Fuertes alzas al cierre de las bolsas europeas, y en lo que Wall Street lleva de sesión. ¿El motivo? Pues que en la

comparecencia de Powell en Jackson Hole ha abierto la posibilidad de una rebaja de tipos por parte de la FED: "Podría estar justificado".

Es bastante obvio que los inversores utilizan cualquier excusa para tomar posiciones en bolsa. Las correcciones, por menores que sean, son aprovechadas para tomar posiciones. Ignoran que el hecho de que la FED se plantee nuevos recortes de tipos con un repunte claro de la inflación es que el deterioro económico empieza a ser alarmante. Los inversores ven un árbol y no el bosque que está detrás.

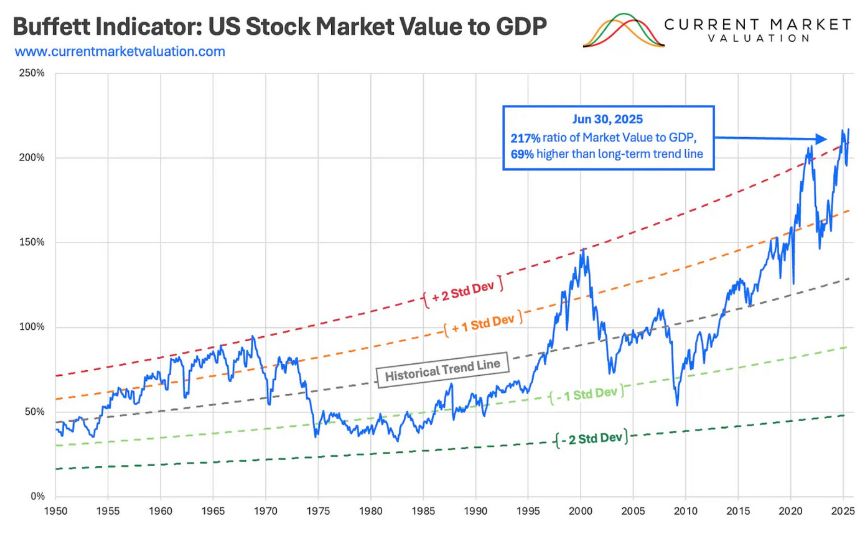

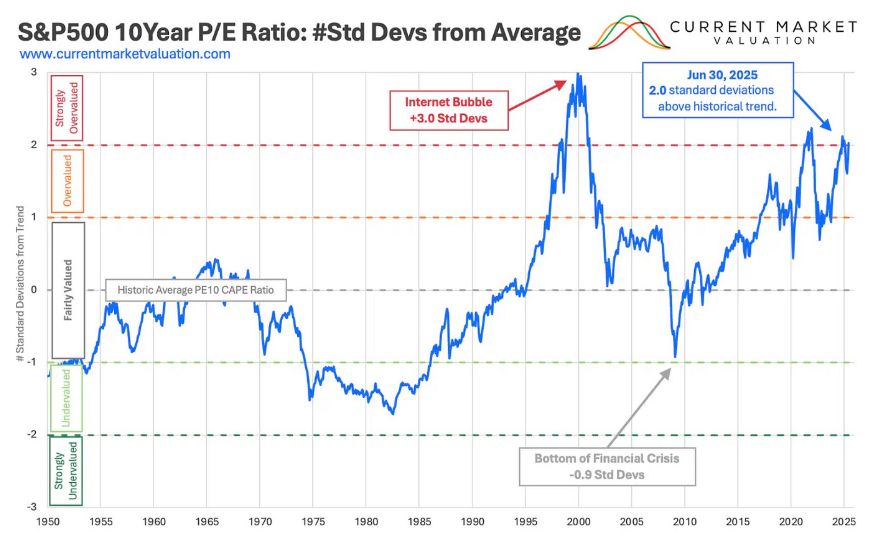

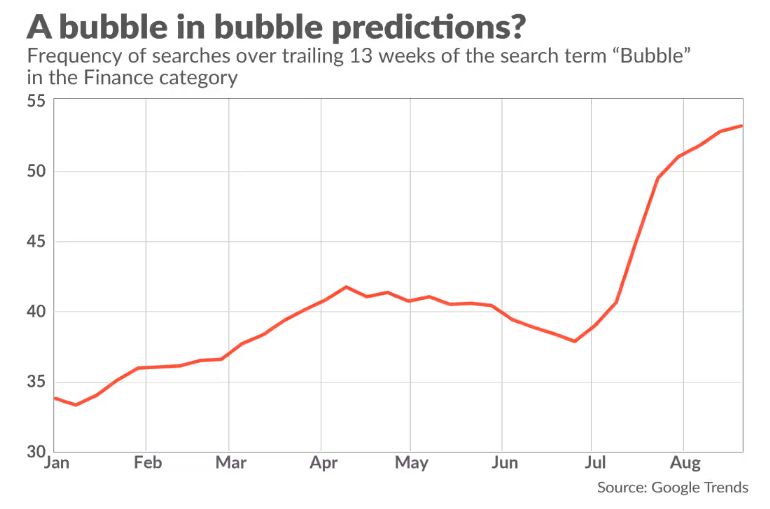

¿Están estas alzas justificadas desde el punto de vista fundamental? ¿Están los mercados entrando en burbuja? Vamos a intentar contestar a esas preguntas a continuación:

Para Sam Altman, CEO de OpenAI, no hay duda: el mercado está en una burbuja lista para estallar:

Si nos fijamos en la mayoría de las burbujas de la historia, como la burbuja tecnológica, había algo real. La tecnología era muy importante. Internet era un gran avance. La gente se excitó demasiado con él. ¿Estamos en una fase en la que los inversores en su conjunto están sobreexcitados por la IA? Mi opinión es sí. ¿Es la IA lo más importante que sucede en mucho tiempo? Mi opinión también es sí.

"Su razonamiento, que puede parecer contradictorio a primera vista, tiene perfecto sentido. Así como internet ha revolucionado nuestras vidas, también lo hará AI. Sin embargo, el hecho de que una invención sea tan revolucionaria no significa necesariamente que valga la pena invertir en independientemente. Todo tiene un precio, e incluso el producto más innovador de la historia se puede sobrevalorar", afirma el analista italiano Eugenio Catone. Añade:

"Es un argumento bastante obvio, pero el inversor promedio a menudo no lo aplica en la vida real. ¿Los coches eléctricos son el futuro? Entonces invertiré mis ahorros en ellos. ¿Los robotaxis son el futuro? Entonces mejor dejo mi coche y compro Tesla. ¿Internet es el futuro? Luego compraré todas las empresas con '.com' en su nombre.

Siempre es el mismo error que se repite y sólo se puede resolver de una manera: al entender cuánto dinero generará el nuevo invento de manera realista. Sin embargo, este proceso es extremadamente complicado, ya que requiere un conocimiento profundo de la industria, razón por la cual el inversor promedio simplemente confía en su intestino sin siquiera abrir una hoja de cálculo.

No hay duda de que en 20 años habrá más robotaxis en la carretera, así como más coches eléctricos, pero eso no significa necesariamente que invertir en ellos valga la pena. Del mismo modo, no hay duda de que la IA será ampliamente utilizada en las próximas décadas, pero invertir en ella no necesariamente le hará dinero. El mundo entero sabe que la IA es el futuro; ¿realmente crees que eres tan inteligente que puedes ganar dinero invirtiendo en él ahora? Tal vez deberías haberlo pensado antes, y esto es lo que lleva a Sam Altman a tener una visión tan pesimista de las valoraciones actuales del mercado.

En apoyo de la tesis de Altman, recientemente se ha publicado un interesante estudio del MIT sobre la capacidad de la IA para aumentar los ingresos de quienes la usan. La lógica supone que las empresas están invirtiendo miles de millones en proyectos de IA para obtener retornos altos; en realidad, la situación es exactamente lo contrario.

Más de 30.000 millones de dólares han sido invertidos en IA Generativa por las empresas, y el 95% de ellos no han logrado aumentar sus beneficios. Invertir miles de millones en proyectos con rendimientos del 0% dista mucho de ser emocionante y pone de relieve un problema fundamental con las nuevas tecnologías del futuro.

Las declaraciones de Altman son quizás demasiado pesimistas, pero creo que están respaldadas por un grano de verdad. Hay mucho entusiasmo en torno a la IA, tal vez demasiado, y como él dice, "esta calentura" hará que alguien se queme. Sin embargo, no estoy de acuerdo con el paralelismo con la burbuja tecnológica de finales de los 90: estamos en dos contextos diferentes, aunque hay algunas similitudes.

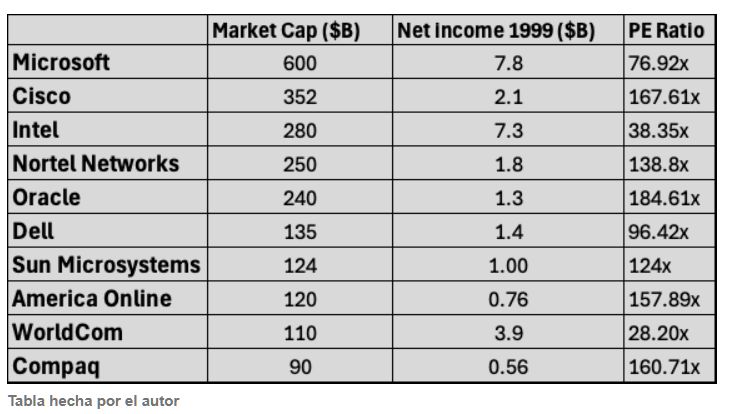

Las 10 mejores empresas tecnológicas en 1999 en comparación con las actuales

La burbuja de punto-com fue un evento que se desarrolló durante varios años y culminó en 1999, cuando las empresas tecnológicas fueron valoradas a niveles absurdos. El estallido de la burbuja provocó que el Nasdaq se desplomara en más del 80%, en gran parte porque algunas de las empresas tecnológicas de entonces tenían fundamentos muy pobres.

Microsoft, Cisco e Intel ya eran gigantes establecidos, pero empresas como Sun Microsystems, AOL y Compaq habían demostrado muy poco. Sin embargo, todos tenían una cosa en común: estaban muy sobrevaloradas.

En las 10 principales empresas tecnológicas de 1999, era difícil encontrar una con una relación PE de dos dígitos. El único con un múltiplo decente era WorldCom, pero sólo porque resultó que estaba cocinando los libros; en 2002 la compañía se declaró en bancarrota y los accionistas lo perdieron todo. Nortel, Sun Microsystems, America Online y Compaq sufrieron un destino similar. Después de que estallara la burbuja, o se declararon en bancarrota o fueron desmanteladas y compradas por otras empresas.

Si crees que a gigantes como Microsoft, Cisco, Intel, Oracle y Dell les fue mucho mejor te equivocas. A diferencia de los demás, su modelo de negocio se consolidó y gozaban de alguna ventaja competitiva (por lo que no podían fallar), pero el mercado ya había puesto precio en el futuro crecimiento de las dos décadas siguientes.

Si los hubiera comprado en 1999, habrías añadido algunas excelentes empresas a tu cartera, pero no excelentes inversiones. Hay una gran diferencia entre ambos, y esto es lo que Altman quiso decir en su reciente entrevista al referirse a la situación de las empresas tecnológicas actuales.

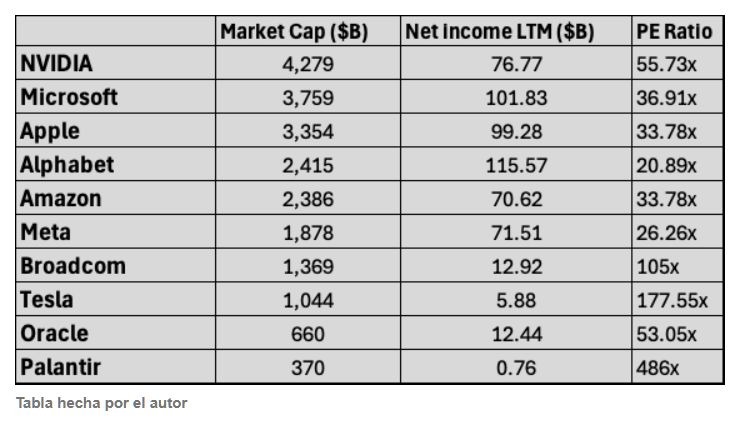

En comparación con principios de la década de 2000, hay similitudes ahora, pero creo que hay muchas más diferencias.

En primer lugar, la relación PE del límite máximo actual de los 10 por mercado no es comparable a la que vimos en 1999. Alphabet, Meta y Amazon incluso parecen baratas; NVIDIA, Apple y Microsoft están bastante caras, pero eso podría justificarse por su modelo de negocio de alto nivel.

No me sorprendería que los 3 mejores experimentaran un retroceso (de hecho, se lo merecen), pero nada parecido a lo que pasó durante la burbuja a principios de 2000. Las caídas de 60-70% están fuera de su alcance para estas empresas, principalmente por tres razones:

- Las grandes empresas tecnológicas de hoy en día están diversificadas tanto operativa como geográficamente. No venden solo un producto/servicio y sus ingresos provienen de todo el mundo, no sólo de los Estados Unidos.

- Los mercados financieros de hoy están mucho más desarrollados que hace 25 años, y es poco probable que una compañía como Microsoft pueda colapsar entre un 40 y un 50%. Antes de llegar a ese punto, habría enormes pedidos de compra de todo el mundo que elevarían el precio.

- Las empresas actuales son extremadamente rentables en comparación con las de principios del milenio. Hoy en día, un margen de beneficio neto del 30% es casi la norma y en algunos casos incluso supera el 50%. Mayor rentabilidad merece múltiplos más altos.

En resumen, los seis primeros valores actuales aún no están en territorio burbuja, a diferencia de 1999, y aunque creo que continuarán con su tendencia al alza, no puedo descartar un retroceso de dos dígitos en el camino. La situación es diferente para las últimas cuatro empresas de la lista.

Broadcom, Oracle y Palantir son todas compañías excelentes, pero sus valoraciones están empezando a tener poco sentido. En particular (y sé que voy a hacer muchos enemigos aquí), me refiero a Palantir, una empresa que ni siquiera genera 1.000 millones de dólares en beneficios y tiene una capitalización de mercado de 370.000 millones de dólares. No estoy cuestionando la calidad de la compañía, sólo su valoración actual. Si tuviera que hacer una comparación con 1999, el Palantir de hoy me recuerda a Microsoft en esos años: todo el mundo quería invertir en ella, pero tardó casi dos décadas en superar su máximo histórico.

Con esto no quiero predecir un colapso del 80% para Palantir; las acciones ciertamente pueden seguir subiendo dado el fuerte bombo del momento: se necesita un catalizador para reventar la burbuja.

La situación con Tesla es similar a Palantir; la única diferencia es que su modelo de negocio es mucho peor en mi opinión. Los fundamentos de Palantir son sólidos, mientras que el de Tesla muestra a una compañía en serios problemas con la caída de las ganancias.

En general, las empresas tecnológicas actuales están experimentando una fase de fuerte expansión impulsada por la IA, y sus tasas de crecimiento están de nuevo en dos dígitos a pesar de su enorme tamaño. Mayor rentabilidad, más sinergias y automatización, y nuevas fuentes de ingresos están aumentando aún más su ventaja competitiva. En 1999, las expectativas no estaban respaldadas por resultados concretos (las empresas estaban creciendo, pero las expectativas eran altas); hoy en día no podemos decir lo mismo al menos para el top 6.

Los múltiplos son bastante altos (no tan altos como en 1999), pero el crecimiento de EPS ha sido adecuado. La única excepción fue Apple, que creo que es la más débil de las principales compañías de IA. En un futuro próximo, se espera que este crecimiento de dos dígitos en la industria de la IA continúe, en parte porque las inversiones de CapEx aumentan año tras año. Para los principales directores generales, el único problema con la nueva tendencia de IA parece que la infraestructura necesaria para apoyar la demanda no está en marcha.

Para concluir, diría que el mercado está ligeramente sobrevalorado hoy, pero no tanto como para sugerir que hay una burbuja de IA comparable a la de 2000. Sin embargo, creo que hay algo de verdad en las palabras de Altman: algunos inversores se van a lastimar mucho. Me refiero principalmente a los que están invirtiendo en empresas cuyas valoraciones están desconectadas de los fundamentos, y creo que ya saben cuáles me refiero.

En lugar de Altman, estoy de acuerdo con lo que Howard Marks declaró recientemente, a saber, que estamos en las primeras etapas de una burbuja.