El domingo, el mercado alcista que comenzó en octubre de 2022 apagará oficialmente las velas de su tercer cumpleaños. Hasta el momento, las ganancias no han mostrado señales de desaceleración. Desde que comenzó el repunte, las acciones estadounidenses han subido con fuerza sin apenas interrupciones.

En abril, una venta masiva abrupta, impulsada por los aranceles, casi puso fin a la racha alcista, con el S&P 500 cayendo aproximadamente un 19% desde un máximo histórico de cierre el 19 de febrero, llevando al índice de gran capitalización al borde de un mercado bajista .

Pero el mercado se recuperó a una velocidad sin precedentes. A finales de junio, el S&P 500 registró su regreso más rápido a territorio récord tras una caída del 15% o más, según Dow Jones Market Data.

En lugar de detenerse, la tendencia alcista se ha expandido. Lo que comenzó como un repunte estrecho, impulsado por las tecnológicas, se ha ampliado de forma constante en 2025, atrayendo a sectores y acciones que anteriormente se habían quedado atrás o se habían quedado completamente atrás.

Las acciones de pequeña capitalización, las cíclicas e incluso algunos nombres defensivos están recibiendo ofertas, lo que sugiere que el movimiento alcista puede tener raíces más profundas de lo que se creía anteriormente.

En septiembre, el índice Russell 2000 de pequeña capitalización alcanzó su primer máximo histórico de cierre en casi cuatro años y desde entonces ha seguido subiendo. Acciones del sector salud —cuya ponderación en el S&P 500 se ha reducido drásticamente desde que comenzó el mercado alcista— también han encontrado un impulso renovado en los últimos meses.

"Me gusta decir que la rotación es el elemento vital de un mercado alcista, y eso es exactamente lo que estamos viendo aquí", dijo Ryan Detrick, estratega jefe de mercado de Carson Group, durante una entrevista con MarketWatch.

En 2023, solo tres sectores —tecnología de la información, servicios de comunicación y consumo discrecional (este último alberga empresas como Tesla Inc. y Amazon.com Inc.) — logró superar al índice más amplio.

Pero en los últimos dos años, esta composición ha comenzado a cambiar (véase la tabla a continuación). Desde principios de 2025, no solo los 11 sectores del S&P 500 cotizan en positivo, sino que cuatro de ellos presentan un rendimiento superior al del índice de gran capitalización en su conjunto. Mientras que el sector de consumo discrecional, antes de alto rendimiento, ha tenido dificultades este año, el sector industrial y servicios públicos han comenzado a recuperarse, según datos de FactSet.

Incluso el oro se suma a la diversión: los precios del oro, que se han convertido en la última obsesión de Wall Street, están en un repunte récord aparentemente incesante.

Oro para entrega en diciembre se negociaba cerca de su máximo de sesión de 4.077 dólares el miércoles por la tarde, en medio de un creciente escepticismo sobre la determinación de la Reserva Federal de reducir la inflación al objetivo del 2% del banco central.

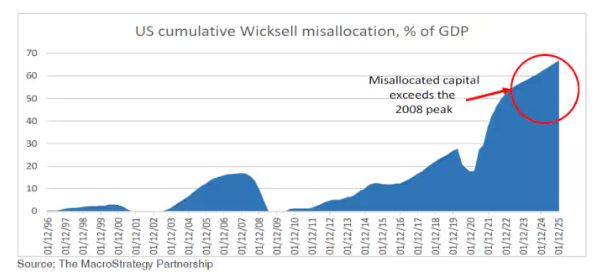

Algunos han dicho la fortaleza del oro y el bitcoin son parte de un “comercio de devaluación” más amplio, arraigado en temores sobre una deuda gubernamental excesiva y un papel disminuido del dólar estadounidense.

En números

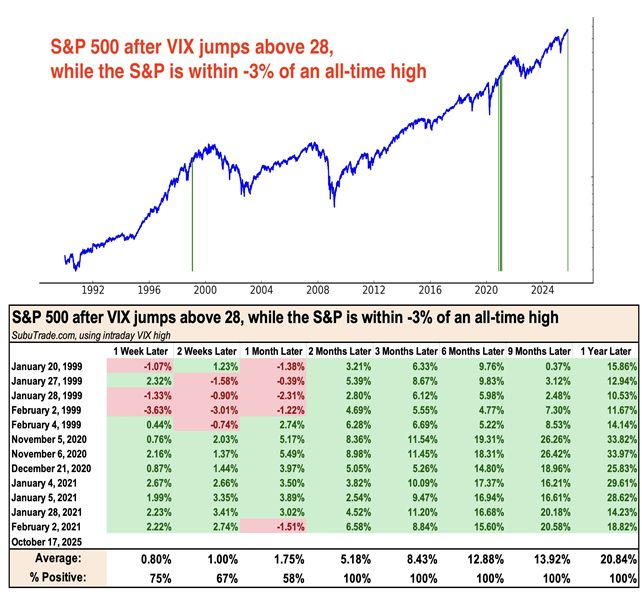

Para intentar tener una idea de hacia dónde podría dirigirse el mercado, algunos inversores están mirando por el espejo retrovisor.

Según Dow Jones Market Data, desde 1950 han surgido y desaparecido 14 mercados alcistas, incluido el actual.

Han durado un promedio de 4,6 años, con una rentabilidad del 160% para el S&P 500, sin incluir dividendos. Sin embargo, la duración ha variado considerablemente: la racha alcista más larga duró más de 12 años, comenzando en 1987 y culminando con el pico de la burbuja puntocom en marzo de 2000. Durante todo ese período, el S&P 500 no experimentó ninguna caída del 20% o más.

Detrick, de Carson Group, ha enfatizado en su investigación que cada corrida alcista reciente que ha llegado a su tercer aniversario ha continuado al menos hasta el quinto año.

“Este es todavía un mercado alcista relativamente joven”, dijo el estratega de Carson Group.

En términos de rentabilidad en este punto de su ciclo de vida, el mercado alcista actual ya lleva la delantera. Hasta el 8 de octubre, el S&P 500 ha subido un 88,5 % desde el 12 de octubre de 2022, día en que registró su mínimo más reciente en un mercado bajista. De los seis mercados alcistas de los últimos 50 años que han durado dos años o más, solo uno ha registrado rentabilidades notablemente más sólidas aproximadamente al tercer año. Ese fue el ciclo alcista que comenzó en marzo de 2009.

Esto no significa que los inversores no tengan motivos para preocuparse. Quienes se preocupan por maximizar el valor de sus inversiones podrían desanimarse por el hecho de que, según diversas métricas de valoración populares, las acciones parecen caras actualmente.

Chris Zand, vicepresidente y director general del negocio de clientes privados de Osterweis Capital Management, dijo que ha estado respondiendo preguntas de clientes que se han sorprendido por la velocidad y la fuerza del repunte.

“Muchas de las preguntas que me hacen ahora mismo son: '¿Cómo es posible?', '¿Cómo es posible que sigamos subiendo?' y '¿No estás nervioso?'”, declaró Zand a MarketWatch durante una entrevista.

Aconseja a sus clientes mantener la calma y mantener sus inversiones. El rendimiento bursátil pasado ha demostrado claramente que los inversores que compran acciones en máximos históricos han obtenido una sólida rentabilidad a largo plazo. Incluso quienes compraron acciones de un fondo indexado vinculado al S&P 500 en el auge de la burbuja puntocom seguirían obteniendo una ganancia superior al 350 % en octubre de 2025, según datos de FactSet. Si se incluyen los dividendos, esa rentabilidad sería aún mayor.

Signos de burbuja

Chris Grisanti, estratega jefe de mercado de MAI Capital Management, ha estado trabajando en Wall Street desde 1987. Comenzó su carrera como abogado de finanzas corporativas una semana después del colapso del Lunes Negro, dijo a MarketWatch.

Desde entonces, ha presenciado muchos ciclos alcistas. En términos de intensidad, el único ejemplo que rivaliza hoy es la burbuja puntocom, señaló. Ciertos paralelismos entre entonces y ahora han contribuido a inspirar lo que Grisanti describió como un pensamiento "esquizofrénico" entre los gestores de fondos profesionales. Muchos prestan mucha atención a los aspectos positivos que podrían mantener el repunte, así como a los riesgos que podrían frenarlo.

El optimismo en torno a la inteligencia artificial está en alza y muchos en Wall Street siguen convencidos del potencial de esta tecnología para aumentar los márgenes de ganancia al hacer que los trabajadores sean más productivos.

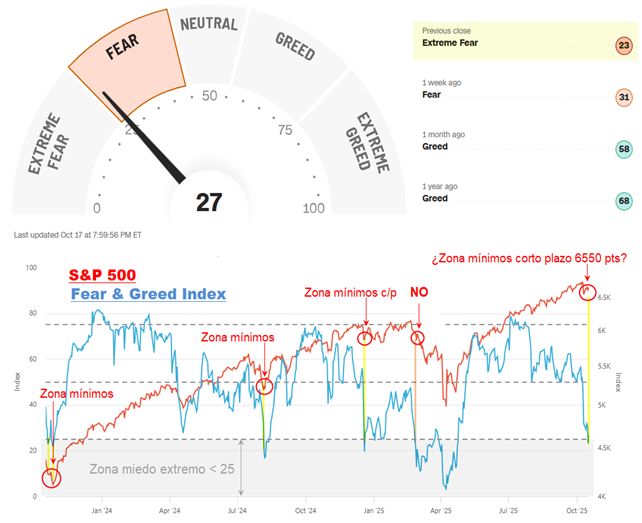

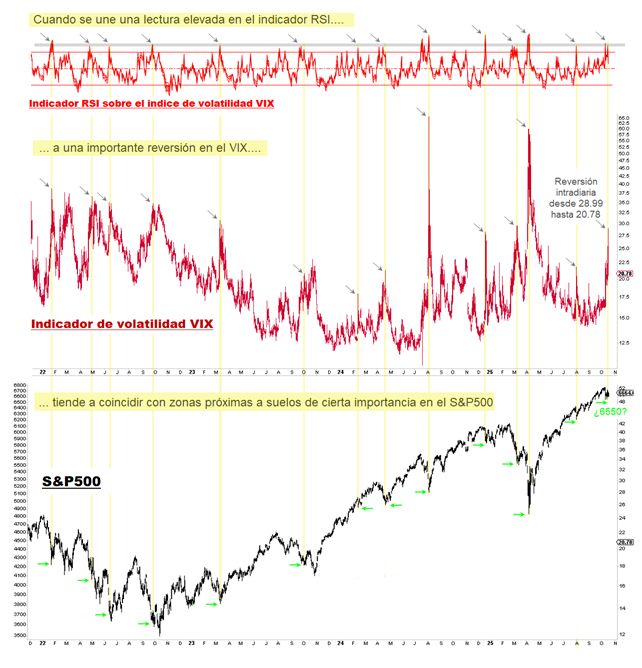

Al mismo tiempo, persiste la preocupación por las altas valoraciones, y algunos temen que el impulso que impulsa este mercado esté acercándose a un pico a corto plazo. Una reestructuración que algunos consideran tardía podría seguir pronto.

“Por un lado, hay razones muy sólidas para que el mercado siga creciendo. La IA será increíble para los márgenes de beneficio y la productividad. Y ahora la Reserva Federal está bajando los tipos de interés”, declaró a MarketWatch en una entrevista. “Además, está el impulso y el hecho de que los aranceles no fueron tan malos como pensábamos”.

¿Más ventajas por delante?

Ahora la pregunta es si el entusiasmo por la IA, sumado al auge del gasto de inversión por parte de algunas de las empresas más grandes del mundo, puede seguir impulsando el mercado al alza.

Se proyecta que las empresas del S&P 500 experimenten un crecimiento de ganancias interanual del 8% en el tercer trimestre, lo que marca su noveno trimestre consecutivo de crecimiento de ganancias, aunque por debajo del 11,9% en el segundo trimestre, según datos de FactSet.

Josh Emanuel, director de inversiones de Wilshire Advisers, afirmó que Wall Street prevé que las inversiones de capital de un grupo de grandes tecnológicas —la mayoría de las cuales se destinan a nuevos centros de datos y los chips necesarios para su funcionamiento— alcancen su punto máximo en el tercer trimestre. De ser así, las previsiones y las expectativas del mercado sobre las inversiones de capital en el último trimestre de 2025 y principios de 2026 podrían experimentar una fuerte caída.

Algunos, incluyendo a Grisanti de MAI, han advertido que cualquier indicio de desaceleración en la inversión en IA podría perjudicar al mercado en general. Sin embargo, según Emanuel, la caída de las expectativas simplemente establecería un listón más bajo para que estas empresas lo superen, lo que podría contribuir a que el sector de la IA siga vigente de cara al próximo año.

Según Emanuel, la IA y la robótica son dos temas de inversión importantes que todavía están en sus primeras etapas y aún hay mucho potencial que podría impulsar más ganancias para el mercado en el futuro.

Aun así, Emanuel reconoció que las acciones estadounidenses están "técnicamente bastante sobrecompradas" a corto plazo. Esto podría generar una "bolsa de aire", con el mercado experimentando una ligera corrección en un futuro no muy lejano, afirmó.

Pero los inversores no deberían ver una corrección como motivo para abandonar las acciones por completo, añadió. Al contrario, simplemente representaría otra oportunidad para comprar durante la caída.

Los inversores pronto centrarán su atención en las ganancias corporativas del tercer trimestre, cuando grandes bancos como JPMorgan Chase & Co., Wells Fargo & Co. y Goldman Sachs Group Inc. comenzarán a informar sus resultados trimestrales el 14 de octubre.