Llámalo la tristeza del final del verano. La historia muestra que las cosas pueden ponerse feas y volátiles para el mercado de valores en agosto y septiembre. Así que un comienzo de mes difícil no debería ser una gran sorpresa.

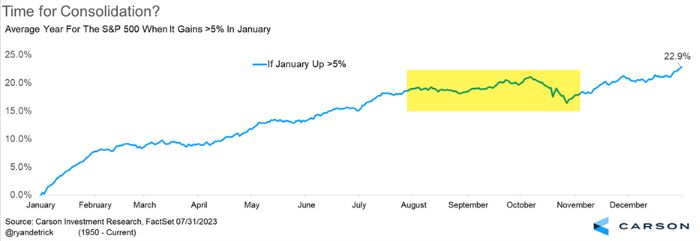

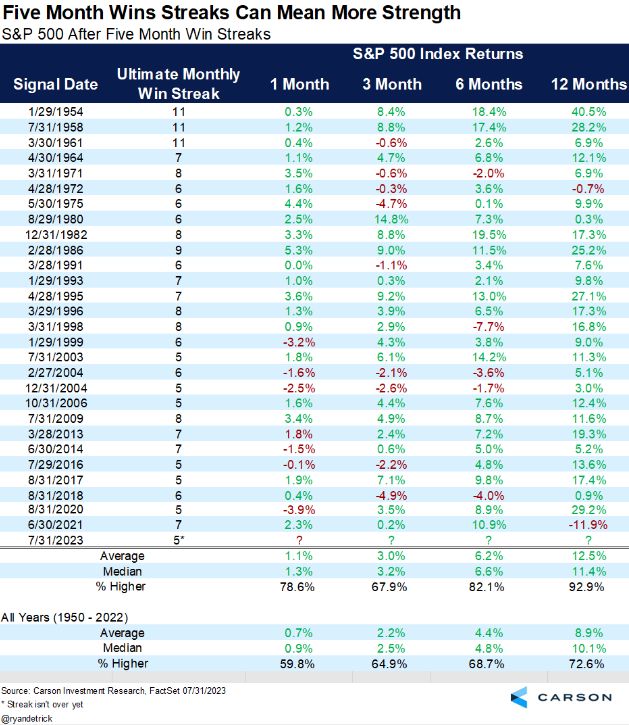

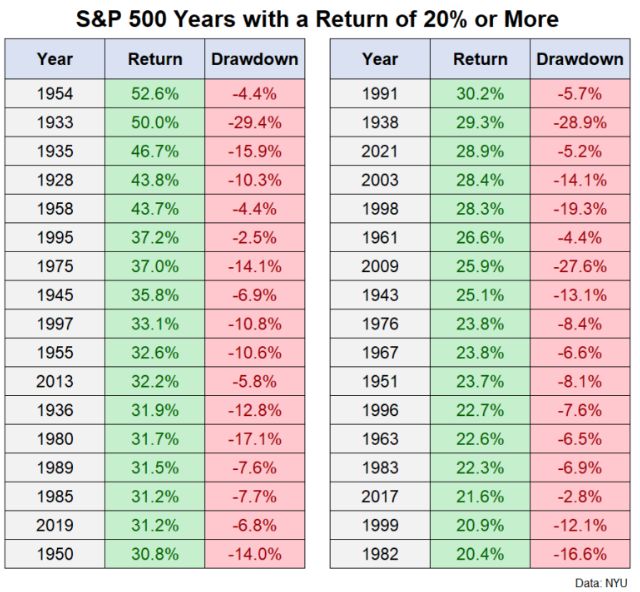

De hecho, incluso los alcistas podrían suspirar por una consolidación a corto plazo después de una tórrida racha en la que el índice SPX del S&P 500 subió casi un 20 % durante los primeros siete meses de 2023. Hasta el cierre del viernes, el índice sigue subiendo casi un 25 % desde su punto bajista. -El mínimo de cierre del mercado de 3.577,03 alcanzó el 12 de octubre.

Pero, ¿qué haría que el rally de 2023 descarrilara decisivamente?

Para responder a esa pregunta, ayuda pensar en lo que ha estado impulsando el rally. Mark Hackett, jefe de investigación de inversiones de Nationwide, argumenta que el repunte se ha debido en gran medida a temores que nunca se materializaron.

“Diría que alrededor del 90% del movimiento que hemos visto en los últimos 10 meses realmente ha sido un alejamiento del borde del miedo”, dijo Hackett a MarketWatch, en una entrevista telefónica.

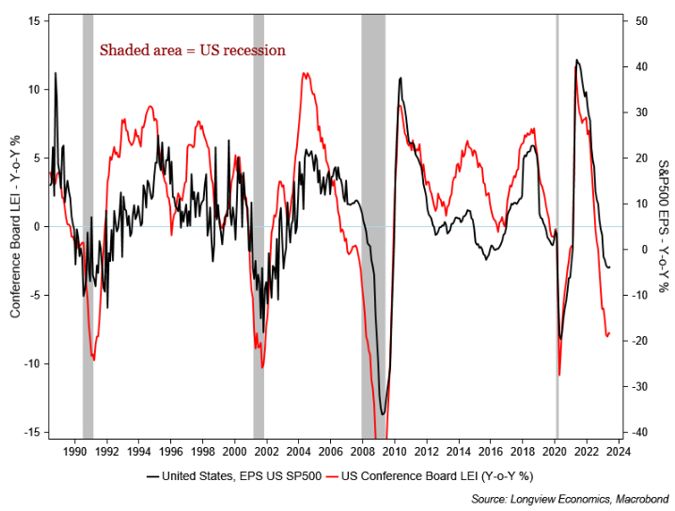

Los mínimos de octubre de 2022 se produjeron cuando la Reserva Federal estaba aumentando la tasa de fondos federales en incrementos descomunales de 75 puntos básicos, la inflación estaba saliendo de su pico de junio del año pasado por encima del 9% y las expectativas de una recesión inminente, o "aterrizaje forzoso", eran corriendo caliente

El repunte de valores se ha construido sobre tres pilares.

Tom Essaye, fundador de Sevens Report Research, sostiene que el repunte se ha construido sobre tres pilares: muchos inversores ahora consideran que la Fed probablemente terminó, o casi terminó, de aumentar las tasas de interés; la economía parece preparada para posiblemente evitar una recesión por completo, y la inflación se ha mantenido en gran medida en una trayectoria descendente.

Por lo tanto, surgirían problemas para el mercado si los datos económicos flaquearan y comenzaran a apuntar a un aterrizaje forzoso, la inflación subyacente se estabilizó o rebotó, o el presidente de la Fed, Jerome Powell, señaló que "definitivamente se avecina" otra subida de tasas y provocó un aumento adicional en los rendimientos del Tesoro. .

“Este escenario esencialmente socavaría los tres pilares del repunte y, como tal, los inversores deberían esperar una caída sustancial en las acciones, incluso considerando el reciente retroceso”, dijo Essaye en una nota la semana pasada. "De hecho, sería probable una caída de mucho más del 10% en este escenario, ya que socavaría la mayor parte de la justificación de las ganancias en las acciones desde junio (y quizás todo 2023)".

Ese escenario aún no se ha materializado.

La tasa de inflación interanual medida por el índice de precios al consumidor de EE.UU. subió al 3,2% en julio desde el 3% en junio, según mostraron los datos la semana pasada. Pero la tasa básica, que excluye alimentos y energía, se desaceleró a 4,7% desde 4,8%. El índice de precios al productor de julio, una medida de los costos a nivel mayorista, fue un poco más fuerte de lo esperado, pero no cambió las expectativas de los inversionistas de que la Reserva Federal deje las tasas sin cambios cuando los responsables políticos se reúnan en septiembre.

Los formuladores de políticas verán otra ronda de datos de empleo, incluido el informe de empleo de agosto y las cifras de inflación antes de esa reunión.

Mientras tanto, un salto en los rendimientos del Tesoro, con la tasa de la nota a 10 años volviendo a subir por encima del 4,15% después de alcanzar un máximo de 2023 cercano al 4,2% a principios de este mes, está recibiendo gran parte de la culpa de la continua debilidad en el mercado de valores. El aumento de los rendimientos puede hacer que los bonos del Tesoro parezcan más atractivos que otros activos y también elevar el costo de financiamiento para las empresas.

El S&P 500 cayó un 0,3% la semana pasada, sufriendo su primera caída semanal consecutiva desde mayo. El índice de referencia de gran capitalización ha bajado un 2,7% en lo que va de agosto, recortando su ganancia del año hasta la fecha al 16,3%. El Dow Jones Industrial Average DJIA subió un 0,6%, mientras que el Nasdaq Composite COMP perdió un 1,9%.

La falta de catalizadores obvios a corto plazo podría preparar el escenario para que el mercado tenga más dificultades. Se avecina una semana ligera para los datos económicos de EE. UU., con las ventas minoristas de julio el lunes y la publicación de las actas de la reunión de julio de la Fed el miércoles.

La falta de catalizadores obvios a corto plazo podría preparar el escenario para que el mercado tenga más dificultades.

Una gran cantidad de minoristas importantes están listos para entregar resultados a medida que la temporada de informes de ganancias del segundo trimestre entra en su tramo final.

Hackett de Nationwide dijo que la configuración del mercado en agosto era casi una imagen reflejada del sombrío festival de octubre. Los fondos de cobertura y otros grandes inversores ya no apuestan contra el mercado, mientras que los economistas pesimistas tiran la toalla y emiten mea culpas.

Las acciones han repuntado desde fines del año pasado debido a que los temores del mercado no se materializaron, pero ahora esa dinámica se ha ido.

Justo cuando el pesimismo abrumador preparó el escenario para el repunte del mercado, el optimismo generalizado sobre un escenario "Ricitos de oro" de caída de la inflación, una Reserva Federal dócil y un crecimiento económico sólido podrían eventualmente significar problemas para los alcistas, dijo Hackett. Las expectativas aún no parecen tan extremas, pero vale la pena observarlas, dijo.

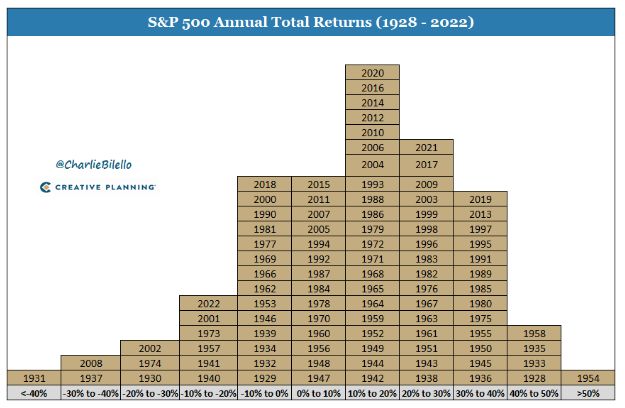

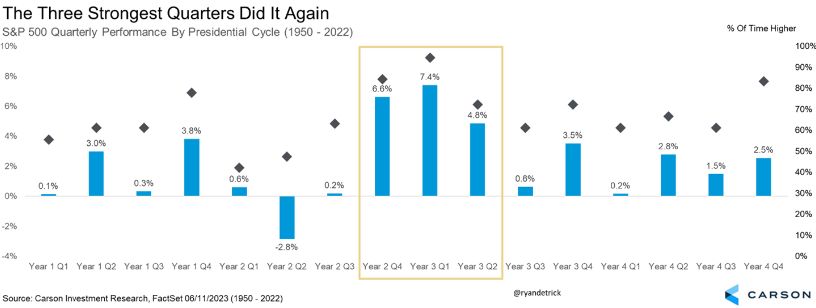

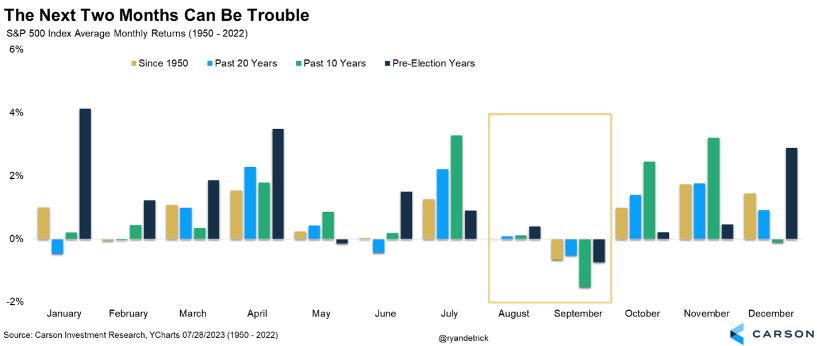

Mientras tanto, los inversores también se enfrentan a preocupaciones estacionales. Agosto es históricamente un mes medio para el S&P 500, que produce una ganancia promedio de 0,67% según datos que se remontan a 1928, según Dow Jones Market Data. Eso convierte a agosto en el quinto mes con peor desempeño para el S&P 500. Septiembre es el mes con peor desempeño y produce una caída promedio de 1.1%.

Para el Promedio Industrial Dow Jones, agosto ha visto un rendimiento promedio de 0.8% negativo desde 1986, lo que lo convierte en el mes de peor desempeño para el indicador de primera línea. En las décadas anteriores a 1986, agosto fue el mejor mes del indicador blue-chip.

Mark Hulbert: Agosto solía ser el mejor mes para el mercado de valores. Entonces se convirtió en lo peor.

Y luego está la volatilidad.

Volviendo a 1990, el índice de volatilidad Cboe, conocido como VIX, ha visto su pico anual con mayor frecuencia en enero (seis veces), seguido de agosto y octubre cinco veces cada uno, señaló Jessica Rabe, cofundadora de DataTrek Research, en una nota la semana pasada.

Según esa medida, los inversores se encuentran ahora en medio de uno de los meses más volátiles del año, con otro por venir en octubre.

“La renta variable de EE. UU. tiende a tener un rendimiento superior en entornos más tranquilos, por lo que tiene sentido que repuntaran en julio, pero están luchando hasta ahora en agosto”, dijo Rabe. "El resultado: las tendencias estacionales dicen que las acciones de EE. UU. podrían mostrarse agitadas hasta octubre hasta que se calmen durante los últimos dos meses del año".

Hackett no espera que el mercado alcista se descarrile, pero ve margen para una consolidación a corto plazo que probablemente resulte saludable a largo plazo.

“Es algo con lo que no quieres tratar de ser demasiado lindo porque no veo que el mercado sea realmente susceptible a un período significativo de dolor. Creo que es una fase de consolidación bastante natural y bastante saludable”, dijo.