incertidumbre, incertidumbre. El objetivo de un inversor astuto es comprar en un momento en que otros están en pánico...

Enciendes Bloomberg o CNBC y todo lo que escuchas es: "Incertidumbre, incertidumbre, incertidumbre ..." El objetivo de un inversor astuto es comprar en un momento en que otros están en pánico, y eso es exactamente cuando la incertidumbre está en su punto más alto. Incertidumbre ≠ riesgo Incertidumbre = oportunidad.

Además, precisamente durante el apogeo de la incertidumbre es un momento muy prudente para comprar empresas con ventajas competitivas duraderas, una gestión sólida y ecosistemas en expansión, sin (o con poca) deuda que están aumentando los ingresos y el FCF rápidamente. Gran incertidumbre, pero bajo riesgo, señala Tiho Brkan@TihoBrkan

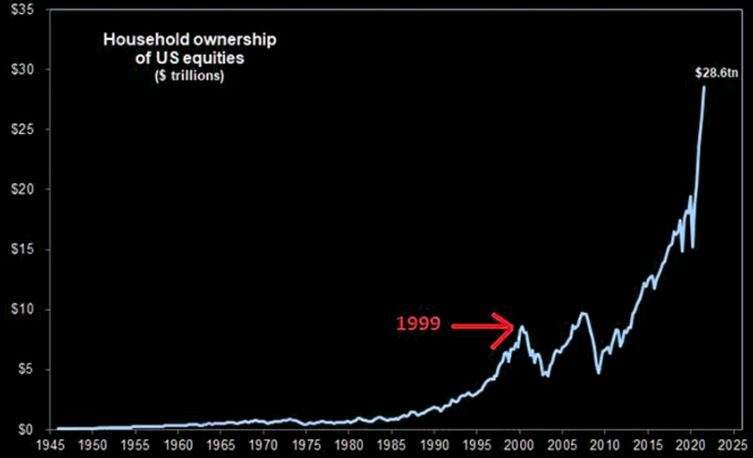

Las deudas de los hogares, las empresas y el gobierno están explotando.

En algunos casos, el nivel más alto desde la Gran Depresión, en otros, la deuda más alta jamás registrada en tiempos de paz.

Prepararse. ¡Sea proactivo hoy, porque reaccionar más tarde no ayudará! (Tiho Brkan@TihoBrkan).

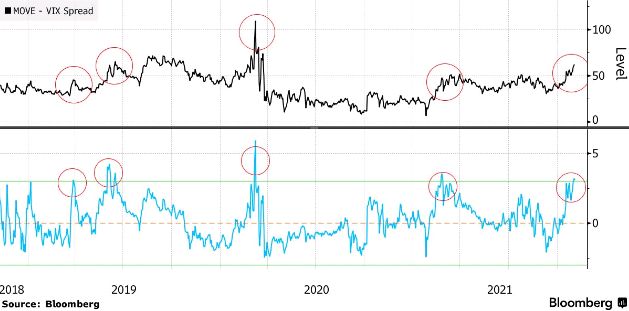

Uno de los grandes especuladores de la Bolsa española me cuenta que "en ciclos de mercados rotos, como ahora, las oportunidades de hacerse rico en un segundo o de perderlo todo en una décima de segundo, son numerosas. Todo depende del lado en el que estés en la trinchera. Es muy difícil. Ejemplo uno. Jugar y especular con futuros es poner en marcha la ruleta rusa. Dos, el más difícil todavía es jugar a la volatilidad.

Estas emociones son el producto de los sesgos cognitivos. Se produce un tipo de sesgo cuando los inversores se centran en las últimas noticias para tomar decisiones (sesgo de la experiencia reciente), en lugar de estudiar ejemplos históricos y adoptar una perspectiva a largo plazo. Como dijo Warren Buffett: “Lo que aprendemos de la Historia es que las personas no aprenden de la Historia.

Cuando los inversores se vuelven demasiado temerosos o demasiado ambiciosos, a veces se esconden detrás de la idea de que 'esta vez es diferente'. Generalmente terminan lamentándolo”.

Las señales de subida o bajada en los mercados impulsan a otros a actuar y seguir la tendencia, pero esto puede tener un efecto adverso cuando los mercados sufren volatilidad.

Al vender en un mercado a la baja, por ejemplo, cuando los mercados de China continental reabrieron después de las festividades de Año Nuevo, un inversor podría perderse una recuperación posterior. Del mismo modo, seguir a un rebaño en plena efervescencia hacia una burbuja puede provocar pérdidas a largo plazo.

Por último, los estudios han demostrado que los inversores son más sensibles a las pérdidas que a las ganancias, lo que genera comportamientos tendentes a evitar las pérdidas, en lugar de aprovechar al máximo las rentabilidades de la inversión. Lo anterior se agudiza especialmente cuando los precios de los activos caen.

No importa lo fuerte que pegues, lo importante es mantenerse en pie.