David Rosenberg no quiere ser bajista con las acciones ni criticar a la Reserva Federal. El estratega de mercado veterano no obtendrá ninguna satisfacción si tiene razón y hay una recesión en Estados Unidos y, en consecuencia, soportar la deflación, la pérdida de empleos y un golpe en el mercado de acciones.

“Mientras desempeño el papel de detective económico, puedo ver la pistola humeante”, dice Rosenberg, ex economista jefe norteamericano de Merrill Lynch y ahora presidente de Rosenberg Research, con sede en Toronto.

¿Quién tiene el arma? Los banqueros centrales, dice Rosenberg, y agrega: "Estamos sintiendo el pellizco de todo lo que ha hecho la Fed en los últimos 12 meses".

Rosenberg es conocido por brindar a los inversores evaluaciones directas de los mercados financieros. Puede que se adelante, pero a menudo Rosenberg encuentra que el consenso migra a su rincón. Eso está sucediendo ahora con su convicción de que una recesión en las ganancias corporativas de EE.UU. generará un mayor desempleo, precios de acciones más bajos y obligará a la Reserva Federal a recortar las tasas de interés "fuerte y rápido" en un esfuerzo por calmar tanto la economía como los mercados financieros.

Rosenberg dice: "Si obtenemos un rendimiento del Tesoro a 10 años del 2,5% y el S&P 500 hacia el nivel de 3000, será una llamada para comenzar a comprar activos de riesgo".

En esta entrevista reciente, que ha sido editada para mayor claridad, Rosenberg se reafirmó en el escenario bajista que hizo hace casi tres meses en una entrevista en MarketWatch. Esa imagen preocupante ahora es aún más preocupante después de la quiebra de Silicon Valley Bank en marzo y el aumento de los temores en Wall Street y Main Street sobre lo que sucede cuando una economía estadounidense sedienta de crédito y préstamos descubre que esos grifos se están secando.

La última vez que hablamos a principios de febrero, no vio el final del mercado bajista. ¿Ya llegamos?

Rosenberg: No hay una "tarjeta para salir de la cárcel gratis" cuando el banquero más importante del mundo, la Reserva Federal, aumenta las tasas agresivamente en la curva de rendimiento más invertida desde la primavera de 1981. La pregunta todo el tiempo era dónde estaba el exceso y el desequilibrio. y la mala asignación de recursos quedaría expuesta.

Los ciclos de ajuste de la alimentación siempre resultan en algún tipo de accidente. No siempre tienen que ser un accidente financiero. Pero normalmente vemos que las tensiones financieras salen a la luz en las últimas etapas de un programa de aumento de tasas de la Reserva Federal. Entonces, en todo caso, tanto mi visión macro como la de mercado se han visto envalentonadas por lo que les sucedió a los bancos regionales.

Siempre hay más de una cucaracha en la cocina. Estamos en los primeros capítulos de una inminente contracción crediticia. No necesariamente será una crisis financiera; los grandes bancos están en una forma razonablemente buena cuando se trata de capitalización y liquidez.

El elefante en la habitación son los inmuebles comerciales.

MarketWatch: Las riendas más estrictas sobre el crédito y los préstamos no se limitarán a los bienes raíces comerciales. Los hogares y las empresas sentirán los efectos de la falta de liquidez. ¿Cómo podrían desarrollarse esas condiciones adversas en la economía y para los inversores?

Rosenberg: Esto va a exacerbar las presiones recesivas que ya están saliendo a la luz.

Estamos viendo los primeros signos de ello: los depósitos totales del sector bancario en las cuatro semanas anteriores al 29 de marzo colapsaron a una tasa anual del 30%. El crédito pendiente en el sector privado se ha reducido a una tasa anual de 3,5%. Esa es una ocurrencia muy rara. Las caídas se reparten entre préstamos comerciales e industriales, bienes raíces no residenciales, hipotecas y préstamos para automóviles.

El terriblemente alto costo del crédito choca contra una restricción en la disponibilidad de crédito, y ahí radica el resultado de la recesión. Estamos en el extremo receptor de la encuesta de sentimiento de pequeñas empresas de NFIB. Las pequeñas empresas tienen más dificultades para acceder al crédito que en cualquier otro momento de los últimos 10 años.

Estos son todavía los primeros capítulos del libro, también conocido como contracción del crédito.

En lo que respecta a los hogares, la Fed de Nueva York publicó su encuesta de marzo sobre el comportamiento del consumidor y aún no aparece en los datos macro. ¿Dónde está la recesión? Creo que la veremos a partir de este trimestre.

Mientras tanto, tenemos una Reserva Federal que se niega a tomar partido por la tasa de desempleo del 3,5% o la tasa de inflación del 6%. Eso plantea otro problema porque las recesiones no terminan hasta que la Reserva Federal flexibiliza sustancialmente la política hasta el punto en que la curva de rendimiento pasa de la inversión a una pendiente más positiva.

Entonces, lo mejor que podemos esperar es una recuperación en algún momento del próximo año, dado el tiempo que demoran las políticas monetarias. Estamos sintiendo el pellizco de todo lo que ha hecho la Fed en los últimos 12 meses, que es el ciclo de ajuste más pernicioso desde 1981. Para cualquiera que necesite una lección de historia, 1981 fue seguido en 1982 por un paseo por el parque para la economía, para las acciones o para el crédito corporativo.

MarketWatch: ¿Por qué guardar dinero en un banco regional ahora? ¿No debería la gente desconfiar del riesgo?

Rosenberg: El gobierno ha dicho que respaldará los depósitos de cualquier banco que quiebre. Pero, ¿y si mi banco quiebra? ¿Quién quiere el dolor de cabeza de tener que ir a aplicar y luego esperar a que se repongan sus depósitos? La realidad es que seguimos viendo salidas de depósitos y el dinero fluye hacia fondos del mercado monetario respaldados por letras del Tesoro.

Parte del dilema es que los bancos en realidad nunca elevaron las tasas de sus depósitos de ahorro a un nivel competitivo con lo que se obtiene en el mercado de letras del Tesoro. Solo ahora la gente está empezando a darse cuenta de esta brecha de rendimiento. El problema para los bancos es que van a tener que subir las tasas de sus depósitos para frenar la salida o tratar de encontrar otras formas de recaudar capital, lo que en este momento sería muy costoso.

Los bancos se van a poner nerviosos en lo que respecta a la concesión de créditos. Eso generará una perspectiva turbia para una economía que funciona a crédito.

En lo que respecta a los grandes bancos, esto es más una nube sobre las ganancias y las provisiones para pérdidas crediticias y la compresión del margen por tener que aumentar las tasas de los depósitos. Probablemente saldremos de este ciclo con los grandes bancos aún más grandes y tal vez incluso más fuertes.

Para los inversores bursátiles, si tiene una perspectiva de 12 meses, es probable que se presenten mejores oportunidades en el sector financiero. Vamos a ver una orientación de ganancias más negativa y provisiones para pérdidas crediticias que pesarán mucho en las perspectivas de ganancias para este sector.

Podríamos terminar con un efecto dominó. La historia de las quiebras bancarias es que comienzan con una visión predominante de que la crisis está siendo contenida y las autoridades actúan con fuerza para respaldar la situación. Pero sabemos que existe el riesgo de que haya más cucarachas en la cocina.

Incluso si eso no sucede, la única certeza es que los bancos se van a poner nerviosos en lo que respecta a la concesión de créditos. Eso generará una perspectiva turbia para una economía que funciona a crédito.

Las empresas le dicen que el acceso a los préstamos es el más difícil en una década. Los hogares te están diciendo lo mismo. Este nuevo capítulo del libro de ajuste de la Fed acaba de comenzar. Es deflacionario. La Fed está esperando que todo esto aparezca en los datos. Para entonces será demasiado tarde.

Para junio o julio, comenzaremos a ver las cifras de empleo principales. En ese momento, la Fed estará recortando las tasas.

Pero este banco central sigue creyendo que su credibilidad se vio empañada por el aumento de la inflación a más del 9% en su punto máximo. Por lo tanto, la Reserva Federal ha sido y seguirá siendo deliberadamente lenta y eventualmente recortará las tasas agresivamente, pero solo cuando los indicadores coincidentes y contemporáneos en los que se están enfocando comiencen a cambiar.

Principalmente, lo que realmente están esperando es una contracción en las nóminas no agrícolas. Para ellos, ese es el santo grial. No creo que sea una espera larga.

Estamos empezando a ver grietas en el mercado laboral. Estamos viendo una contracción en sectores importantes y económicamente sensibles: finanzas; minoristas; fabricación y construcción. Las empresas están recortando las horas trabajadas. La semana laboral es un indicador económico líder. Las nóminas no agrícolas son un indicador coincidente. La tasa de desempleo es un indicador rezagado. La semana laboral es un barómetro líder clásico porque los empleadores tienden a reducir las horas antes de reducir el personal.

David Rosenberg: "Estamos en el pico de expansión, pico de crédito, pico de inflación y pico de tasas de interés".

Investigación Rosenberg

Mientras interpreto el papel de detective económico, puedo ver la pistola humeante. Para junio o julio, comenzaremos a ver las cifras de empleo principales. En ese momento, la Fed estará recortando las tasas.

La Fed nos dice que su previsión es un 4,5% de desempleo. Estamos al 3,5%. Eso podría ser el equivalente de 1,5 a 2 millones de puestos de trabajo perdidos. Eso es lo que sucede en una recesión. Recuerde que estas previsiones eran anteriores a esta crisis del sector bancario. Nunca deja de tener una recesión con un desempleo que sube un punto porcentual completo, pero la Reserva Federal le dice que eso es lo que quiere ver.

Además de eso, la Fed no pide prácticamente ningún crecimiento este año. La Fed también nos dice que esperan una impresión negativa del PIB en el segundo, tercer y cuarto trimestre. Nos han dicho que su pronóstico es de una recesión leve.

No hay aterrizaje suave. La única pregunta ahora es si la recesión será leve o severa”.

MarketWatch: muchos inversores y estrategas han aprendido el año pasado a no luchar contra la Fed, pero están convencidos de que el banco central logrará un "aterrizaje suave" para la economía estadounidense. ¿Qué esperas?

Rosenberg: No hay aterrizaje suave. La única pregunta ahora es si la recesión será leve o severa. Mucho de eso dependerá de la duración y el alcance de la contracción del crédito que se avecina. La Fed implícitamente está pronosticando una recesión. Un aterrizaje suave que sigue al ciclo de ajuste de la Fed ha ocurrido el 20% de las veces. Pero en esos momentos la Fed no se estaba ajustando a una curva de rendimiento invertida.

El mercado de futuros está valorando dos recortes de tasas en la segunda mitad del año. Creo que la Fed recortará mucho más las tasas. Cuando digo esto, la gente me mira como si fuera del espacio exterior. Pero, ¿qué tiene de polémico esa previsión? Todo se mueve en ciclos. Sabemos que en las recesiones, ya sean severas o leves, la Fed históricamente recorta la tasa de fondos en 500 puntos básicos. No van a señalar eso en este momento, con un desempleo del 3,5% y una inflación del 6%, pero ese es el récord histórico.

Como mínimo, tendrán que reducir la tasa de fondos al 2,5%. Van a tener que recortar mucho las tasas, porque lo único que no ha cambiado en este ciclo es la propia visión de la Fed de dónde está la tasa neutral de los fondos federales, y eso es 2.5%.

Llegar al 2,5% solo es eliminar el exceso de ajuste que han puesto en el sistema durante el último año. Mucha gente no se da cuenta del alcance del endurecimiento de la política monetaria. La tasa de fondos actual es el doble de la propia estimación de neutral de la Fed. Es por eso que la curva de rendimiento está invertida y la oferta monetaria se está contrayendo a una tasa anual sin precedentes del 2,5%.

MarketWatch: En pocas palabras, ¿cuál es la conclusión clave aquí para los inversores mientras observan a la Reserva Federal y consideran sus próximos movimientos de dinero?

Rosenberg: Estamos en el pico de expansión, pico de crédito, pico de inflación y pico de tasas de interés. La palabra operativa es "pico", y ahora vamos a darnos la vuelta. Las tasas de interés van a bajar fuerte y rápido. La inflación va a caer. Me doy cuenta de que es una visión controvertida porque todos están luchando contra la historia de ayer, que es la inflación general y el bajo desempleo, y esos son indicadores rezagados.

Los datos más importantes van a ser las cifras de préstamos bancarios, la orientación a futuro de los bancos, las provisiones para préstamos incobrables, los datos de las encuestas que indican hasta qué punto se está cortando el crédito a los sectores doméstico y empresarial. Estos son en los que debemos centrarnos.

Todo conduce a un entorno deflacionario, no inflacionario. La gente habla de escasez de mano de obra, materiales, desglobalización, inflación secular: esperemos y veamos en los próximos cinco a 10 años cómo se desarrolla todo esto.

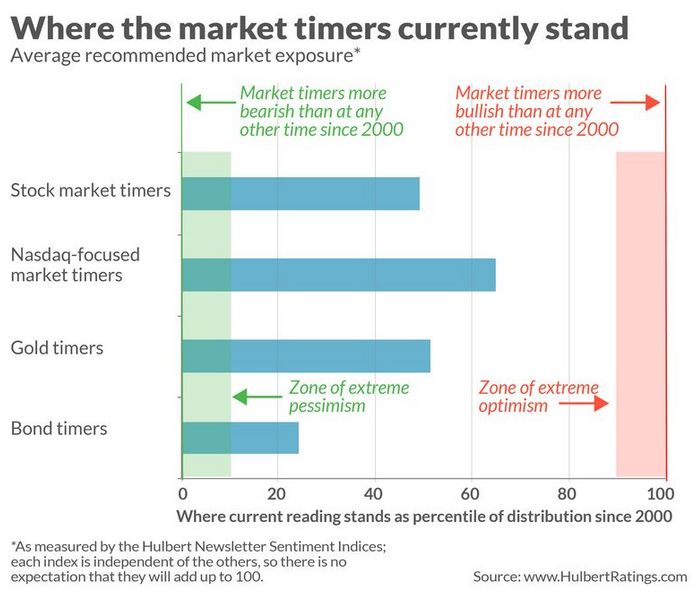

MarketWatch: Las acciones han desafiado estos obstáculos económicos, quizás de manera poco realista. ¿Le preocupa el repunte alcista?

Rosenberg: Para el mercado de valores de EE UU. en su conjunto, es increíble y atroz que el S&P 500 suba en el contexto de lo que será una recesión de ganancias de cinco trimestres.

Se puede debatir la recesión del PIB, pero los inversores pagan por las ganancias empresariales, y las ganancias se están contrayendo y las estimaciones están bajando. Así que tenemos un mercado de valores enormemente sobrevalorado. El múltiplo de hoy es más alto que en el pico de la burbuja del mercado crediticio en 2007. Está por encima del pico promedio del múltiplo de precio-beneficios que definió los máximos de los ciclos anteriores del mercado alcista. Va a haber un día de ajuste de cuentas.

Me preocupa mucho dónde está el nivel de los diferenciales de crédito, porque no ha descontado una recesión. Los inversores tienen un aterrizaje suave incrustado en su mentalidad y posicionamiento. Eso me tiene preocupado porque esa no es mi vista macro.

MarketWatch: ¿Cómo deberían responder los inversores y posicionar sus carteras ahora?

Rosenberg: En términos de dónde pones tu dinero, si tienes mi visión de recesión, quieres tener efectivo en la medida en que la Reserva Federal te siga pagando para que estés en efectivo. Quiere estar largo en los bonos del Tesoro, que siempre suben en una recesión.

En el mercado de valores, estaría en áreas que tienen una baja correlación con el ciclo económico, balances sólidos, alta visibilidad de las ganancias y baja volatilidad de las ganancias, y en empresas que no tienen mucho vencimiento de deuda en el próximo año. .

Estaría muy a la defensiva: exposición a productos básicos de consumo, servicios públicos, atención médica. Puede haber cierto crecimiento defensivo dentro de la tecnología que se beneficiará de tasas de interés más bajas a largo plazo. Pero ten cuidado con la valoración excesiva.

También me gusta el oro. El dólar estadounidense DXY estará bajo presión bajista. El oro será una gran protección contra la caída del dólar. Me gusta la seguridad y el lastre en una cartera que ofrecen los bonos del gobierno en tiempos económicos difíciles que se avecinan y no están totalmente cotizados.

MarketWatch: ¿Cómo sabrán los inversores que este mercado bajista finalmente ha tocado fondo?

Rosenberg: Lo que sé sobre la historia económica y financiera es que los mínimos fundamentales del mercado bajista ocurren solo después de que la Fed haya recortado significativamente las tasas de interés, vuelto a inclinar la curva de rendimiento y con el mercado de bonos ayudando a restablecer una prima de riesgo de acciones más apropiada.

Estamos en una recesión de ganancias empresariales en curso. El mercado de valores va a necesitar la ayuda del mercado de bonos. Tradicionalmente, el mercado de valores toca fondo solo después de que los rendimientos de los bonos han bajado sustancialmente.

Entonces, si eres optimista con las acciones, primero debes ser optimista con los bonos.

Tenemos que llegar a una prima de riesgo de acciones que sea más del doble de lo que estamos hoy, lo que significa más de 400 puntos básicos.

Esa es la campana de alarma. Si tenemos un rendimiento del Tesoro a 10 años del 2,5% y el S&P 500 baja hacia el nivel de 3000, será una llamada para comenzar a entrar en los activos de riesgo. ¿Quién sabe? Podría convertirme en un David Rosenberg permabull, y espero con ansias ese día.