Los inversores del mercado de valores aún no están sudando con las crecientes presiones inflacionarias que hicieron que los precios al consumidor de Estados Unidos subieran un 6,2% interanual en octubre, un máximo de casi 31 años. Y eso podría no cambiar hasta que la Reserva Federal se vuelva más agresiva.

"Las acciones han obviado el aumento de la inflación de este año, probablemente porque no ha coincidido ni con un aumento en los rendimientos reales de los bonos del Tesoro ni con la debilidad de las ganancias corporativas", dijo Oliver Allen, economista de mercados de Capital Economics, en una nota. El rendimiento real es el rendimiento que recibe un inversor después de contabilizar la inflación.

Los mercados se agitaron brevemente tras la lectura del índice de precios al consumidor de octubre. Los rendimientos nominales de los bonos del Tesoro aumentaron bruscamente, lo que pesó sobre las acciones, en particular la tecnología y otros sectores orientados al crecimiento considerados más sensibles al aumento de las tasas de interés.

Pero los tres índices principales se mantienen no muy lejos de los máximos históricos, como resultado de una sólida temporada de resultados empresariales del tercer trimestre en la que las empresas mantuvieron márgenes de ganancias y una orientación relativamente optimista.

La inflación, por supuesto, no es necesariamente negativa para las acciones. Las acciones se consideran activos reales, lo que significa que tienden a apreciarse en un entorno inflacionario, lo que las convierte en una cobertura útil contra las presiones inflacionarias.

Sin embargo, la inflación muy por encima de un dígito bajo, como fue el caso en gran parte de la década de los setenta y principios de los ochenta, ha tendido a coincidir con valoraciones bursátiles más bajas debido a los efectos negativos del aumento de los precios en el crecimiento económico o el endurecimiento de la política monetaria de la Fed para reducir la inflación, señaló Allen.

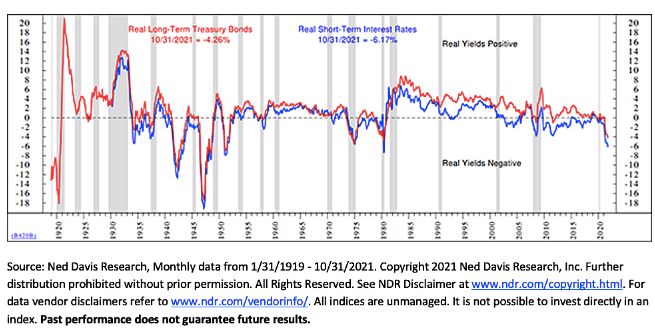

Pero a pesar de que la inflación está en lo que parecería ser la zona de peligro, Allen señaló que las tasas de interés reales o ajustadas a la inflación no han aumentado significativamente ni en el extremo corto ni en el largo de la curva de rendimiento.

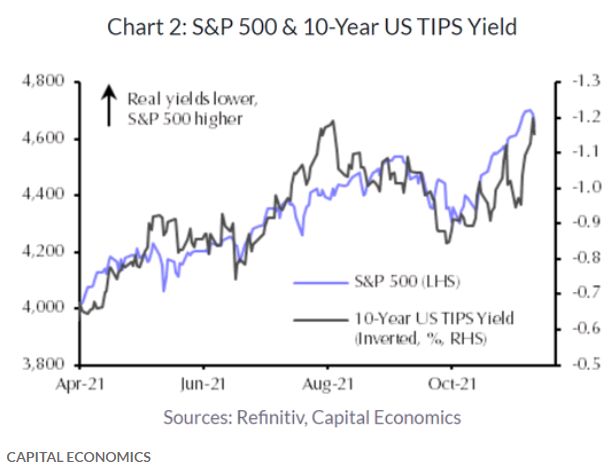

Si bien la publicación del IPC de octubre provocó un pequeño aumento en el rendimiento de los valores del Tesoro de EE.UU. protegidos contra la inflación a 10 años, el patrón general de los últimos seis meses se ha caracterizado por la caída de los rendimientos reales que parecen impulsar las acciones de EE.UU. al alza (ver gráfico adjunto).

Mientras tanto, el fuerte aumento de un día en el rendimiento de los bonos del Tesoro a 10 años y los movimientos en los futuros de los fondos federales reflejaron las expectativas de que la Fed acelerará la liquidación de su programa de compra de activos y comenzará a elevar sus tasas de interés de política en 2022 antes y de forma más agresiva de lo esperado. Pero no indicó que los inversores teman una racha prolongada de alta inflación.

La acción del mercado el miércoles consistió en que los inversores ajustaran sus puntos de vista sobre la política de la Fed. Si [los inversores] realmente pensaran que la inflación de más del 6% es la 'nueva normalidad', los precios de los activos estarían mucho, mucho más bajos.

Y aunque la tasa de equilibrio de los valores del Tesoro protegidos contra la inflación a cinco años alcanzó un nuevo récord, todavía están señalando expectativas de inflación de solo un 3% durante la próxima media década.

Algunos inversores temen que la Fed ya haya perdido el control de la inflación y las expectativas de inflación. Como resultado, los responsables de la formulación de políticas pueden necesitar ajustar la política monetaria de manera mucho más agresiva de lo anticipado, lo que podría conducir a una fuerte recesión económica.

Pero algunos observadores del mercado de valores esperan que las acciones se mantengan respaldadas hasta que los responsables de la formulación de políticas muestren signos de que están preparados para tomar medidas más agresivas.

El aumento en los rendimientos de los bonos el miércoles marcó un rebote de una fuerte caída de dos semanas que no se basó en los fundamentos y, por lo tanto, es poco probable que dure, dijo Tom Essaye, fundador de Sevens Report Research, en una nota.

“Durante ese período, la tecnología se recuperó y llevó a los mercados al alza, y ahora vemos que ambas operaciones se relajan. Y dada la gran ponderación de la tecnología, eso será un obstáculo para el S&P 500”, dijo.

"Pero a menos que la Fed comience a insinuar con fuerza una reducción acelerada o una subida de tipos mucho antes de lo esperado, no vemos el elevado IPC o el aumento de los rendimientos como una razón para ponerse más a la defensiva", dijo, argumentando que era en cambio, un recordatorio de las tendencias dominantes en el mercado: inflación por encima de lo normal y rendimientos crecientes.

Un cambio de política por parte de la Fed podría producirse antes de fin de año, lo que podría generar problemas para las acciones, advirtió Jeremy Siegel, profesor de finanzas de la Wharton School de la Universidad de Pensilvania, en una entrevista de la CNBC.

"Escuche, las acciones aman la inflación hasta que la Fed se lo toma en serio y no lo han tomado en serio", dijo, advirtiendo que más datos de inflación en línea con el informe de octubre antes de la reunión de política monetaria del banco central a mediados de diciembre pondrían "enormes "La presión sobre el presidente Jerome Powell" para que actúe mucho más fuerte de lo que lo ha hecho hasta ahora”.

Allen dijo que Capital Economics espera que la Fed siga adelante con un "ajuste modesto en la postura real de la política monetaria", acompañado de un alza en los rendimientos de los TIPS estadounidenses.

“El viento a favor de la caída de los rendimientos reales que se convierte en un modesto viento en contra es una de las razones por las que creemos que las acciones tendrán dificultades para obtener ganancias en los próximos años”, escribió Allen. "Otra razón es que creemos que la recuperación de la economía estadounidense no alcanzará las expectativas de los inversores".

C.B.