Hola,

Muy buenos los gráficos que has traído

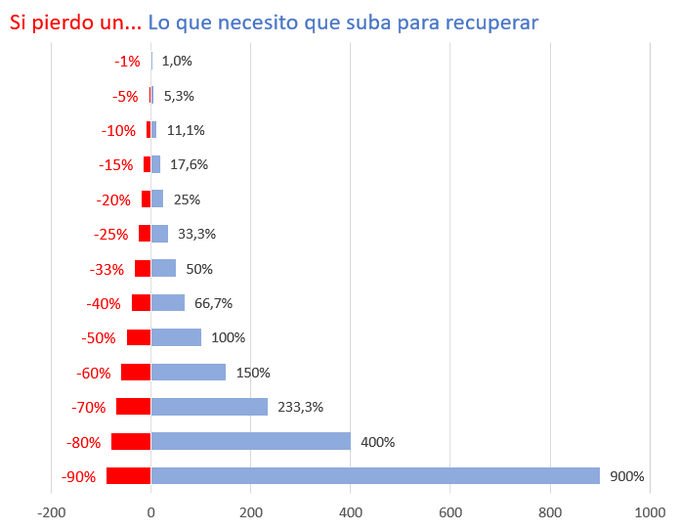

@topolucas , sobre todo el de Moclano del % de subida que hace falta para recuperar caídas me ha impactado a mí también.

Sobre lo que has comentado con

@pedro-becerro del plan de inversión, voy a comentar mi experiencia y cómo lo pensé para mi caso al final por si a algún usuario le fuera útil la idea.

Como ya comenté una vez, comencé a invertir en 2022 con un perfil de RV/RF decidido con una de las típicas fórmulas que existen ("%RV=100-edad" creo que fue la que utilicé), pero pronto (con tu ayuda topolucas entre otras cosas ) me di cuenta de que era demasiado conservador para mí. Pero ojo,no porque mi perfil de inversión sea muy agresivo,si no sencillamente porque empecé a invertir (tras una compra de vivienda) con aportaciones periódicas pero desde una cartera de 0 euros literalmente.

Entonces, por mucho que tuviera 40 años no tenía sentido para mí tener mucha RF para protegerme de caídas cuando mi cartera acumulada era irrisoria y simplemente con las siguientes aportaciones iba a recuperar las caídas.(sí que tengo un pequeño fondo de emergencia, eso sí, en este post me refiero solo a la inversión).

Así pues, la regla que adopté es la siguiente: partí de que en la RV puedo estar expuesto en cualquier momento a una caída del 50% y me puse a pensar cuánto me dolería. Y con ello, fui diseñandome un camino de inversión para los próximos años en función del monto total de la cartera (y esa es la clave de mi método). Esto sería un ejemplo de lo que he diseñado con números ficticios:

Periodo 1-Hasta que consiga tener una cartera de X euros: mi perfil será 100%RV-0%RF.

Pongamos que X es 10000. Hago cálculos de que si tengo una cartera de 4000, 6000, 8000 euros y la RV cae 50% con cuánto me quedaría. Por ejemplo si tengo 8000 y la RV cae 50% me quedaría con 4000 euros, pero pienso que podré soportarlo porque luego con aportaciones recuperaría rápido, bla bla bla. Pero imaginemos que si me pongo en la hipótesis de tener 10000e en cartera y que se desplome a 5000e creo que ahí ya me puede doler más esa caída de 10000 a 5000. Entonces, marco X=10000 como límite para ese perfil y decido que ese será mi límite para irme a un perfil más defensivo.

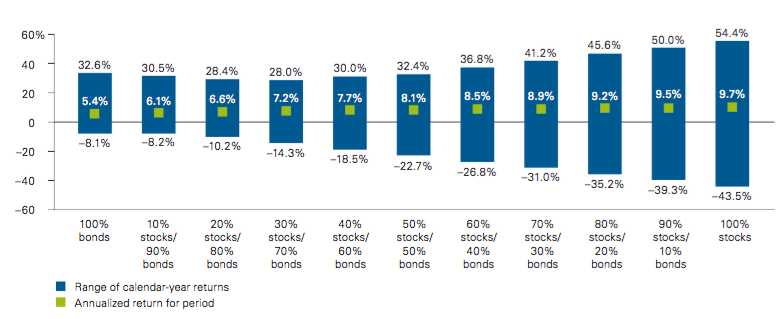

Periodo 2-Una vez llegado a X euros en cartera, hasta que consiga alcanzar una cartera de Y euros: mi perfil será 90%RV y 10%RF.

Aquí lo mismo. Pongamos que X=10000 y Y=15000. Pues me calculo el numerito de que si tengo una cartera en la franja de 11000 - 14000 euros (de los cuales 90% en RV y 10% en RF) y me viene una caída de 50% en la parte de RV a ver en cuanto se me quedaría la cartera, y pienso si podría soportarlo bien o me dolería demasiado. Una vez decido cual es la cantidad en la que me dolería demasiado, paso a establecer entonces el siguiente umbral:

Periodo 3-Una vez llegado a Y euros en cartera, hasta que consiga alcanzar una cartera de Z euros: mi perfil será 80%RV y 20%RF.

Y así sucesivamente. En cada periodo puede que me toque estar más o menos tiempo en función de cómo vaya el mercado y las aportaciones extras que consiga hacer, pero cuando llegue al siguiente límite me cambio a un perfil más defensivo.

Esto se podría seguir así todo lo que se quiera. En mi caso, he diseñado un cierto camino inicial así y ya he decidido que cuando llegue a cierta cantidad voy a confluir con la regla: % de RV =110 -edad, y a partir de ahí intentar ceñirme a esa regla. Pero creo que tiene sentido este camino previo, ya que habiendo empezado a invertir desde cero (y ya de cuarentón) pues la regla de la edad me daba un perfil demasiado defensivo siendo que mi cartera es pequeñita aún.

Como todo en la vida, una cosa es tener un plan, y otra cosa es luego que la vida te permita cumplirlo. A saber si lo conseguiré. Pero creo que tener un plan es buena idea. Esto creo que lo aprendí del ajedrez: cuando haces movimientos en ajedrez tienes que tener un plan. Luego que lo puedas cumplir o no es otra cosa. Pero mover piezas sin ningún plan no suele funcionar bien.

Disculpadme lo largo que me ha quedado, espero que se haya entendido al menos.