#301

Alibaba: Una oportunidad que se presenta una vez cada generación

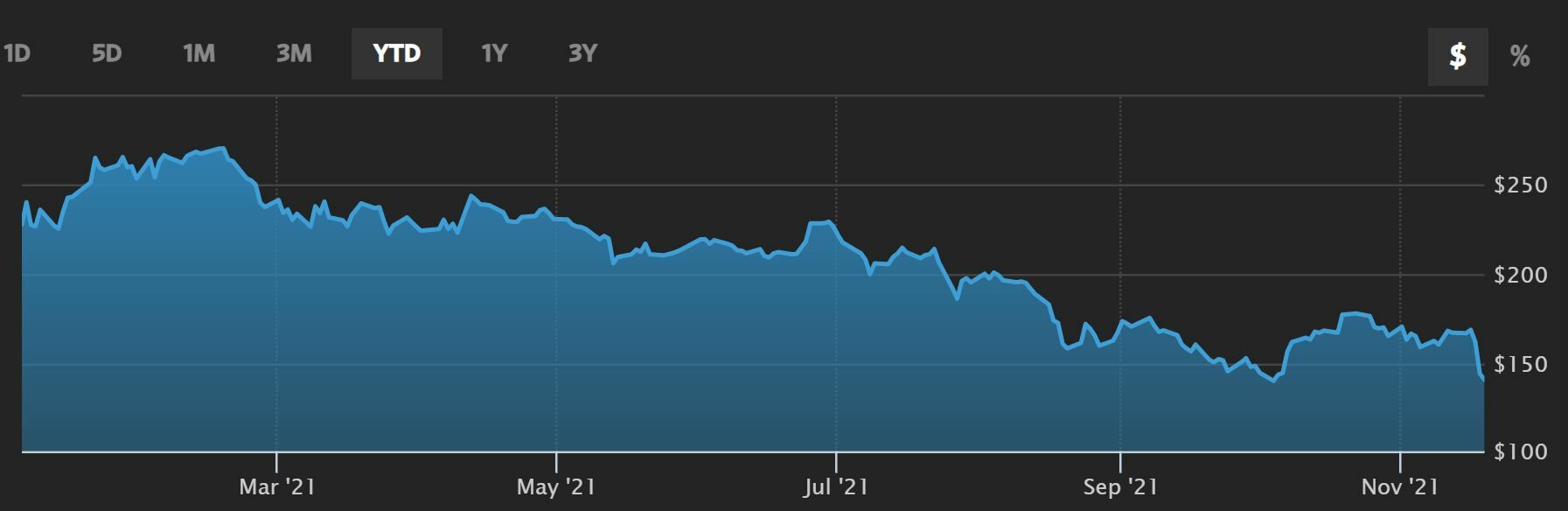

Alibaba es, sin duda, una de las empresas más seguidas por la comunidad financiera en todo el mundo. La compañía ha pasado de ser uno de los títulos más “amados” en la cartera de los profesionales, a uno de los más evitados. De ahí su caída en el último año del 50%. ¿Pero está justificado este descenso? En el siguiente análisis fundamental de la compañía, que publicaremos en dos partes, se argumenta la tesis de que Alibaba puede ser una de esas raras oportunidades de inversión que se presentan una vez cada generación. Veamos que señala al respecto el analista Joshi Namit:

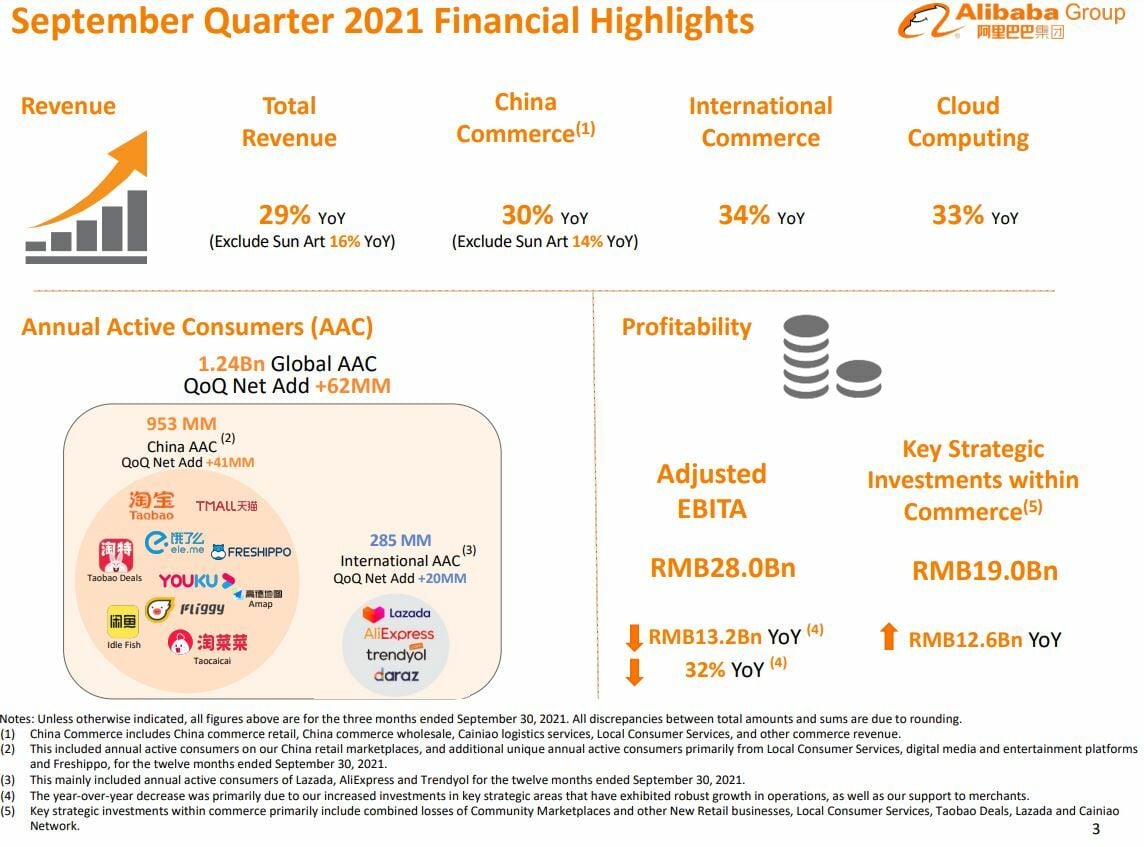

Las acciones de Alibaba han bajado más del 50% desde su pico de octubre de 2020 de $ 319 por acción. En contraste con el pesimismo de los inversionistas, la compañía incrementó sus ingresos en un 34% durante el último año y ahora cotiza a lo que es una de sus valoraciones más bajas de su historia: 18 veces las ganancias proyectadas para los próximos 12 meses y 15 veces las ganancias proyectadas para el sector fiscal. 2023. Como referencia, una acción promedio en el índice S&P se cotiza actualmente a más de 20 veces las ganancias futuras, mientras que crece a un ritmo mucho más lento en relación con Alibaba.

La compañía es un juego de valor que se esconde a simple vista, razón por la cual el gurú Charlie Munger, un alcista de China desde hace mucho tiempo, aumentó su posición en la compañía en más del 82% desde julio de 2021.

Con un rendimiento de flujo de caja libre del 5,5% y un crecimiento anual del 22%, el precio de Alibaba devolverá entre un 20% y un 25% anual o más a los propietarios a largo plazo. Esto representa un valor increíble, y poco común, en un momento en el que incluso los bonos de alto rendimiento tienen rendimientos negativos después de ajustar la inflación.

Esta situación se resume mejor en la famosa cita del gurú George Soros: "Los mercados están constantemente en un estado de incertidumbre y cambio, y el dinero se gana descontando lo obvio y apostando por lo inesperado".

Lo que es obvio hoy es que mientras que el gobierno chino ha pasado el último año tirando de la cadena del sector tecnológico, lo que ha provocado un éxodo de inversores, probablemente hará poco para perjudicar el valor a largo plazo de Alibaba. De hecho, a pesar del pánico generalizado, no se ha hecho nada para perjudicar las perspectivas a largo plazo del sector tecnológico chino, ya que los intereses del gobierno están ligados a la prosperidad del sector.

El negocio de Alibaba es el actor líder en comercio electrónico, pagos, tecnología financiera y nube (AliCloud) en China. Alibaba también tiene varios otros negocios que son estratégicamente pero no financieramente significativos todavía. Estas otras empresas pierden a la empresa entre $ 4 mil millones y $ 5 mil millones al año, pero con el tiempo, estas pérdidas deben minimizarse y ayudar a la empresa a crecer.

Alibaba tiene más de 1,18 mil millones de usuarios activos anuales, con más de 912 millones solo de China, y tuvo un aumento neto de 45 millones de usuarios trimestre a trimestre según la presentación del inversor para el segundo trimestre de 2021.

A pesar de la competencia de otros comercios electrónicos chinos gigantes como JD.com, Alibaba sigue disfrutando de una cuota de mercado superior al 50% en China. Dicho esto, las acciones de Alibaba cotizan a solo 18 veces las ganancias a futuro, frente a la relación precio-ganancias a futuro de JD.com de más de 40, lo que muestra cuánto los problemas regulatorios recientes han deprimido las acciones.

Fuera de China, la compañía también opera marcas de comercio electrónico en el sudeste asiático (Lazada), Europa (AliExpress es el sitio de comercio electrónico más visitado en Rusia), Turquía (Trendyol), el sur de Asia (Daraz) y América del Norte. El comercio principal consiste principalmente en dos negocios de mercado, TMall y Taobao. Estas empresas son la razón por la que Alibaba se describe a menudo como la versión china de Amazon.

Los ingresos del comercio central crecieron un 34% en el año fiscal 2020 y un 35% en 2021. En comparación, el mercado de Amazon, un negocio más maduro en una economía más madura, sigue creciendo entre un 15% y un 20% año tras año. Sin embargo, existen varias diferencias notables entre Amazon y Alibaba. El modelo de negocio de comercio electrónico de Amazon consiste en una combinación de ventas directas, además de proporcionar una plataforma para que otros minoristas vendan productos a los consumidores. Amazon también ofrece el servicio Amazon Prime basado en suscripción y gana dinero vendiendo su línea de productos de lectores electrónicos Kindle.

A diferencia de Amazon, Alibaba es liviano en activos, opta por subcontratar la logística y actúa más como intermediario entre compradores y vendedores en línea. En Taobao, los vendedores pagan para obtener una clasificación más alta en el motor de búsqueda interno del sitio, y la empresa obtiene la mayor parte de sus ingresos de la publicidad. En este sentido, la plataforma de Alibaba se parece a la de eBay, mientras que su modelo de negocio se acerca más al de Alphabet Google que Amazon. Debido a estas diferencias, Alibaba puede obtener márgenes operativos del 30% frente al 4% de Amazon.

La otra línea de negocio principal de Alibaba es Alibaba Cloud, que crece entre un 50% y un 60% anual y ya es el tercer actor más grande detrás de AWS de Amazon y Azure de Microsoft.

Alibaba Cloud se volvió rentable por primera vez en el trimestre de diciembre de 2020, más de 11 años después de su fundación. Esta división continúa reportando una rentabilidad creciente ($ 53 millones según el trimestre finalizado en junio de 2021) debido a la mejora de las economías de escala. Al mejorar la escala, Alibaba Cloud puede operar con márgenes operativos del 30%, al igual que los servicios web de Amazon. El negocio por sí solo ni siquiera representa el 10% de los ingresos de Alibaba en la actualidad, pero ya vale más de la mitad de la capitalización de mercado actual de la empresa en términos de valor presente.

Carlos Montero.

No importa lo fuerte que pegues, lo importante es mantenerse en pie.