No cabe duda que el titular es una afirmación contundente que necesita una demostración seria.

Las predicciones en bolsa suelen fallar y esta será una de tantas, lo asumo. Lo importante son las razones que me llevan a esta conclusión. Lo que ocurra después depende de tantos factores que escapan al control de una fecha concreta, pero los argumentos que justifican, desde mi punto de vista, la suposición apocalíptica, no desaparecen tan fácilmente.

Primero un repaso a la economía mundial por bloques.

ECONOMIA MUNDIAL.

EE.UU.

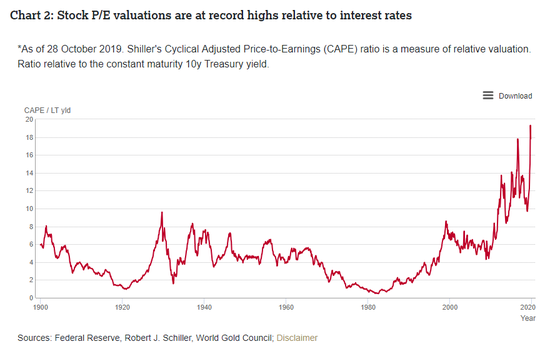

La bolsa está en máximos y al mismo tiempo no es referente de nada. La sobrevaloración es impresionante.

https://www.rankia.com/blog/pico-petroleo-consecuencias/4413768-por-que-bolsa-usa-esta-mucho-mas-sobrevalorada-parece

En un gráfico resalta mucho más.

La crisis de liquidez en el mercado de repos es la primera señal de la pérdida de control de la FED.

https://www.rankia.com/blog/pico-petroleo-consecuencias/4427650-mercado-repos-puede-explotar-finales-ano

La respuesta salvaje de la FED, preparando una inyección masiva de liquidez de 500.000 millones de dólares para el cierre del año, avisa que la generación de dinero puede alcanzar cifras impensables, si seguimos con el problema de la liquidez.

En 2008, Manuel Gonzalez Cid, director financiero del BBVA, realizó un informe muy interesante describiendo los pasos y las fechas del inicio de la crisis de 2007-2008, con unas características muy similares a la actual. En aquel momento, la burbuja estaba centrada en las hipotecas sub-prime y la pérdida del valor del subyacente motivó una caída en cascada de todos los activos asociados. De la misma manera, la burbuja hoy está en el mercado de la renta fija, mantenido por los bancos centrales, con sus tipos cercanos a cero o incluso por debajo de cero. De la misma forma que en 2007, el descenso en el valor del subyacente (bajada de precios en los bonos) causará la explosión de todo el mercado.

https://www.bde.es/f/webbde/Secciones/Publicaciones/InformesBoletinesRevistas/RevistaEstabilidadFinanciera/08/Nov/Fic/ief0315.pdf

EUROPA

Aquí tenemos como referencia la necesidad de mantener tipos negativos oficiales. Nada ilustra mejor la desesperación que esta realidad. No hemos podido subir los tipos en ningún momento y después de terminar la QE, ha sido imprescindible volver a reanudarla con carácter indefinido, sin poder revertir el balance (como intentó brevemente la FED) en ningún momento.

El ejemplo desmoralizador es que después de una inyección cuasi infinita, la economía europea circula entre el desánimo arraigado y la desesperación por la imposibilidad de volver a crecer a tasas que permitan la normalización del crecimiento económico saludable.

Hoy mismo, en la presentación de los PMI´s adelantados del mes de Diciembre, se constata una vez más , la debacle en el sector manufacturero.

https://www.markiteconomics.com/Public/Home/PressRelease/744e10d0074244fd8f007451da9de4f8

CHINA.

La economía china ha crecido durante décadas con mucha fuerza. Después de la crisis de 2008, la reactivación vino de la mano de China con su ingente volumen de compras en materias primas. Llegó a utilizar el 50% del total mundial algunas materias primas. En 2014 frenó el consumo y empezó una moderación que dura hasta nuestros días.

Pero los excesos se pagan y la deuda china alcanzó niveles estratosféricos. Ahora han comenzado a pedir las facturas y el resultados son las quiebras.

Este año han quebrado por primera vez en 20 años, cinco bancos y una gran empresa Tewoo.

https://www.zerohedge.com/markets/chinas-moment-reckoning-arrives-38bn-state-owned-giant-announces-largest-dollar-bond

Las ventas de coches han caído durante más de un año de forma consecutiva, los subsidios a renovables (tanto en energía fotovoltaica como los incentivos a la compra de coches eléctricos) se han reducido con fuerza y sobre todo la guerra comercial con USA, ha debilitado su comercio.

Un ajuste a la japonesa está pendiente.

JAPON.

Es un país zombi. La mayor deuda estatal del mundo, debido a las intervenciones que periódicamente necesita para mantener con vida el enfermo.

El banco central japonés tiene en su balance activos que superan el 100% del PIB japonés. La demografía les está jugando una mala pasada y envejecen con rapidez.

Recientemente han preparado otra inyección de 120.000 millones de dólares para seguir aguantando, esperando el crash final.

INDIA.

Un gigante que debiera tomar el lugar de China, en la economía mundial.

Lo cierto es que se está hundiendo muy deprisa en este año 2019.

Este artículo con profusión de gráficos, aclara el desolador panorama indio.

https://www.zerohedge.com/economics/great-slowdown-indian-economy-headed-towards-icu-warns-former-indian-economic-official

Incluso han recurrido al Banco central de la India para financiar una rebaja de impuestos.

https://multiplicarunainversionpor10.blogspot.com/2019/10/esta-colapsando-la-india.html

SUDAFRICA.

Los cortes de electricidad son el mejor ejemplo de la descomposición del país.

https://www.thesouthafrican.com/news/will-eskom-load-shedding-cause-recession/

* * *

EVOLUCION SOCIAL.

Después de este breve repaso por las economías más destacadas del planeta en el aspecto económico, se puede mirar por encima su evolución social.

Los disturbios se están extendiendo como la pólvora por todo el mundo.

Un excelente trabajo de Knownuthing nos ayuda a visualizar el momento.

https://www.rankia.com/blog/game-over/4390229-protestas-demografia-marea-imparable

Hoy tenemos informes de otra explosión social en la India.

https://www.zerohedge.com/geopolitical/all-hell-breaks-loose-violent-protests-spread-across-india-after-citizenship-law

Cientos de muertos en Iraq e Irán nos avisan que los nuevos tiempos serán guerreros.

Por eso quería introducir una teoría social del maestro P.R Sarkar.

La ley de los ciclos sociales.

P.R. Sarkar presentó una teoría conocida como la ley de los ciclos sociales, basada en la

aplicación del método de análisis del determinismo histórico a la evolución de la naturaleza

humana.

Sarkar estudió el comportamiento humano y según la capacidad de cada individuo enumeró cuatro

tipos de personas según sus habilidades dominantes.

1o). Algunas personas destacan por su destreza y fuerza. Se encuentran cómodos realizando

trabajos físicos o en los que es primordial un buen uso de la fuerza. Resistencia, valor, destreza

son características de estos individuos. Sarkar cree que tienen personalidad de “guerreros”.

Militares, policías, atletas, bomberos son profesiones típicas donde el uso de la fuerza prevalece.

2o). Otro tipo de personas destacan por sus capacidades intelectuales. Para Sarkar, un “intelectual”

es todo aquel que trata de resolver los problemas mediante su intelecto en lugar de utilizar la fuerza

física. Filósofos, escritores, ingenieros, científicos, abogados, médicos, sacerdotes serían las

profesiones elegidas por estos individuos.

3o). La tercera clase de personas son aquellas que buscan la consecución de riquezas por encima

de todo. Pueden ser brillantes pero utilizan todas sus habilidades para obtener aquellos tipos de

activos que les asegure el bienestar. A estos individuos les llama “logreros”. Mercaderes,

banqueros, prestamistas serían las profesiones tipo que desempeñan estas personas.

4o). La última clase difiere bastante de las otras tres categorías. No tienen la fuerza de los

guerreros, ni la brillantez del intelectual ni la habilidad del logrero y además carecen de ambición

que puede motivar a los otros tres. No tienen formación adecuada y por todo ello son la mano de

obra explotada que siempre existe en toda sociedad. Son los llamados “menesterosos”. Peones,

trabajadores del campo, reponedores son ejemplos de profesiones habituales en estos individuos.

Como se puede ver, en esta clasificación no intervienen criterios económicos sino de aptitudes.

Las características de cada categoría no siempre tienen un 100%. Hay individuos con mezcla de

habilidades entre una o varias categorías, pero siempre tienen una marca especial que define a cada

persona en una clase. También puede existir la movilidad social dentro de las categorías. Una

persona puede adquirir otras capacidades distintas a las que tenia mediante el trabajo o el estudio y

saltar de un tipo a otro. Pero no es la regla sino la excepción.

En todas las sociedades, por lo general, los guerreros se encargan de mantener la ley y el orden, los

intelectuales cultivan la filosofía y la religión, y los logreros dirigen la economía mientras los

menesterosos sirven como mano de obra.

Cuando en una sociedad o una civilización las personas que mandan tienen una componente más

acusada de cualquier categoría, decimos que el gobierno esta dominado por una clase. Por ejemplo

si los gobernantes son mayoritariamente intelectuales el gobierno será “intelectual”. La clase

menesterosa no gobierna nunca pero a veces, la dejadez y corrupción inunda la clase dirigente y el

pueblo cae en la pobreza. Ese sería un gobierno menesteroso.

Ninguna categoría puede ejercer el mando por tiempo indefinido. Existe una rotación entre el

dominio de una categoría y otra. El movimiento social definido como el cambio entre el gobierno

de una clase a otra, está perfectamente establecido y solo puede llevar un orden. A un gobierno de

menesterosos le sustituye un gobierno de guerreros. Tras un periodo, a éste le sigue una época de

intelectuales y a su vez, posteriormente llega el control de los logreros, para cerrar el círculo de

nuevo con los menesterosos y volver a empezar. Esta evolución social es la ley de los ciclos

sociales de P.R. Sarkar.

La importancia de esta ley viene dada cuando aplicamos esta clasificación a nuestros dirigentes en

la actualidad. Desde hace tiempo estamos dirigidos por los menesterosos. La corrupción, desidia y

extensión de la pobreza y las deudas campan a nuestro alrededor.

Es sólo cuestión de tiempo que esta época llegue a su fin y por la ley natural los guerreros

(militares) tomen el mando. Encuadrando este análisis en la situación mundial vemos como los

acontecimientos que nos trae el futuro están determinados por una ley natural. Detrás del desorden

y la corrupción viene la guerra o la imposición de férreas dictaduras para eliminar todo aquello que

nos lleva a la autodestrucción.

Desde este punto de vista no resulta raro hablar de las luchas por los recursos. La abundancia da

paso a la escasez y alguien debe encargarse de repartir los elementos imprescindibles para la vida.

No solo el petróleo, el agua potable y otros elementos escasos deben ser distribuidos con criterios

de supervivencia y no solo para mayor enriquecimiento de una parte muy pequeña de la población.

_______________________________________________________________________________

Es difícil encontrar otra época que encaje como un guante con la categoría de nuestros dirigentes.

Creo que está muy claro que la gran mayoría de los políticos actuales no mira mas que en su propio beneficio. La corrupción es generalizada. El egoísmo, el hedonismo, presiden la actuación de la sociedad. Una especie de Sodoma y Gomorra adaptada al siglo XXI , está extendida en todo Occidente con una rápida penetración en el resto de países emergentes.

Siguiendo la ley de los ciclos sociales ahora viene una época de guerreros.

Por lo tanto, ya no puede extrañarnos la proliferación de guerras. Guerras de divisas, comerciales y por recursos, darán paso a guerras militares ampliamente extendidas.

Y otro ciclo dará comienzo o bien la falta de recursos generará una crisis "que no se acabará nunca", dominada con mano de hierro por una dictadura mundial, administradora del decrecimiento.

RECURSOS.

El agotamiento de los recursos es otra de las evidencias que acompañan la fase final de la actual civilización. Lo he tratado profusamente y solo dejaré las referencias para aquel que quiera verificar mis argumentos.

https://www.rankia.com/blog/pico-petroleo-consecuencias/4377732-teoria-peak-oil-acantilado-seneca

https://www.rankia.com/blog/pico-petroleo-consecuencias/4383886-tres-importantes-picos-estan-produciendose-mundo-petroleo-plata-oro

Hay una dificultad evidente en entender que significa el pico del petróleo.

Muchos argumentan que hace cuarenta años ya se decía "queda petróleo para cuarenta años" y por lo tanto cuarenta años después, la producción de petróleo está en máximos y no se ha agotado.

Independientemente del nivel de agotamiento de los yacimientos, hay una realidad insoslayable. El petróleo barato y fácil de extraer se acabó. Y el que queda será mucho más difícil de sacar y mucho más caro.

No hay nuevos grandes descubrimientos y los pequeños yacimientos solo cubren una sexta parte de lo que consumimos. A esta velocidad , no tardaremos en agotar los viejos campos.

En este trabajo demuestro (sabiendo que el pico del petróleo solo se puede demostrar por el retrovisor) que el peak oil está aquí.

https://www.rankia.com/blog/pico-petroleo-consecuencias/4429144-verdadero-problema-emergencia-energetica

Lo que quiere decir que a partir de ahora tendremos menos petróleo para consumir. De forma inevitable, este hecho nos llevará al decrecimiento. Dada la importancia de este elemento en la extracción del resto de minerales-metales, la llegada al pico del petróleo puede ocasionar una menor extracción de materiales, al disponer de menos petróleo, material indispensable para obtener de las minas, las grandes cantidades de tierra que se mueven para luego refinar los metales-minerales.

Por la ley de rendimientos decrecientes, la caída de las concentraciones observadas en cada depósito mineral, obliga a mover cantidades cada vez mayores de ganga, para obtener una pequeña concentración de minerales valiosos. Sin el petróleo, este proceso es imposible y será la causa principal en el decaimiento de la producción de minerales-metales importantes para una futura transición energética, como el cobre, la plata, el niquel, el zinc, el litio etc.

* * *

Y llegamos al final.

La descripción de la situación económico-social es tan mala que en cualquier momento puede explotar. Y no va a cambiar por ganar tiempo.

¿Por qué en 2020?.

Por la conjunción de una serie de hechos que forman la tormenta perfecta.

1º). La crisis de liquidez en el mercado de repos es equivalente a la crisis de liquidez en el verano de 2007, como se puede ver en el informe de Gonzalez Cid. Como entonces, tardó un año en madurar y explotar la crisis, por lo que las tensiones en el mercado de repos, pueden retrasar un año e inicio del crack (puede ser en cualquier momento, pero hay mas posibilidades a finales de 2020)

2º). Los disturbios ya han comenzado y van in crescendo. El contagio es evidente y puede estallar una revolución en cualquier país, por ejemplo Irán e Iraq, que tendría consecuencias en el mercado del petróleo. O una guerra terrible entre Pakistán e India o cualquier cisne negro que podamos imaginar.

3º). El pico del petróleo está aquí. Y sus consecuencias arrasarán la economía, sin que los bancos centrales puedan hacer nada, porque no se puede imprimir petróleo.

4º). La saturación de la deuda impide una recuperación, aunque sigan inyectando dinero. Los bancos centrales están comprobando que la economía ya no responde a sus inyecciones masivas. El sistema bancario está colapsando porque su negocio típico (prestar dinero y ganar con la diferencia de tipos ) ya no existe, en el sistema de tipos cero de los bancos centrales.

5º) La transición energética como último recurso dinamizador de la economía, llega muy tarde. Tenía que haber comenzado 20 años atrás.

6º) Los indicadores parpadean en rojo y señalan 2020 como límite de la destrucción.

https://www.rankia.com/blog/pico-petroleo-consecuencias/4409770-15-indicadores-que-invitan-venderlo-todo

Aun con todos mis argumentos admito que es muy posible equivocarme, pero como he comentado al principio, el error no invalida el análisis, solo retrasa el inexorable resultado.

¿Por qué el mayor crash de la historia?.

Porque nunca ha confluido tanta adversidad a la vez. La mayor deuda mundial de la historia, la mayor burbuja (renta fija estatal y corporativa) de la historia, los tipos negativos por primera vez en la historia, la llegada del peak oil definitivo por primera vez en al historia, la población mundial más excesiva (para la capacidad de carga de la Tierra) de la historia y por supuesto, la mayor contaminación de la historia.

En realidad este post es un homenaje a los "límites del crecimiento".

Saludos.