Re: Cobas AM: Nueva Gestora de Francisco García Paramés

El amigo Mr. Bumper (J Mintzmyer ) y su secuaz Joeri siguen dando a todos los palos.

¿Importan las tarifas de GNL chino?

Resumen

News informó que China ha decidido colocar hasta 25% de aranceles sobre el GNL de los Estados Unidos en la última escalada de la creciente guerra comercial.

Si bien los movimientos previos para colocar aranceles sobre productos como la soja apuntan a un cálculo político sagaz, el último movimiento huele a desesperación.

China está desesperada por el GNL y, en general, los EE. UU. Tienen las reservas más grandes y más baratas. Este último movimiento es contraproducente para las prioridades nacionales de China.

Además, se espera muy poco impacto en los mercados netos. China solo representa el 20% del crecimiento y es aproximadamente el 15% del mercado actual.

Las compañías de transporte de GNL siguen siendo enormes compras aquí. Además, ¿qué compañía está a punto de ser un gran ganador si aumentan estas tarifas? Averiguar abajo!

Los miembros de mi comunidad de inversión privada, Value Investor's Edge, reciben acceso a mi cobertura de noticias de último momento de esta idea. Comience hoy >>

Escalada comercial

Estados Unidos y China se encuentran en medio de una creciente "disputa comercial" que corre el riesgo de convertirse en una "guerra comercial" más completa, si las tensiones aumentadas no logran dar paso a una resolución y nuevos acuerdos comerciales. A principios de julio, la Administración del presidente Trump dio a conocer una lista de aranceles propuestos de hasta $ 200 mil millones en bienes chinos, con una revisión planificada que comenzará a mediados de agosto. Las tarifas originales debían establecerse en 10%.

La semana pasada, la Administración Trump aumentó la apuesta a un nivel de tarifa de 25% de esta misma lista de $ 200B en bienes. China ha respondido con astucia y con un claro cálculo político, aplicando aranceles a la soja estadounidense, entre otros productos destinados a infligir dolor en la supuesta 'base' del presidente Trump. Esta vez, vimos mucho más de un mayal, con China añadiendo gas natural licuado ("LNG") a la lista de tarifas de represalia propuestas. Las compañías chinas también están deteniendo las importaciones de petróleo estadounidense.

China necesita desesperadamente GNL

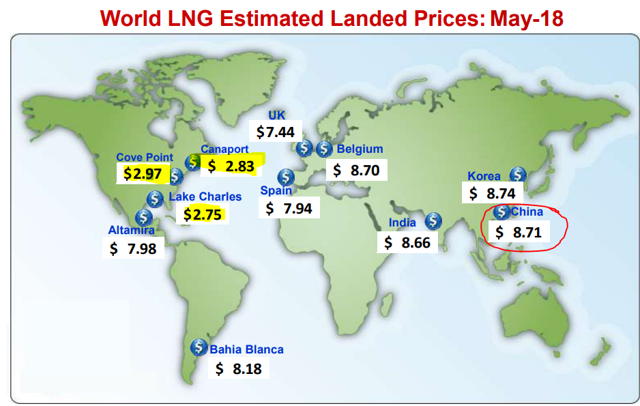

A diferencia de movimientos anteriores, esta última descarga huele a desesperación. Estados Unidos tiene la mayor capacidad de exportación en el mundo, por un margen enorme, y China es uno de los mayores compradores en crecimiento y posiblemente políticamente desesperados. Simplemente compare esta tabla reciente de la Comisión Reguladora de la Energía Federal:

Fuente: FERC, mayo de 2018 Informe

Si los fundamentos no son CLE AR. Esta imagen deletrea el caso sentimental:

Crédito de la imagen: BTI

El GNL es un mercado en crecimiento creciente

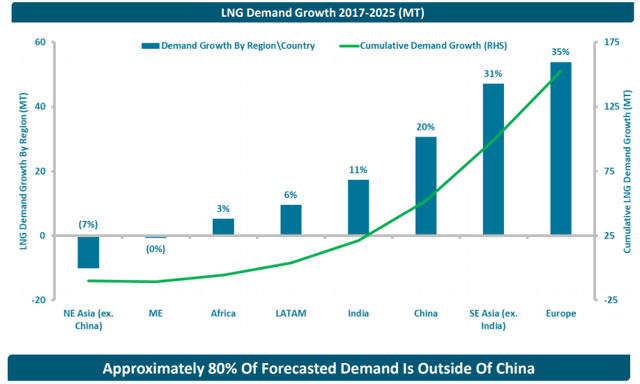

Es evidente que China no dejará de importar cantidades récord de gas natural, sino que simplemente cambiarán sus patrones comerciales, lo que provocará interrupciones en el transporte y podría decirse que aumentará la demanda de transporte marítimo. GasLog ( GLOG ) es un importante jugador de transporte de GNL y presentaron el caso para el crecimiento de la demanda en la presentación de ganancias de la semana pasada. Ellos ilustraron proféticamente que China solo representa el 20% del crecimiento, mientras que el resto del sureste de Asia y Europa se llevan la mayor parte.

Fuente: Presentación GasLog Q2-18 , Diapositiva 10

Se prevé que el suministro directo de buques sea inadecuado en comparación con la demanda prevista de transporte hacia adelante, lo que tal vez genere una importante contracción del envío en 2019-2020. Ya hemos visto evidencia este verano, con tasas spot que alcanzan temporalmente el rango de $ 90k / day en junio, frente a los $ 40k del año pasado.

Los transportes de GNL son grandes ganadores

Los titulares claramente se ven mal en la primera lectura, pero los inversores con una comprensión del mercado no están preocupados por el transporte de GNL. Todas estas acciones son grandes ganadoras y, en todo caso, los ánimos y los intercambios comerciales chinos podrían provocar dislocaciones a corto plazo y quizás mejores tasas. En última instancia, espero que los EE.UU. y China para llegar a un acuerdo en sus dos intereses, pero incluso si no lo hacen, los EE.UU. va a vender a la India, a Corea, a Japón, a Europa, a América del Sur, a Vietnam , etc. No es coincidencia que los EE. UU. y la UE anuncien una gran cooperación . Lea las hojas de té: este mercado está en auge, posiblemente por una década o más.

China comprará a Rusia y Medio Oriente, y cada vez más, a África.

Creo que todos los jugadores de LNG son los principales ganadores aquí, con un destacado en el tipo de 'blue chip' GasLog, que ha tenido un año difícil a pesar de la ejecución perfecta en sus estrategias de crecimiento. Su hija GasLog Partners ( GLOP ) está alcanzando nuevos máximos de varios años.

Fuente: Google Finance , Cita GLOG

Los que siguen mi trabajo probablemente saben que estoy muy interesado en Teekay LNG Partners ( TGP ), y también recientemente destaqué a Dynagas LNG Partners ( DLNG ) como una oportunidad de ingresos. Ambos nombres están particularmente aislados porque tienen casi el 100% de cobertura chárter para los próximos 5 años o más. Esto significa que son relativamente inmunes, pero también significa que no se beneficiarán de las tasas máximas potenciales, por lo que vuelvo a apuntar a GLOG. GasLog no es súper barato, pero deberían estar cotizando más cerca de $ 20 / sh en este mercado.

¿El ganador realmente grande?

La única empresa que realmente se destaca como posible ganadora si aumentan las tensiones comerciales es Golar LNG ( GLNG ). Golar es conocido por sus plataformas flotantes de licuefacción de gas natural, la primera de las cuales fue Golar Hilli, que recientemente comenzó a prestar servicio completofrente a la costa de Camerún.

Me discutido esta idea con mucha más profundidad en una entrevista en WRKO Boston, que también compartimos en Seeking Alpha.

¿Por qué GLNG es un ganador? 3 de sus 4 proyectos más grandes se encuentran en África, dos de los cuales requieren un FID y grandes paquetes de financiamiento, probablemente con el respaldo, al menos parcial, de China. Golar no tiene vínculos financieros en los EE. UU. Y solo uno de sus proyectos, una propuesta más incipiente llamada Delfin FLNG, se encuentra en territorio estadounidense.

Mi objetivo actual de valor razonable en GLNG es de aproximadamente $ 40 / sh y es una de mis posiciones más grandes.

Conclusión: titulares simplistas, enorme al alza

Estoy fuertemente invertido en empresas de transporte y desarrollo de GNL. Las guerras comerciales de cualquier tipo son frustrantes y es sorprendente ver a China disparándose en el pie. En el corto plazo, esto podría causar alguna interrupción. Como los inversores en envíos saben, los cambios de carril y las interrupciones generalmente son buenas para las tarifas.

A largo plazo, no preveo mucho impacto, ya que China todavía necesita comprar desesperadamente y Estados Unidos es el vendedor mejor posicionado del mundo por un margen claro. Creo que GasLog es el juego más limpio en el transporte de GNL y que Golar LNG tiene la mejor ventaja general en esta situación.

Investigación de primer nivel

Si le resultó útil este informe, lo invito a seguirnos para obtener el último acceso a nuestra investigación. Ofrecemos un servicio de investigación altamente calificado, Value Investor's Edge , que incluye una cobertura de gran valor en más de 70 empresas, incluidas docenas de oportunidades de ingresos estables de alto rendimiento.

Recientemente, publicamos una revisión trimestral de los ingresos, que abarca más de 50 oportunidades de ingresos, incluidas asociaciones, acciones preferentes y bonos. Considere unirse a la discusión en Value Investor's Edge . Envíe un mensaje privado en cualquier momento para obtener más información. ¡Espero compartir nuevas ideas pronto!

Divulgación: soy / somos largos TGP, GLNG, GLOG, DLNG.

Escribí este artículo yo mismo y expresa mis propias opiniones. No estoy recibiendo compensación por ello (que no sea de Seeking Alpha). No tengo ninguna relación comercial con ninguna compañía cuyas acciones se mencionen en este artículo.