#12916

Re: La actualidad de los mercados

¿Es buen momento para entrar en renta variable? “A río revuelto, ganancia de pescadores”

Xavier Brun, Director de renta variable europea en Trea, explica las oportunidades que hay ahora en el mercado y deja un par de ejemplos de compañías que pueden ser interesantes como CIE Automotive, STMicroelectronics o Infineon.

https://youtu.be/PeaXdujUc-4

https://youtu.be/PeaXdujUc-4

Ha vuelto la volatilidad a los mercados a razón de la guerra entre Rusia y Ucrania. Cada vez más expertos creen que el efecto que tendrá sobre la economía global (y Europea) dependerá de la duración y de las sanciones. ¿Cuál es su visión? ¿Cree que la economía se enfrenta al tan temido escenario de estanflación?

Toda la situación que se ha provocado en Ucrania ha generado un resultado que no es agradable para nadie, y la situación es muy simple: entre Ucrania y Rusia producen gran mayoría de materias primas, entre las cuales están el girasol, el trigo, con lo que esto en las materias primas agrícolas ha provocado un incremento muy fuerte de precios, pero no porque la demanda haya aumentado, sino porque la oferta ha desaparecido. Eso es lo que llamamos una “inflación mala”, una inflación que no es agradable. Y ese resultado puede provocar una situación de estanflación, estancamiento con inflación. Pero ahora vayamos a ver: han subido precios, la inflación es un incremento de estos precios, ¿qué ocurre? Aunque se mantengan altos los precios, a medida que pasa el tiempo, esa inflación se va a ir moderando. Como mínimo, ese crecimiento del 7% que estamos viendo esperamos que no se repita en los próximos meses. Y en cuanto a la situación de crecimiento, va en la línea de flotación de todas las compañías industriales, lo que va a provocar una reducción de los beneficios, pero lo bueno de toda esta situación es que hay la reapertura, hay una apertura dado que el Covid, en principio, ya no es noticia; eso provoca que todo el dinero ahorrado, todas las ganas de viajar que tenemos, este verano florezcan. Eso lo que puede provocar es que esa temida falta de crecimiento se vea desde un punto de vista positivo por la reapertura, que se focaliza en crecimiento de servicios, como más viajes o más visitas a restaurantes. Así que una estanflación dura puede ocurrir, pero no es un escenario que nosotros estemos barajando.

Si algo hemos visto en las últimas semanas es que las caídas en bolsa han penalizado indiscriminadamente casi a todos los sectores y compañías ¿qué sectores cree que saldrán reforzados de esta situación?

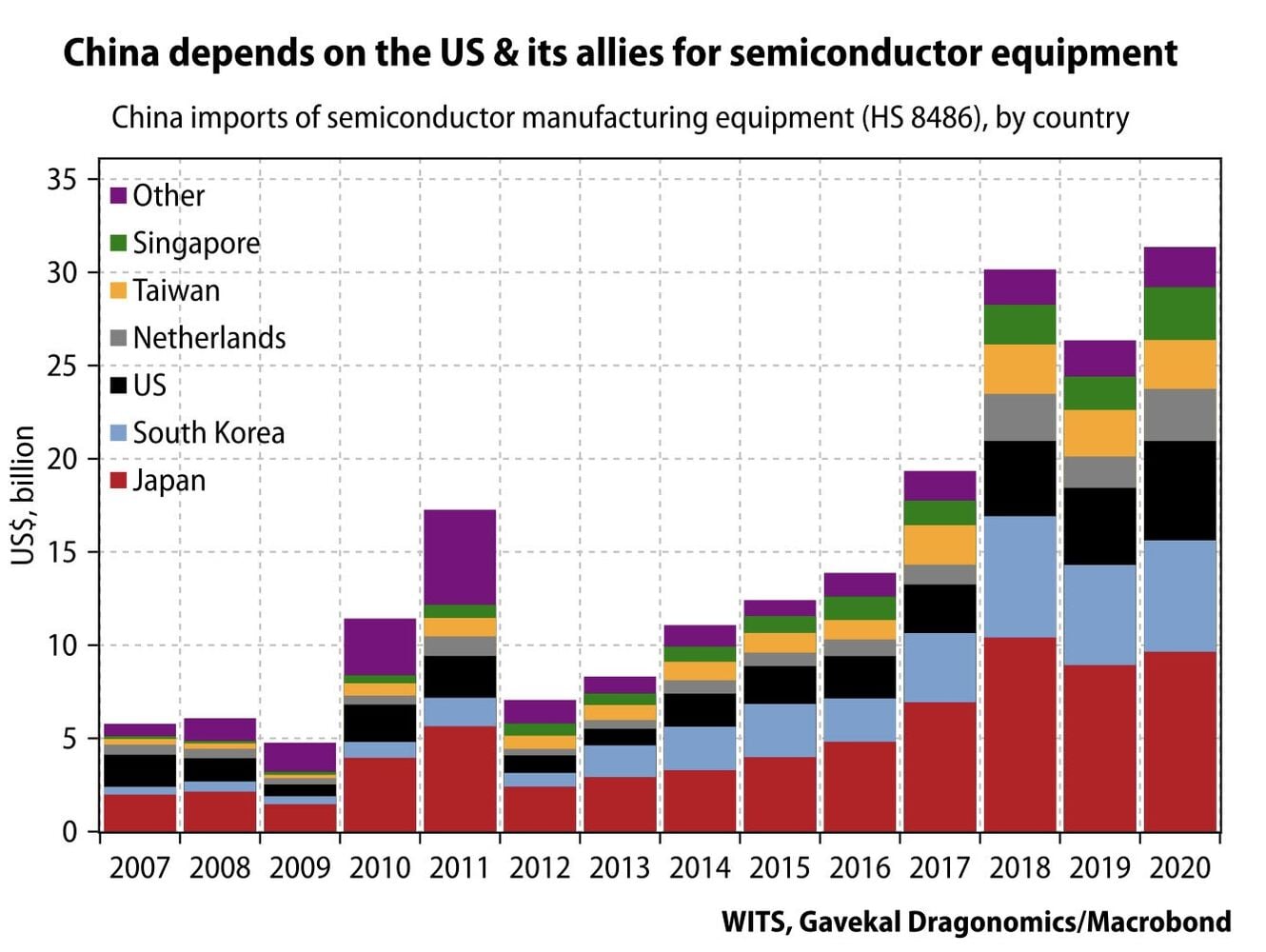

Los sectores que se van a ver reforzados en esta situación van a ser compañías que tengan una ventaja competitiva, como son las que puede trasladar a sus clientes ese incremento de costes. No es europea, pero todos la conocemos: Microsoft. Si Microsoft sube mañana 10 euros su cuota anual, todos nosotros lo pagaremos. Son este tipo de negocios los que tiene la capacidad de que, si les suben los costes, los puedan trasladar al cliente final. Y vayamos ahora a focalizarnos en qué sectores están la mayoría de estas compañías. En primer lugar, las compañías de software. Aquellas compañías donde realizan un software, el coste ya está hundido y solo queda incrementar la cuota del producto. Otro serían las productoras de máquinas para hacer chips. Su ventaja es que son prácticamente monopolísticas y que su demanda va en aumento. Europa y Estados Unidos quieren hacer inversiones porque quieren reducir su dependencia de Taiwan. Pues esas compañías pueden incrementar tranquilamente los costes. Y en algunas industriales, focalizadas, por ejemplo, en la reducción de CO2, que sus productos ayudan a la industria a reducir CO2. O compañías que ayudan a la automatización de centros logísticos. Lo que hemos visto con el Covid fue que todos nosotros compramos un pelín más por Internet y, por ese pelín más, necesitamos de centros de almacenaje totalmente automatizados; lo que se llaman centros de almacenaje a oscuras, que pueden trabajar sin luz.

¿Qué ocurre entonces?

Pues que hay una demanda muy fuerte de todas las compañías que producen productos

para poder automatizar esos almacenes. La conclusión sobre qué sectores se pueden beneficiar de la actual crisis: sectores con ventajas competitivas que pueden trasladar esos costes a sus clientes, sectores con poca deuda, y ahí encontramos muchas flores en jardines como los semiconductores, como algunas industriales, industria 4.0 y logística. Lo que está dando esta situación es que las empresas se están deslocalizando, están produciendo en otros países, no tan concentrados en unos concretos y eso facilita el trasvase de logística.

¿Qué ocurre entonces?

Pues que hay una demanda muy fuerte de todas las compañías que producen productos

para poder automatizar esos almacenes. La conclusión sobre qué sectores se pueden beneficiar de la actual crisis: sectores con ventajas competitivas que pueden trasladar esos costes a sus clientes, sectores con poca deuda, y ahí encontramos muchas flores en jardines como los semiconductores, como algunas industriales, industria 4.0 y logística. Lo que está dando esta situación es que las empresas se están deslocalizando, están produciendo en otros países, no tan concentrados en unos concretos y eso facilita el trasvase de logística.

En Europa, ¿dónde ven atractivo en un momento como el actual?

Si ya hemos visto los sectores que pueden verse más beneficiados, vayamos un grado más en detalle. Hoy día lo que estamos viendo es que los coches eléctricos e híbridos están incrementándose, hoy día son el 30% de las ventas en Europa, y eso implica que al final dejen de ser un coche totalmente mecánico a algo más parecido a un teléfono móvil, con un montón de aplicaciones, con un montón de cosas que nos facilitan la seguridad o la automatización de ese coche. Todo esto al final no deja de ser como un miniordenador, y los ordenadores tienen chips, así que se van a necesitar chips. Y las industrias 4.0 también van a necesitar más chips, la generación eléctrica y el cambio de transición a una energía más verde va a implicar que necesitemos la generación eléctrica fuera de la que actualmente estamos realizando. Para acceder al cerro donde está el huerto eólico de generación eléctrica necesitamos un cable. Pues necesitamos compañías, como por ejemplo Prysmian, que hace esos cables. Esos huertos solares o esa generación eléctrica necesitan también un chip. Todo lleva a una mayor demanda de chips. ¿Quién hace esos chips? Compañías como STMicroelectronics o Infineon, pero estas a su vez necesitan de la materia prima. Compañías que fabrican las máquinas para poder hacer los chips. Hay una compañía francesa, Soitec, que corta en obleas un tubo de silicio, como discos de vinilo. Ese disco de vinilo se pone en otra máquina de ASML que lo que hace es el dibujo de las calles de una ciudad llamada chip, te hace los edificios y luego pasa a otra máquina, de SMI, que te hace la pintura de esos edificios a una escala atómica. A su vez eso se vende a STMicroelectronics, que los corta y los vende al cliente final. Ya tenemos un montón de compañías en las que invertir. Saltamos a la industria 4.0. ¿Qué necesitamos? Por ahora, automatización de almacenes. Aquí tenemos compañías como Kion Group, que te hace la automatización y los toros mecánicos de marca como Linde. Todo esto, ¿cómo se traslada? Con logística. Con compañías como Maersk u otro tipo como los transitarios, los celestinos que se ponen entre un Roca, que quiere llegar de un punto A a un punto B, pero no quiere saber a qué hora sale el avión o qué papeleo tiene que rellenar. Aquí encontramos compañías como DSV. Si vamos uniendo esos puntos nos damos cuenta de que el comercio exterior en Europa ha aumentado un 25% y muchas de estas compañías se pueden ver beneficiadas de una forma notable.

¿Qué variable creen que es fundamental mirar a la hora de seleccionar compañías?

Para seleccionar compañías las dividimos en grupos. Serían las deep growth, que se espera que ganan muchísimo dinero pero que por ahora no ganan dinero. Pueden ser compañías como Deliveroo, como Tesla, que se espera que ganen mucho dinero una vez materialicen todo su negocio. Luego están las compañías compounders, que están en la parte media de la curva S, que son compañías que en los últimos 10 años han aumentado mucho su beneficio, más del 3% del PIB mundial y con una volatilidad muy pequeña. Aquí tenemos compañías como DSV o ASML. Luego tenemos compañías estables, que están en la parte última, vamos a decir, madura de la curva, primas hermanas de las anteriores, pero con crecimientos relativamente pequeños, entre el 0 y el 3%.

Ahí tenemos, por ejemplo, Nestlé. Y luego tenemos compañías cíclicas, que agrupamos en dos grupos: quality cyclicals, que son aquellas compañías que a pesar de estar en un sector cíclico, aumentan los beneficios después de todo el ciclo, y luego están las deep cyclicals, que son compañías que son puramente cíclicas, materia prima. Lo más importante son dos variables: uno, si vas a mantener esa capacidad de crecimiento y dos, los retornos que tú obtienes. Si tú euro ha generado un beneficio, lo puedes mantener a la misma tasa de rentabilidad que a futuro. Miramos mucho los retornos, el nivel de endeudamiento, que no necesiten mucha deuda para mantener ese retorno. Y luego en las quality cyclicals, qué capacidad de retornos tienen. Ahí tenemos CIE Automotive, que a pesar de ser una componente de automoción, que en un principio pareciese cíclica, pues bien, los beneficios en los 10 últimos años han aumentado un 200%, los ROES en los últimos años no han bajado del 20%, es una compañía como la copa de un pino. ¿Qué miramos en esas compañías quality cyclicals? Los retornos, la deuda, por si viene una parte baja del ciclo, que tengan masa muscular para poder sobrevivir a esa travesía del desierto. Y en las compounder miramos mucho los retornos y algo menos la deuda y el crecimiento y en las cíclicas es muy importante la deuda y ver también que tenga alguna ventaja, como ser el productor más barato. Esas serían las principales variables que miramos.

Si una compañía tiene mucha deuda, no voy a decir que directamente la descartamos, pero sí la penalizamos mucho, porque al final es muy sencillo: si compramos una compañía, compramos el 100% de la empresa. Si está muy endeudada, yo compro la compañía y voy al día siguiente al banco y devuelvo la deuda para llegar a niveles razonable. Ese coste de devolver la deuda es un coste de adquisición, porque compañías muy endeudadas, porque nuestro coste no es únicamente el market cap sino también el exceso de deuda. Por esa razón, compañías muy endeudadas quedan fuera de nuestro radar.

Ahí tenemos, por ejemplo, Nestlé. Y luego tenemos compañías cíclicas, que agrupamos en dos grupos: quality cyclicals, que son aquellas compañías que a pesar de estar en un sector cíclico, aumentan los beneficios después de todo el ciclo, y luego están las deep cyclicals, que son compañías que son puramente cíclicas, materia prima. Lo más importante son dos variables: uno, si vas a mantener esa capacidad de crecimiento y dos, los retornos que tú obtienes. Si tú euro ha generado un beneficio, lo puedes mantener a la misma tasa de rentabilidad que a futuro. Miramos mucho los retornos, el nivel de endeudamiento, que no necesiten mucha deuda para mantener ese retorno. Y luego en las quality cyclicals, qué capacidad de retornos tienen. Ahí tenemos CIE Automotive, que a pesar de ser una componente de automoción, que en un principio pareciese cíclica, pues bien, los beneficios en los 10 últimos años han aumentado un 200%, los ROES en los últimos años no han bajado del 20%, es una compañía como la copa de un pino. ¿Qué miramos en esas compañías quality cyclicals? Los retornos, la deuda, por si viene una parte baja del ciclo, que tengan masa muscular para poder sobrevivir a esa travesía del desierto. Y en las compounder miramos mucho los retornos y algo menos la deuda y el crecimiento y en las cíclicas es muy importante la deuda y ver también que tenga alguna ventaja, como ser el productor más barato. Esas serían las principales variables que miramos.

Si una compañía tiene mucha deuda, no voy a decir que directamente la descartamos, pero sí la penalizamos mucho, porque al final es muy sencillo: si compramos una compañía, compramos el 100% de la empresa. Si está muy endeudada, yo compro la compañía y voy al día siguiente al banco y devuelvo la deuda para llegar a niveles razonable. Ese coste de devolver la deuda es un coste de adquisición, porque compañías muy endeudadas, porque nuestro coste no es únicamente el market cap sino también el exceso de deuda. Por esa razón, compañías muy endeudadas quedan fuera de nuestro radar.

¿Cree que este es uno de esos momentos que, a largo plazo, supone un buen momento de entrada en la renta variable?

Hay un dicho que dice que “a río revuelto, ganancia de pescadores”, y la verdad es que sí. En estos momentos tan fuertes del mercado, de rotación, de bajadas, al final es muy buen momento para poder entrar. Es como cuando vamos a unos grandes almacenes y nos ponen descuentos del 20%, del 30%, del 40%, 50%, ¿verdad que vamos a comprar? Pues en bolsa es exactamente lo mismo; cuando vemos bajadas tan fuertes como las actuales, es buen momento para entrar, porque en la bolsa no se invierte por momentum, se invierte por concepto. Así que buenos momentos de entrada, pero esa inversión no la has de vender cuando esto se recupera, sino que la has de mantener para cada año incrementar esas inversiones y regularmente, como aquel que se hace un autorregalo por su cumpleaños, que sea un autorregalo como inversión en bolsa.

Fuente.- Estrategias de Inversión