La declaración de política de la Reserva Federal fue bastante clara el miércoles. Por el contrario, el presidente de la Fed, Jerome Powell, no lo fue tanto, dijo un importante observador de la Fed.

“La diferencia entre esta declaración y la declaración de febrero fue una comunicación bastante clara. El mensaje adicional que se suponía que íbamos a tomar de la conferencia de prensa no está muy claro”, dijo Adam Posen, presidente del Instituto Peterson de Economía Internacional.

El voto unánime de la Fed el miércoles para aumentar las tasas de interés en un cuarto de punto sugirió que los funcionarios tenían consenso sobre el camino a seguir para la economía.

Pero en cambio, hubo más preguntas que respuestas.

“La comunicación no ha sido el punto fuerte de este equipo”, dijo Posen.

Krishna Guha, vicepresidente de Evercore ISI, dijo que el anuncio inicial de la Fed fue recibido bastante bien, pero "los mercados se agriaron cuando Powell habló y luego se desplomaron".

Aquí hay cuatro preguntas cruciales que los economistas señalaron a raíz de la conferencia de prensa de Powell:

¿Cómo de mala será la próxima crisis crediticia?

Powell dijo que era demasiado pronto para saber cómo de severa sería el ajuste del crédito para los hogares y las empresas.

“Es tan reciente. Es muy difícil. Hay tanta incertidumbre”, dijo Powell.

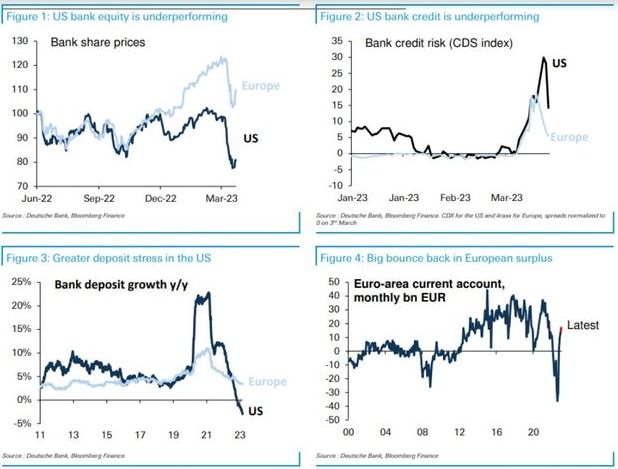

Scott Anderson, economista jefe de Bank of the West, dijo que “al final, parece que la mayoría de los participantes del FOMC vieron el endurecimiento adicional del crédito bancario debido a la inestabilidad del sistema bancario en las últimas dos semanas como equivalente a un aumento adicional de 25 puntos básicos de la Reserva Federal”.

Ian Shepherdson, economista jefe de Pantheon Economics, dijo que le preocupaba que “el riesgo de un endurecimiento agresivo de las condiciones crediticias sea bastante grave, sobre todo porque las encuestas de prestatarios y prestamistas dejan en claro que los estándares crediticios ya se han estado endureciendo durante un año. .”

La Fed parecía nerviosa, pero no entró en pánico, dijo.

¿Fue esta la última subida de tipos?

Powell dijo que los funcionarios de la Fed no estaban seguros del camino a seguir para las tasas de interés. Hizo hincapié en que la Fed cree que "algunas" subidas de tipos "pueden" ser necesarias.

Pero los analistas dijeron que el presidente de la Fed parecía abrir la puerta para que esta fuera la última subida de tipos en mucho tiempo.

“Existe una buena posibilidad de que esta sea la última alza de este ciclo, salvo que se presenten informes sorprendentemente fuertes de inflación o empleo en los próximos meses”, dijeron economistas de Contingent Macro, en una nota a los clientes.

Los economistas del Bank of America no están de acuerdo. Ven a la Fed subir las tasas una vez más en mayo, a una tasa terminal del 5% al 5,25%.

“Creemos que los riesgos apuntan a un final más temprano del ciclo de ajuste”, dijo Michael Gapen, economista estadounidense de Bank of America Securities.

Los inversores en los mercados de derivados ven una probabilidad uniforme de una subida de tipos en mayo, según la herramienta CME FedWatch.

¿Habrá recortes de tipos este año?

“Los recortes de tasas no son nuestro escenario base”, dijo Powell.

El “diagrama de puntos” del banco central anotó una subida de tipos más, hasta un rango de 5%-5,25%, y ningún otro cambio.

Pero Bill Adams, economista jefe de Comerica Bank en Dallas, dijo que un recorte inicial de tasas podría ocurrir dentro de tres a nueve meses.

“Por el momento, estoy dibujando ligeramente un primer recorte en septiembre”, dijo Adams, en una nota a los clientes.

Además: Powell dice que no habrá recortes de tasas en 2023, pero el mercado de bonos no está de acuerdo

Los comerciantes ven el primer recorte de tasas en julio, según la herramienta CME FedWatch.

¿Cuál fue el mayor aprendizaje de Powell del colapso de Silicon Valley Bank?

Powell pareció sorprendido por la rapidez con la que los depositantes abandonaron Silicon Valley Bank hace dos semanas.

“Sabemos que SVB experimentó una corrida bancaria masiva, rápida y sin precedentes”, dijo. “Era un grupo muy grande de depositantes conectados en una carrera muy, muy rápida, más rápida de lo que sugeriría el registro histórico”, dijo Powell.

“La velocidad de la ejecución es muy diferente de lo que hemos visto en el pasado, pero sugiere que es necesario realizar posibles cambios regulatorios y de supervisión porque la supervisión y la regulación deben mantenerse al día con lo que está sucediendo”, dijo.