- El dato de PIB ha estado 'inflado' por los inventarios y la caída de las importaciones

- "Se espera que el principal motor de crecimiento se debilite poco a poco"

- Las subidas de tipos hacen mella y el ahorro acumulado se empieza a agotar

La primera reacción al dato de PIB de EEUU del cuarto trimestre de 2022 en los medios ha sido elogiar la resistencia de la primera economía del mundo. El crecimiento ha batido todas las expectativas. Sin embargo, cuando se profundiza en los componentes que han generado este supuesto crecimiento de la actividad en EEUU, la historia cambia bastante.

El interior del PIB de EEUU revela una economía en la que el ahorro acumulado se agota, las empresas empiezan a tener algunos problemas (todavía leves) para vender su stock y en la que los tipos de interés empiezan a hacer mella de forma evidente en la inversión, que a la postre es el componente del PIB que genera un crecimiento sostenible en el medio y largo plazo. La economía de EEUU pide paso para aterrizar tras dos años de intenso crecimiento.

El PIB de la economía americana creció

a un ritmo anualizado del 2,9% en el cuarto trimestre del año, algo más de lo esperado por los analistas, aunque algo por debajo del crecimiento registrado en el tercer trimestre (3,2% anualizado), según los datos publicados este viernes por la Oficina de Análisis Económico (BEA) del Departamento de Comercio de EEUU.

El aumento del PIB se debió en parte a un incremento en el gasto personal (2,1% anualizado), que contribuyó en 1,42 puntos (a ese crecimiento general del PIB del 2,9%), el grueso de la economía, si bien el avance ha sido menor al esperado y cae respecto al 2,3% del anterior trimestre.

La letra pequeña se encuentra en dos componentes del PIB que suelen pasar más desapercibidos: sin duda alguna lo que más ha contribuido al aumento (prácticamente la mitad del mismo) ha sido la expansión de la inversión privada en inventarios, que ha sumado al PIB 1,46 puntos. Este es un subcomponente de la inversión bruta, un componente (la inversión bruta) que sin la contribución positiva de los inventarios se habría desplomado en el trimestre.

Esta acumulación de inventarios no parece una buena señal para la economía. Todo hace indicar que la caída de la inversión y el menor impulso del gasto (se podría ver erosionado en términos reales

salvo que la inflación caiga de forma repentina) está comenzando a ralentizar la actividad de unas empresas que no logran vender todo lo que producen, lo que desemboca en dicha acumulación de stock, que hoy aporta de forma positiva al PIB porque es la primera vez que se contabilizan, pero que en las próximas lecturas no lo harán salvo que esos inventarios se traduzcan en más ventas o inversión.

Desde ING, el analista James Knightley bucea en los detalles del PIB para desmontar los positivos titulares. "La fortaleza vino de la mano de los inventarios, que añadieron 1,46 puntos porcentuales al crecimiento general, con el comercio exterior neto añadiendo otros 0,56 puntos porcentuales (en gran parte por la caída de las importaciones, que entran con signo negativo en el PIB) y el gasto público creciendo un 3,7% anualizado. Nos preocupa que la acumulación de existencias sea cada vez más involuntaria que planificada: la demanda de los consumidores se está suavizando en un momento en que la mejora de las cadenas de suministro ha aumentado las existencias de productos disponibles", explica.

El impacto de las importaciones

Aunque parezca extraño, un descenso fuerte de las importaciones respecto al trimestre o año anterior genera un crecimiento automático del PIB pese a que a esto no suele presagiar nada bueno para la economía. La compra de bienes y servicios al exterior entra con signo negativo en la ecuación del PIB. Una reducción de las compras al exterior (si todo lo demás se mantiene constante) genera un incremento de las exportaciones netas (exportaciones menos importaciones) y, por ende, un aumento del PIB. Sin embargo, una caída de las importaciones suele reflejar una mayor debilidad de la demanda.

Por ejemplo, si las empresas reducen las compras de inputs a China porque se les está acumulando inventario y prevén ventas menores a futuro, esto queda reflejado como una caída de las importaciones que genera un crecimiento 'artificial' del PIB. No queremos decir que sea esto lo que está sucediendo en EEUU (un solo trimestre no confirma nada), pero ni mucho menos se puede descartar.

Los economistas de Commerzbank incidían en esta cuestión y avanzan que este puede ser "el último dato fuerte de PIB de la economía de EEUU por un tiempo". Christoph Balz, analista del banco alemán, señalaba que "aunque la subida masiva de tipos de interés hizo que la construcción residencial (-26,7%) volviera a desplomarse como en los dos trimestres anteriores, las empresas se mostraron menos disuadidas en sus inversiones en equipamiento (-3,7%), construcción no residencial (+0,4%) y propiedad intelectual como software (+5,3%)". La economía se está enfriando, pero a un ritmo que parece más lento de lo que se había previsto.

"Las empresas también reabastecieron los inventarios, lo que por sí solo contribuyó con 1,5 puntos porcentuales al crecimiento del PIB y es poco probable que se repita en el trimestre actual. Además, el comercio exterior aportó una contribución teórica de 0,6 puntos porcentuales al crecimiento, pero esto se debió a una caída de las importaciones, que se restan del PIB. En este sentido, los detalles del informe pintan una imagen más débil que el crecimiento general del PIB", advierte el experto alemán.

Más rotundo es Oren Klachkin, de Oxford Economics: "Los inventarios y el comercio neto impulsaron el crecimiento, pero no se puede confiar en ellos en 2023". El experto también incide en que la mayor parte del avance se produjo a principios del trimestre mientras el núcleo de la economía se debilita, lo que significa que "es improbable que se repitan los resultados a principios de 2023".

"Se espera que el gasto de los consumidores -principal motor de crecimiento de la economía- se debilite a medida que el crecimiento de los ingresos se suavice y los hogares ya no puedan confiar en el exceso de ahorro para mantener el ritmo de gasto deseado. La economía se encuentra actualmente cerca del pleno empleo, por lo que el crecimiento del empleo se ralentizará", sentencia Klachkin.

La economía pierde impulso

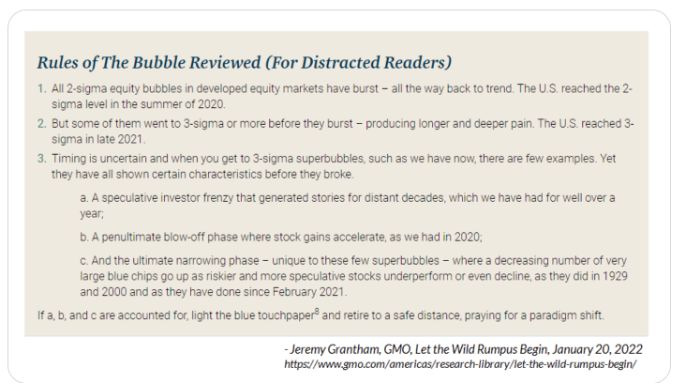

El economista alemán interpreta los datos de la siguiente forma: aunque la economía ha resistido mejor de lo esperado, "prevemos una recesión tibia a mediados de año, ya que es probable que el impacto total de las subidas de tipos de la Fed comience a sentirse con mayor intensidad este ejercicio por el tiempo que tardan en trasladarse las subidas de tipos a la economía. Algunos datos clave de diciembre, como las ventas minoristas y la producción industrial, ya eran muy débiles, lo que podría ser una señal de que la economía está perdiendo impulso notablemente", advierte este experto.

Los indicadores basados en encuestas, como los índices de gerentes de compras del ISM, también apuntan a una bajada. Suponiendo que los índices ISM (más precisamente, un promedio del índice manufacturero y el índice de servicios ponderado por participación en el valor económico total agregado) se mantienen en el nivel bajo de diciembre en el primer trimestre, la tasa de crecimiento interanual del PIB debería tender hacia cero en el primer trimestre.