La inteligencia artificial (IA) se ha convertido en un tema principal y ha capturado la atención de los inversores en los últimos meses. Sin embargo, la exageración a su alrededor ahora parece desvanecerse a medida que desaparece su novedad. Los creyentes en la IA no deberían preocuparse por este cambio de opinión. Para un analista, incluso un pequeño paso atrás para la tecnología en ciernes después de varios pasos adelante prepara el camino para el éxito futuro.

"Cuando miras el gran esquema, creo que nos estamos moviendo más hacia la utilización de IA, pero habrá períodos en los que habrá un exceso de publicidad", dijo Brian Jankowski, analista senior de Fort Pitt Capital Group. "Y creo que eso es solo la naturaleza humana".

- Las posibilidades de la IA hacen que sea un sector que mantener, incluso si la euforia de apaga

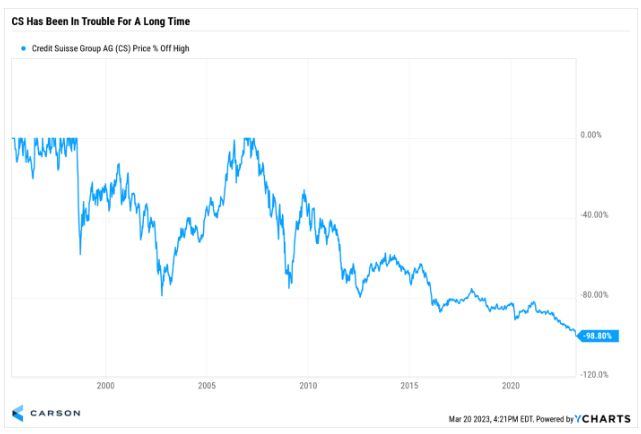

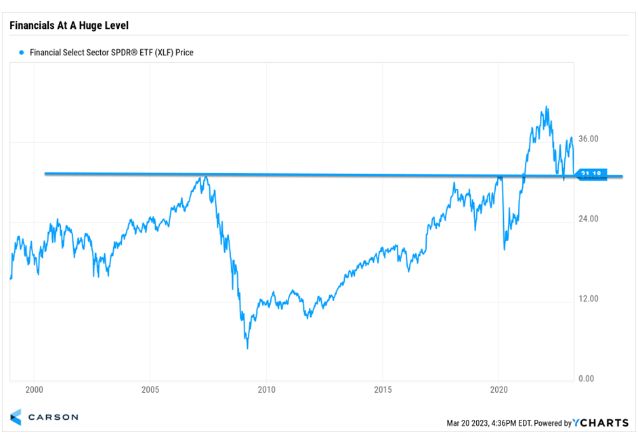

Los inversores siempre están buscando "la próxima gran cosa", señaló Jankowski. Esa puede ser una tendencia popular como la adopción de vehículos eléctricos, una innovación como el blockchain o el metaverso, o un desarrollo importante en los mercados, como los recientes colapsos de bancos regionales como Silicon Valley Bank.

"La narración de historias tiende a ser el motor de los precios de las acciones o de los rendimientos", dijo Jankowski.

Lo que separa a la IA de las modas es su utilidad. Jankowski dijo que ChatGPT-3, el chatbot de OpenAI, y su capacidad para realizar tareas complicadas como escribir código en segundos, lo sorprendieron. Una versión más nueva lanzada a mediados de marzo es aún más avanzada y tiene capacidades alucinantes, incluida la creación de un negocio con un valor de $ 25.000 usando solo $ 100.

"Es bastante increíble lo que ChatGPT-4 puede hacer", dijo Jankowski. "No se trata simplemente de regurgitar, sino de poder construir algunos pensamientos y resultados bastante significativos".

Como era de esperar, el frenesí de la IA provocó repuntes febriles en las acciones vinculadas a la tecnología, incluso si su asociación con ella era endeble. Por ejemplo, las acciones de la empresa de medios en problemas BuzzFeed (BZFD) cuadruplicaron su valor después de un anuncio a finales de enero de que algunos de sus artículos serían escritos por IA en lugar de personas. Dos meses después, la acción ha borrado esas ganancias.

Eso demuestra que, si bien la marea de la IA está aumentando, no necesariamente levantará todos los botes.

“No creo que se pueda negar que la IA será el futuro”, dijo Jankowski. "La pregunta es: ¿cómo haces para invertir en eso?"

- 6 acciones de IA que comprar

Jankowski respondió a su propia pregunta compartiendo seis acciones centradas en la IA sobre las que es optimista. Aunque cada uno ofrece una propuesta de valor ligeramente diferente, todas tienen algo en común: su tamaño.

“Nos enfocamos más en las grandes empresas que utilizan capacidades de inteligencia artificial para mejorar la productividad de su negocio”, dijo Jankowski. "Entonces, las grandes empresas lo usan, lo implementan y lo adaptan".

Dos de las empresas más grandes del mundo están preparadas para beneficiarse de la revolución de la IA: Microsoft (MSFT) y Alphabet (GOOGL). Estos proveedores de la nube desempeñarán un papel clave al proporcionar la infraestructura para respaldar la IA, incluidos los chatbots. Hasta ese momento, Microsoft y Google también están apostando fuerte por los chatbots de IA a través de ChatGPT y el recién lanzado Bard, respectivamente.

“No creo que las personas se den cuenta o aprecien por completo la gran cantidad de capacidad informática que se requiere para ejecutar estos programas y la IA”, dijo Jankowski.

Uno de los principales partidarios de los proveedores de servicios en la nube como Microsoft y Google es el host del centro de datos Digital Realty (DLR). Este fondo de inversión en bienes raíces (REIT) opera cientos de centros de datos en todo el mundo utilizados por servicios como Google Cloud y Amazon Web Services. Jankowski dijo que es una de las mejores empresas de su clase que todavía cotiza a una valoración razonable en relación con sus pares.

"Es probable que vean los beneficios o el crecimiento provenientes de un mayor uso de la IA, lo que impulsa una mayor potencia informática", dijo Jankowski.

Por último, los fabricantes de chips cuyo silicio alimenta los centros de datos estarán entre los mayores beneficiarios del auge de la IA, dijo Jankowski. Sus tres nombres favoritos en este espacio son Advanced Micro Devices (AMD), Broadcom (AVGO) y Nvidia (NVDA).

"Estamos buscando empresas de semiconductores, empresas que se centran en los centros de datos", dijo Jankowski. “Creemos que esas son formas más efectivas de jugar la carrera larga detrás de la IA, en lugar de tratar de elegir la siguiente mejor compañía que saldrá con el próximo mejor producto basado en IA, per se”.