Cuando los hechos cambian, cambio de opinión. ¿Qué hace usted?" - John Maynard Keynes

Las acciones han tenido un gran comienzo en 2023, lo que hace que muchos afirmen que esto es solo un repunte del mercado bajista y que probablemente terminará con nuevos mínimos.

Carson Investment Research ha estado diciendo en muchas veces que octubre era probablemente el final del mercado bajista y que habría mejores tiempos en 2023.

De hecho, mejoraron su opinión sobre las acciones a sobreponderar desde neutral a finales de diciembre y, como resultado, agregaron riesgo de acciones a los modelos que ejecutan para sus socios.

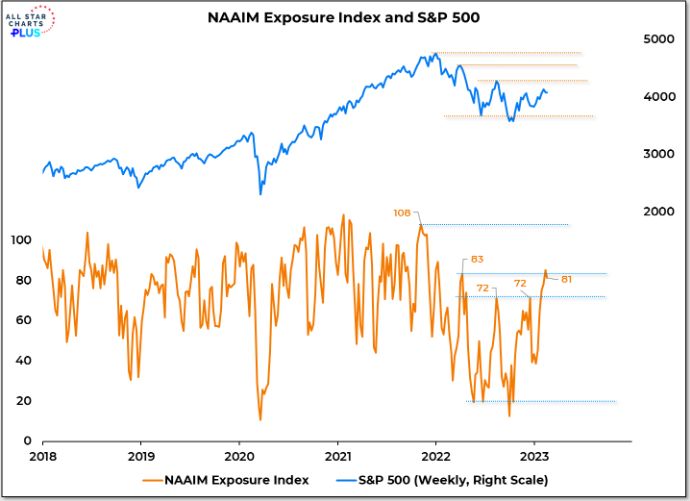

"Dos grandes razones de nuestro optimismo son que no vemos una recesión este año, y todo el mundo es bajista. Con respecto a la perspectiva macro, el número de empleos de 517.000 de la semana pasada hace poco para cambiar nuestra postura. Además, he hecho esto durante mucho tiempo y nunca he visto a todos tan bajistas como a finales del año pasado. Recuerde, la multitud rara vez tiene razón.

El S&P 500 ha subido un 17% desde los mínimos de octubre, la misma magnitud que el repunte del 17% que vimos el verano pasado. En aquel entonces, las acciones retrocedieron y alcanzaron nuevos mínimos, algo que la mayoría de los estrategas en la televisión dicen que volverá a suceder.

Bueno, los hechos están cambiando para nosotros y, como nos dijo Keynes en la cita anterior, es mejor que también cambiemos de opinión. Así que aquí hay cinco pistas de que este repunte está sobre una base más firme y probablemente continuará.

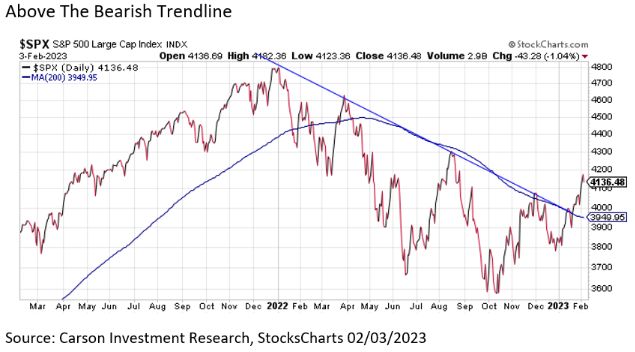

1) La línea de tendencia

El S&P 500 finalmente superó la línea de tendencia bajista de 2022. Como puede ver a continuación, cada vez que se tocó esta línea de tendencia, las acciones cayeron, generalmente con fuerza. Sin embargo, esta vez, las acciones superaron la línea de tendencia y aceleraron al alza, un claro cambio de tendencia. Sin mencionar que el S&P 500 también se movió significativamente por encima del promedio móvil de 200 días, lo que indica que la tendencia ha cambiado.

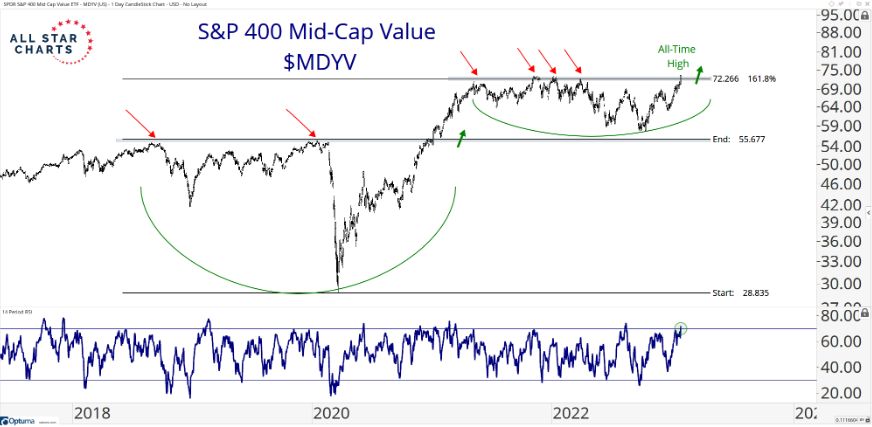

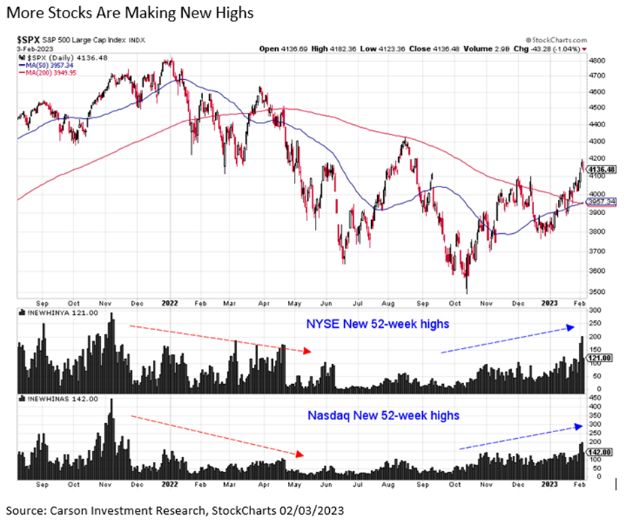

2) Más acciones están subiendo.

Aunque el S&P 500 todavía está a más de un 10% de alcanzar un nuevo máximo histórico, estamos viendo que cada vez más acciones alcanzan nuevos máximos de 52 semanas, otra señal más de que este repunte, de hecho, es diferente. Como puede ver a continuación, la primera parte del año pasado vio cada vez menos acciones alcanzando nuevos máximos, una posible señal de advertencia bajo la superficie. Bueno, hoy está cerca de 180, con más y más acciones subiendo. Con más acciones fuertes, la probabilidad de que los índices generales sigan al alza es potencialmente bastante alta.

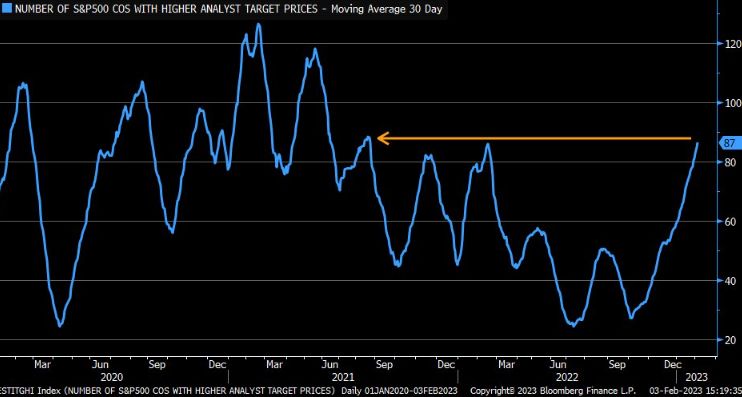

3) Mayor amplitud y participación

Otra pista de que cada vez más acciones tienen una tendencia al alza es que más del 70% de las acciones en el S&P 500 están por encima de su promedio móvil de 200 días. Esta es la mayor cantidad desde 2021; en otras palabras, más participación que en cualquier momento que vimos el año pasado. Como muestra el gráfico a continuación, cuando supera el 65%, indica un cambio potencial hacia un mercado con una tendencia más fuerte. Por ejemplo, vimos esto por encima del 65% durante gran parte del mercado alcista de 2021. Una vez que se rompió por debajo del 65% a finales de 2021, fue una señal de advertencia de que se avecinaban posibles problemas.

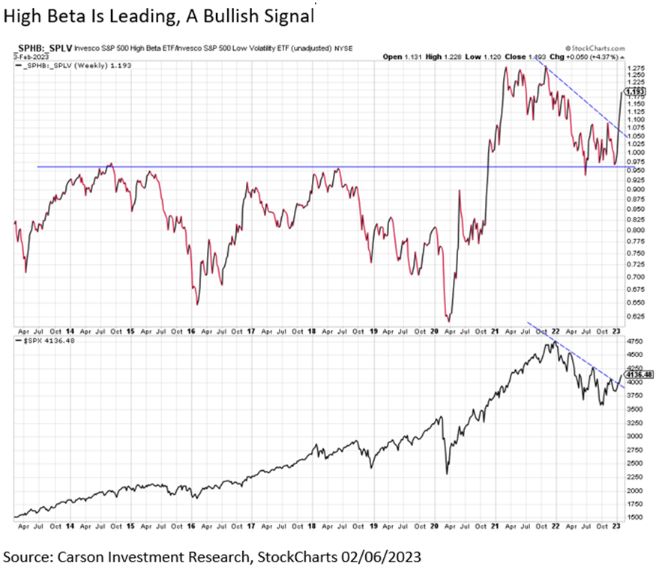

4) La beta alta lo está haciendo mejor.

Vimos liderazgo en cosas como servicios públicos, atención médica y productos básicos hace un año. En otras palabras, la parte defensiva del mercado. Hoy estamos viendo a esos grupos tener un desempeño inferior, con nombres de beta alta que lo hacen bien, otra pista de que este repunte está en mejores condiciones. Entonces, resumámoslo así, no se desea que las cosas defensivas lideren un mercado alcista saludable y adecuado.

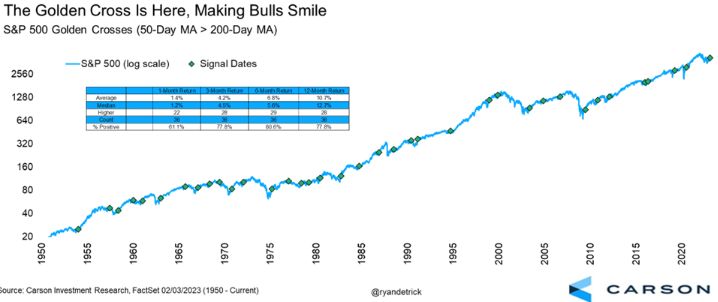

5) El cruce dorado

Por último, la semana pasada se produjo un desarrollo técnico poco común en el S&P 500, ya que el promedio móvil de 50 días se movió por encima del promedio móvil de 200 días de tendencia más lenta. Este desarrollo se conoce como un "Cruce Dorado", que ha tendido a resolverse de manera alcista para las acciones.

Desde 1950, ha habido otros 36 cruces dorados en el S&P 500 y los rendimientos futuros han sido sólidos, con el S&P 500 más alto un año después casi el 78% de las veces y un 10,7% en promedio, con un rendimiento medio cercano a 13%. La conclusión es que esta es otra señal de que las cosas parecen estar mejorando más que en cualquier momento que vimos el año pasado.

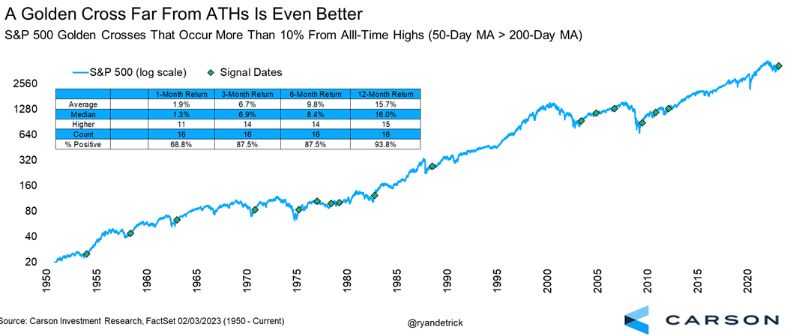

Yendo un paso más allá, históricamente, este Cruce Dorado tuvo lugar a casi un 13% de distancia de los máximos históricos. Cuando el cruce dorado se produjo más de un 10% de los máximos, los rendimientos futuros mejoraron. Más alto un año después, 15 de 16 veces (93,8%) y un muy sólido 15,7% en promedio es algo que la mayoría de los alcistas firmarían.

Seamos claros, después de este gran comienzo de año, no nos sorprendería en absoluto si viéramos algún tipo de debilidad o consolidación en febrero. Ese sería un movimiento perfectamente normal después de la subida que hemos visto, pero en general, vemos muchas pistas de que esto parece más que un repunte del mercado bajista, y es probable que continúe la fortaleza de las acciones en 2023.