#1696

Las bolsas europeas borran gran parte de sus ganancias del año en solo dos sesiones

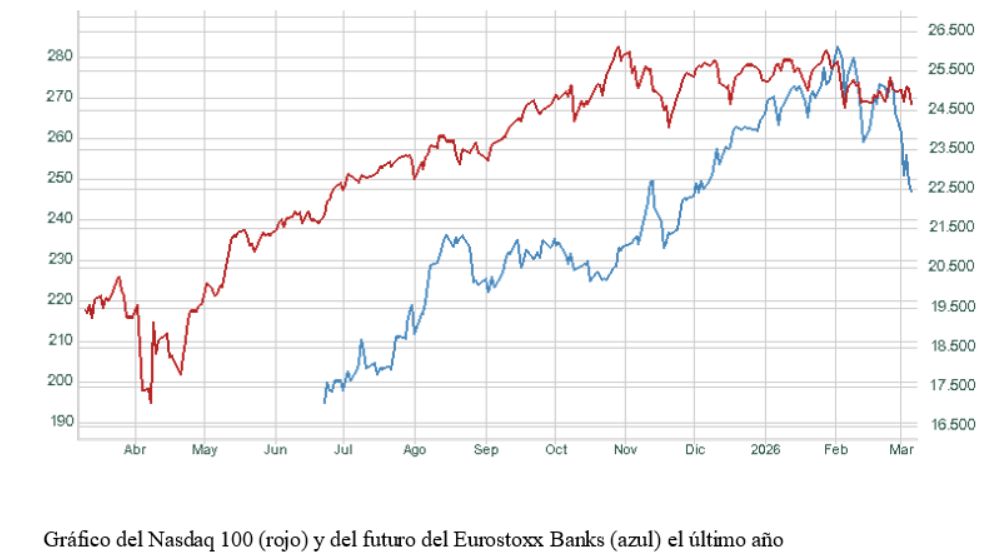

Las bolsas europeas vivieron una sesión especialmente complicada, con caídas que prácticamente borraron gran parte de las ganancias acumuladas en lo que va de año. Según explica el analista Juan J. Fdez-Figares, la reacción de los mercados llegó después de que el presidente de Estados Unidos, Donald Trump, anunciara la imposición de aranceles “recíprocos” a sus socios comerciales.

Tras las caídas registradas en las últimas jornadas, muchos índices europeos han entrado en lo que técnicamente se considera una fase de pull back, al situarse entre un 5% y un 10% por debajo de sus máximos recientes. Aun así, los índices lograron cerrar ligeramente por encima de los mínimos intradía.

Una sesión sin refugio sectorial

Desde un punto de vista sectorial, prácticamente no hubo lugar para refugiarse. Incluso las compañías energéticas cerraron en negativo. Las mayores caídas se concentraron en:

- bancos

- aseguradoras

- utilities

- distribución minorista

El fuerte repunte del precio del petróleo y especialmente del gas natural en Europa fue uno de los principales detonantes del deterioro del sentimiento inversor. El encarecimiento de la energía se produjo tras el cierre casi total del estrecho de Ormuz, consecuencia de la intensificación del conflicto entre Estados Unidos, Israel e Irán.

Para Europa, altamente dependiente de la energía importada, esta situación supone un riesgo doble: más presión inflacionaria y un posible freno a la recuperación económica. Ante este escenario, muchos inversores optaron por reducir rápidamente exposición a activos de riesgo, especialmente en valores con mayores ganancias acumuladas.

Ventas en bonos y presión en otros activos

Los mercados de renta fija tampoco escaparon a la tensión. Al igual que ocurrió en la sesión anterior, los bonos volvieron a sufrir ventas, lo que provocó un repunte adicional de los rendimientos.

Los inversores comienzan a temer que los bancos centrales tengan menos margen para seguir bajando tipos de interés si el encarecimiento energético se consolida. De hecho, algunos participantes del mercado ya empiezan a contemplar el escenario de que las autoridades monetarias puedan verse obligadas a endurecer nuevamente la política monetaria.

Otros activos que habían acumulado fuertes subidas en los últimos meses, como el oro y la plata, también registraron caídas, al igual que las criptomonedas, que corrigieron tras el rebote del día anterior.

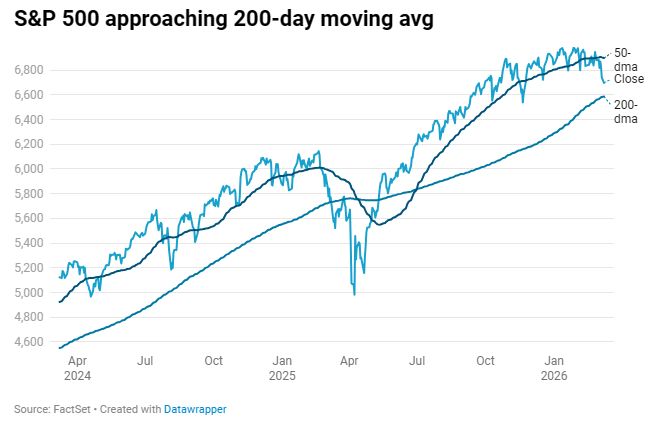

Wall Street aguanta mejor las ventas

En Estados Unidos, los principales índices también cerraron en negativo, aunque con descensos mucho más moderados que los observados en Europa. Tras un inicio muy débil, los inversores aprovecharon las caídas para tomar posiciones en algunos valores.

El mercado estadounidense también encontró cierto alivio cuando el presidente Trump afirmó que, si fuera necesario, la Armada de EE.UU. escoltaría petroleros a través del estrecho de Ormuz para garantizar el tránsito marítimo.

Además, la Corporación Financiera Internacional para el Desarrollo de Estados Unidos anunció que ofrecerá seguros y garantías contra riesgos políticos a las empresas de transporte marítimo que operen en la región del Golfo.

Por sectores, las mayores caídas en Wall Street se concentraron en:

- materiales

- industriales

- algunos segmentos tecnológicos

Dentro de estos últimos destacaron los fabricantes de memorias semiconductoras, que habían registrado importantes subidas en meses anteriores.

La clave: Oriente Medio y los PMI de servicios

La sesión de hoy seguirá muy condicionada por la evolución del conflicto en Oriente Medio. Existe una creciente preocupación de que la tensión se extienda a otros países de la región tras los recientes ataques de Irán contra algunos vecinos árabes.

En este contexto, la reactivación del tráfico por el estrecho de Ormuz será un elemento clave para estabilizar los precios de la energía y, por extensión, los mercados financieros.

Desde el punto de vista macroeconómico, hoy se publicarán las lecturas finales de febrero de los PMI del sector servicios elaborados por S&P Global en la eurozona, sus principales economías, Reino Unido y Estados Unidos. Además, el ISM de servicios ofrecerá otra referencia relevante sobre la evolución de la actividad en la economía estadounidense.

Se espera que todas estas economías, donde el sector servicios tiene un peso dominante, sigan expandiéndose a un ritmo moderado.

Link Securities

Link Securities

No importa lo fuerte que pegues, lo importante es mantenerse en pie.