La trayectoria actual de los casos de Covid-19 y las vacunas implica que la pandemia global podría terminar en solo un par de meses, dijo el viernes un equipo de analistas de JP Morgan que incluye al jefe global de estrategia cuantitativa y de derivados, Marko Kolanovic. Esa es una línea de tiempo mucho más rápida que la del mercado y la mayoría de los economistas están trabajando.

A los analistas de JP Morgan no les preocupa la variante de coronavirus del Reino Unido potencialmente más contagiosa, conocida como B.1.1.7., que se ha descubierto en docenas de países y más de 30 estados de EE. UU. El mes pasado, los Centros para el Control y la Prevención de Enfermedades advirtieron que la variante del Reino Unido podría convertirse en la cepa dominante en los EE. UU. En marzo.

“La propagación de la variante B.1.1.7. no es incompatible con una disminución general de Covid y el fin de la pandemia en el segundo trimestre debido a la vacunación, la inmunidad natural, la estacionalidad y otros factores ”, escribió Kolanovic el viernes. "... Si bien el conjunto de datos aún es pequeño, el análisis estadístico de los datos de vacunación actuales es consistente con una fuerte disminución (es decir, el fin efectivo) de la pandemia en ~ 40-70 días".

Ese rango significa en algún lugar entre finales de marzo y finales de abril, en otras palabras, a la vuelta de la esquina.

Los quants de JP Morgan analizaron el impacto de los lanzamientos de vacunación en los casos de Covid-19 y la tasa de propagación en áreas donde la variante del Reino Unido circulaba y no circulaba ampliamente. Descubrieron que el pico posterior a las vacaciones en los casos tanto en los EE. UU. como en el Reino Unido era "casi idéntico", a pesar de que la variante del Reino Unido aún no se había detectado en EE. UU.

También señalaron que los casos en Dinamarca durante el mismo período aumentaron incluso más rápido que en el Reino Unido y los EE. UU. y desde entonces, los casos en Dinamarca han disminuido más rápidamente a pesar de que la variante del Reino Unido se ha vuelto más frecuente en el país al mismo tiempo. Del mismo modo, los nuevos casos de coronavirus en Florida y California han salido de su pico de enero más rápido que el promedio nacional, a pesar de que esos dos estados tienen una tasa más alta de casos variantes en el Reino Unido que en los EE. UU. En general.

“Este es otro ejemplo de que un aumento de B.1.1.7. la prevalencia puede ser consistente con una disminución en los casos generales (por ejemplo, debido a la estacionalidad, la vacunación o la inmunidad natural) ”, escribió Kolanovic.

Los analistas de JP Morgan también analizaron el lanzamiento global de vacunas.

Descubrieron que, en promedio, por cada aumento del 10% en las vacunas administradas, los nuevos casos de Covid-19 han disminuido a una tasa de 117 por millón de personas. Eso se compara con una propagación media de 230 casos de Covid-19 por millón de personas en la muestra de analistas de unos 25 países.

Simplemente usando esas dos cifras y asumiendo que el ritmo actual de vacunación se mantiene constante, y que el distanciamiento social y otras medidas preventivas permanecen en su lugar, los cuantos alcanzan su estimación de 40 a 70 días.

El análisis del equipo viene con un descargo de responsabilidad: el cálculo asume que no hay contratiempos con el lanzamiento o el suministro de vacunas e ignora las diferencias regionales en geografía, demografía y la distribución desigual de las vacunas. Pero la ronda actual de vacunaciones apunta a la fruta más baja: las personas mayores de 65 años han representado aproximadamente la mitad de las hospitalizaciones y alrededor del 85% de las muertes desde que comenzó la pandemia. Vacunar a ese grupo probablemente tendrá un impacto incremental mucho mayor en la lucha contra el Covid-19 que el siguiente grupo de personas más jóvenes y menos susceptibles.

El daño económico de la pandemia probablemente durará mucho más que el final de la rápida propagación comunitaria. Pero, como era de esperar, los cálculos de los analistas de JP Morgan los muestran optimistas sobre las empresas y los activos más sensibles a una recuperación pospandémica. Aconsejan usar cualquier pesimismo a corto plazo como una oportunidad para comprar la salsa.

"Cualquier debilidad en la reflación y los activos cíclicos deberían utilizarse como una oportunidad para aumentar la exposición al tema de la reapertura, en nuestra opinión", escribió Kolanovic.

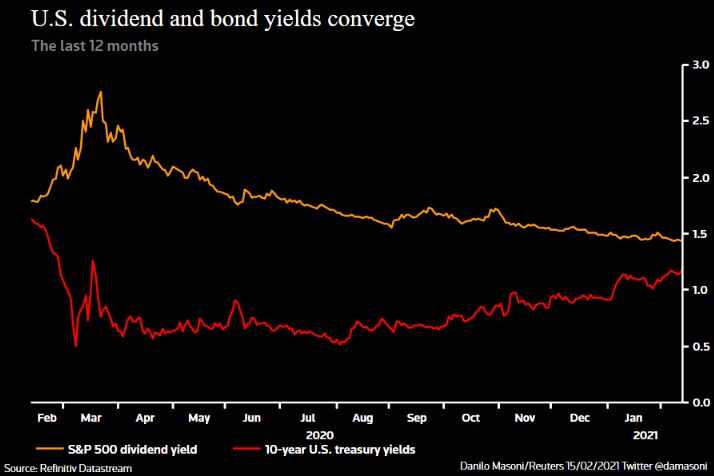

Sin embargo, el mercado no está poniendo precio al final de la pandemia tan pronto. Si las expectativas de consenso se aproximan a la opinión de JP Morgan, espere que las acciones en sectores como energía y finanzas se disparen al alza. Los precios de las materias primas seguirían subiendo a medida que aumentaría la demanda prevista. Los bonos del Tesoro se liquidarían y las tasas subirían, lo que podría ser problemático para las acciones tecnológicas y de alto crecimiento múltiple.

Un fin efectivo de la pandemia de Covid-19 antes del verano no es la opinión de consenso en Wall Street, y muchas cosas podrían salir mal. Pero dadas las tendencias actuales, las matemáticas funcionan.