- La subida de los precios puede ser "muy positiva" para bancos y aseguradoras

- BBVA es la única compañía española entre las favoritas' de estos analistas

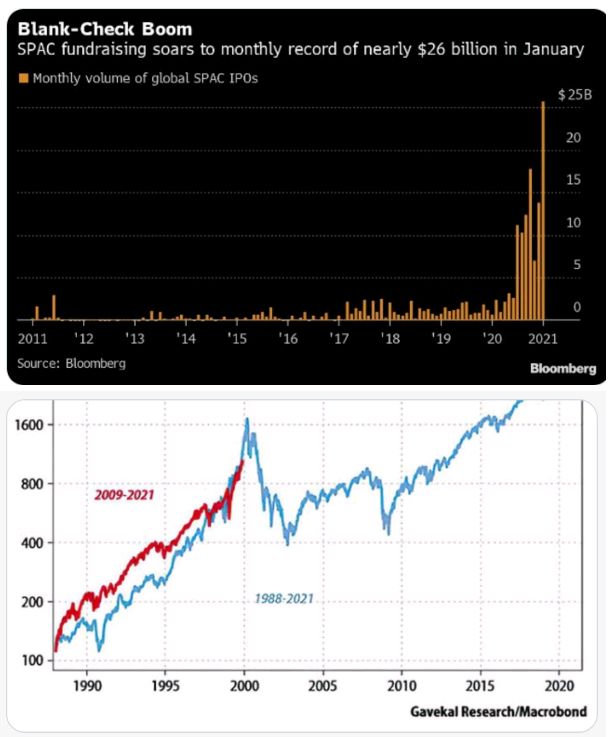

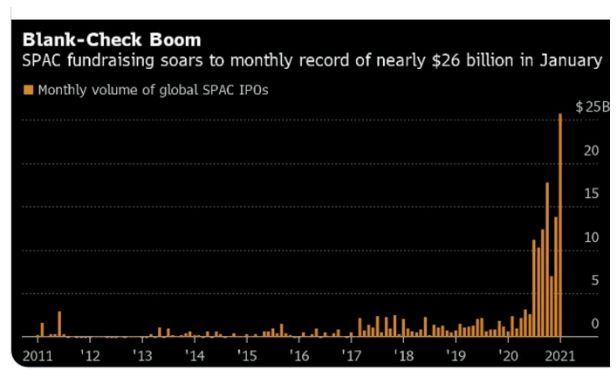

Cada vez parece más evidente que este año la

inflación podría dar un pequeño susto, aunque sea temporal, a los inversores. Mantener el dinero en depósitos con una rentabilidad cero no es una opción si el objetivo es conservar, al menos, el poder adquisitivo del ahorro. Algunos sectores dentro de la renta variable o activos como el oro y el petróleo pueden funcionar relativamente mejor en tiempos de inflación. No obstante, aún se puede afinar más el tiro y buscar directamente los valores que deberían mostrar un mejor rendimiento ante una subida de precios. O al menos eso defienden los analistas de Bank of America Merryll Lynch (BofAML) en uno de sus últimos informes, en el que destacan doce compañías del mercado europeo.

Ha crecido la inquietud en los mercados tanto del Viejo Continente como de Estados Unidos por el previsible incremento de los precios (o inflación) en el más corto plazo. Un escenario que ha ganado enteros tras confirmarse que la inflación

subió al 0,9% en la zona euro en enero después de meses de deflación (o bajada de los precios). Estas perspectivas han provocado un

repunte en los intereses de la deuda soberana, haciendo incluso que los bonos alemanes a diez años (bund) hayan marcado esta semana máximos desde marzo y los estadounidenses (T-Note), desde hace más de un año.

El sueño de los bancos centrales termina en pesadilla: las opciones para mantener a raya a la inflación

De esta forma, la renta fija

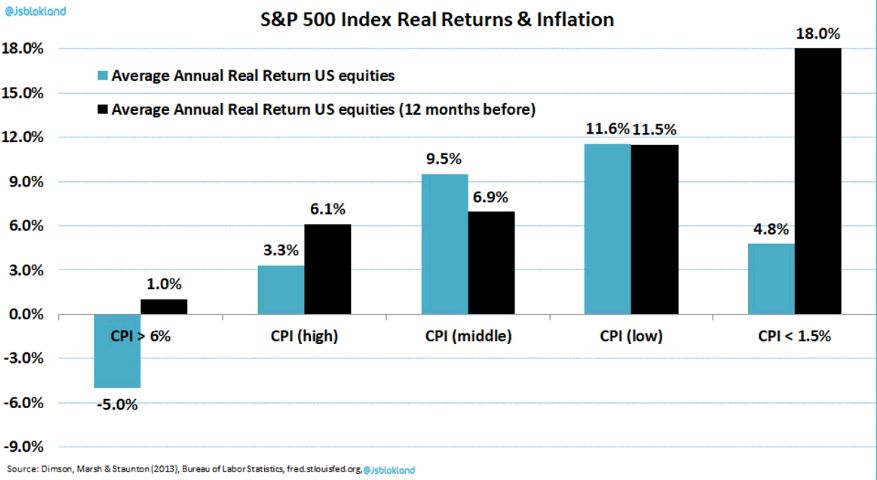

ha amenazado con ser un obstáculo en el camino ascendente que hasta ahora transitaba la renta variable desde los mínimos de octubre. Sin embargo, algunos expertos defienden que una subida de la inflación no tiene porqué ser mala per se para toda la constelación de acciones. Si bien es cierto que el auge de los intereses puede hacer que algunos bonos ganen atractivo (con unos rendimientos reales superiores) respecto a las acciones, desde BofAML creen que el impulso de la recuperación económica tras la pandemia puede

mitigar el impacto sobre la bolsa europea.

Los sectores beneficiados: bancos, bienes de equipo, alimentación, petróleo y gas y seguros

Por un lado, el impacto de la inflación depende de la capacidad de cada sector (o, más bien, de cada empresa) de trasladar esa subida de los precios a sus bienes y servicios.

Por ejemplo, si una petrolera es capaz de recoger en el precio de su gasolina toda

la subida del crudo y otros costes, sus beneficios y su rentabilidad no solo no se resentirán, sino que podrían incrementarse a través de un aumento de los márgenes en la venta de los combustibles. Aunque en el caso del petróleo puede ser algo más complejo, con un entorno económico todavía algo deprimido y en el que se espera una recuperación de la demanda que aún no ha llegado.

"La inflación generalmente se considera positiva para las empresas con altos volúmenes y costes fijos (venta minorista de alimentos), especialmente cuando se combinan con el poder de fijación de precios (como en el sector de bienes de equipo). Algunas empresas de servicios públicos reguladas con ingresos y activos vinculados a la inflación también podrían beneficiarse de una mayor inflación", aseguran los analistas de BofAML.

Así, si la inflación está relacionada con el aumento de los precios de las materias primas, debería tener un impacto positivo de primer orden en las empresas de petróleo, gas y energía, como es lógico. Igualmente, "una mayor inflación acompañada de mayores rendimientos de los bonos sería algo muy positivo para los bancos y las aseguradoras de vida ", según los expertos del banco norteamericano.

Eso sí, siempre hay alumnos más aventajados. O, dicho en otras palabras: dentro de los sectores 'agraciados' por la inflación habrá compañías que se verán más favorecidas en comparación con las demás. Ganadores entre los ganadores.

En este sentido, Bank of America Merryll Lynch tiene una lista de recomendación clara (en la que solo se encuentra una compañía española): "Las acciones europeas que pueden beneficiarse del aumento de la inflación, según nuestros analistas, incluyen Siemens, Sandvik, KION, ING, Nordea, BBVA, Legal & General, Generali, ASR, Terna, Enel y SSE, entre otras". Doce valores. Pero ¿qué potencial tiene cada uno? ¿Son igual de atractivos? ¿Qué recomienda el consenso de mercado?

1. Siemens

La alemana

Siemens, cotizada en el

EuroStoxx 50 y en el

Dax 30 de la bolsa de Frankfurt, cuenta con recorrido superior al 13%. Según el consenso de mercado de Bloomberg, sus acciones tienen un precio medio objetivo a doce meses de 148,46 euros. Por eso, la mayoría de los analistas recogidos (el 73,3%) da una recomendación de 'comprar', mientras solo uno (el 3,3%) aconseja 'vender' y los otros siete (el 23,3% restante), 'mantener'.

2. Sandvik

En cambio, el grupo industrial sueco Sandvik no tiene ningún atractivo para el mencionado consenso. Le da un precio objetivo medio de 229,24 coronas suecas (22,77 euros) por títulos, esto es, un precio inferior al que cotiza actualmente en la bolsa de Estocolmo.

Pese a ello, diecisiete de los analistas que cubren el valor (que representan el 60,7% de los que recoge Bloomberg) recomiendan 'comprar'. Ocho (el 28,6%) optan por 'mantener' y tres (el restante 10,7%) por 'vender'.

3. KION

En cuanto a la germana

KION, el recorrido en el corto plazo es cercano a dieciséis puntos porcentuales, hasta un precio objetivo de 83,12 euros por acción. Un 'encanto' que encandila al 72,7% del consenso de analistas (que dan una recomendación de 'comprar'), mientras solo uno invita a vender y cinco (el 22,7%) a mantener.

4. ING

Igualmente es de doble dígito (mayor al 12%) el potencial que muestra el banco holandés

ING, cotizado en el selectivo Aex de la bolsa de Ámsterdam y en el EuroStoxx 50. El consenso de Bloomberg le concede un precio objetivo medio a doce meses de 10,34 euros por título y ninguna firma da recomendación de venta. Al contrario: la inmensa mayoría (veintitrés o el 82,1% del total) apuesta por 'comprar'.

5. Nordea

También supera los diez puntos porcentuales el recorrido alcista que tiene por delante la entidad finlandesa Nordea, cotizada en la bolsa de Helsinki (entre otras), donde su precio objetivo es de 8,58 euros por acción. Es por ello que solo una firma de análisis da una recomendación de venta (el 3,3% del consenso) mientras la mayoría (el 66,7%) se decanta por 'comprar'.

6. BBVA

En contraste, el banco español

BBVA no tiene sex appeal para los analistas. Sus títulos (componente del Ibex 35) ya cotizan por encima de los 4,64 euros que el consenso de Bloomberg recoge como precio objetivo medio. Es más, los expertos que cubren el valor se dividen entre 'comprar' (el 48,4%) y 'mantener' (45,2%).

7. Legal & General

Por su parte, la financiera británica Legal y General (componente del Ftse 100 de la bolsa de Londres) muestra un potencial de ocho puntos porcentuales. Sus acciones pueden alcanzar en el próximo año un precio de 297,37 libras (345,5 euros), calculan los analistas. Más de la mitad recomienda 'comprar', el 26,3% aconseja 'mantener' y el 21,1% restante, 'vender'.

8. Generali

En la bolsa de Milán, la aseguradora

Generali (la más grande de Italia y entre las mayores de Europa) tiene un recorrido por delante del 4,5%. En concreto, el consenso de Bloomberg le da un precio objetivo medio de 16,26 euros por acción. Pero, al igual que con el valor anterior, las recomendaciones están divididas: el 48,3% de los expertos aconseja 'comprar' y el 44,8%, 'mantener'.

9. ASR

El potencial de la multinacional de seguros holandesa ASR es próximo a nueve puntos porcentuales. Los analistas consideran que tiene un precio objetivo medio de 39,22 euros por acción, por lo que el 77,8% de ellos recomienda 'comprar' y el 22,2% restante por 'mantener'. Ninguno se plantea 'vender'.

10. Terna

En cuanto a la energética italiana

Terna, el consenso de Bloomberg se parte entre 'comprar' (el 47,4%) y 'mantener' (42,1%). Y eso que su recorrido en el corto plazo es de dieciséis puntos porcentuales, según sus cálculos, hasta un precio objetivo de 6,74 euros por título.

11. Enel

Otra energética transalpina,

Enel (dueña de la española

Endesa) puede escalar casi cuatro puntos porcentuales más. Sus acciones pueden alcanzar un precio de 9,44 euros en los próximos doce meses, según los expertos recogidos Bloomberg que apuestan claramente por 'comprar' (el 79,3% del consenso). Solo dos (el 6,9%) se desmarca aconsejando 'vender' y otros cuatro (el 13,8% restante) optando por 'mantener'.

12. SSE

También es cercano al 20% el potencial de la escocesa

SSE. El consenso de analistas le otorga un precio objetivo medio de 1.651,38 libras (1.913 euros), aunque en este caso las opiniones están más divididas: predomina la recomendación de compra (con diez firmas o el 52,6% del consenso), pero siete expertos (el 36,8%) se decanta por 'mantener' y otros dos (el 10,5%) por 'vender'.