Como lo ve el veterano del mercado de valores Jon Wolfenbarger, lo único positivo a lo que los inversores tenían que aferrarse: el apoyo de la Reserva Federal ahora se ha ido.

La Fed señaló a principios de la semana pasada que se movería para reducir sus compras de activos al doble del ritmo originalmente planeado y subir las tasas de interés tres veces el próximo año.

A partir de este mes, la Fed recortará sus compras de bonos y valores respaldados por hipotecas en $ 30 mil millones por mes en lugar de los $ 15 mil millones indicados anteriormente. Eso significa que sus esfuerzos de flexibilización cuantitativa cesarán a finales de marzo.

La política monetaria de la Fed de inyectar dinero en los mercados y mantener las tasas de interés cercanas a cero ha ayudado a inflar las valoraciones de las acciones a máximos históricos y ha permitido que la economía se recupere con fuerza. Pero con la inflación en aumento y durante más tiempo de lo esperado, el banco ahora se ve obligado a dar un giro de su enfoque y tomar medidas para desacelerar el aumento de precios.

Esto significa malas noticias para los inversores, según Wolfenbarger, que dirige BullandBearProfits.com y ex analista de valores de Allianz Global Investors.

"Eso elimina por completo el principal argumento alcista en el que creo que confían la mayoría de los inversores", dijo Wolfenbarger, quien comenzó su carrera en 1992 como analista de banca de inversión en JPMorgan.

Wolfenbarger pintó el cuadro de una tormenta perfecta que se avecina para que las acciones sufran una recesión.

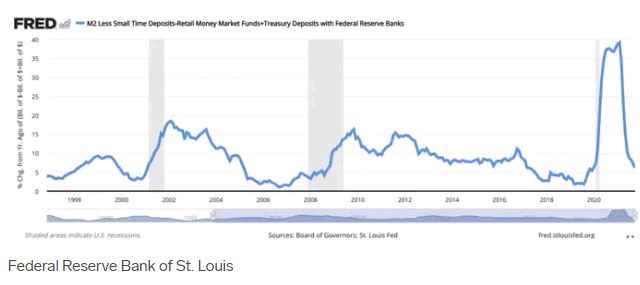

Está el ritmo descendente del crecimiento del dinero hacia cero, que ocurrió antes de las recesiones y los colapsos del mercado de 2000, 2008 y 2020.

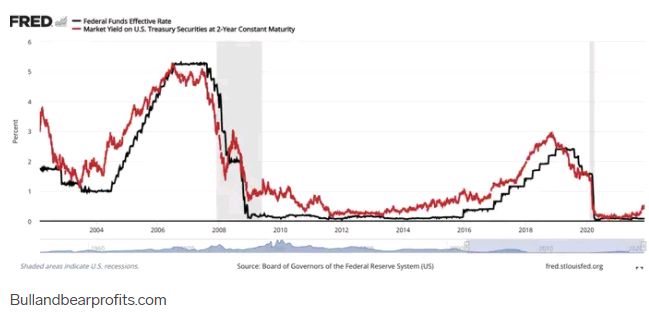

Al mismo tiempo, está el aumento del rendimiento de los bonos del Tesoro a 2 años y la tendencia de la Fed a seguirlo con la tasa de los fondos federales.

"Siempre lidera a la Fed. La Fed, creo, tiene que seguir la tasa de interés del mercado", dijo Wolfenbarger en una entrevista.

Continuó: "Porque si la tasa del Tesoro fuera mucho más alta que la tasa de los fondos federales... los bancos estarían más inclinados a comprar bonos del Tesoro en lugar de prestar a otros bancos. Y entonces tendrías problemas de liquidez en el sistema bancario, que la Fed definitivamente no puede manejar".

Esto significa una mayor probabilidad de una inversión de la curva de rendimiento, dijo Wolfenbarger, que es un fuerte indicador de recesión. Una curva de rendimiento se invierte cuando los rendimientos de los bonos a corto plazo aumentan más que los rendimientos a más largo plazo.

Por supuesto, todo esto es muy preocupante debido a lo altas que están las valoraciones. El llamado indicador Warren Buffett que compara las valoraciones de las acciones con el PIB se encuentra en un máximo histórico, y la relación precio-beneficios de Schiller se encuentra en niveles no vistos desde la burbuja de las puntocom a finales de la década de 1990.

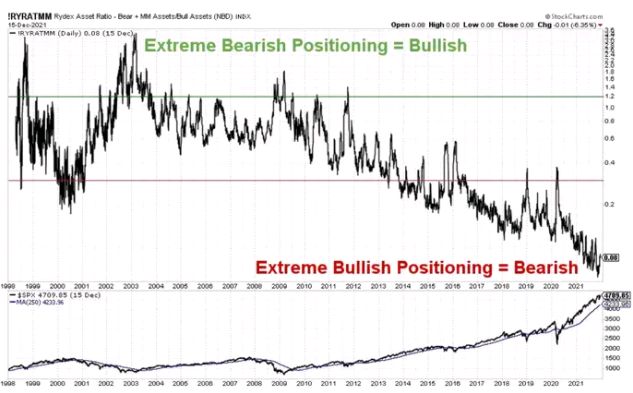

Detrás de las altas valoraciones hay un sentimiento súper alcista, que algunos consideran un indicador contrario.

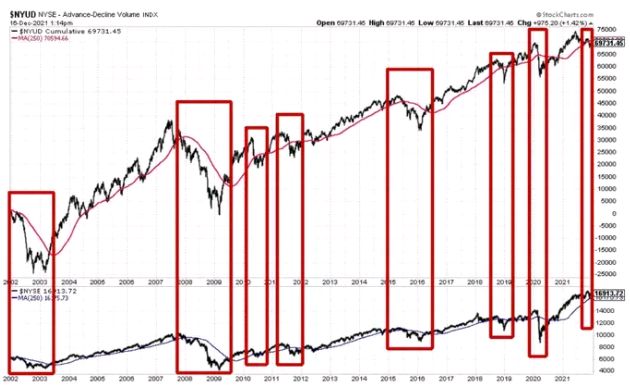

Internamente, el mercado está mostrando debilidad. La amplitud es escasa, con el índice de volumen de disminución de avance de la NYSE cayendo por debajo de su promedio móvil de 250 días. El índice mide el número de acciones por encima o por debajo de sus propias medias móviles.

Wolfenbarger dijo que existe la posibilidad de que el endurecimiento de la Fed lleve a una corrección de alrededor del 15% como lo hizo en 2014. Pero dijo que se inclina hacia la opinión de que crea una venta masiva, como las de 2008 o 2020. En octubre, dijo que pensaba que la próxima gran caída podría superar el 60%.

En una publicación de noviembre en su sitio web, Wolfenbarger dijo que es probable que las acciones bajen un 50% dentro de 10-12 años, citando el trabajo de John Hussman, presidente de Hussman Investment Trust.

- Las opiniones de Wolfenbarger en contexto

Cuando Powell anunció el miércoles que la Fed aceleraría su proceso de reducción gradual y aumentaría las subidas de tipos, las acciones cayeron durante unos minutos antes de volver a subir hacia máximos históricos, dejando a muchos rascándose la cabeza. Desde entonces, las acciones han seguido cayendo.

Una línea de pensamiento es que los inversores ven la reducción más rápida de la Fed como alcista porque significa que creen que la economía puede sostenerse por sí sola. También significa que la tasa de inflación actual de 39 años probablemente comenzará a caer.

Pero como señaló Wolfenbarger, la política de picos generalmente es un mal augurio para los rendimientos futuros de las acciones, al igual que las altas valoraciones.

Muchos en Wall Street han pronosticado subidas mediocres en el futuro dadas las valoraciones. Entre los más bajistas se encuentran Savita Subramanian de Bank of America y Barry Bannister de Stifel. Subramanian dijo en una nota reciente que espera rendimientos negativos para el S&P 500 durante la próxima década, sin incluir dividendos.

Otros, como David Kostin de Goldman Sachs, son mucho más optimistas, citando un fuerte crecimiento económico proyectado.

Pero el panorama económico en este momento está lejos de ser seguro. El gasto del consumidor se ha mantenido excepcionalmente fuerte y el desempleo ha seguido cayendo.

Sin embargo, el crecimiento del empleo fue más lento de lo esperado en noviembre, y la confianza del consumidor es pobre debido a que la inflación ha aumentado constantemente.

Los casos de COVID-19 también se están extendiendo rápidamente por todo el país a medida que la variante ómicron cobra impulso, lo que genera incertidumbre sobre las decisiones de política de restricciones.

Los tiempos de las grandes caídas del mercado son difíciles de predecir. Pero Wolfenbarger recopila pruebas convincentes de que uno podría estar por delante mientras la Fed se apresura a retirar su apoyo.

Jon Wolfenbarger.