Jim Osman no es un inversor en acciones de crecimiento ni de valor. "Soy un inversor fundamental en general", dijo Osman. "Invierto en empresas sólidas y particularmente en el cambio de empresa".

Un área clave de atención son las situaciones especiales, en las que un inversor tomará una participación en una empresa basándose en un catalizador particular que conlleva el potencial de un aumento significativo en el valor futuro.

Dichos catalizadores podrían incluir escisiones, compras de insiders y cambios en la administración.

Es una estrategia que funciona. Más de 200 clientes, que tienen un total de $ 400 mil millones bajo administración, pagan cada uno un mínimo de $ 1.000 al mes por la investigación de situaciones especiales de la firma de Osman, The Edge Group.

Cuando Insider habló con Osman en esta ocasión el año pasado, en medio de la pandemia, recomendaba a los inversores aprovechar algunos temas emergentes, con selecciones de acciones basadas en los avances tecnológicos y un consumidor más joven e insular.

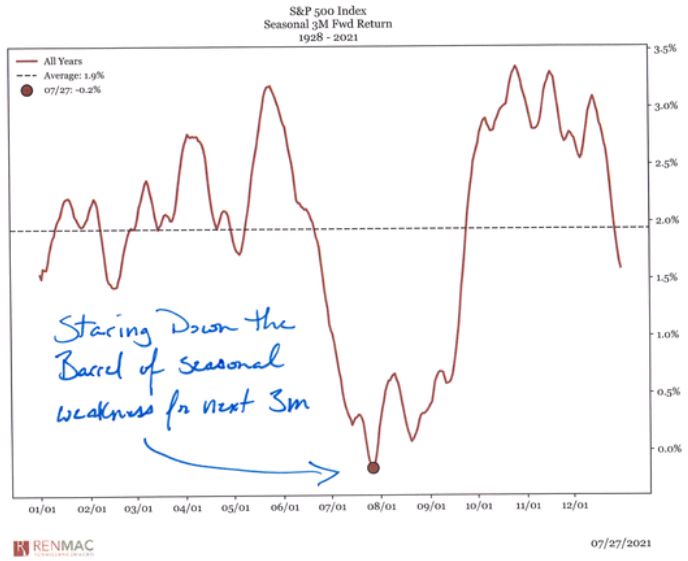

Los inversores en renta variable han obtenido enormes beneficios, ya que la economía se ha recuperado ampliamente y el mercado de valores de EE.UU. ha alcanzado continuamente nuevos máximos. Osman ahora se centra en cómo sus clientes pueden proteger esas ganancias.

"Ha pasado un tiempo desde que me sentí tan convencido de que los inversores deben protegen sus ganancias recientes", dijo Osman.

Los inversores deberían considerar una estrategia de situaciones especiales que represente entre el 35% y el 40% de su cartera, ya que proporciona cierta protección natural a la baja, dijo Osman.

El mercado se encuentra en un gran punto de inflexión con una economía estancada que ahora está siendo estimulada por una enorme cantidad de efectivo, dijo Osman. Esto está alimentando la inflación y condicionando al consumidor a gastar, agregó.

Sin embargo, cuando el estímulo se detiene, esto podría presentar desafíos. Los consumidores, que ahora han sido condicionados a gastar, pueden endeudarse más, dijo Osman.

"Cada colapso importante en el mercado ha sido el resultado de un apalancamiento excesivo", dijo Osman. "Me temo que también será el caso en el futuro, tal vez seis meses. Los inversores deben ser muy cautelosos con esto y tener cuidado de retirar dinero cuando el consumidor comience a agotarse".

Este entorno inflacionario crea muchas oportunidades para los inversores de valor, dijo.

"He estado comprando acciones cíclicas y de beta alta hoy con temas de reapertura y reflación", dijo Osman. "Los temores de la variante Delta disminuirán, pero las sorpresas inflacionarias persistirán".

Osman recomienda que los inversores se concentren más en acciones individuales que en tratar de seguir la dirección del mercado. Él recomienda tres selecciones con catalizadores:

Selecciones de acciones

1) Vimeo (VMEO) Cotiza en torno a 44$

Potencial del escenario base: A $ 65.87 con un potencial de revalorización del 36%.

Caso alcista: A $72 con un potencial del 49%.

Vimeo es una de esas acciones en las que se tiene un valor adecuado, una valoración barata, una forma barata de ingresar a la tecnología. Está infravalorada en los niveles actuales y tiene un perfil de deuda cero y un EBITDA positivo. Es muy, muy difícil encontrar acciones fundamentales baratas en este mercado en el lado tecnológico, creemos que Vimeo es una de ellas.

Uno de los principales catalizadores para invertir en Vimeo es que recientemente se separó de InterActiveCorp en mayo, una compañía dirigida por Barry Diller, quien tiene un historial de creación de valor con Match Group (MTCH) y Expedia Group (EXPE), dijo Osman. .

2) Dun & Bradstreet Holdings (DNB) Cotiza en torno a 29 dólares

Potencial del escenario base: A $ 30,33 con un potencial alcista del 42%.

Caso alcista: A $ 40 con un potencial del 87%.

Dun & Bradstreet Holdings es una empresa que proporciona datos comerciales y análisis para empresas. En particular, la empresa puede proporcionar información sobre la solvencia de una empresa.

DNB es una idea de gran convicción debido a su continua compra de información privilegiada, dijo Osman. Un indicador positivo importante para la creación de valor es cuando los miembros de una empresa compran acciones en el mercado poco después de una OPI, incluso después de recibir acciones, dijo.

3. Los FAANG

Potencial del escenario base: Amazon ($ 4618.52, 49%), Apple ($ 163,86, 30,4%), Alphabet ($ 2880.30, 38,2%), Facebook ($ 377,11, 35%)

Caso alcista: Amazon ($ 5520.32, 78.5%), Apple ($ 191.86, 52.8%), Alphabet ($ 3131.23, 55.1%), Facebook ($ 475.38, 70.2%)

FAANG es el acrónimo que se refiere a algunas de las empresas de tecnología más grandes y con mejor desempeño: Facebook (FB), Amazon (AMZN), Apple (AAPL), Netflix (NFLX) y Alphabet (GOOGL).

Los FAANG han tenido un rendimiento clave en los últimos años y lideran los principales índices de EE.UU. a medida que la amplitud del mercado continúa deteriorándose. Si bien la mayoría de los inversores ven esto como una razón para ser cautelosos, Osman lo ve como un área de oportunidad.

"Soy optimista sobre los FAANGS por un par de razones", dijo Osman. "En primer lugar, estas empresas son fenomenales y han seguido dominando cada parte de nuestras vidas. No importa si las amas o las odias, están ahí. Sin embargo, solo pueden crecer hasta un punto y las ineficiencias comenzarán a producirse