Los profesionales del mercado se sienten tan felices con las acciones en este momento que hay que preguntarse si están demasiado optimistas

Hay un viejo dicho que dice que si pusieras a todos los economistas del mundo uno detrás de otro, no apuntarían en ninguna dirección ni llegarían a una conclusión. No existe tal refrán para los analistas técnicos del mercado, pero en las últimas seis semanas parece que este grupo de analistas ha llegado a la misma conclusión, una que involucra principalmente buenos tiempos por delante.

Los técnicos están tan contentos que destaca el gran cisma entre los fundamentos del mercado y los indicadores técnicos. Los fundamentos tienden a mirar a más largo plazo, mientras que los puntos de vista técnicos cuentan una historia que normalmente no dura más de seis meses, por lo que es posible que ambos sean correctos al mismo tiempo.

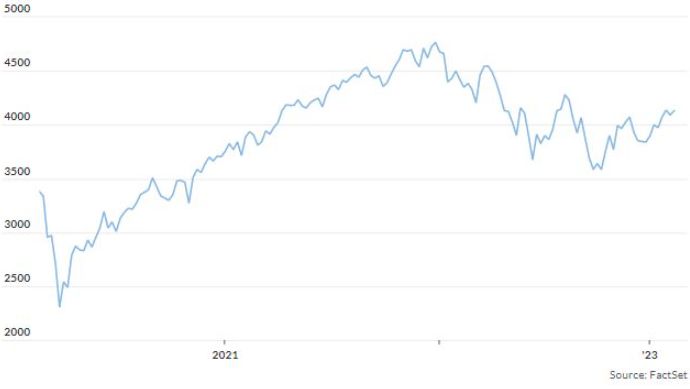

Pero después del pésimo desempeño del mercado estadounidense en 2022, es el vértigo repentino de los técnicos la sorpresa. A lo largo del año bajista, cualquier alza o giro fue visto como un "repunte del mercado bajista". Ningún día positivo parecía ser lo suficientemente fuerte como para confirmar que se estaba produciendo una nueva tendencia; los técnicos se apresuraron a encontrar la nube negra en cada lado positivo.

Ahora, todos los indicadores parecen parpadear en verde.

Nigam Arora, editor de The Arora Report, dijo esta semana en una entrevista, que analiza los datos económicos de 24 países todos los días, además de las ganancias corporativas y más. Saca la conclusión general de que "tienes que ser bajista", mientras que al mismo tiempo señala que "todos los aspectos técnicos se están volviendo alcistas". Ahora está invirtiendo más dinero en inversiones a corto plazo para aprovechar la volatilidad y los indicadores técnicos positivos, y no está solo.

Mientras tanto, Jeffrey Hirsch, editor de Stock Trader's Almanac, dijo que los aspectos técnicos se están moviendo claramente hacia un entorno de "todos los sistemas funcionan".

Hirsch estuvo en las noticias esta semana porque el mercado de valores de EE.UU. llegó a la "Trifecta de enero", una medida que creó utilizando los siguientes factores: un "rally de Papá Noel" que se extiende desde Navidad hasta los dos primeros días de negociación del nuevo año, un positivo movimiento del mercado en los primeros cinco días hábiles de enero, y una lectura positiva del "Barómetro de enero", en el que el rendimiento del primer mes del año supuestamente es un buen augurio para el año en su conjunto. (Esto no debe confundirse con el “efecto de enero”, que es la hipótesis de que los precios de mercado tienden a subir más en enero que en cualquier otro mes).

“Cuando subes los tres, es bastante alcista”, dijo Hirsch, añadiendo que cuando hay un mercado bajista en el año anterior a la Trifecta, todos los años han tenido ganancias de dos dígitos.

Todos los inversores esperan que la tendencia continúe en 2023. Puede encontrar razones para dudar de la Trifecta de enero , como lo hizo Mark Hulbert, esta semana, pero hay muchos otros puntos de referencia de apoyo a considerar.

Por ejemplo, algunos miran el indicador de impulso de amplitud, o indicadores contrarios como las relaciones put-call que muestran la fortaleza del mercado, además de muchos índices que se mueven por encima de su promedio móvil de 200 días, con el Dow Jones Industrial Average logrando un "cruce dorado", donde el promedio móvil de 50 días supera el de 200 días, con Standard & Poor's 500 a punto de llegar allí también.

Hace solo dos semanas, David Keller, estratega jefe de mercado de StockCharts.com, recordaba que "nada bueno sucede por debajo del promedio móvil de 200 días", y señaló que "la prueba está en el precio". Desde entonces, los precios de mercado, de hecho, han estado demostrando ser alcistas.

El técnico Lawrence McMillan de McMillan Analysis, dice: "El verdadero punto de solidificación es que ahora hemos cerrado por encima del promedio móvil de 200 días, cerramos por encima de la línea de tendencia bajista del mercado bajista. y cerramos por encima de esa triple resistencia en 4100 [miércoles], por lo que realmente no hay nada que se interponga en el camino de un mayor avance, al menos para subir a los máximos de agosto [de 4300 en el S&P 500]".

No, los técnicos no se han vuelto locos. Mark Newton, jefe global de estrategia técnica de Fundstrat Global Advisors, dijo recientemente que espera que el S&P 500 finalice el año con una suba de más del 15%; pero si bien dijo que lo peor ya había pasado y declaró que el mercado tocó fondo en octubre del año pasado, Newton reconoció que habrá una volatilidad significativa.

Eso no es una sorpresa ya que el S&P 500 ahora está más cerca de su objetivo de fin de año que de su punto de lanzamiento del año. Si el brusco cambio de un sentimiento bajista hace ocho semanas a un sentimiento fuertemente alcista ahora fuera impulsado por inversores individuales, la conversación en la calle sería de exuberancia irracional y los peligros de correr con la multitud. Nadie parece tener esa preocupación cuando los técnicos del mercado empiezan a actuar como un rebaño, aunque McMillan reconoce que "no es una buena idea cuando todo el mundo es optimista".

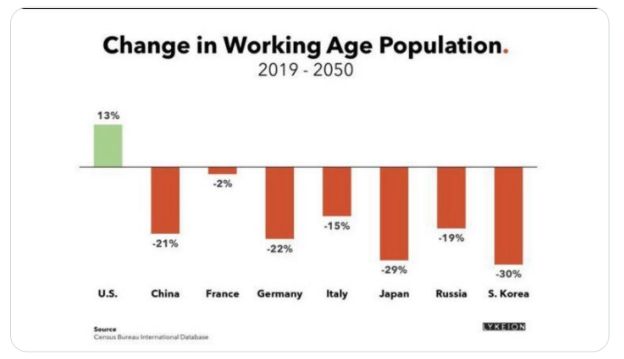

Sería prudente que los inversores consideraran esa precaución, porque los fundamentos siguen llenos de banderas rojas e intangibles como la guerra en Ucrania, el comercio con China, el techo de la deuda y cualquier paso en falso de la Reserva Federal.

Si los aspectos técnicos son la perspectiva a corto plazo, y los fundamentos pintan el panorama a largo plazo, entonces los análisis sugieren que el mercado pasará la primera parte del año en lo que equivale a un repunte del mercado bajista, un rayo de esperanza que está condenado. a ser extinguido, o al menos atenuado significativamente, bajo el peso de las duras noticias económicas.

McMillan señala que si bien hay muchas buenas noticias para los técnicos, las cosas cambian rápidamente. Para cuando llegue marzo, los buenos sentimientos creados por enero podrían haberse ido. Por ahora, sin embargo, disfruta de la sensación, pero deja que los fundamentos te mantengan humilde y cauteloso.