El analista Dr. James M. Dahle, fundador de WCI, ha detallado una serie de características de los malos inversores. Vamos a publicar esta lista en el artículo de hoy y en el de mañana. Veamos si reconoce algunos de estos patrones:

1 Crees que puedes ganarle al mercado Si realmente pudiera elegir acciones lo suficientemente bien como para derrotar a un fondo indexado, debería ser multimillonario y debería administrar miles de millones de dinero de otras personas, no su propia pequeña cartera de seis o siete cifras. Si posee acciones individuales pero no se da cuenta de que casi seguramente está perjudicando su rendimiento al hacerlo, se está engañando a sí mismo.

2 Crees que puedes elegir a alguien más que pueda vencer al mercado

El hecho de que todavía haya dinero en fondos mutuos administrados activamente es uno de los mejores ejemplos del triunfo de la esperanza sobre la experiencia. Durante los últimos 20 años, nueve de cada 10 fondos mutuos han tenido un rendimiento inferior al del mercado . Antes de impuestos. Y no, no son los mismos fondos que lo hicieron los 10 o 20 años anteriores. No hay persistencia . De los fondos que vencieron al mercado en 2019, solo el 77% venció al mercado en 2020 y solo el 7% venció al mercado en 2021.

3 Persigues el rendimiento

Posee una cartera compuesta por los activos que tuvieron el mejor rendimiento el año pasado, una receta para un bajo rendimiento crónico debido a la falta de persistencia entre las clases de activos y los administradores de inversiones.

4 Usted compra inversiones diseñadas para ser vendidas

Los fondos mutuos cargados y los productos de seguros comisionados, como las anualidades variables y los seguros de vida entera , están diseñados para venderse, no comprarse. No tienen un lugar en una cartera real . Simplemente aparecen en las carteras de los inversores que han confundido a un vendedor financiero con un asesor.

5 Usted compra inversiones a largo plazo con dinero a corto plazo

Poner su fondo de emergencia o ese dinero del pago inicial en acciones, bienes raíces u otras inversiones diseñadas para el largo plazo es un error de principiante. Si la volatilidad finalmente no lo atrapa, la falta de liquidez lo hará. A veces, el rendimiento de su capital es más importante que el rendimiento de su capital.

6 No usa cuentas de jubilación

Hay muy pocos almuerzos gratis en la inversión. Uno de los más grandes es el uso de cuentas de jubilación para reducir impuestos, proteger activos y facilitar la planificación patrimonial.

7 Pagas demasiado por el asesoramiento y la asistencia

El uno por ciento anual de una cartera de $300 000 ($3000) es un precio muy razonable para la planificación financiera y la gestión de inversiones. El uno por ciento anual de una cartera de $5 millones ($50,000) no lo es.

8 Piensas que tus inversiones se preocupan por tu política

La inutilidad de la inversión ESG para cambiar el mundo es bien conocida, pero la tendencia continúa. Usted (y sus causas favoritas) generalmente están mejor invirtiendo principalmente para ganar dinero y luego usar el dinero para hacer el bien en el mundo en lugar de tratar de hacer el bien a través de sus inversiones. Además, al mercado no le importa que su grupo de Facebook piense que el mundo se irá al carajo si su político menos favorito gana las elecciones. Como dijo Mark Twain: “No es lo que no sabes lo que te mete en problemas. Es lo que sabes con certeza que simplemente no es así”.

9 Solo se enfoca en los rendimientos nominales

El único rendimiento que importa a largo plazo es su rendimiento después de impuestos, después de la tarifa y después de la inflación. Aprenda a pensar en el dinero en términos ajustados a la inflación.

10 Falta de un plan de inversión por escrito

Tu espacio cerebral es limitado, como todos los nuestros. Escriba su plan de inversión y las razones para ello. Esto te ayudará a ver las lagunas en tu conocimiento y te ayudará a evitar cambiarlo en el peor momento posible.

11 No puedes explicar tu cartera en 30 segundos o menos

Mi cartera está compuesta por 60% acciones, 20% bonos y 20% bienes raíces. ¿Sabe siquiera cuál es su asignación de activos?

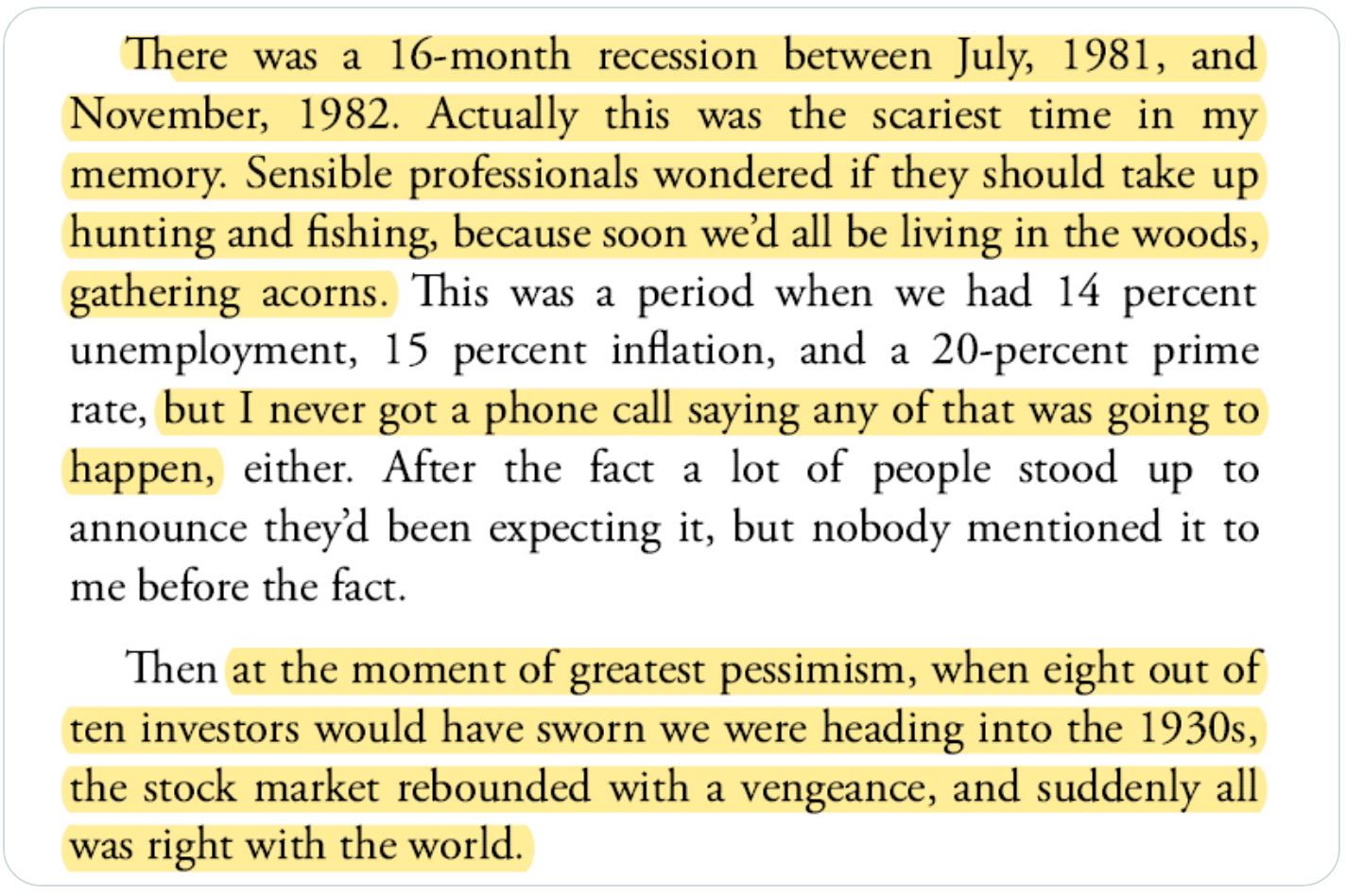

12 No te das cuenta de que el inversionista importa más que la inversión

Su comportamiento como inversionista tendrá un impacto mucho mayor en los rendimientos de su inversión que la inversión particular que seleccione.

13 Crees que invertir es emocionante

La inversión exitosa es una inversión aburrida. Si habla de ello como si fuera algo emocionante, usando términos financieros sofisticados que tal vez ni siquiera entienda, los inversores exitosos pueden sonreír y asentir con la cabeza. Pero por dentro se están burlando de ti.

14 Nunca reequilibras

Compre, mantenga y reequilibre . No olvides ese tercer paso. Es una parte importante del control del riesgo, y controlar el riesgo importa mucho más en la inversión que en la búsqueda de rendimientos.

15 Usted conoce su tasa de rendimiento, pero no su tasa de ahorro

Los grandes inversores son primero grandes ahorradores. No importa cuál sea el rendimiento de una cartera diminuta. Especialmente en los primeros años, concéntrese más en ganar más dinero y ahorrar una mayor parte y menos en maximizar el retorno de la inversión.

16 Ni siquiera conoce su tasa de rendimiento

Me parece increíble cómo pocos inversores saben cómo calcular realmente el rendimiento de su inversión.

17 Miras tu cartera más de lo que cortas el césped

Las inversiones obtienen la mayor parte de su dinero cuando no estás mirando. Así que mira menos. Mirar más no ayuda y podría lastimarte.