El rally de Papá Noel se cancela este año debido a que el mercado de acciones navega por mayores rendimientos y contracciones en las ganancias”, dijo José Torres, economista senior de

Interactive Brokers. "Los vientos de cola estacionales que tradicionalmente han impulsado los rallies de Papá Noel palidecen en comparación con la plétora de vientos en contra que enfrenta actualmente el mercado de valores".

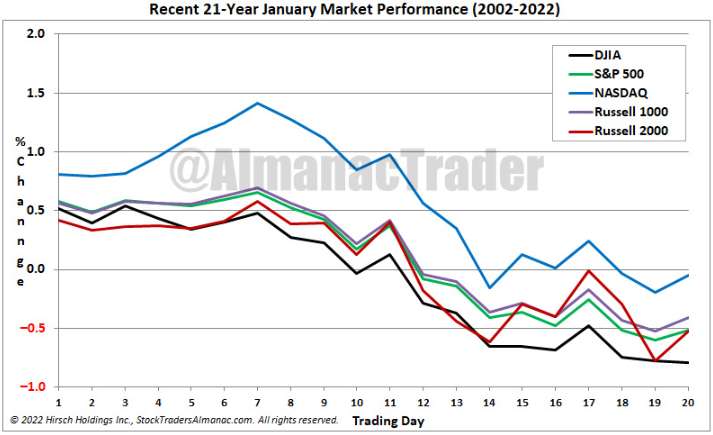

Santa Claus tiende a venir a Wall Street casi todos los años, trayendo un breve repunte en los últimos cinco días hábiles de diciembre y los dos primeros días de enero. Desde 1969, el Santa Rally ha impulsado el S&P 500 en un promedio de 1,3%, según datos de Stock Trader's Almanac.

“Diciembre es el mes estacionalmente más fuerte del año, particularmente en un año de elecciones intermedias. Entonces, diciembre ha sido positivo la mayor parte del tiempo”, dijo David Keller, estratega jefe de mercado de StockCharts.com. "En realidad, sería muy inusual que las acciones se vendieran drásticamente en diciembre".

Un año realmente negativo para los activos financieros está llegando a su fin bajo una nube de incertidumbre. Dada la dura postura de la Reserva Federal para reducir la inflación a su objetivo del 2% y los mercados financieros ya volátiles, muchos analistas creen que los inversores no deberían centrarse demasiado en si Santa Claus termina siendo bueno o malo.

¿Existe realmente el rally de 'Santa'?

Durante años, los analistas de mercado han examinado las posibles razones del típico patrón estacional de Papá Noel. Pero con este año aún inundado de rojo, algunos piensan que un repunte a fines de diciembre podría convertirse en una profecía autocumplida, simplemente porque los inversores podrían buscar cualquier razón para alegrarse.

"Si todos se enfocan en la temporada estacional positiva, podría convertirse más en esta narrativa que impulsa las cosas en lugar de algo más fundamental", dijo a MarketWatch por teléfono David Lefkowitz, jefe de acciones de América de UBS Global Wealth Management.

“A los mercados les suele gustar mucho la temporada de gastos, por lo que hay un nombre para el repunte que tiende a ocurrir a finales de año”, dijo Liz Young, directora de estrategia de inversión de SoFi. "Por si sirve de algo, creo que 'el Rally de Santa Claus' tiene tanto poder predictivo como 'Sell in May and Walk Away', que es mínimo y, en el mejor de los casos, coincidente".

Muchos de los principales analistas de Wall Street también ven motivos de alarma, específicamente que el rebote del mercado de valores desde los mínimos recientes probablemente se esté quedando sin espacio.

Entonces, ¿los inversores están ignorando las advertencias? A pesar de hablar de la aparente inevitabilidad de un repunte de fin de año, varios intentos recientes de repunte fracasaron, mientras que el índice de volatilidad CBOE VIX de Wall Street, o "medidor de miedo", estaba en 22.86 al cierre del viernes. Una caída por debajo de 20 en el VIX puede significar que los temores de los inversores sobre posibles turbulencias en el mercado están disminuyendo.

CNBC.