El repunte del mercado de valores en los últimos días es solo un repunte de alivio y los inversores deben evitar volver a ser absorbidos, según Trevor Greetham, jefe de activos múltiples de Royal London Asset Management.

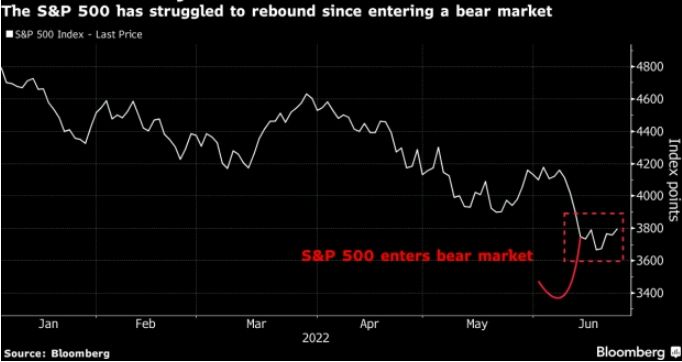

El impulso positivo para las acciones globales parecía continuar el lunes, después de que el Promedio Industrial Dow Jones subiera un 2,7% el viernes, y tanto el S&P 500 como el Nasdaq Composite sumaran más del 3%.

Mientras tanto, el índice paneuropeo Stoxx 600 subió un 2,6% el viernes, su mejor día en más de tres meses, y continuó su ascenso el lunes.

Sin embargo, Greetham de Royal London, que tenía más de $ 200 mil millones en activos bajo administración a fines de 2021, está lejos de estar convencido de que la tendencia a la baja haya terminado.

“Todavía pensamos que estamos en un mercado bajista y creemos que esto es como usted lo describe, un repunte de alivio, y lo que hemos visto hasta ahora es solo la parte de ese mercado bajista impulsada por las tasas de interés”, dijo Greetham. “Squawk Box Europe” de CNBC el lunes, destacando que una caída en los precios de las materias primas probablemente había aliviado las expectativas de los requisitos de aumento de las tasas de interés del banco central.

El S&P 500 sigue cayendo casi un 18% en lo que va del año, mientras que el Stoxx 600 había perdido alrededor de un 15% a media tarde en Europa el lunes.

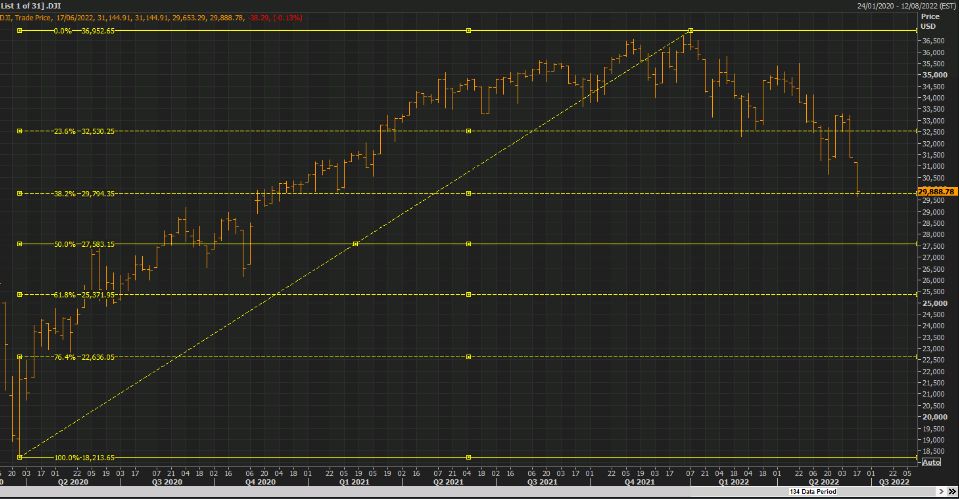

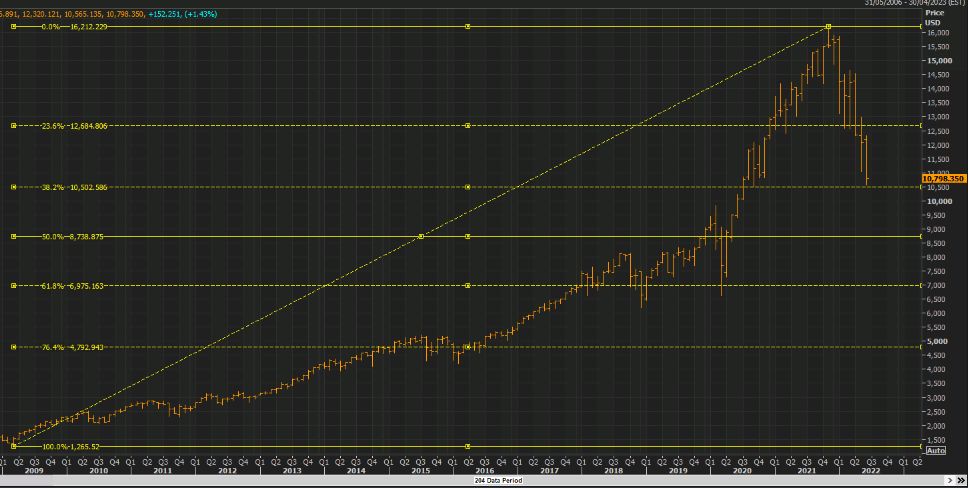

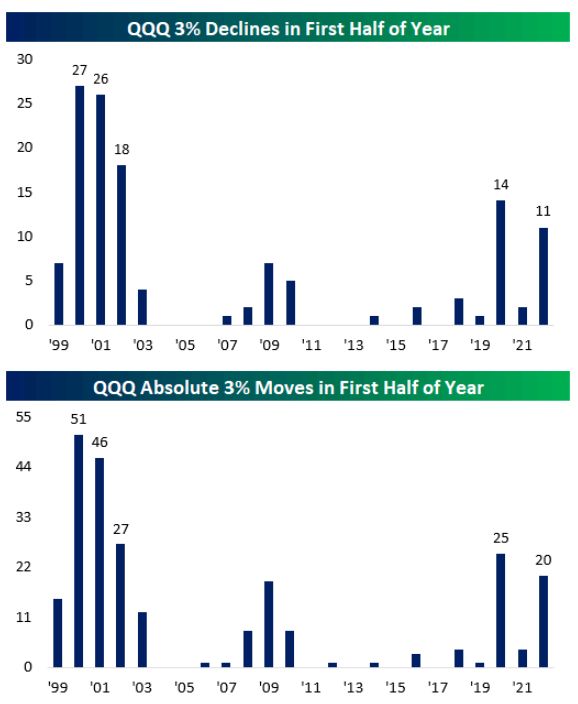

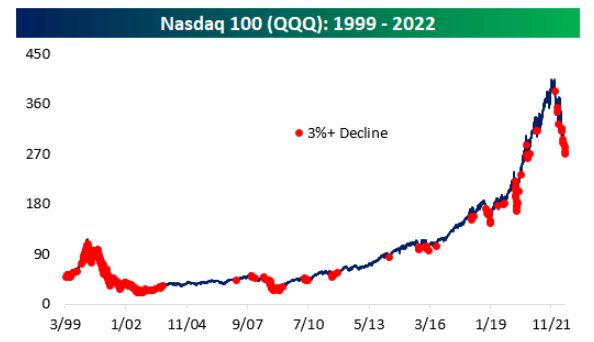

En cuanto a la duración del mercado bajista, Greetham sugirió que los inversores busquen otros “mercados bajistas inspirados en los bancos centrales”, como la crisis financiera de 2007-09, principios de la década de 2000 después del estallido de la burbuja de las puntocom y principios de la década de 1990.

“Tuviste mercados bajistas de dos o tres años en acciones y hemos tenido seis meses hasta ahora, por lo que las ganancias son el próximo problema. Los bancos centrales necesitan reducir la inflación y eso significa crear capacidad adicional, y este podría ser un período bastante largo y agotador”, dijo.

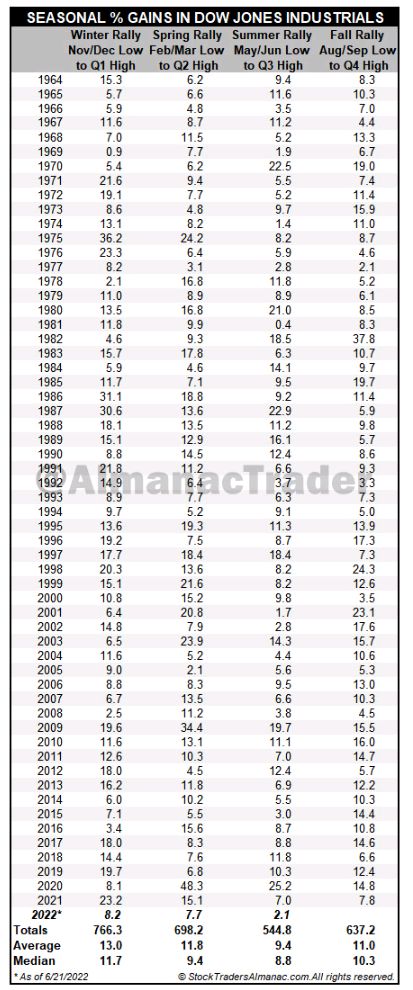

“Todos los días de mayor alza están en mercados bajistas, así que no se deje atrapar demasiado por los mercados, diría yo. Este repunte podría persistir un poco más, pero no creas que este es el final del mercado bajista. Creo que hay bastante más tiempo para correr, y tienes que ser táctico y tienes que ser diversificado. .”

Otra posible fuente de alivio del mercado la semana pasada provino de las Encuestas de consumidores de la Universidad de Michigan, que mostraron que los consumidores esperan que la inflación aumente a una tasa anualizada del 5,3% a fines de junio, por debajo de una lectura preliminar publicada a principios de este mes.

Los bancos centrales de las principales economías han comenzado fuertes ciclos de aumento de tasas en un intento por controlar la inflación que se encuentra en máximos de varias décadas, lo que generó especulaciones de que un endurecimiento agresivo de la política monetaria podría llevar a una economía que ya se está desacelerando a una recesión.

Greetham estuvo de acuerdo en que la inflación en los EE.UU. comenzará a bajar pronto como resultado del endurecimiento de la política de la Reserva Federal y el compromiso a largo plazo de moderar los aumentos de precios al consumidor. Sin embargo, reiteró que la segunda fase del mercado bajista aún está por llegar.

“Hemos estado en estanflación con una desaceleración y una inflación en aumento, pero creemos que continuaremos estando en desaceleración a medida que baje la inflación, porque los bancos centrales necesitarán que baje mucho”, dijo.

“Por lo tanto, la política se mantendrá bastante estricta, las tasas subirán bastante incluso si la inflación está bajando, y eso es un problema para las acciones, porque cuando miras las recesiones anteriores, los mercados bursátiles generalmente no se han hundido adecuadamente hasta que el desempleo la tasa ha alcanzado su punto máximo”.

Greetham señaló que los mercados laborales de EE.UU. se mantienen relativamente fuertes, lo que sugiere que podrían pasar otro año o posiblemente dos antes de que comience a formarse una recuperación sostenida.

Sin embargo, dijo que era “comprensible” que el mercado se hubiera aprovechado de las mejores cifras de inflación durante el período de transición entre el “mercado bajista de tasas de interés de la fase uno” y el “mercado bajista de ganancias de la fase dos”.