- Las firmas de inversión calculan un potencial alcista en bolsa de cerca del 35%

- El 'gigante' del comercio se ha visto frenado por las investigaciones antimonopolio

Alibaba sorprendía la pasada semana al anotarse un alza de casi el 8%, después de que se diese a conocer la

multa récord que China le ha impuesto por violar las reglas antimonopolio. Con esta reciente subida, el gigante del comercio electrónico llegó a alcanzar máximos de finales de febrero en bolsa y cerró la tercera semana de abril en los 235,6 dólares hongkonenses. Sin embargo, la firma sigue cotizando a un PER (número veces que el beneficio previsto está recogido en el precio de la acción) muy inferior a sus rivales en el e-commerce.

La compañía presenta un múltiplo respecto a las ganancias previstas para 2021 de 21,8 veces. Se trata de una cifra muy por debajo de sus principales competidoras del comercio online, cuyo PER medio alcanza las 55,7 veces. En el caso de su principal rival, el gigante estadounidense Amazon, su ratio precio-beneficio se sitúa en las 70,5 veces. Y lo mismo ocurre con su compatriota JD.com, por la que se pagan 39,6 veces sus beneficios.

Las estadounidenses Overstock.com (PER 56,6 veces), Wayfair (125 veces), Etsy (73,8 veces) y la asiática LightInTheBox (41,67) siguen esta misma línea. Vipshop, por el contrario, se convierte en una excepción, pues la compañía china, enfocada también a la venta al por menor en Internet, tiene un PER inferior a Alibaba, en este caso de 16,1 veces.

Este desajuste con respecto a las compañías online la sitúa en un múltiplo cercano al de sus competidoras más tradicionales, aquellos grupos del sector que trabajan con tiendas físicas. Estas empresas tienen un PER medio de 22,9 veces, un dato sí comparable con Alibaba. Es el caso Walmart (PER 25,9 veces), Best Buy (16,4 veces), Costco (36,7 veces), Target (23,6 veces) y Big Lots (11,8 veces).

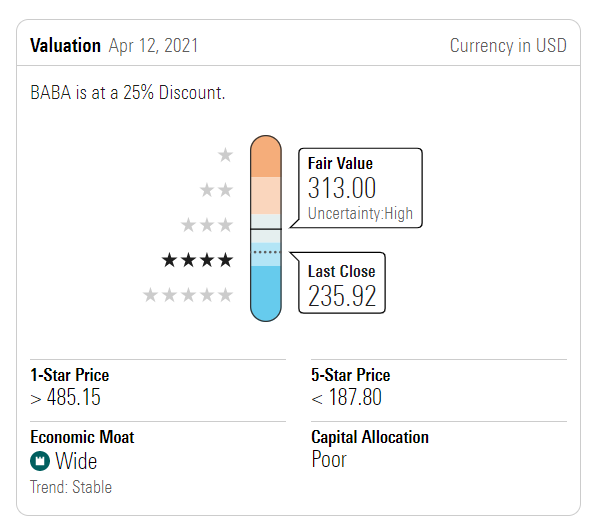

El PER de Alibaba muestra la infravaloración de sus acciones, que las casas de análisis que siguen su cotización corroboran, otorgándoles un potencial alcista cercano al 35%, pues calculan un precio objetivo medio de 320,03 dólares hongkoneses para sus títulos.

De hecho, su precio actual aún se encuentra por debajo incluso del precio objetivo más pesimista estimado por una casa de análisis, que se queda en 271 dólares hongkoneses. La recomendación de compra que reciben sus acciones es muy clara para los expertos: el 100% del consenso que reúne Bloomberg aconseja la adquisición de estos títulos.

Perspectivas tras la sanción

Como apuntaban las subidas en bolsa de la semana pasada, el conocimiento de la sanción ha tranquilizado a los inversores. "La multa impuesta para corregir las irregularidades monopolísticas estaba ampliamente anticipada por la comunidad inversora", considera el equipo de analistas de JP Morgan. "Por lo tanto, la sanción servirá para cerrar la preocupación de los inversores sobre los principales riesgos regulatorios para Alibaba", inciden desde el banco de inversión estadounidense.

"Si bien la práctica comercial de Alibaba se modificará y algunos proveedores pueden comenzar a interactuar con otras plataformas de comercio electrónico de manera más activa, nuestro análisis sugiere que el impacto financiero debería ser manejable para Alibaba", rematan los expertos de JP Morgan.

La disminución de la incertidumbre por las medidas de regulación acercaría el PER del gigante del comercio electrónico cada vez más a sus compañeras del comercio online.

"El diferencial en bolsa entre Alibaba y sus competidores estadounidenses más estrictos puede comprimirse a medida que disminuyan las preocupaciones regulatorias, creemos, mientras que su fortaleza financiera parece suficiente para cubrir la multa de 2.800 millones de dólares", observan Robert Schiffman y Suborna Panja, expertos del servicio de análisis de Bloomberg. "Esta multa por posición dominante se puede financiar fácilmente de manera orgánica adelantando aproximadamente un mes de caja, al disponer 70.000 millones de dólares de efectivo", continúan.

Los analistas estiman un crecimiento del 30% en sus ingresos este año

En cuanto a las perspectivas de ventas, la compañía asiática ingresó unos 73.191 millones de dólares, lo que supuso un crecimiento superior al 30% con respecto a los resultados obtenidos en 2019. Esta cifra que continuará aumentando durante este ejercicio 2021.

"Las ventas online en China lograron un crecimiento interanual cercano al 30% en los dos primeros meses del año, lo que indica una fuerte recuperación a medida que el país entra en la era post pandemia", apuntan Zeping Zhao y Martin Bao, analistas de la firma de inversión del principal banco de China, el ICBC, quienes estiman que "los ingresos totales de Alibaba crecerán un 57,3% en al cierre de 2021".

"En términos de rentabilidad, esperamos que el aumento de la inversión tanto en el servicio al consumidor local como en otros negocios arrastre el margen neto ajustado al 17,7%", añaden los expertos del ICBC.

El consenso de FactSet estima para 2021 un crecimiento superior al 30%, alcanzando los 141.719 millones de dólares en ventas. Y para 2022 se espera que esta cifra rebase los 171.950 millones.