Buenas tardes

La banca española vuelve a ser el farolillo rojo de Europa en ratio de capital en pleno Covid

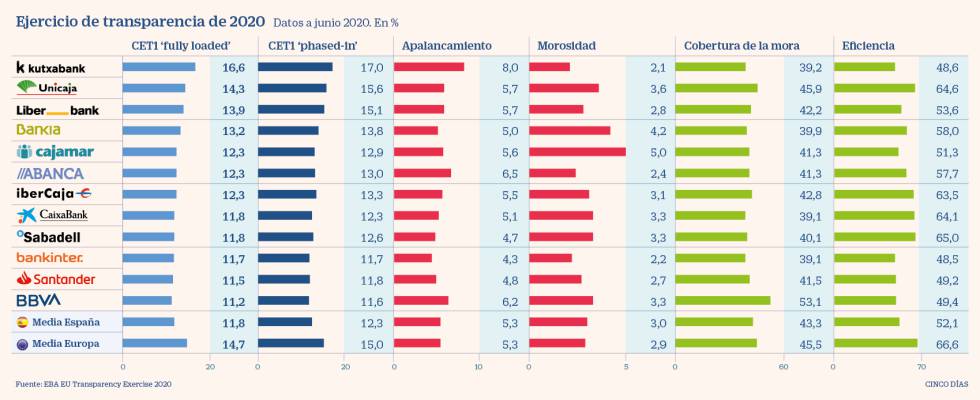

Kutxabank y Unicaja son las entidades más solventes de España

La banca española vuelve a convertirse en el farolillo rojo del sector en Europa por ratio de capital. Su solvencia se ha elevado al 11,8%, apenas tres décimas por encima de lo registrado tres meses antes, en marzo pasado, y sigue siendo la más baja de Europa, según la Agencia Bancaria Europea (EBA, por sus siglas en inglés).

En su informe de transparencia publicado el viernes, que recopila una gran cantidad de indicadores financieros de una muestra de 135 bancos de 27 países (129 del Espacio Económico Europeo y 6 del Reino Unido), la EBA señala que la solvencia de los 12 bancos españoles tomados en su muestra se sitúa muy por debajo del 14,7% de media europea. Estos son los primeros datos analizados tres meses después de que el Covid paralizase la economía española, y en general europea, en mayor o menor medida.

La banca griega incluso es más solvente que la española, según el análisis, al contar con un ratio de capital en su conjunto del 12,2%. Hungría y Estonia también superan a España, con un ratio de capital del 12,8% y del 13%, respectivamente.

Kutxabank ha vuelto a repetir como la entidad más solvente de España, seguida de Unicaja. Kutxabank cuenta con un ratio CET1 fully loaded (adelantando los futuros requerimientos normativos) del 16,6% y la segunda del 14,3%. Les siguen, por este orden, Liberbank (13,9%), BFA-Bankia (13,2%), Abanca, Banco Corporativo e Ibercaja (los tres con un ratio del 12,3%), Sabadell y CaixaBank (ambos con el 11,8 %), Bankinter (11,7%), Santander (11,5%) y BBVA (11,2%).

El ratio del banco que preside Carlos Torres, sin embargo, ahora se sitúa en el 14,46% proforma, tras la venta de su filial estadounidense.

La banca española ha reducido su tasa de morosidad, que pasa del 3,47% previo al 2,4% actual, pero ha empeorado su rentabilidad como consecuencia de los números rojos en junio de Banco Santander y de BBVA, principalmente.

También en morosidad hay claras diferencias entre las entidades y Kutxabank y Bankinter figuran con las tasas más bajas, del 2,1% y del 2,2%, respectivamente, mientras que el Banco Cooperativo, con el 5%, presenta el peor dato, seguido de lejos por Unicaja, con el 3,6%.

El ejercicio de transparencia muestra como novedad la exposición del sistema financiero a los sectores productivos más afectados por el Covid-19. También muestra como novedad la cartera sujeta a moratoria.

La EBA destaca que frente a la sequía de préstamos que se produjo con la crisis financiera global hace algo más de una década, ahora los bancos han aumentado la financiación de la economía, a lo que han contribuido las medidas extraordinarias del Banco Central Europeo para garantizar la liquidez.

Créditos morosos

Pese a un incremento del 7% de los activos totales en términos interanuales, la proporción de créditos morosos del conjunto de los bancos europeos disminuyó en 50 puntos básicos hasta el 2,9% al final del primer semestre. No obstante, el organismo que preside José Manuel Campa advierte de que hay algunos indicadores que apuntan a un deterioro de la calidad de los créditos.

Este empeoramiento, unido ya a las pérdidas de una parte de la banca por las mayores provisiones por el Covid, se ha reflejado ya en un desplome de la rentabilidad del sector en relación con los fondos propios, que entre mediados de 2019 y mediados de 2020 cayó muy significativamente, del 6,7% al 0,5 %.

La situación no tiene visos de mejorar, entre otras razones, porque los tipos de interés seguirán bajos o en negativo como mínimo hasta finales de la presente década. “Las bajas tasas de interés pueden permanecer más bajas durante más tiempo de lo esperado antes de la pandemia”, señala la EBA.

Además, los supervisores ya han vuelto a recomendar a la banca que siga aumentando sus provisiones por el Covid. A ello se une un deterioro por el incremento de la competencia para los bancos, ya que la explosión del uso de las tecnologías digitales durante la crisis de la pandemia ha impulsado todavía más la emergencia de nuevos actores en el negocio financiero, “lo que agrega presión a los ingresos centrales de los bancos”.

La receta de la EBA se mantiene en un recorte de los costes y fusiones. Asegura que la caída de los gastos operativos en la banca ha compensado en parte la presión de las provisiones, pero tras el fin de la pandemia estas podrían incrementarse.

El problema de la rentabilidad

Mínimo récord. La EBA confirma en su ejercicio de transparencia “las sólidas posiciones de capital y liquidez de los bancos”, pero advierte “sobre las perspectivas de calidad de los activos y la rentabilidad estructuralmente baja”. De hecho, la califica de “mínimos récord”.

Dividendo. El análisis de la EBA se conoce justo unos días antes de que el BCE comunique su decisión sobre si levantará el veto para el reparto de dividendo por parte de la banca o no, o solo lo hará caso por caso o con un mínimo sobre el beneficio ordinario obtenido por cada entidad.

Fuente.- Cinco Días