José Juan me ha pedido un análisis de Ebay y aquí lo tiene (estáis todos invitados a pedir análisis y opiniones!!!!). He de decir que me ha costado bastante hacer este análisis porque, al no conocer bien la forma de ganar dinero de Ebay y el perfil de sus clientes, tengo dificultades para saber qué tasas de crecimiento son razonables y cuáles disparatadas. Estoy acostumbrado a trabajar con empresas de crecimientos bajos, y cuando veo incrementos en las ventas del 60% empiezo a ponerme nervioso. Así que he optado por la prudencia y he sido lo más conservador que he podido ser, rayando a veces la locura. Por otro lado, las empresas de internet, durante la burbuja, han cotizado a unos múltiplos excesivamente elevados y es probable que no volvamos a verlos. Así que por ese motivo no pueden ser tomados como referencia. También he preferido pecar de prudente en este aspecto.

José Juan me ha pedido un análisis de Ebay y aquí lo tiene (estáis todos invitados a pedir análisis y opiniones!!!!). He de decir que me ha costado bastante hacer este análisis porque, al no conocer bien la forma de ganar dinero de Ebay y el perfil de sus clientes, tengo dificultades para saber qué tasas de crecimiento son razonables y cuáles disparatadas. Estoy acostumbrado a trabajar con empresas de crecimientos bajos, y cuando veo incrementos en las ventas del 60% empiezo a ponerme nervioso. Así que he optado por la prudencia y he sido lo más conservador que he podido ser, rayando a veces la locura. Por otro lado, las empresas de internet, durante la burbuja, han cotizado a unos múltiplos excesivamente elevados y es probable que no volvamos a verlos. Así que por ese motivo no pueden ser tomados como referencia. También he preferido pecar de prudente en este aspecto.Ebay es una empresa 100% de internet, que a través de sus diversos sitios web proporciona una plataforma de compra/venta de objetos (incluso algunas veces de almas, fantasmas, reliquias, hijos... hay gente pa tó) a sus clientes, cobrando una comisión por las transacciones. Es una empresa sin rival. Sin duda, tiene dos grandes ventajas competitivas: la marca y el know how. Todos conocemos ebay y más o menos a qué se dedica. Si alguien quiere vender algo por internet, lo más probable es que se meta en Ebay. Además, tiene una gestión de su negocio magnífica que mejoran cada año.

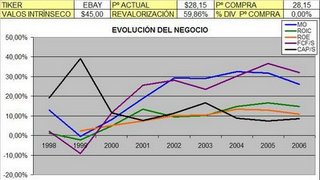

Prueba de ello son el crecimiento en márgenes y el FCF/Sales. Sus medias son 20,87% y 20,11% respectivamente. En el último año, sin embargo, el Margen Operativo fue de 26% y el FCF/Sales fue de un 32%. Son dos lecturas altísimas que demuestran que la empresa no compite en precio con sus rivales. Es un gran líder del sector. Por otro lado, esa buena gestión le ha hecho disminuir el ratio CAPEX/Sales. Su media está en 14,50% y el último año fue de 8,60%. La gestión de negocio, por tanto, podemos decir que es excelente. Su deuda a largo plazo es prácticamente nula y tiene más de $3.000 millones en cash, con un Current Ratio de 2.64. Financieramente hablando demasiado fuerte (la deuda es buena en su justa medida).

Es sorprendente, sin embargo, el bajo ROE que tiene (su media es un 9%). Una empresa con esos márgenes y esa posición dominante, debería tener un ROE mucho mayor. Eso se debe al Inventory Turnover tan bajo que tiene, por debajo del 0.50 (es bajísimo). Además, este ratio está bajando. Es el principal problema de la empresa. Un aumento en el margen parece difícil y un aumento en el apalancamiento, para este negocio, puede no tener mucho sentido. Así que toda su rentabilidad futura depende del Turnover de inventario. Aunque esto es preocupante, al ser el líder indiscutible del sector y tener esa fortaleza financiera, tiene todos los ingredientes para poder saltar este obstáculo y dar la vuelta al Turnover.

En cuanto a su valoración, Ebay está infravalorada pero no por mucho. Su valor intrínseco está entre los $40 y los $50. Repito que he sido muy cauteloso y que no conozco bien el sector de internet, por lo que esta estimación debe tomarse con mucha precaución. Sus múltiplos, como empresa de crecimiento líder que es, son muy altos (demasiado para mí). Sin embargo, los múltiplos actuales son los más bajos en la historia de Ebay (que ha tenido múltiplos elevadísimos durante la burbuja).

El mejor método de defensa contra las valoraciones altas, es el Margen de Seguridad. Así que cuanto más bajo se compre, más segura será la inversión. Yo compraría Ebay entre $22 y $20, nunca más alto. En el cuadro aparece como precio de compra el último precio de cierre. Esto es para indicar que cada uno determine el precio de compra que crea oportuno, pero que tome como referencia el potencial de casi el 60% de revalorización que ofrecen los precios actuales.

Lamento no haber podido hacer un análisis más riguroso, pero Ebay es un tipo de empresa que no conozco, con la que no me siento cómodo y que no me gusta para invertir. Prefiero una inversión más "rancia", como mis queridos minoristas... que a ver si caen y compro!!!

Esto no ha sido una recomendación de compra ni de venta. Es sólo un análisis con distintos precios propuestos. Yo no compraría Ebay porque no está en mi "círculo de competencia". Cada uno es responsable de sus propias decisiones de inversión.