Es probable que la caída de los mercados de valores de esta semana señale el inicio de un mercado bajista, respondiendo a una combinación del coronavirus que se extiende más allá de China y persistentes indicios de una recesión en desarrollo.

Esto ha provocado una fuga hacia los bonos del Tesoro de EE. UU., Con el rendimiento a diez años cayendo a un mínimo histórico de 1.1141%. Esto resultará ser un error, dada la inflación de los precios de EE. UU. Que, según estimaciones independientes, se acerca al diez por ciento, exponiendo a los bonos del Tesoro de EE. UU. Como demasiado caros.

Después de esta respuesta a corto plazo, los rendimientos mucho más altos del Tesoro de los Estados Unidos son inevitables. Los extranjeros, que poseen más inversiones en dólares y dólares que todo el PIB de EE. UU., Seguramente venderán, lo que elevará los rendimientos de los bonos y el dólar, dejando a la Fed como el único comprador real de los bonos del Tesoro de EE. UU.

Este artículo repasa la secuencia de eventos que probablemente destruyan el valor de los activos financieros de los EE. UU. Y lo que vale para los Estados Unidos va para todas las demás monedas fiduciarias y sus mercados financieros.

Introducción

En mi último artículo , señalé que el efecto acumulativo de la intervención del banco central ha llevado a que los precios de los bonos se hayan alejado mucho de la realidad. Tomando una estimación más realista del poder adquisitivo del dólar que la implícita en los números de IPC buscados por la meta, más una cantidad estimada para la preferencia de tiempo involucrada, los bonos del Tesoro a diez años deberían rendir más cerca del 10% al vencimiento, no el 1.31% implícito hoy . Si un bono a diez años tiene un cupón tal que actualmente tiene un precio a la par, el precio debería reducirse a la mitad.

Aquellos que atribuyeron nuestras desgracias monetarias al coronavirus han perdido el punto. Sí, será fatal, tanto económica como desafortunadamente para algunos de nosotros como individuos también. Son los primeros días de lo que definitivamente se está convirtiendo en una pandemia, es decir, una epidemia que no se limita a las fronteras nacionales. No solo China, sino también otras naciones están entrando en un estado de bloqueo. Las esperanzas de que las cosas vuelvan a la normalidad en la segunda mitad de este año obviamente se basan en la creencia de que no hay nada más malo en la economía global.

Aquí es donde aquellos que realmente entienden el dinero y el ciclo de crédito se separan del establecimiento económico, lo que demuestra continuamente su falta de idea. Tenga en cuenta estos hechos indiscutibles:

1. La desestabilización económica surge de un ciclo de expansión del crédito bancario siempre seguido de una crisis crediticia. No surge de los negocios, sino de vez en cuando la voluntad de los bancos de expandir el crédito de la nada, creando un período temporal de optimismo económico que no dura.

2. La expansión de la cantidad de dinero global desde 2008 no ha tenido precedentes, no solo numéricamente, sino en proporción al tamaño de las economías subyacentes. Por lo menos, la lógica sugiere que el busto que sigue será proporcionalmente destructivo.

3. Si bien sus magnitudes relativas entre sí eran diferentes hace noventa años, una combinación de aranceles comerciales y la parte superior del ciclo crediticio refleja las condiciones que llevaron al colapso de Wall Street entre 1929 y 1932. Eso debería ser suficiente advertencia incluso sin Una pandemia de coronavirus, el mundo está al borde no solo de una recesión, sino de una caída viciosa.

La diferencia más importante entre el accidente de Wall Street y la depresión que siguió se encuentra en el dinero. En esos días, tanto las monedas de EE. UU. Como las del Reino Unido estaban en un patrón oro, lo que significaba que los precios de los productos básicos colapsados a través del dólar y la libra esterlina se medían efectivamente contra el oro. Otros factores, como la rápida mecanización de la agricultura y la productividad que siguió exacerbaron la situación para los agricultores de todo el mundo, hasta que el Reino Unido abandonó el oro en 1932 y el dólar se devaluó en 1934. En resumen, el vínculo con el oro significaba que las monedas líderes eran no socavado por la depresión.

Sin embargo, en la década de 1930, los economistas atribuyeron la depresión al oro, y los gobiernos han tratado de eliminarlo del sistema monetario. Desde 1971 no ha habido un vínculo residual entre el oro y el dólar y, por lo tanto, todas las demás monedas emitidas por el estado. La cantidad de dinero en circulación ha sido libre de ser expandida por los bancos centrales, siendo el único límite la limitación consecuente de la inflación de precios. Eso ahora ha sido conquistado por el método estadístico.

A partir de sus acciones después de la crisis de Lehman, está claro que los bancos centrales ahora no sienten ninguna restricción en la expansión de la cantidad de dinero como herramienta de política. La Fed, el BCE y el Banco de Japón ya están expandiendo el dinero base antes de que se materialice la etapa de crisis del ciclo crediticio, lo que debería alertarnos sobre el catastrófico fracaso de la política monetaria. El concepto de Keynes de revivir los espíritus animales con un comienzo de inflación se ha transformado en una inflación monetaria continua y acelerada durante todo el ciclo.

En conjunto, en los años de la posguerra, todos compramos la inflación monetaria al cambiar progresivamente la asignación de inversiones de los bonos a las acciones para proteger los ahorros a largo plazo. Pero desde el aumento de la tasa de interés a principios de la década de 1980, los rendimientos de los bonos generalmente han disminuido hasta el punto en que en dólares, euros y yenes rinden menos que sus valores de preferencia temporal. En los dos últimos casos, los inversores ahora incluso están pagando por el privilegio de prestar dinero a sus gobiernos.

La abolición de rendimientos significativos se ha logrado mediante una combinación de supresión estadística de la inflación de precios y la expansión monetaria. Pero esto es solo el comienzo. Imagine por un momento un colapso hoy similar al colapso de Wall Street de 1929-32, seguido de una recesión económica a escala de los años treinta. Liberada de las restricciones aparentes en la expansión del dinero y de tener el mandato de hacer lo que sea necesario, combinada con las demandas de financiación de los crecientes déficits presupuestarios del gobierno, la expansión del dinero entrará en hiperimpulsión, en todas partes al mismo tiempo.

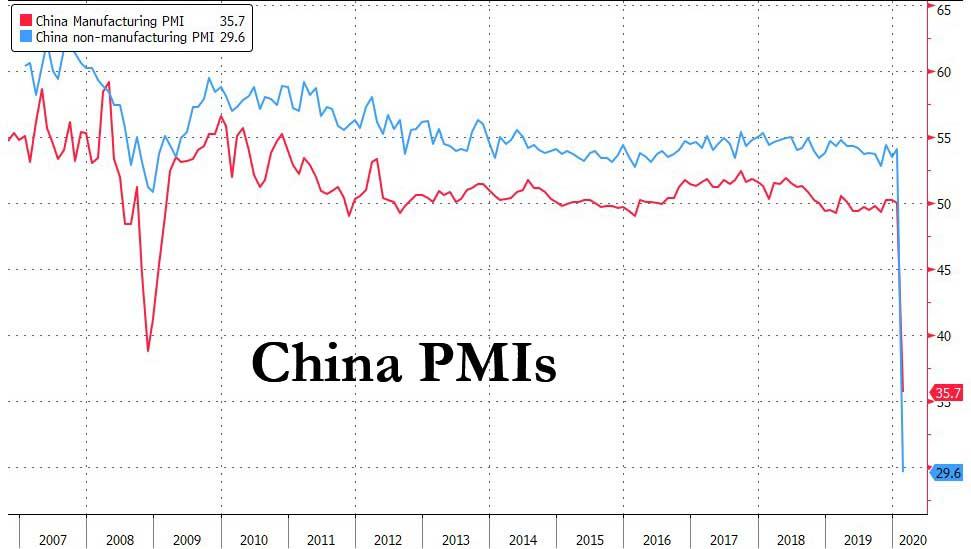

No solo tenemos ese problema, sino que ahora tenemos una pandemia viral que prácticamente ha cerrado la economía manufacturera más grande del mundo, interrumpiendo la abrumadora mayoría de las cadenas de suministro en otros lugares. Y eso supone que el coronavirus está contenido en China y que los primeros signos de que se convierta en una pandemia global resultan ser falsos. Pero las señales indican que se está convirtiendo en una pandemia en la víspera del colapso de Wall Street Mark II, adelantando y amplificando la destrucción económica que siempre sigue a un período de expansión crediticia. El efecto del virus amenaza con convertir una depresión económica, tal vez un evento único en un siglo, en un colapso absoluto de la producción y el consumo.

Lo que nos espera será radicalmente diferente del pasado. Comprender el dinero y los efectos de los cambios en él como medio circulante rara vez ha sido más importante. Este artículo describe los efectos de lo que se avecina, que probablemente comenzará en un colapso de los valores de los activos financieros y el poder adquisitivo de las monedas.

La Fed perderá el control

La política monetaria de la Reserva Federal se ha centrado en ejercer el control sobre los mercados, apuntando aparentemente a una tasa de inflación de precios del 2% y un empleo máximo compatible con ella. Se abusa continuamente de este poder en nombre de la economía neokeynesiana, y la degradación monetaria se ha convertido en una característica permanente del financiamiento del gobierno de los EE. UU. Desde 2001. En consecuencia, la deuda del gobierno de los EE. UU. Ahora es mayor que el PIB y el financiamiento a tasas fuertemente suprimidas absorbe casi el 40% de un déficit de billones de dólares.

Los controladores de políticas de la Fed pueden permitirse un sistema financiero fuera de control que refleje precios de bonos realistas. Dado que la Oficina de Estadísticas Laborales ha domesticado con éxito las cifras de inflación, la Fed ha logrado mantener viva la mentira acerca de que la inflación monetaria no se refleja en una disminución del poder adquisitivo del dólar y, por lo tanto, en un mayor rendimiento de los bonos. La Fed no está sola en esto, sino que en un sistema monetario de reserva en dólares, otros bancos centrales y sus monedas son solo actores y una crítica de las políticas monetarias y económicas de los Estados Unidos es suficiente para comprender lo que está por venir.

La pregunta crucial es sobre la probabilidad de que, habiendo distorsionado los mercados hasta el punto en que la deuda del gobierno ahora está sustancialmente sobrevaluada, ¿pueden las autoridades mantener la ilusión?

Hasta ahora, ha habido dos clases de actores económicos que han apoyado esta sobrevaluación.

El primero son los inversores extranjeros, en el edificio principal, una acumulación de inversiones en dólares y dólares a través del déficit comercial de Estados Unidos. A medida que la economía de EE. UU. Creció junto con el gasto no financiado del gobierno, los valores de propiedad extranjera, el papel a corto plazo (menos de un año) y los saldos de los bancos corresponsales se acumularon en alrededor de $ 24.8 billones, que es más que el PIB nominal de los EE. UU. Además, desde la fecha de la última encuesta anual de TIC, el valor de los valores de propiedad extranjera habrá aumentado aún más debido a las valoraciones más altas de la cartera.

Podemos ver dos razones para que estos flujos se reviertan.

El primero es la desaceleración económica mundial, particularmente en el comercio internacional. Una perspectiva comercial en deterioro reduce el colchón requerido de mantener liquidez en dólares, alentando a los comerciantes a dejar de acumularlos, o incluso verlos liquidarlos para respaldar los flujos de efectivo en sus negocios en sus países. Los gobiernos extranjeros también cuestionan cada vez más el papel de reserva del dólar en un mundo que ha cambiado radicalmente en los últimos cuarenta años, alentando a los bancos centrales asiáticos a reducir el componente del dólar en sus reservas.

La ausencia de inversores extranjeros, que en el pasado han absorbido casi todo el aumento de la nueva deuda del Tesoro de los Estados Unidos como contrapartida del déficit comercial, será un dolor de cabeza considerable para la Reserva Federal en un momento de crecientes requisitos de financiación del Gobierno de los Estados Unidos.

La segunda clase de actor económico son los fondos de cobertura , que a través del intercambio de divisas se benefician del diferencial de rendimiento entre los bonos del Tesoro de los Estados Unidos, o bonos con cupón, y tasas de interés negativas en euros y yenes. Desde que el índice ponderado por el comercio del dólar comenzó a fortalecerse poco después de que el presidente Trump asumió el cargo, estas posiciones se han incrementado a medida que los administradores de fondos de cobertura vieron esto como un comercio slam-dunk. Pero su rentabilidad depende de un dólar estable o en alza, y cualquier signo de que se revierta conducirá a un importante desenrollamiento de posiciones en detrimento del dólar.

La demanda de liquidez para proporcionar swaps de fx para los fondos de cobertura es una de las dos razones por las que la Fed se ha visto obligada a ingresar agresivamente en el mercado de repos, y la otra es la creciente cantidad de letras del Tesoro y bonos que se acumulan como inventario en los principales corredores. Si bien la demanda extranjera de dólares se ha enfriado, que fue suministrada formalmente directa o indirectamente por la expansión del crédito bancario, las presiones de liquidez en los mercados monetarios de Nueva York han aumentado en ausencia de esta fuente de liquidez, amenazando el control de la Fed sobre las tasas de interés, ya que aumento ilustrado en la tasa de recompra al 10% en septiembre pasado.

Claramente, sin que la Fed inyecte decenas de miles de millones de dólares en las tasas de interés del mercado de recompra sería mucho más alta que la tasa de fondos de la Reserva Federal, actualmente fijada en 1.5-1.75%. Pero esto solo puede ser una solución temporal, que dura mientras el dólar mantenga su valor en las divisas. Y si el dólar comienza a deslizarse, si los extranjeros o los fondos de cobertura son responsables es irrelevante. Marcará el comienzo de una reevaluación de las políticas monetarias de los EE. UU. Por parte de los mercados, cada vez más conscientes de que han fallado, y la Reserva Federal está encerrada.

Durante un tiempo, la Fed puede pretender que la depresión económica y / o el coronavirus justifica una aceleración de la impresión de dinero, muy probablemente a través de la flexibilización cuantitativa. Citarán las perspectivas impulsadas por la demanda para la inflación subyacente y el desempleo. Pero cuando el voto de los intercambios extranjeros es un no-no, eso solo se desgastará por mucho tiempo. Los mercados eventualmente se darán cuenta de que el único comprador para aumentar las cantidades de deuda del Tesoro con estos rendimientos es la propia Fed a través del mecanismo de QE. Serán los extranjeros quienes probablemente serán los primeros en abandonar el entorno de mercado administrado por la Fed, y se producirá una crisis del dólar. Y con una crisis del dólar también habrá una crisis en el mercado de bonos de EE. UU.

Efectos de cartera

Hasta ahora, los mercados acaban de comenzar a despertar ante la probabilidad de una caída inducida por el coronavirus. Una disminución de mil puntos en el Dow el lunes pasado fue probablemente el punto de ruptura en el concepto de rendimientos de bonos bajos que son buenos para las acciones en términos de rendimiento relativo. De repente, las acciones se asocian con el riesgo, lo que genera el fantasma de octubre de 1929 cuando los mercados comenzaron la primera fase del colapso de Wall Street.

Los hijos del inflacionismo de hoy que pasan por administradores de inversiones han respondido de la única manera que saben reasignando la exposición de la cartera a favor de la seguridad percibida comprando bonos del Tesoro de EE. UU., Reduciendo el rendimiento de los bonos a 10 años a 1,31%, significativamente menos que las 13 semanas T-bill tasa de 1,48%. Inicialmente, esto parecía ser en parte a expensas de las asignaciones de inversión a favor de las inversiones extranjeras, fortaleciendo al dólar en los últimos días.

Dado que una depresión económica con o sin un coronavirus en expansión conducirá a un déficit presupuestario del gobierno que aumenta rápidamente y que solo puede ser financiado por medios inflacionarios, el colapso en los rendimientos de los bonos probablemente será de corta duración. Si el dólar comienza a venderse en las bolsas extranjeras, se realizará una nueva evaluación. Luego, el ritmo de liquidación de valores denominados en dólares por carteras de propiedad extranjera está destinado a aumentar, teniendo en cuenta que totalizaron $ 19.4 billones, más $ 5.3 billones en valores líquidos a corto plazo y depósitos bancarios correspondientes en el último recuento. Los fondos de cobertura también reducirán sus permutas de fx, lo que aumentará la presión sobre los precios de los bonos del Tesoro estadounidense y del dólar.

Es probable que la presión de venta sobre el dólar se mida en varios billones. Habiendo suprimido la evidencia de la caída en el poder adquisitivo del dólar en la economía interna, los inversionistas nacionales imaginan que la Reserva Federal puede continuar manteniendo la tasa de fondos de la Reserva Federal cerca del límite cero mientras financian más o menos el déficit del gobierno. Lo que hará que esto sea imposible es una caída en el tipo de cambio del dólar impulsado por las ventas en el extranjero, incluso medido contra monedas fiduciarias con tasas de interés por debajo de cero. Los precios de las materias primas comenzarán a aumentar debido a la debilidad del dólar, a pesar de la caída de la demanda real. Y las coberturas en dólares, como el oro, la plata e incluso el bitcoin aumentarán aún más. La cobertura de riesgo para los ciudadanos estadounidenses no será acciones del Tesoro de los Estados Unidos, sino metales preciosos y productos importados.

Cuando la Fed pierda el control, habrá pérdidas sustanciales para aquellos que actualmente buscan la seguridad de los bonos del Tesoro de los Estados Unidos. Será un doble golpe, no solo a través del aumento de los rendimientos de los bonos, sino también a través de la caída del dólar, lo que hace que sea vital para cualquier entidad extranjera liquidar la cartera y las posiciones en dólares mientras pueda.

Cuidado con el oso

Es una práctica común considerar que la inversión de cartera está completamente separada del gasto diario. La distinción es falsa en el sentido de que las inversiones financieras solo existen porque la atracción de posibles ganancias hace que valga la pena que los consumidores desvíen parte de sus ingresos del consumo actual. Esto es importante, porque el aumento de los precios de los activos financieros requiere entradas de dinero sostenidas. Si las personas en equilibrio dejan de invertir, los precios caen.

Este hecho socava el supuesto de que en un mercado bajista una cartera con una valoración de un millón puede simplemente reorganizar ese millón en diferentes inversiones para preservar el valor. En un mercado bajista, una parte importante simplemente desaparece sin que se realice ninguna transacción. Los precios de los bonos y las acciones caen en todos los ámbitos, dejando a un inversor preguntándose qué hacer con el saldo.

Habiendo sido ocasionalmente brutal, los recientes mercados bajistas de renta variable han sido poco más que indigestión en un mercado alcista alimentado por la inflación continua. El oso ahora debe prometer ser diferente. Esperar en días mejores ha funcionado favorablemente para los inversores en el pasado, pero tal vez no esta vez, porque la escala de la fijación de precios de los bonos no tiene precedentes. La Fed y otros bancos centrales creen que pueden manejar una recesión leve a moderada, pero no tienen margen para manejar algo peor. Si la dinámica detrás del colapso del mercado de 1929 y la depresión que siguió son una plantilla para los mercados actuales, lo que evolucionará en los próximos meses romperá el control de la Fed sobre los mercados financieros.

En ese caso, se perderán fortunas. Los inversores ordinarios que han entregado la responsabilidad de la inversión a los gerentes de inversión y asesores financieros han demostrado ser incapaces de tomar una decisión de inversión. Perderán sus ahorros porque sus nominados son toros perpetuos o simplemente sin cerebro cuando se trata de invertir. Todos hablan de diversificar, lo que significa comprar un índice sintético o invertir en fondos que cubren tantas compañías como para ser similares. Ninguno de ellos ha experimentado un mercado bajista adecuado, donde casi todas las inversiones en bonos y acciones colapsan. El accidente de Wall Street aniquiló el 89% del valor del Dow. Esa debería ser nuestra guía.

Conducirlo será un mercado bajista en los bonos del Tesoro de EE. UU. A medida que los extranjeros que huyen venden sus tenencias y sus dólares, el único comprador de ellos (la Fed) se verá obligado a aumentar las tasas de interés. Pero si la Reserva Federal persiste en financiar el déficit del gobierno a tasas suprimidas, los extranjeros simplemente acelerarán su liquidación de dólares y valores basados en dólares. Gran Bretaña enfrentó condiciones similares en la década de 1970, cuando el Tesoro del Reino Unido siempre estuvo atrasado en su financiación hasta que se vio obligado a acumular cupones dorados, hasta un 15¼ por ciento. La libra esterlina cayó de $ 2.62 en marzo de 1972 cuando las acciones alcanzaron un máximo de $ 1.59 en 1976, y luego cayó más cerca de la paridad en 1985. Y eso fue en contra de un dólar que también estaba perdiendo poder adquisitivo. En el mercado bajista de 1972-75, las acciones del Reino Unido cayeron en un 72% según el índice de acciones FT-30.

En una recesión económica, la capacidad de los inversores de aferrarse a sus inversiones en rápida caída se ve comprometida por el aumento del desempleo. Los flujos de liquidación de cartera a la economía subyacente son necesarios para mantener el cuerpo y el alma. Además, al acelerarse la pérdida de poder adquisitivo del dólar debido a la venta por parte de extranjeros, los costos de vida domésticos se vuelven más caros.

Etapa dos para el colapso del dólar

Dado que los extranjeros poseen una combinación de efectivo y valores valorados en alrededor de $ 24.8 billones y fondos de cobertura por debajo de euros y yenes, tal vez al equivalente de otros cuatro o cinco billones de dólares equivalentes, un cambio en las condiciones del mercado financiero parece casi seguro que desencadenará una avalancha de venta de dolares. La propiedad estadounidense de valores extranjeros es menos de la mitad que $ 11.3 billones (diciembre de 2018), con depósitos en moneda extranjera y certificados de depósito equivalentes a $ 618 mil millones. Si bien los estadounidenses están obligados a liquidar algunas de estas tenencias extranjeras en una recesión, no será suficiente para compensar la venta extranjera del dólar.

Al bajar el dólar, se ejercerá presión sobre los precios internos para que aumenten. Esto hará que la posición de la Fed de financiar la deuda del gobierno a través de QE a tasas vinculadas a una tasa de fondos de la Fed suprimida sea insostenible. Los mercados harán su propia evaluación, en lugar de la de la Reserva Federal, en lo que respecta a la fijación de precios de valores. Dado que habrá una comprensión cada vez mayor de que los precios aumentarán a una tasa más rápida que la tasa anual del 10% estimada actualmente por analistas independientes, las finanzas del gobierno y su financiación demostrablemente se descontrolarán.

Será un colapso sistémico centrado no en un elemento del sector privado como fue el caso de Lehman, sino en todo el aparato del gobierno. Con esto, se dará cuenta públicamente de que la fe y el crédito plenos del gobierno es lo único que se interpone entre el valor del dólar del día y su valor al día siguiente. Cada vez más, los miembros de la población probablemente considerarán los valores residuales de sus activos financieros como una fuente de financiación para las necesidades, ya que el dólar es poco más que un puente colapsante entre los dos.

Aquellos lo suficientemente profundos como para anticipar estos eventos no estarán ocultos en los bonos del Tesoro de los Estados Unidos, que en verdad no ofrecen seguridad con fondos del gobierno que seguramente se saldrán de control, sino en oro, plata, quizás bitcoin e inversiones relacionadas. Se darán cuenta de que es hora de renunciar a la venta de la Reserva Federal, o cualquier otra garantía del gobierno porque se han vuelto inútiles.