Telefónica: en su centenario necesita de un electroshock para durar otros 100 años

Una de las cosas a celebrar en el centenario de Telefónica es que el día que su presidente actual tomó posesión, José María Álvarez-Pallete, el 8 de abril de 2016, la empresa debía más de 60.000 M€ a bancos y a bonistas. Estaba asfixiada porque tenía 15.500 M€ más de deudas a devolver que lo que podía cobrar en menos de un año. Todo lo que el negocio generaba lo reinvertía para sobrevivir, además de pedir más deuda para poder devolver la deuda anterior. Perdía caja sistemáticamente. De hecho, en el año 2016 Telefónica acabó con 2.600 M€ de tesorería, parece mucho, pero es casi la mitad de lo que pagaba en intereses de sus deudas.

Esto lo expliqué en otro artículo, cuando Álvarez-Pallete se hizo con la presidencia los motores (que generaban ingresos y flujos de caja) estaban parados, la deuda pisaba a Telefónica y mantenerse en el mercado exigía re-invertir cantidades tan elevadas de sus flujos de caja que no podían afrontar los pagos a sus deudores.

Esta situación cambió en muchos aspectos, y la empresa ya tiene las constantes vitales mucho más saludables. Pero este centenario está siendo complejo desde una perspectiva estratégica:

1.-

Saudi Telecom, que pertenece a STC Group, es la

mayor operadora de telecomunicaciones de Arabia Saudí, controlada por la familia real, invirtió 2.100 M€ por hacerse con el 9,9% del capital de Telefónica. Esto es lo máximo permitido por la legislación actual para “brindar” la posibilidad de que una empresa nacional, considerada como estratégica, sea controlada por capital extranjero.

En este caso, es el capital de una familia de un régimen autoritario donde los derechos humanos y la libertad saltan por los aires. Pero con un valor en bolsa de Telefónica a precio de “ganga”, 21.200 M€, fue fácil invertir y convertirse en un accionista crítico —¿dónde quedó esa compañía que pasó 4 años, entre 2006 y 2010, con un valor por encima de los 100.000 M€? —. Además, ahí no se acaban los planes de STC, que anda intentando posicionarse fuerte en Europa comprando más empresas. La competencia acecha.

2.- Ante esto,

el Gobierno de España, a través de la SEPI, respondió tomando una participación en Telefónica. Aspira también a tener el 10%. Empezó por un paquete del 3% de las acciones y pidiendo un puesto en el Consejo de Administración. Y la idea, aunque no parece que se diga tan abiertamente, es contrarrestar el poder árabe.

El problema de todo esto es como cuando juegas a fútbol, te quedas mirando para el balón y, mientras, llega el rival, te la quita y te mete un gol. Centrarse en mirar al balón —que si los árabes, que si el gobierno, que si Criteria— está impidiendo centrarse en lo importante, nos puede meter gol el rival. Porque la situación actual es que el peso de los gobiernos y el choque de trenes de capital público en una empresa que lleva privatizada desde 1997... no es una imagen muy ilusionante ante inversores internacionales.

3.- Porque

mientras miras el balón, llegan noticias como que la fusión entre MásMóvil y Orangeya está bendecida por la Comisión Europea; y cada vez más operadores se hacen más grandes y el sector está en un proceso de concentración que parece que sólo acaba de empezar.

Y sólo la fusión entre MásMóvil y Orange ya es un competidor muy serio para Telefónica. Así lo explicaba el periódico Expansión: la nueva empresa, MásOrange, «reúne 7,33 millones de líneas de fibra óptica (frente a 6 millones de Telefónica) y 30,2 millones de líneas móviles (frente a 20,1 millones de Movistar)» ...

En medio de este escenario, justo antes del centenario, la empresa presentó su plan estratégico a 2026. Pero para comprenderlo mejor es importante saber qué ha pasado con Telefónica en los últimos años, desde antes de la pandemia (2019).

Para comprender el punto de partida de esta estrategia a 2026, empecemos por apuntar cómo han evolucionado algunas cifras importantes.

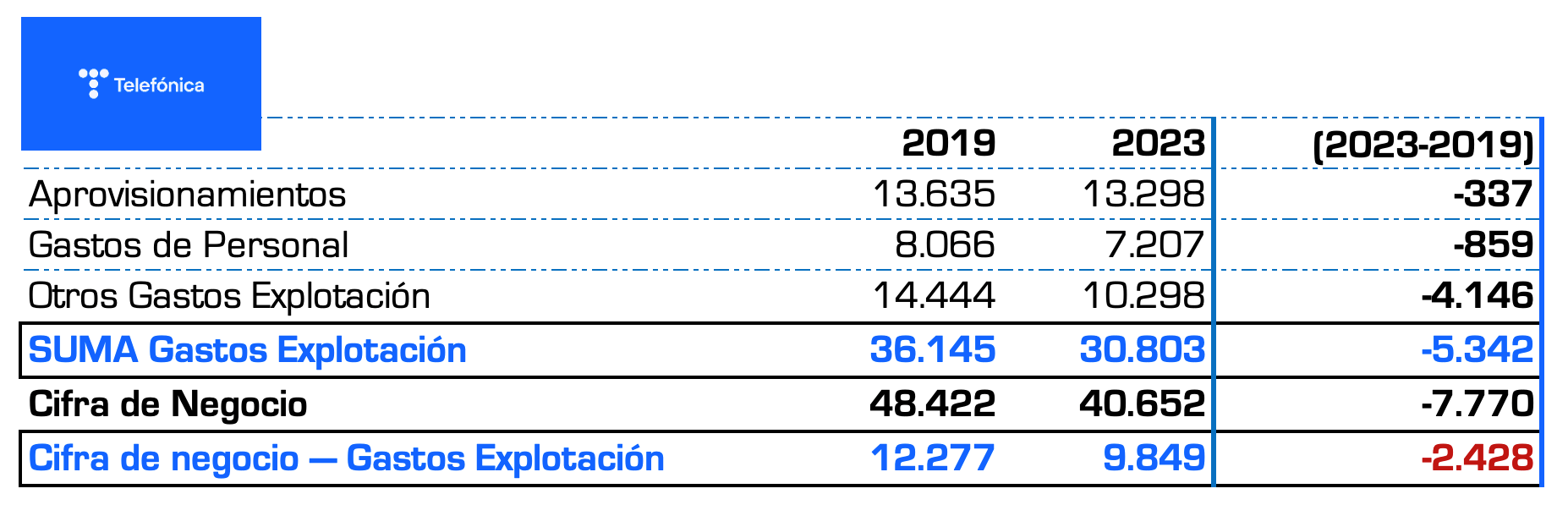

Primero la cifra de negocio, las ventas, la fuente principal del oxígeno de una empresa. En los últimos 5 años Telefónica vendió 7.700 M€ menos, es decir, un 16% menos de cifra de negocio.

Si vendes un 16% menos, ¿qué les pasa a los gastos?

Hay tres tipos de gastos corrientes fundamentales:

1.- Lo que compras como ‘aprovisionamientos’, que es algo así como la materia prima. Todo lo que compras a otras empresas (los proveedores) y que la empresa convierte en ventas. Por ejemplo, terminales móviles. Telefónica vende más de 5.700 M€ de móviles a sus clientes, móviles que compra a sus fabricantes. Este es el tipo de categoría de gastos que se computan como “aprovisionamientos” son gastos que se convierten (con mayor o menor margen) en ingresos.

2.- El siguiente gasto corriente importante es el de personal.

3.- Y el tercero, los otros gastos de explotación: alquileres, licencias, pagos a profesionales, empresas de servicios que tienes que contratar, publicidad...

Telefónica hizo un ajuste importante en gastos de personal y otros gastos de explotación. Si las ventas cayeron un 16%, fue capaz de ajustar hasta un 22% estos dos tipos de gastos. Pero, a cambio, prácticamente no pudo reducir los aprovisionamientos (por ejemplo, el coste medio de los terminales móviles ha subido, más que reducirse).

Veamos, por piezas, estos datos.

Los 3 tipos gastos de explotación en 2023 sumaban unos 30.800 M€; eso son 5.300 M€ menos de gastos que 5 años atrás. Pero es que los ingresos se redujeron 2.428 M€ más... lo que es complejo de asimilar financieramente para los analistas.

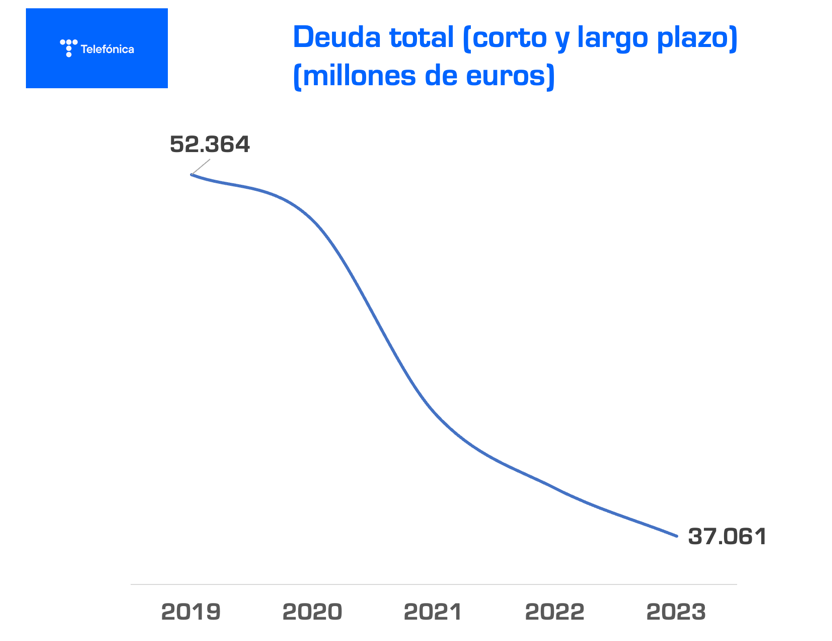

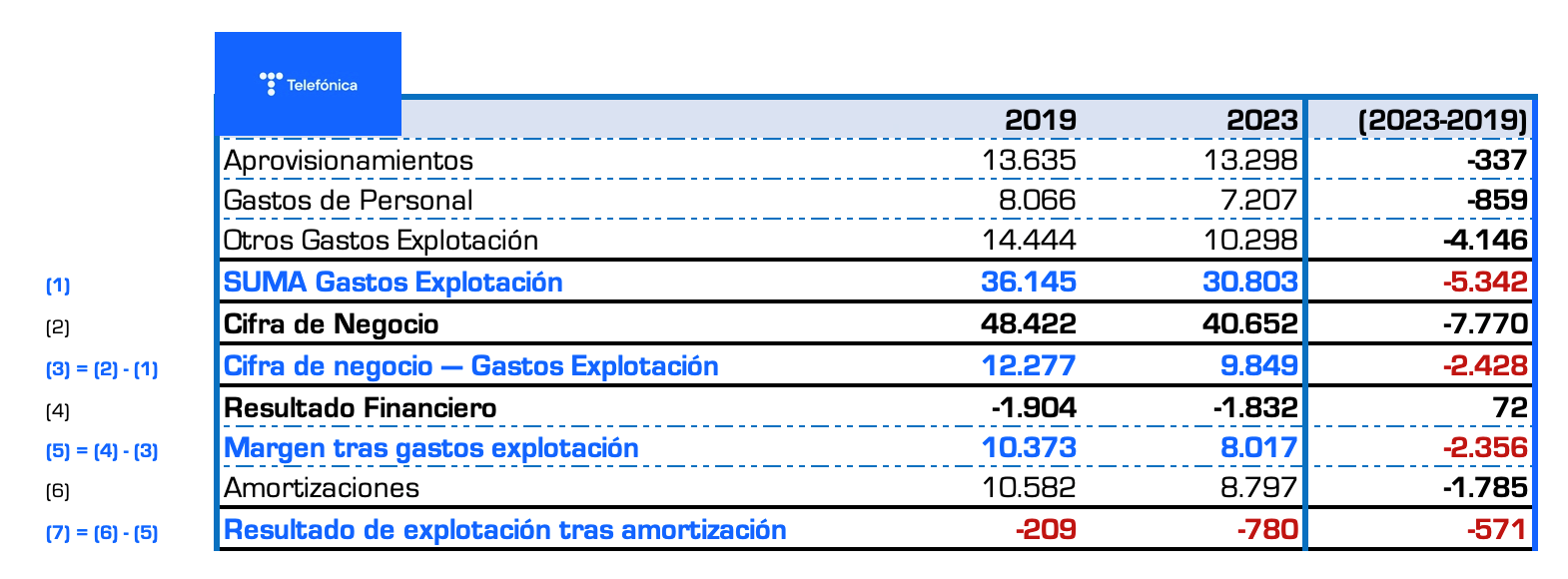

Pero hay más gastos. Uno de los más importantes es el gasto financiero, los intereses de la deuda. Antes decía que la deuda se había reducido de forma significativa. Lo fácil es pensar que los gastos financieros también. Pero, no tan rápido, el 2023 fue un año complejo respecto a los tipos de interés...

Si bien Telefónica logró reducir su deuda en unos 15.000 M€ de euros en 5 años, tuvo el mismo resultado financiero en 2023 que en 2019. De hecho, entre 2023 y 2022, con la deuda reduciéndose, Telefónica acabó pagando casi 600 M€ más de gastos financieros.

La consecuencia es que, a pesar de haber reducido deuda, los gastos financieros (por la subida de tipos) están entorpeciendo la mejora financiera de la empresa.

Gran parte de la reducción de esa deuda se ha conseguido gracias a que ha vendido empresas y activos, lo que se llama ‘desinversiones’. De hecho, ha generado flujos de caja por desinvertidos casi 16.100 M€ entre los años 2019 y 2023.

Si has vendido “activos” y empresas, y has reducido deuda, lo más fácil es que las amortizaciones (el gasto contable, que no supone salida de dinero pero que es imputable año a año a las inversiones) también bajen (salvo que re-inviertas una cantidad muy relevante). Y así ha sido.

Contablemente, Telefónica generó un resultado contable mejor de 1.800 M€ en 2023 que en 2019 sólo porque las amortizaciones se redujeron.

Si hacemos “la cuenta más básica”, la que nos solían enseñar nuestros abuelos, es decir, sumar los ingresos básicos corrientes, los gastos corrientes, el resultado financiero y añadir las amortizaciones (es decir, dejamos fuera las principales partidas donde se suelen hacer ajustes contables que entorpecen a veces la visión clara de un negocio), nos permite llegar a una conclusión.

En 2019 Telefónica perdía en unos 210 M€ contables ‘básicos y de explotación’. En 2023 esas pérdidas aumentaron hasta la cantidad de 780 M€. Es decir, que la caída de ingresos se compensó con una reducción (menor) de gastos y una reducción de las amortizaciones. Pero en términos de resultados... la empresa no está en un momento de crecimiento.

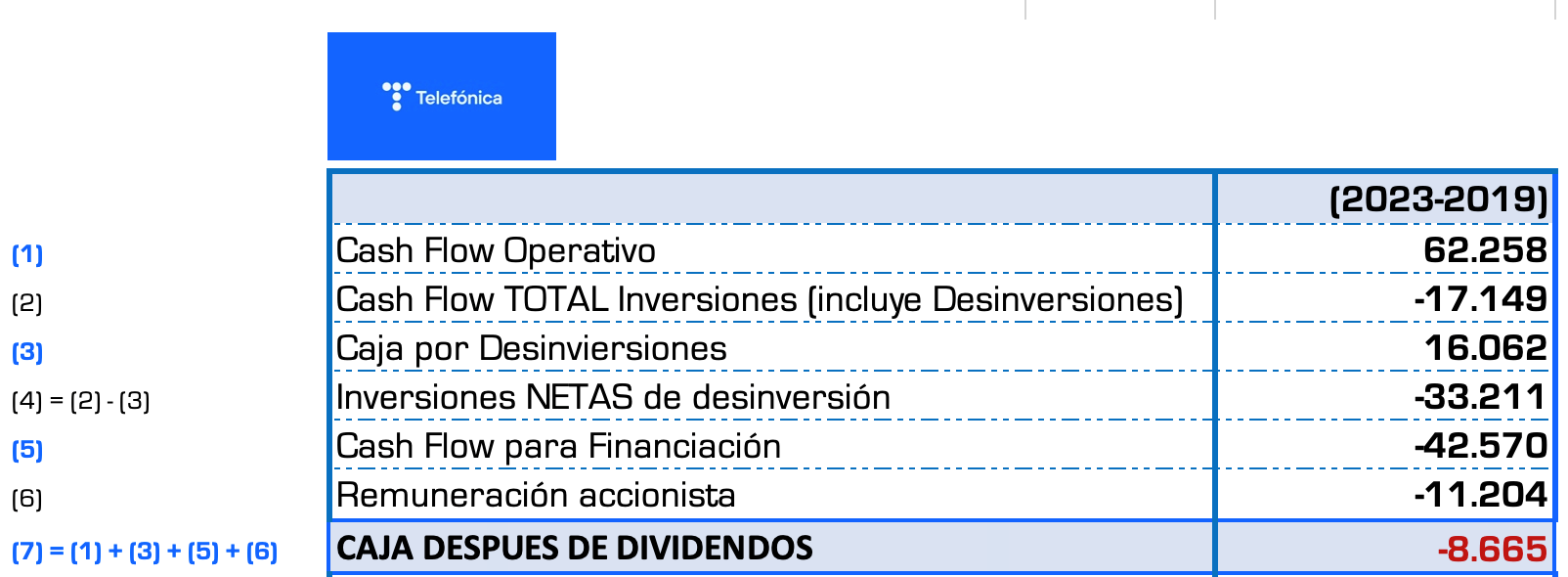

Esto se entiende mejor si se analizan todos los flujos de dinero que entraron y salieron de Telefónica y los acumulamos en los últimos 5 años.

La actividad del negocio puro (entradas y salidas de dinero brutas) generó unos 62.300 M€ de caja a Telefónica. De ellos tuvo que invertir 33.200 M€. Lo que ocurre es que compensó casi la mitad de esas inversiones con 16.000 M€ de desinversiones (la venta de activos y empresas). Con el dinero restante devolvió deuda y pagó bonos con salidas de caja de 42.600 M€. Y le quedaron libres unos 2.600 M€ en los 5 años. En cambio, abonó en concepto de dividendos a sus accionistas 11.200 desde 2019. Es decir, que Telefónica empresa usó 8.700 M€ de caja de la generó en ese período de tiempo.

La conclusión relevante, desde una perspectiva financiera, es que Telefónica ha ido limpiando sus balances, desinvirtiendo lo que no le generaba beneficio, concentrando la empresa en una serie de actividades críticas, está fijándose en el balón, pero no está en un gran cambio que le coloque en una senda realmente que sorprenda a largo plazo. ¡Telefónica necesita un electroshock!

¿Y ese electroshock es su plan estratégico recién presentado con horizonte a 2026? No parece. Estas son las claves de ese plan:

i.

Estiman un crecimiento moderado en ventas (1% acumulado anual), apostando por crecimientos de hasta un 5% en aquellos negocios en el segmento de empresas (lo que se conoce como B2B, empresas que venden a otras empresas).

ii.

Un compromiso de desinversiones, para mejorar sus flujos de caja, lo cual rompe la dinámica compleja (histórica) de alto consumo de caja, y el uso de desinversiones para reducir deuda (pero también con fuerte caída de cifra de negocio)

iii.

Control de las nuevas inversiones para no superar una ratio de endeudamiento equivalente a 2,2-2,5 veces deuda neta sobre EBITDA (cuando cerró 2022 en 3 veces). Esto supone querer reducir la deuda otros 10.000 M€, aproximadamente (si nada cambia).

iv.

Estiman un crecimiento estimado del EBITDA a 2026 del 2% anual. El

EBITDA lo carga el diablo, quiero recordarlo. Con el objetivo, adicional de llevar a cabo una reducción “progresiva” de las inversiones sobre ventas, que se situará por debajo del 12% en 2026, dos puntos por debajo de objetivo de 2023.

v.

Apuestan por dar entrada en el capital de Telefónica Tech (la gran apuesta de servicios avanzados de la compañía) a nuevos inversores, por un importe objetivo de 2.000 M€, y con esa liquidez financiar la adquisición total de su filial en Alemania.

vi. Y es que T

elefónica Tech es uno de sus activos más críticos en el crecimiento. La compañía avanzó una estimación de crecimiento de ingresos de hasta el 18% anual hasta superar la barrera de los 3.000 M€ en 2026.

vii. El planteamiento de Telefónica ha sido

priorizar también su compromiso con el dividendo, equivalente a 7.000 M€ en los próximos 3 años, lo que equivale mantener niveles de 2.000 M€ de media anual (similares al período 2017-22).

viii.

Aprovechar el liderazgo en Brasil y la potencia de mercados europeos, fundamentalmente con Reino Unido y en Alemania.

ix. Telefónica se va a

apoyar en sus socios para impulsar los segmentos B2C (cliente final), pero sobre todo los de B2B (empresas). El gran objetivo estratégico es buscar sinergias, eficiencia y mantener un perfil con “una menor inversión” por euro vendido, según declaró la compañía.

x. El anterior plan estratégico 2019-2022 se centraba en España, Brasil, Reino Unido y Alemania como mercados clave, la creación de las unidades de Tech e Infraestructuras y la separación (spin-off) de Latinoamérica (salvo Brasil) para crear liquidez a través de su venta total o parcial. El objetivo de la reducción de deuda se ha cumplido gracias a la venta de activos como las torres de Telxius o las filiales de LATAM.

xi. Telefónica considera que

está en disposición de volver a la senda del crecimiento, pero moderado. El enfoque del grupo estará en la generación de caja una vez que considera que el periodo pico de inversión ya ha pasado al tener la mayor red de fibra del mundo, fuera de China, y de tener muy avanzado el despliegue del 5G.

xii.

El actual plan estratégico pone más foco en Europa, mercados con menos prima de riesgo país, sinergias con socios, más servicios de valor añadido y menores necesidades de inversión (para mejorar el cash Flow y asegurar el dividendo)

En definitiva, Telefónica tiene las constantes estables, pero no parece que tenga un gran plan encima de la mesa para dar un golpe de timón y tener un liderazgo europeo sólido. Mientras... parece que seguimos mirando el balón y los rivales jugando su partido.

La competencia se hace fuerte y las inversiones en Latinoamérica sufren de un riesgo-país relevante (que está penalizando en bolsa a Telefónica).

En el Reino Unido está sufriendo con Virgin Media O2. Es una filial de Telefónica al 50% con Liberty Global. Nació con la aspiración de ser el gran rival de BT en el mercado británico, con unos 50 millones de líneas entre banda ancha y telefonía móvil. Pero en la auditoría de 2023 se ha reducido el valor de la inversión en unos 3.000 M€, que Telefónica ha tenido que llevar a pérdidas.

Posicionarse en Alemania parece cada vez más crítico. Debería explorar más países europeos, por ejemplo, Francia, de forma urgente. Y para ello tiene que dejar de mirar el balón y buscar un accionista relevante, estratégico, de negocio, europeo, que le permita, quizás, gastar muy bien la última bala que tiene Telefónica para mantener su liderazgo a medio plazo.

¿Ese electroshock puede ser una gran operación estratégica de Telefónica en Europa? Bajo mi punto de vista, es la gran bala de oro que tiene la empresa desde una perspectiva financiera y que sea de alto impacto. ¿Por qué? Porque:

1. Telefónica diluiría el impacto (al menos político y mediático) de la compañía árabe STC. Un socio europeo de referencia (industrial o complementario) sería un refuerzo de imagen.

2. Telefónica podría cumplir con los objetivos de su plan estratégico de forma casi inmediata y lanzaría un mensaje claro al mercado: más ventas, más capacidad de endeudamiento (sin sacrificar sus límites impuestos en el Plan Estratégico), mayor posicionamiento en Europa y todo ello enfocado a un objetivo prioritario: aumentar la cotización de la acción.

3. El sentido final del plan estratégico actual es mantener un dividendo alto y prometer al menos un mínimo crecimiento, para aguantar y mejorar la cotización. Con la propuesta de alto impacto estratégico, la valoración se puede incrementar de forma orgánica y sustancial, por la vía de la creación de valor real.

4. Telefónica no logró “activar” a los mercados tras el anuncio de su Plan Estratégico porque se percibió muy limitado para un crecimiento en ventas y creación de valor a largo plazo. Mientras, líos accionariales (que no de negocio) circulan a sus anchas en los medios especializados.

5. Pero una operación de alto impacto estratégico (en un sector aún muy atomizado, respecto a lo que pasa en otros países fuera de Europa, sobre todo Estados Unidos y Asia) podría ser el inicio de un liderazgo en la concentración del sector.

6. Sería percibida como una operación impulsada desde su posición de operadora con la mayor red de fibra óptica del mundo (fuera de China). Esto permite crear valor para el accionista a través de creación de valor añadido y de crecimiento en el mercado (y no sólo a través de una promesa dividendo, eficiencia y venta de activos, sin crecimientos importantes de ventas).

Telefónica necesita encontrar esa alianza estratégica en activos, red comercial y potencia en Europa, con baja tasa de riesgo, clientes de alta calidad (poder adquisitivo y solvencia) y hacer explotar en escala y comercialmente la potencia tecnológica en servicios e infraestructuras que tiene.

Telefónica ha quitado la grasa, ahora toca buscar cómo mejorar el músculo. O eso... o seguirá plana y poco creíble para inversores (más allá de disputas de poder), en un contexto de mercado más complejo y una tecnología que hace 100 años, cuando se fundó, no podía aspirar a ser siquiera ciencia ficción.

Fuente.- Estrategias de Inversión