RANKING FONDOS

Estos son los fondos de inversión más rentables en 2023

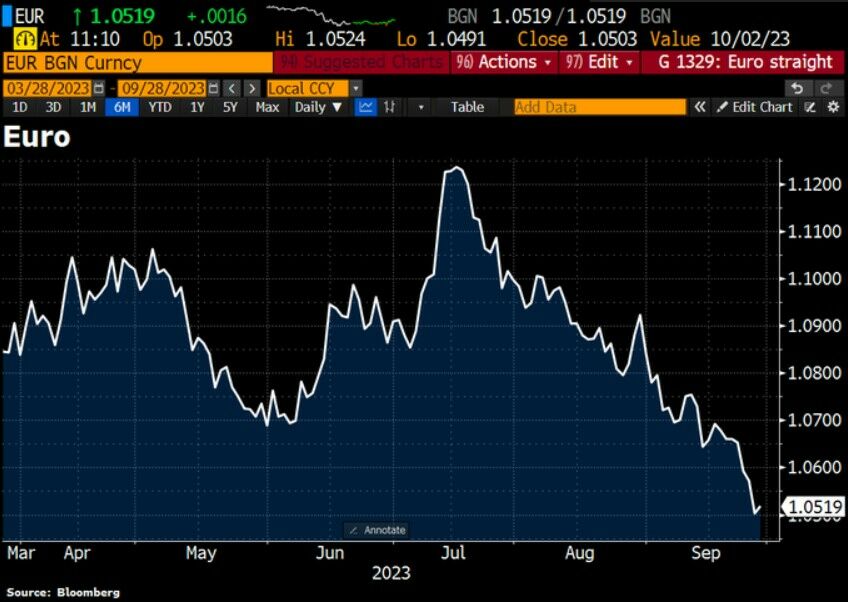

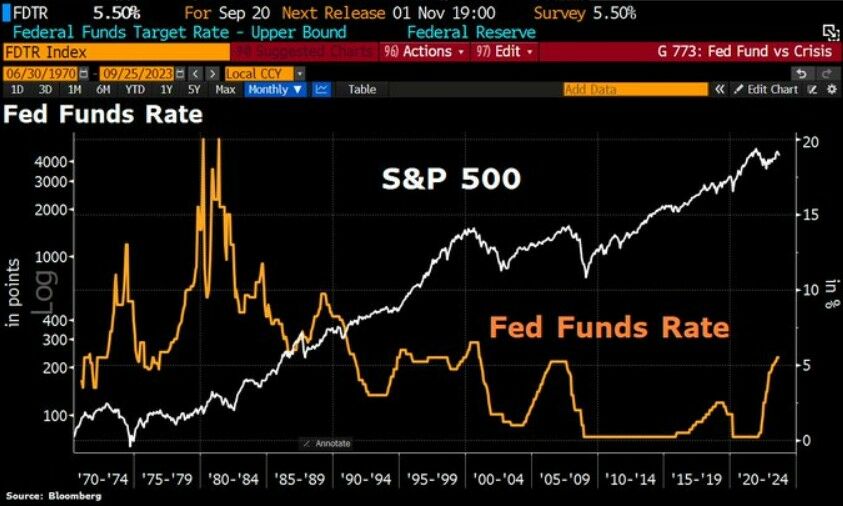

En plena escalada de cambios en la política monetaria de manos de los bancos centrales, la elevada inflación imparable, la subida agresiva de los tipos de interés y las tensiones geopolíticas el ahorro a largo plazo se ha convertido en la opción preferente para los inversionistas. A pesar de su volatilidad, los fondos de inversión son un activo de rentabilidad a largo plazo. Dicho esto, resulta analizar cuáles son los fondos de inversión más rentables en 2023.

Si no cuentas con conocimientos en materia de inversiones, lo mejor será recurrir a un asesor financiero que nos ayude a focalizar nuestras inversiones para alcanzar los mejores objetivos. Si bien es cierto que los productos que mejores rendimientos ofrecen son los de renta variable , los que invierten en Bolsa. Pero hay que tener en cuenta que para obtener una elevada rentabilidad habrá que asumir riesgos.

Ranking internacional

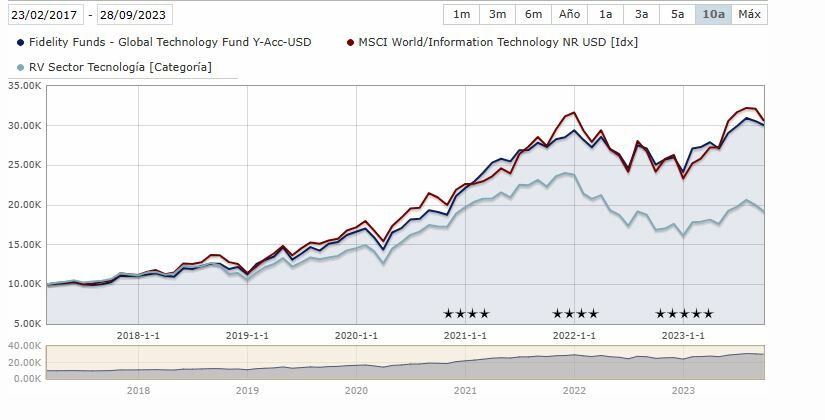

Fidelity Funds-Global Technology se presenta con una rentabilidad a diez años que roza el 600%.

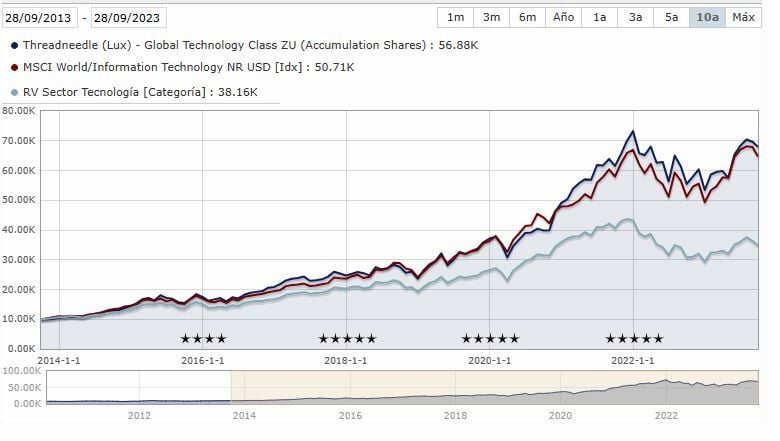

Le sigue muy de cerca el sector tecnológico, pues Threadneedle (Lux) – Global Technology aporta un 512% a los partícipes en la ultima década.

BNP Paribas Disruptive Technology ofrece un rendimiento de más del 450%. De hecho, la rentabilidad al año actual del 11,53% y a tres años del 11,06%. Se centra en la computación en la nube, la IA, la automatización e internet de las cosas, así como en las tecnologías fundamentales que permiten estos asuntos. Su mentalidad de crecimiento parte de la idea de que los líderes y beneficiarios de la transformación digital obtendrán un crecimiento superior de ingresos, ganancias, flujos de efectivo y rendimientos en un horizonte de inversión a largo plazo. Además, las empresas irán reduciendo sus costes paulatinamente.

Mapfre Asset Management SGIIC se presenta con una rentabilidad anual del 7,82%, siendo a tres años del 3,10%. Por su parte, Bankinter Gestión de Activos SGIIC muestra una rentabilidad anual del 6,50%, y del 1,78% a tres años.

Los siguientes puestos del ranking los ocupan Sabadell Asset Management SGIIC con un 4% de rentabilidad anual y un 0,92% de rentabilidad a tres años, Ibercaja Gestión SGIIC con un 3,81% y Kutxabank Gestión SGIIC con un 3,78%.

Fondos de inversión nacionales

En el caso de los fondos de inversión nacionales, el Global Allocation de Renta 4 Gestora es de los más rentables debido a su 271% a un plazo de diez años. Su gestor, Luis Bononato, está apostando por estrategias eficaces como la compra de cédulas hipotecarias o caídas de tipos de interés.

Cartera del Global Allocation. Fuente: Morningstar

Merchfondo cuenta con una rentabilidad del 206% a diez años como consecuencia de ser un fondo de inversión ecléctico, ni growth, ni value, ni cíclico ni defensivo. Le sigue muy de cerca Bankinter Tecnología con un 201%, destinando más del 75% de la exposición total a valores de emisores de los sectores de la tecnología y de las telecomunicaciones, así como a empresas con actividad relacionada.

La rentabilidad fija

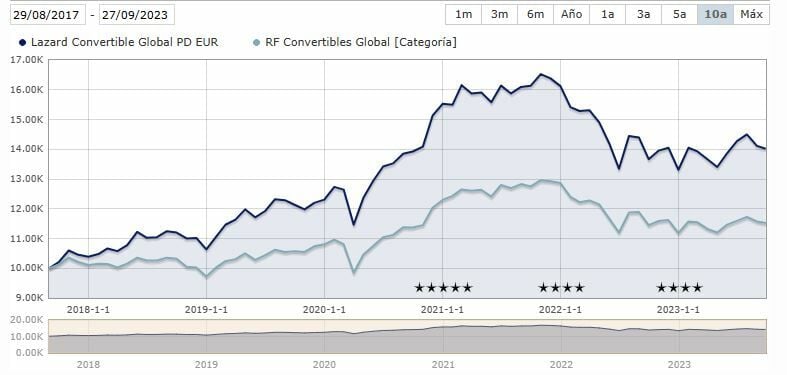

En los fondos de inversión de renta fija se aprecia que la rentabilidad disminuye con dos fondos que se centran en valores convertibles y que lideran la clasificación a 10 años. Hablamos de Franklin Global Convertible Securities (con el 130%) y de Lazard Convertible Global (con el 111%).

Este último se encuentra liderado por Arnaud Brillos, que resalta la elevada rentabilidad a corto plazo después de que en mayo lograse avanzar un 3,51% frente al 2,65% de su índice de referencia Refinitv/Thomson Reuters Global Focus Convertible.

El tercer puesto del ranking lo ocupa Nomura Funds Ireland – US High Yield Bond Fund. Su cartera se centra en emisiones de elevado rendimiento de compañías estadounidenses.

Cuando se trata de fondos nacionales de renta fija, el de CaixaBank Renta Fija Dólar es el que ofrece una mayor tasa de retorno durante el período fijado, siendo ésta del 27,13%.

Cartera del Caixabank Renta fija dólar. Fuente: Morningstar

Clasificación sin categorías

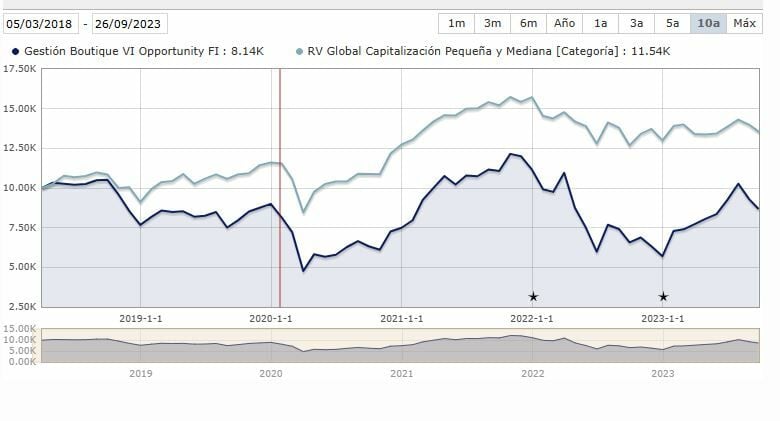

A la hora de conocer cuáles son los fondos de inversión más rentables en lo que va de 2023, sin diferenciar por categorías, el buscador de Inversis determina que Gestión Boutique VI Opportunity FI posee una rentabilidad YTD del 74,70% y a tres años del 15,29%.

Le sigue MS INVF Global Endurance A EUR Acc, con una rentabilidad YTD del 66,49% y una rentabilidad a tres años variable. Posteriormente encontramos el T. Rowe Price Glb Tech Eq Ah EUR con una rentabilidad YTD del 44,24% y una rentabilidad a tres años del -5,35%.

Por su parte, AB US Small and Mid-Cap Eq C USD SGD aporta una rentabilidad YTD del 44,07% y una rentabilidad a tres años del 14,15%. Asimismo, JPM US Technology A EUR consigue una rentabilidad YTD del 42,58% y a tres años del 10,82%.

Quienes apuestan por fondos de inversión mixtos agresivos como más rentables en 2023 pueden optar por Merch-Oportunidades FI con una rentabilidad YTD del 36,24% y a tres años del 3,47%. Le sigue Renta 4 Multigestión Adrómeda V- Cap FI, con rentabilidad YTD del 35,12% y a tres años del -15,87%.

Las cifras pueden tenerse como referencia, pero a éstas habrá que sumar otros criterios como el rating del fondo, la solvencia de las gestoras o que el fondo posea una vida mínima que permita comprobar la pericia del gestor. También resulta esencial que el fondo justifique las comisiones que cobra con una rentabilidad superior al benchmark.

Fuente.- Estrategias de Inversión