Buenas noches.

Los principales índices de Wall Street cayeron el martes, mientras los rendimientos de los bonos del Tesoro a 10 años mantenían sus máximos de varios años, y los inversores seguían lidiando con las perspectivas de una política monetaria restrictiva prolongada y su consiguiente impacto económico. A la ansiedad de los inversores se sumó la probabilidad de un cierre parcial del Gobierno estadounidense para el domingo, lo que, según la agencia de calificación Moody’s, es probable que sea “negativo para el crédito”. “Estas perspectivas de un nuevo cierre del Gobierno, combinadas con la huelga del sector automovilístico, dan la sensación de que se están combinando para perjudicar a la economía”, dijo Robert Pavlik, gestor de carteras de Dakota Wealth. Los grandes valores de crecimiento, como Apple Microsoft Meta Plataformas y Alphabet perdieron entre un 0,9% y un 2,7%. Amazon.com amplió su descenso, con una caída del 3,3%, después de que la Comisión Federal de Comercio de EE.UU. presentara una demanda antimonopolio contra el minorista en línea. El Nasdaq, con un fuerte componente tecnológico, fue el valor de peor comportamiento entre sus homólogos. Los 11 sectores del S&P 500 cotizaron a la baja, con los servicios públicos entre los más rezagados. Este sector, considerado a menudo como un sustituto de la renta fija, ha sido el que peor comportamiento ha tenido en lo que va de año, con un descenso cercano al 12%. Por su parte, el sector energético fue el menos afectado, ya que los precios del crudo superaron la barrera de los 90 dólares por barril. Aunque los últimos datos económicos indican que la inflación subyacente se acerca de nuevo al objetivo del 2% fijado por la Reserva Federal, el encarecimiento de la energía sigue siendo una amenaza.

17.000 millones de dólares al día: La deuda total de EE.UU. ha aumentado en 100.000 millones de dólares desde que hace exactamente una semana superó los 33 billones de dólares. Eso supone 14.300 millones de dólares AL DÍA añadidos a la deuda estadounidense durante la última semana. Si añadimos unos 3.000 millones de dólares diarios de gastos por intereses, la cifra supera los 17.000 millones de dólares diarios.

Subasta de notas a 2 años de EE.UU. real 5,085% (pronóstico -, anterior 5,024 %)

Holzmann del BCE: La persistencia de la inflación subyacente es muy alta.

Holzmann, del BCE: Sigue habiendo riesgos al alza para la inflación.

Holzmann del BCE: No se pueden descartar nuevas subidas de tipos

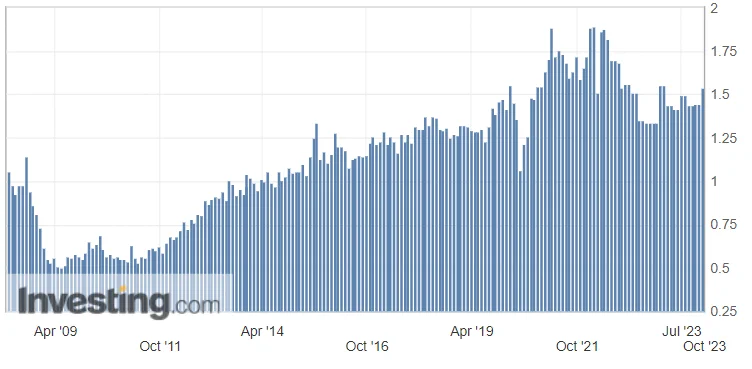

Se considera que los tipos hipotecarios merman la demanda de viviendas: Wells Fargo. La subida de los tipos hipotecarios puede estar haciendo mella en la demanda de viviendas, según afirman los economistas de Wells Fargo en una nota sobre los datos de hoy. El Departamento de Comercio indicó que las ventas cayeron un 8,7% en agosto, hasta 675.000, frente a las 739.000 revisadas al alza de julio. Los economistas encuestados por The Wall Street Journal habían previsto una caída menor, del 2,7%. “En nuestra opinión, las perspectivas a corto plazo de las ventas de viviendas nuevas se han visto empañadas por el reciente repunte de los tipos hipotecarios”, afirma Wells Fargo. Los economistas citan datos de Freddie Mac para afirmar que el tipo medio de las hipotecas fijas a 30 años ha subido por encima del 7% durante las últimas seis semanas, “lo que probablemente pondrá a prueba la capacidad de los constructores para salvar la brecha de asequibilidad.”

Microsoft desarrolla una IA más barata que imita a OpenAI.

Amazon dice que si prospera la demanda antimonopolio de la FTC el resultado “sería menos productos entre los que elegir, precios más altos y entregas más lentas para los consumidores”

Los futuros del petróleo extienden las ganancias; el crudo estadounidense sube 1 dólar el barril.

Las acciones de amazon amplían ligeramente sus pérdidas después de que la comisión federal de comercio de los EE.UU. presentara una demanda contra la compañía por violación de las leyes antimonopolio; la última bajada fue del 3,21%.

$AMZN La FTC demanda a Amazon en un caso antimonopolio sobre prácticas de mercado. Acusa a la compañía de prácticas monopolísticas, colocando sus propios productos por encima de otros

Fuente: serenity-markets.com

Un saludo!

Mañana sabré explicar lo que ocurrió hoy