¿Por qué cae Bankinter en bolsa si los resultados son buenos? Estos son los motivos

Expertos de iBroker, Fortage Funds, Reuters, Jefferies y Renta 4 nos dan su visión de los resultados de Bankinter y nos cuentan los ratios y previsiones que podrían no haber gustado al mercado en las cuentas de Bankinter de hoy.

Mañana muy esperada la de este jueves para la banca. Antes de la apertura del mercado,

Bankinter daba a conocer sus cuentas correspondientes al primer semestre del año, unos números que en principio parecía más que positivos, pero que el mercado no se ha tomado a bien.

Bankinter mejora hasta junio todos los márgenes de la cuenta: un 60% más el margen de intereses y un 33% más el margen bruto, gracias a la evolución de los tipos y a un mayor impulso en la captación de negocio y clientes. Bankinter fortalece su balance con crecimientos tanto en la inversión crediticia a clientes (+3%) como en los recursos, especialmente los gestionados fuera de balance que se incrementan un 12%. El ROE mejora hasta el 15,5%, el nivel más alto de los últimos años, con un ROTE del 16,4%. Además, el banco del Ibex 35 logra un beneficio antes de impuestos de 625,2 millones de euros, un 67,2% superior a la de hace un año, y un beneficio neto de 417,9 millones, lo que significa un incremento del 54,2% respecto al mismo periodo de 2022, y ello a pesar de que en el primer trimestre de este año el banco hizo frente en su totalidad al pago correspondiente al nuevo impuesto al sector financiero, que ascendió 77,5 millones de euros.

A pesar de estos números, en la apertura de la bolsa hoy Bankinter abría con restas del 4,40%, para estabilizar las caídas en el entorno del punto porcentual una hora después. En este punto, son muchos los que se preguntan el motivo de las caídas en bolsa del banco de María Dolores Dancausa si las cuentas había sido buenas.

"Los resultados son excepcionales, no tiene ni un pero. No se qué le pasa la mercado con Bankinter. No lo entiendo", señala Antonio Castelo, especialista de Mercado en iBroker. Lo único que destacaría es que "la cuota de mercado en hipotecas ha caída del 6,4 al 6,2%, pero es algo que ya se conocía", añade Castelo. Por otro lado, "la mora pasa del 2,1 al 2,2%, pero eso no es nada".

Además, también se puede achacar a que "las provisiones han aumentado de 116 a 155 millones, pero con estos números tan magníficos se puede permitir aumentar las provisiones", explica el analista de iBoker. "Lo único que puede ocurrir es que el mercado entienda que el trimestre que viene puede ser peor".

¿Por qué cae Bankinter en bolsa?

Misma explicación a la que se agarra Rafael Ojeda, analista macro global de Fortage Funds. "Lo cierto es que el desempeño sido bastante importante en todos los ratios. Lo que demuestra que han consolidado el crecimiento en todas las líneas de negocio y diferentes geografías. Este comportamiento demuestra que la estrategia comercial del banco está dirigida a productos de mayor valor añadido", apunta Ojeda

"Con un resultados tan positivos, con un ROE que se sitúa en el 15,5% frente al 10% de hace un año, en el que la ratio de depósitos frente al volumen de créditos se ha incremento al 105,5%, el ratio de eficiencia ha mejorado y la mora está en el 2,20% (más bajo que hace un año y que la media del sector), "¿cómo es posible que Bankinter caiga en bolsa?

"La explicación, por buscarsela, es que el sector financiero está en un dilema bastante complicado por la subidas de tipos que en principio mejoran los márgenes de intermediación para los banco. Bankinter como todos ha incrementado una política de comisiones y de despidos en algunos casos masivos, y ha obtenido beneficios con esta política. Tienen mayores márgenes comerciales pero además es que mientras ellos están dando créditos a tipos cada vez más elevados, no están remunerando los depósitos, lo que mejora claramente sus márgenes comerciales. Lo que ocurre es que en el contexto actual empieza la cosa a complicarse un poco y se debe a que los incrementos adiciones de los tipos de interés puede llevar a una situación bastante más complicada a las compañías a la hora de financiarse: aumentan las posibilidades de las quiebras en Europa. Quizás estemos ante una ola de destrucción de empresas por los tipos de interés. Además el incremento de tipos de interés puede incrementar la mora y complicar el sector inmobiliario", explica Ojeda. "Si bien es cierto que en este segundo semestre los resultados han sido extraordinarios, probablemente en los próximos no tengan por qué ser tan positivos y eso los mercados lo están descontando. Además, en verano baja el volumen de contratación y las elecciones generales están a la vuelta de la esquina, algo que genera incertidumbre y hace que el dinero salga de la bolsa".

Desde Reuters explican que "los inversores se centraban en la aceleración de los costes de los depósitos en el trimestre, a pesar de que el beneficio neto del segundo trimestre superó las expectativas".

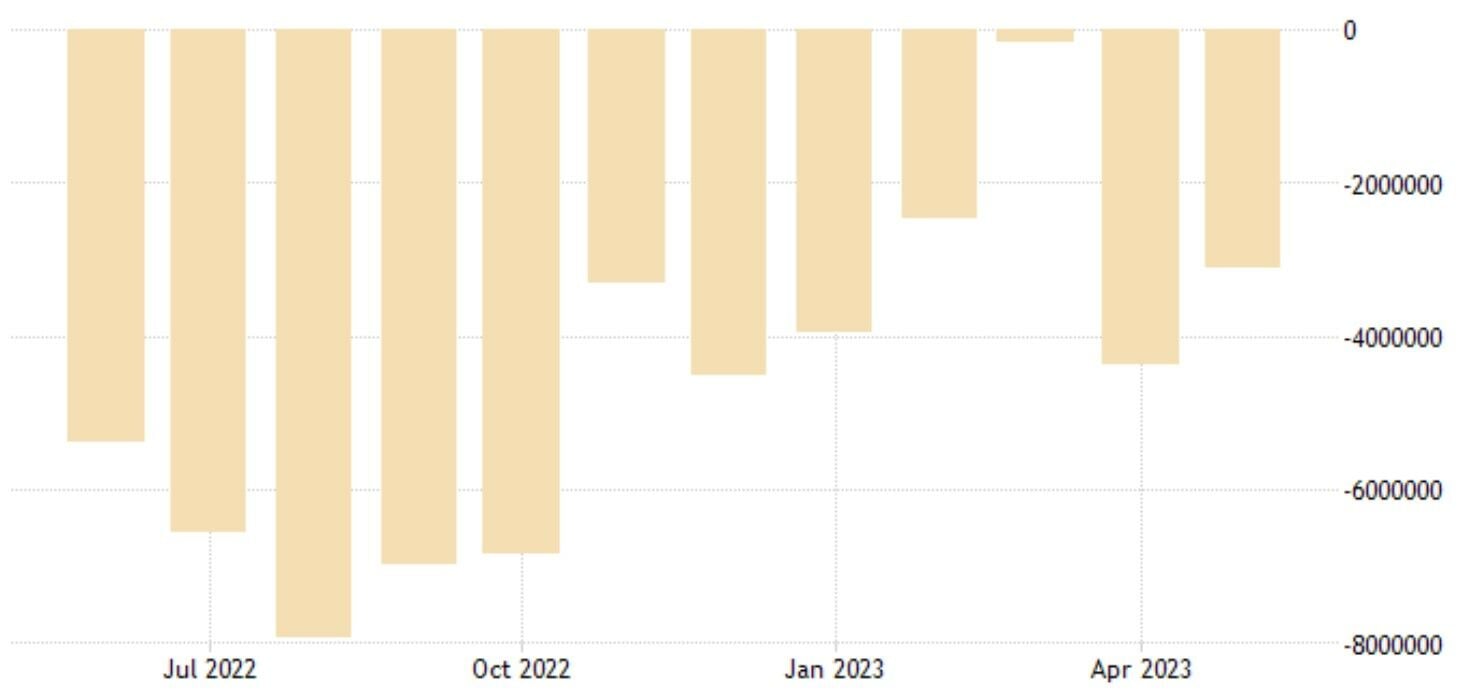

Los analistas de Jefferies afirmaban que la atención se centraría en "los costes de los depósitos de clientes con una mayor aceleración en el contexto de un cambio más rápido hacia los depósitos a plazo. Los costes de los depósitos de clientes aumentaron 44 puntos básicos (pb) en el segundo trimestre frente al primero, tras subir 20 pb en el primero frente al cuarto".

Finalmente, Nuria Álvarez, analista financiero de Renta 4, ha emitido esta mañana un informe señalando que los resultados 2T23 de Bankinyer "se han situado en línea con nuestras estimaciones en margen de intereses y un 1% por debajo en margen bruto por un peor comportamiento de las comisiones netas vs esperado".

De los resultados destacamos: "Margen de intereses, +58% i.a. en 2T23 (vs +58% i.a. R4e y +55% i.a. consenso), con un margen de clientes ampliándose hasta 2,99% (vs 2,96% en 1T23 y 1,82% en 2T22); el coste del pasivo minorista aumenta +49 pbs vs 1T23 (vs +50 pbs 1T23/4T22), con los depósitos a la clientela +44 pbs (vs +20 pbs 1T23/4T22), confirmando la aceleración prevista; las comisiones en 2T23, c.23% del margen bruto, muestran un descenso del 4% i.a. (por peor evolución de las comisiones de gestión de activos) y se mantienen planas en 1S23 vs 1S22 que contrasta con una guía para el año de crecimiento a un dígito medio; los gastos de explotación se han situado un -5% vs R4e y -1% vs consenso, y avanzan en línea con lo previsto para el año; las provisiones se reducen en el trimestre un -4% y caen un -35% i.a. (vs +51% i.a. R4e) que supone un coste de riesgo de 38 pbs en 1S23 (vs 27 pbs en 1T23); y el ratio CET 1 “fully loaded” se sitúa en el 12,3% lo que supone una generación de capital de 4 pbs en el trimestre.

"La solidez de los resultados deberían apoyar una reacción al alza de la cotización, tras la debilidad mostrada en la última semana. Sin embargo, consideramos que el mercado cotizará negativamente una evolución del crédito por debajo del objetivo del año así como el de las comisiones con riesgo de modificación de las guías a la baja".

Fuente.- Estrategias de Inversión