PREOCUPAN LOS BANCOS REGIONALES

Wall Street: se impone el pesimismo en plena resaca de la Fed y a la espera de Apple

Wall Street se inclina por los descensos en la apertura de este jueves. Los miedos a una crisis financiera por la situación de los bancos regionales estadounidenses enturbian los ánimos de unos inversores que siguen digiriendo los mensajes lanzados ayer por el presidente de la Fed, Jerome Powell, sobre los tipos de interés. En el horizonte asoman ya los resultados de Apple, que se conocerán tras el cierre.

El

DOW JONES baja un 0,19% hasta los 33.429 puntos, mientras que el

S&P 500 cede un 0,23%, en 4.098 puntos. El

NASDAQ 100 baja un 0,06% hasta los 13.093 puntos.

Los principales índices neoyorquinos cerraron a la baja el miércoles, con el Dow perdiendo 270 puntos, o un 0,8%, y el S&P 500 cediendo un 0,7%. El Nasdaq Composite perdió aproximadamente un 0,5%.

La jornada estuvo marcada por la decisión de la Reserva Federal de subir los tipos de interés en 25 puntos , la décima subida de este ciclo de endurecimiento monetario. Aunque la institución pareció suavizar su lenguaje sobre futuras subidas, el presidente Jerome Powell avisó de que este año podría ser demasiado pronto para recortar.

“En el comité tenemos la opinión de que la inflación va a bajar no tan rápidamente”, dijo en su conferencia de prensa posterior a la reunión. “Llevará algún tiempo, y en ese mundo, si esa previsión es correcta en líneas generales, no sería apropiado recortar los tipos y no los recortaremos”. Estas palabras supusieron un jarro de agua fría para unos mercados que habían anticipado recortes en los tipos a finales de año.

Hoy ha sido el turno además del Banco Central Europeo (BCE), que ha anunciado también una subida de tipos de 25 puntos, aunque está abierta la puerta a más movimientos en el futuro.

En los mercados de renta fija, siempre muy sensibles a los cambios en la política monetaria, hoy las rentabilidades de los bonos se relajan, con un descenso de siete puntos en el rendimiento del papel a dos años, hasta el 3,869%. La rentabilidad del bono a diez años baja tres puntos hasta marcar un 3,373%.

Relacionada con las subidas de tipos, la otra gran fuente de incertidumbre que acecha al mercado es la salud del sector financiero y el posible contagio a más bancos regionales tras las caídas de SVB Financial, Signature Bank y First Republic. Hoy las acciones de

PacWest Bancorp se desploman casi un 40% tras una información de Bloomberg News según la cual el banco regional está explorando opciones estratégicas, incluida una posible venta. La noticia también afecta a otros bancos medianos: las acciones de

Western Alliance se desploman un 27%,

Valley National cae un 13% y

Comerica, casi un 12%.

Jeffrey Gundlach, consejero delegado de DoubleLine, avisa de que probablemente no habrá un respiro para el asediado sector bancario regional hasta que la Reserva Federal recorte los tipos de interés. “Dejar los tipos tan altos va a continuar esta tensión”, señala Gundlach en declaraciones a la CNBC. “Creo que con un grado muy alto de probabilidad va a haber más quiebras de bancos regionales”.

En el apartado macroeconómico, el mercado está pendiente de nuevas referencias que podrían influir en el estado de ánimo de la Reserva Federal. Poco antes de la apertura se han conocido las peticiones iniciales de subsidio por desempleo, que se situaron en 242.000 en la última semana, ligeramente por encima de las 240.000 esperadas. Mientras, mañana viernes saldrá a la luz el informe de empleo de abril. Los economistas encuestados por Dow Jones predicen que el empleo aumentó en 180.000 puestos.

En cuanto a la temporada de resultados empresariales, los inversores estarán pendientes sobre todo de

Apple, que publicará sus cuentas del primer trimestre, si bien habrá que esperar a que se eche el cierre a la jornada regular.

Entre las cuentas que ya se han conocido, las acciones de

Paramount Global se desploman más de un 10% después de que la empresa de medios de comunicación no solo no haya cumplido con las expectativas del mercado, sino que además haya anunciado un recorte en el dividendo.

Paramount registró unos beneficios ajustados de 9 centavos por acción con unos ingresos de 7.270 millones de dólares. Las previsiones pasaban por unas ganancias de 17 centavos por acción y unos ingresos de 7.420 millones de dólares. La empresa ha recortado su dividendo de 24 a 5 centavos por acción.

SolarEdge Technologies se dispara un 9% tras superar las expectativas del primer trimestre tanto en la línea superior como en la inferior de su cuenta de resultados. La empresa reportó ganancias ajustadas de 2,90 dólares por acción frente a una estimación de 1,92 dólares, con ingresos de 944 millones de dólares que superaron un consenso del mercado de 933 millones de dólares.

También buena acogida para

Etsy, que registra subidas de más de un 6%. El mercado en línea centrado en artículos hechos a mano registró unos ingresos de 641 millones de dólares, superando la estimación de 622 millones de dólares que habían manejado los analistas. El beneficio por acción de 53 centavos se ajustó a las expectativas.

Hoy los inversores tienen que tener en cuenta además que Kenvue, la división de salud del consumidor de

Johnson&Johnson, empieza a cotizar este jueves, en una de las mayores salidas a Bolsa en más de un año.

La nueva empresa, que cotizará con el símbolo KVUE, fijó el precio de su OPV en 22 dólares por acción el miércoles . Este precio, que se sitúa en el extremo superior de la horquilla prevista, valorará la empresa en unos 41.000 millones de dólares. Entre los productos de Kenvue figuran Band-Aid, Tylenol, Neutrogena y los polvos y champús para bebés de J&J.

En los mercados de materias primas, los precios del petróleo se recuperan ligeramente, aunque lejos de remontar la caída de más del 9% registrada en los tres días anteriores, ya que la preocupación por la demanda de los principales consumidores sigue muy presente en el mercado. El barril de West Texas sube un 0,52% hasta los 69,08 dólares, mientras que el

crudo Brent de referencia en Europa avanza un 0,73%, en 73,03 dólares por barril.

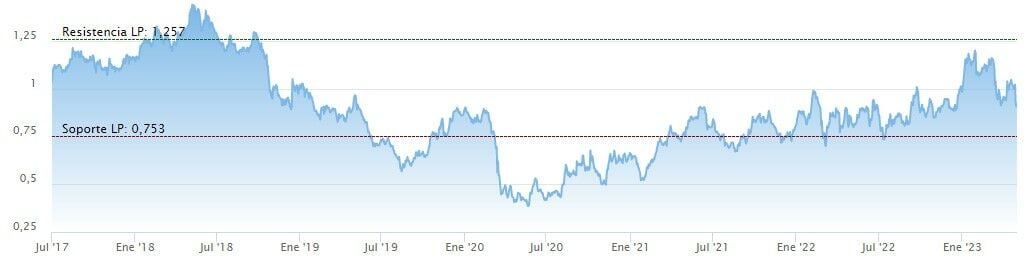

El euro baja un 0,31% en su cruce frente al dólar hasta establecer el tipo de cambio en 1,1031 dólares por cada moneda comunitaria.

Fuente.- Estrategias de Inversión

![]()