#353

Re: ¿Vas a hipotecarte? - Consideraciones previas y funcionamiento de financiación

Buenas noches

Caen las hipotecas en España

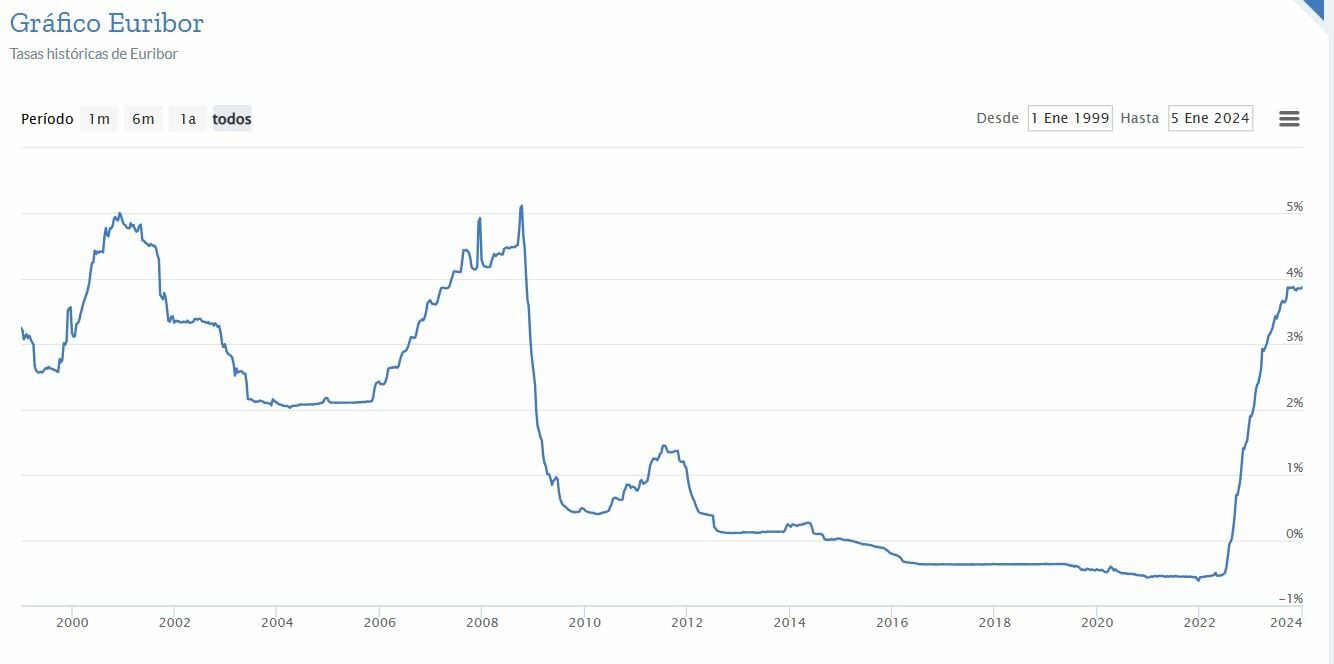

En el lado macro de España, este viernes hemos sabido que la subida de los tipos de interés, en máximos de cinco años, y el ensombrecimiento de las perspectivas económicas han frenado en seco la concesión de hipotecas: según los datos del INE, en marzo los bancos concedieron 36.182 hipotecas sobre viviendas, un 15,7% menos que el año pasado, con un importe medio de 142.663 euros, el 1,5% inferior. Un dato que no dice mucho a favor de los próximos números que conozcamos en cuanto a uno de los principales negocios de los bancos del Ibex 35.

La caída de marzo profundiza el parón del mercado hipotecario de febrero, en el que los créditos bajaron un 2% y rompieron una racha de 21 meses consecutivos de aumentos interanuales. Según los datos del INE, el capital total prestado por la banca ascendió a 5.161 millones de euros, con una caída interanual aún mayor, del 17%. Este este es el segundo descenso oficial causado por el cambio en la política monetaria que llega ocho meses después de la primera subida de tipos.

Marta Pérez Amigot, analista de Ibercaja, advirtió que es previsible que continúe bajando la concesión de hipotecas. “El sistema financiero tiene capacidad para seguir concediendo crédito, pero las tendencias demográficas y sociales, la ralentización de la economía y la subida de los tipos apuntan a una menor demanda por parte de los hogares”. En el mismo sentido, Juan Villén, del portal Idealista, señalaba que es probable que la caída interanual en la firma de hipotecas continúe “como mínimo hasta finales de verano”, debido a “la fuerte subida de tipos de interés, que ha expulsado a parte de la demanda, y por otro lado, a la gran incertidumbre provocada por las últimas medidas regulatorias. ".

En la parte "menos mala", hoy hemos sabido también que el volumen de créditos dudosos de las entidades españolas se redujo en 945 millones de euros al cierre de marzo, hasta situarse en 42.214 millones de euros, con respecto al dato de diciembre, cuando los préstamos dudosos sumaban 43.159 millones de euros, según los datos provisionales publicados por el Banco de España.

De esta forma, la ratio de dudosos en marzo se situaba en el 3,51%, frente al 3,54% marcado en diciembre y frente al 3,55% de febrero. Además, registra un descenso de 80 puntos básicos con respecto a la tasa del 4,31% de marzo de 2022 y continúa en mínimos desde diciembre de 2008, cuando esta ratio se situaba en el 3,37%.

Las cifras incluyen el cambio metodológico en la clasificación de los Establecimientos Financieros de Crédito (EFC), que desde enero de 2014 dejaron de ser considerados dentro de la categoría de entidades de crédito. Sin incluir el cambio, la morosidad se situaría en el 3,60% en marzo, puesto que el saldo de crédito fue de 1,172 billones de euros en ese mes, al excluirse el crédito de los EFC.

Los datos desglosados por tipo de entidad reflejan que la ratio de dudosos del conjunto de entidades de depósito (bancos, cajas y cooperativas) cerró marzo en el 3,40%, por debajo del 3,46% del mes anterior y del 4,15% de un año antes. Por su parte, la ratio de mora de los establecimientos financieros de crédito subió al 6,48% en el tercer mes del año, superior al 6,04% de febrero, pero por debajo del 7,08% de un año antes.

Fuente.- Estrategias de Inversión