#26881

Re: La actualidad de los mercados

El economista jefe del BCE apuesta por subir tipos en mayo si no cambia el escenario en Europa

El economista jefe del Banco Central Europeo (BCE), el irlandés Philip Lane, se ha mostrado partidario de seguir elevando los tipos de interés si persiste el escenario de referencia manejado por la institución, aunque ha subrayado la importancia de la próxima encuesta sobre préstamos bancarios y condiciones de financiación empresarial para evaluar el impacto de las turbulencias financieras.

"Si persiste el escenario de referencia subyacente a las proyecciones macroeconómicas elaboradas por los expertos del BCE de marzo, será apropiado elevar aún más las tasas", ha indicado Lane en un discurso pronunciado en Dublín.

El economista ha defendido que el endurecimiento sustancial de la política monetaria de la eurozona está diseñado para garantizar que la inflación regrese al objetivo del 2% de manera oportuna, tanto asegurando que las expectativas de inflación a largo plazo permanezcan firmemente ancladas como reduciendo las presiones de precios y costes a través de la reducción de la demanda.

En este sentido, ha recordado que un canal importante a la hora de lograr frenar la demanda es el aumento de los costes de financiación a los que deben enfrentarse las empresas, añadiendo que la disminución de la demanda a través de una política monetaria más restrictiva informa de que los aumentos excesivos de precios y salarios "no serán sostenibles".

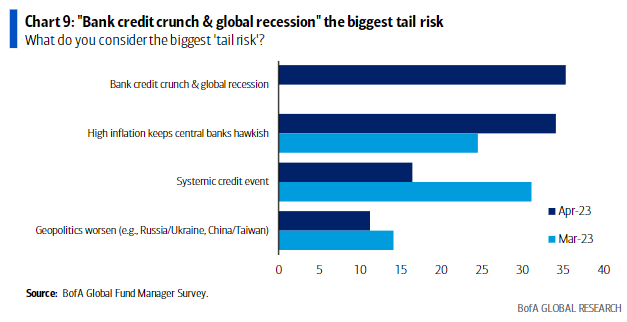

Por otro lado, Lane ha advertido de que espera que el endurecimiento de las condiciones financieras y los estándares crediticios más estrictos pesen más en la inversión residencial y comercial en los próximos trimestres, ya que los bancos habían informado de mayores restricciones antes incluso de las recientes turbulencias financieras.

De este modo, en el medio plazo, se prevé que la inversión en inmuebles comerciales se vea particularmente afectada por las condiciones crediticias más estrictas, mientras que la fuerte desaceleración proyectada en los precios de la vivienda reducirá la inversión residencial.

A este respecto, el irlandés ha subrayado que la encuesta de préstamos bancarios de abril "será un aporte importante" de cara a la reunión del Consejo de Gobierno del BCE del mes de mayo y ayudará a evaluar los efectos indirectos de lo sucedido en Estados Unidos y Suiza en la oferta y la demanda de crédito en la zona del euro.