Hace tiempo que desde este blog (y también desde otros como el de metales preciosos de Fernando o el de LLinares) defiendo la necesidad de invertir en oro y plata físicos o en su defecto crear una cartera de mineras de oro-plata, para proteger el patrimonio ante la crisis ecónomica que nos espera.

Por eso compré en Diciembre de 2019 y volví a comprar el 23 de Marzo cuando la FED anunció su QE infinita. Las fuertes plusvalías me llevaron a cerrar la cartera en Mayo, porque me siento más cómodo con el metal en mano. Pero reconozco que para la mayor parte de la gente es más interesante mantener participaciones en mineras que tener en posesión el metal.

La sorpresa llega esta semana cuando la presentación de la cartera de W, Buffett anuncia su entrada en Barrick Gold, después de muchos años de despreciar el oro y además lo hace después de una fortísima subida del oro.

El oro en máximos históricos y WB entrando en oro, suena muy raro. Veremos.

* * * *

A Alisdair Mcleod le ha salido un seguidor inesperado de su tesis, nada menos que W.Buffett. Por supuesto no es totalmente cierto, aunque luego hablaré de los movimientos de BH y la compra de acciones de Barrick Gold.

Esta semana en su artículo, Alisdair nos habla de la crisis bancaria inminente (antes de final de año) y como distinguir los bancos más afectados, entre los que se encuentra el B. de Santander. La clave es observar que bancos no se han recuperado de la crisis de Marzo y analizar sus ratios para ver cuales son sus problemas.

https://www.goldmoney.com/research/goldmoney-insights/an-unexpected-systemic-crisis-is-for-sure

Las caídas en la expansión del crédito bancario siempre conducen a problemas sistémicos. Estamos al borde de tal recesión, que gracias al enfoque de todos en el coronavirus, es inesperado.

Ahora podemos identificar el 23 de marzo como la fecha en que los mercados dejaron de preocuparse por la deflación y se dieron cuenta de que la inflación monetaria es la perspectiva segura. Ese día, la Fed prometió un estímulo monetario ilimitado tanto para los consumidores como para las empresas, y el dólar comenzó a caer.

Los bancos comerciales de todo el mundo tienen un apalancamiento masivo y su exposición a deudas incobrables y una crisis bancaria cíclica seguramente acabará con muchos de ellos. En este artículo, consideramos a los bancos de importancia sistémica mundial (los G-SIB) como proxy de todos los bancos comerciales e identificamos los que corren mayor riesgo en un análisis basado en el mercado.

Introducción

En estos mercados extraños, el elefante en la habitación es un riesgo sistémico, visible para todos pero simplemente ignorado. Esto se debe en parte a todos en el gobierno y los bancos centrales, así como a sus epígonos en la industria de inversiones y los principales medios de comunicación, que creen que nuestros problemas económicos son solo una cuestión de Covid-19. En otras palabras, cuando la pandemia termine, la normalidad regresará. Pero Covid-19 ha actuado como la distracción de un prestidigitador: nos ha desviado de las consecuencias de las guerras comerciales de Trump con China y las tensiones de liquidez que surgieron en Nueva York en septiembre pasado cuando la tasa de recompra se disparó al 10%.

Las tensiones de liquidez y la severa desaceleración de los mercados de valores que siguió a principios de este año antes de mediados de marzo han quedado sepultadas por el momento en un tsunami de dinero del banco central. Los problemas de liquidez tras la crisis de las repos de septiembre pasado y el colapso del índice S&P 500 en un tercio entre el 19 de febrero y el 23 de marzo fueron una clara señal de que el ciclo plurianual de expansión del crédito bancario ya había alcanzado su punto máximo. Desde la última crisis crediticia de 2008, los bancos habían recuperado su confianza crediticia y ampliado el crédito bancario, una fase expansiva clásica.

Si quitamos el dinero en dólares estadounidenses M1 del dinero M2, obtenemos una aproximación aproximada del crecimiento del crédito bancario y eso nos dice dos cosas. Se ha más que duplicado en la larga fase expansiva, y desde principios de junio, a pesar de la inyección sin precedentes de moneda base en el sistema bancario por parte de la Fed, el crédito bancario se está estancando.

Estamos entrando en esta fase de contracción del crédito con algunos bancos importantes peligrosamente apalancados. Eso es habitual antes de una crisis crediticia, pero nunca en la medida en que lo estamos experimentando hoy. Y gracias a Covid-19, este peligro se ignora universalmente.

Por qué son importantes las capitalizaciones del mercado bancario

Algunos de los bancos de importancia sistémica mundial (G-SIB) no solo están altamente apalancados en sus balances, sino que en la mayoría de los casos los mercados de valores están valorando su capital a una fracción de los valores contables de su balance, en contraste con las valoraciones escandalosamente altas para los acciones financieras en la recesión económica más severa jamás vista en tiempos de paz. Sería razonable esperar que un nuevo mercado alcista de acciones incluyera al sector bancario, pero no es así.

La Tabla 1 a continuación ilustra el punto al incorporar la combinación de apalancamiento del balance y valoraciones del mercado de valores para todos los G-SIB para dar un múltiplo de los activos del balance a la capitalización del mercado, clasificándolos de más peligrosos a menos en esta medida. Los únicos bancos en la lista con capitalizaciones de mercado superiores a las acciones del balance (relación precio / valor contable de más de uno) son los bancos norteamericanos, lo que podría explicar por qué los apalancamiento críticos no se reconocen como un problema sistémico en los mercados financieros estadounidenses.

Los tres apalancamiento más altos son los de los bancos de la zona euro: recuerde que estos son solo los G-SIB: habrá muchos bancos comerciales grandes y pequeños con un alto apalancamiento que no están en esta lista.

Tener su capital social valorado a menos del 20% del valor contable, que es la indignidad sufrida por el banco francés Société Générale, debería enviar señales de advertencia a los reguladores bancarios franceses. Pero insisten en observar únicamente la relación entre los activos del balance y el patrimonio del balance; que para Soc Gen sigue siendo 21,4 veces lagrimeo. A diferencia del regulador, los inversores parecen pensar que es muy probable que este banco esté en quiebra, el precio de sus acciones es poco más que una apuesta de opción de compra por su supervivencia. Para ser claros, el efecto de cada euro de nuevas insolvencias declaradas por este banco se magnifica 118,8 veces en dolor para los accionistas. Vale la pena tomarse un momento para asimilar las implicaciones y comprender lo poco que se necesitaría para quebrar el banco.

Es un problema que afecta especialmente a los bancos de la zona euro. En sus torres gemelas de Frankfurt, un simple estornudo podría desestabilizar al Deutsche Bank. En Francia, el regulador descarta el apalancamiento del balance y los precios de las acciones con un encogimiento de hombros galo. El apalancamiento del balance de Société Générale es 21,4 veces, el de Credit Agricole es 28,1 veces - el más alto de todos los G-SIB - y el BNP es 20,1 veces. Y la experiencia nos dice que las cifras informadas por los bancos se ven reforzadas por su juego del sistema regulatorio, razón por la cual cuando un banco quiebra, el resultado es siempre peor de lo que las cifras anteriores a la quiebra sugerirían.

Los grandes bancos no operan en silos nacionales, teniendo actividades de financiamiento comercial, operaciones de cambio y derivados, préstamos en moneda extranjera e incluso sucursales y operaciones subsidiarias sustanciales en el exterior. La idea de que una crisis en la zona euro, o en China, por ejemplo, pueda limitarse a las fronteras nacionales es una ilusión. Con la excepción de Wells Fargo, los G-SIB de EE. UU. Salen mejor que los de otras jurisdicciones, pero eso no los salvará de una crisis sistémica que se origina en otros lugares.

Si bien podemos señalar el final del ciclo crediticio, no hay duda de que Covid-19 ha precipitado una crisis más inmediata. Ahora estamos viendo los efectos iniciales sobre el PIB de los bloqueos que se informan, y sin duda sus revisiones posteriores los empeorarán aún más. El discurso oficial es de una recuperación en forma de V y, de hecho, el gasto del gobierno ha aumentado con ese resultado en mente. Se informa que nosotros, el público en general, hemos ahorrado nuestro dinero en el encierro y que reanudaremos el gasto con normalidad una vez que pase Covid-19. Todo lo que tienen que hacer las empresas en quiebra es aguantar y, como dijo el famoso presidente Reagan, esperar a que llamen a la puerta: “Soy del gobierno y estoy aquí para ayudar”.

Pero hay una verdad barrida bajo esta propuesta: tanto en los EE. UU. Como en el Reino Unido, con sus sociedades impulsadas por el consumidor en común, un 80% de los empleados de Pareto viven de sueldo a sueldo. Aquellos cuyo gasto ha caído y sobre los que se apoya una recuperación del gasto son en su mayoría jubilados, que es poco probable que marquen una gran diferencia en una economía impulsada por el consumidor al derrochar cuando terminen todos los bloqueos.

Los gobiernos han introducido planes de emergencia. El gobierno de los Estados Unidos está distribuyendo dinero en helicópteros metafóricos, y Gran Bretaña tiene un plan de licencias y aplazamientos de impuestos. Pero hacen poco para aliviar las preocupaciones de los banqueros comerciales altamente apalancados, que enfrentan la perspectiva de un aumento de las deudas incobrables. Los valores de los activos del balance bancario con respecto a las tasas de capitalización de mercado sugieren fuertemente que el sistema bancario no puede hacer frente a lo que está por venir.

Los gobiernos de EE. UU. Y el Reino Unido también han implementado o anunciado planes para ayudar a los empleadores y, sin duda, están preparados para intensificar su apoyo, especialmente para aquellos que emplean a un gran número de trabajadores. Pero estas medidas no pueden cambiar el hecho de que muchas empresas e individuos se enfrentan a la quiebra. Los bancos lo saben, y debido a que sus acciones para protegerse de las deudas incobrables en la economía no financiera están restringidas por temor a empeorar las cosas, sus acciones en la economía financiera cobrarán importancia.

El dilema es este. Como banquero, ¿considera que los activos financieros seguirán aumentando en valor, de modo que al aumentar la participación de su banco podría salir de los problemas mediante el comercio expandiendo las actividades financieras y de inversión, o toma medidas enérgicas contra riesgo financiero y compromisos, con la esperanza de liberar espacio en el balance para manejar las deudas incobrables en la economía real?

Presumiblemente, los bancos centrales están apoyando al primero, pero entre sus cargos comerciales parece que prevalece el segundo. Y con el balance general como está, quién puede culparlos.

Muchos G-SIB no solo han reducido o cerrado sus actividades de banca de inversión después de Lehman, sino que su experiencia reciente en los mercados de derivados de oro y plata probablemente los alentará a reducir sus libros en una amplia gama de otras actividades financieras. No podemos saber si esto ha impactado todavía en los mercados de valores; pero es probable que el efecto inicial haga subir los precios a medida que se deteriore la liquidez del mercado antes de que los compradores que persiguen tendencias dejen de perseguir tendencias al alza. Dada la fortaleza de los índices bursátiles estadounidenses, esto es precisamente lo que estamos viendo.

La dirección de los precios de las acciones es importante

Al ser burócratas que se adhieren a sus reglas, los reguladores ignoran los valores del mercado que todos sabemos que importan en el mundo real. Pero también es fundamental cómo evolucionan los valores en el mercado; y con los mercados de valores a la alza, es importante identificar las acciones de los bancos que se comportan como perros, porque seguramente ahí radican los problemas.

A principios de este año, aproximadamente a mediados de febrero, los mercados se tomaron en serio las implicaciones deflacionarias del Covid-19. El índice ponderado comercial del dólar se disparó más alto en una carrera por la seguridad del efectivo. Los precios de las acciones bancarias cayeron abruptamente cuando las implicaciones de una deflación del crédito bancario comenzaron a ocupar un lugar preponderante en la mente de los inversores. En Comex, el interés abierto por el oro se desplomó desde niveles récord y la relación oro / plata se disparó a más de 120. El índice S & P500 colapsó de 3386 el 19 de febrero a 2237 el 23 de marzo, cayendo un tercio. El 23 de marzo también fue el día en que la Reserva Federal anunció que sin vacilar proporcionaría todo el apoyo monetario que necesita la economía estadounidense, convirtiendo los crecientes temores de deflación en cierta inflación.

Eso marcó el punto de inflexión para todos los mercados financieros: el índice ponderado comercial del dólar alcanzó su punto máximo y comenzó a caer. El S & P500 comenzó una nueva carrera alcista y se ha recuperado a nuevos máximos esta semana. En Comex aparecieron primas sobre el precio al contado del oro, la relación oro-plata comenzó a caer rápidamente y el precio del cobre subió considerablemente. El petróleo también subió, aunque cayó temporalmente en abril debido a factores técnicos antes de subir para unirse a los otros alcistas.

Algunos de estos efectos se muestran en el Gráfico 2. El factor común fue la caída del dólar, que refleja el cambio de los temores deflacionarios a las expectativas de inflación monetaria. El dólar perdió su condición de refugio seguro para la deflación e incluso se vendió por otras monedas, en particular el euro. Al mismo tiempo, todas las coberturas de dólar, desde acciones hasta materias primas, e incluso bitcoin, comenzaron a subir. Financieramente, aquí es cuando la marea cambió, y si los bancos eran sólidos, el precio de sus acciones debería haberse unido a la tendencia alcista. Por lo tanto, todo lo que tenemos que hacer es observar a aquellos que luchan por salir de sus mínimos para identificar los G-SIB con mayor probabilidad de estar en problemas reales.

En la Eurozona los dos destacados son Société Générale y Banco Santander. Sus gráficos son del 23 de marzo, el día en que despegaron los mercados de valores, y se muestran en la Figura 3.

Recientemente, el 17 de febrero, Société Générale alcanzó los 31,93 euros antes de colapsar a 11,77 euros el 15 de mayo. Y, como muestra el gráfico, es como un boxeador en el suelo luchando por levantarse de la lona. Junto con una relación de activos a capitalización de mercado de 118,8 veces, la capacidad de este banco para sobrevivir al más mínimo golpe es muy dudosa.

La debilidad de Santander es una leve sorpresa. Con activos para capitalización de mercado de 48,8 veces, está peligrosamente orientado, pero no tanto como otros G-SIB de la zona euro, como Deutsche Bank en 79,5 veces. Sin embargo, los inversores lo han vendido a la baja desde 3,955 € el 12 de febrero hasta 1,8232 € el 19 de mayo. Una vez más, este banco está calificado como probablemente condenado por los mercados.

En este análisis, restringimos nuestro comentario a aquellos bancos que después de marzo se están comportando como perros. Pero eso no significa necesariamente que otros bancos sean seguros. Deutsche Bank, por ejemplo, cotizaba a menos de 5 euros en marzo y se ha recuperado hasta los 8,25 euros, en teoría recuperándose con los mercados de renta variable. Pero el 14 de febrero ya se había derrumbado de 10,19 euros, más de la mitad. Además, antes de la crisis de Leman, las acciones alcanzaban los 91.625 euros. Commerzbank, que no figura en la lista G-SIB, se ve afectado de manera similar tras recuperarse de un mínimo de 3,05 € el 19 de marzo a 4,873 € actualmente. Pero el precio de sus acciones superó los 300 euros en marzo de 2007, y su relación entre activos y capitalización de mercado es 76 veces, similar a la de Deutsche Bank. Estos dos grandes bancos privados están inconscientes de pie y podrían caerse al menor empujón.

Hay dos bancos británicos con un desempeño similar, cercano a sus mínimos del año. Con 63,8 veces, Barclays tiene la relación más alta entre activos de balance y capitalización de mercado, pero no es uno de ellos. Los bancos británicos que más han sufrido en los mercados desde el 23 de marzo son Standard Chartered y HSBC, que se muestran en la Figura 4.

HSBC alcanzó un máximo de 791,70p en enero de 2018, y descendió a 584,50p el 9 de febrero, desde entonces cuando ha continuado su descenso. Con un precio de reserva del 51%, todavía tiene una calificación en el mercado mejor que muchos otros G-SIB. El problema obvio de HSBC es la conexión con China y las sanciones contra Hong Kong. Con activos totales para el patrimonio del balance de 14.8 veces, HSBC está a la par con Standard Chartered en 14.3 Pero con el precio de Standard Chartered para reservar en 23.9% y HSBC en 51.1%, el primero parece ser el más vulnerable. Sin embargo, la geopolítica probablemente signifique que HSBC también está lejos de ser seguro.

Esto nos lleva a nuestra última categoría, China. Los precios de las acciones de los cuatro G-SIB chinos se han derrumbado, habiendo disfrutado inicialmente del repunte posterior al 23 de marzo. Y vale la pena señalar que el Índice Compuesto de Shanghai también subió el 23 de marzo, de 2660 a 3320 esta semana. Estos grandes bancos, controlados por el gobierno, deberían haber mantenido su repunte con el mercado y no haber disminuido. La Figura 5 muestra que todos están en o cerca de sus mínimos. Y estos bancos, seguramente, son los más seguros de China, al ser órganos del Estado.

Tras la flexibilización del bloqueo de China, el índice compuesto de Shanghai se recuperó con fuerza, y los inversores minoristas se apilaron en acciones. Las autoridades alentaron la apariencia de un regreso a la normalidad, con el China Securities Journal en un editorial de primera plana hablando de un mercado alcista saludable y el efecto riqueza del aumento de los precios de las acciones respaldado por una economía en mejoría. Las acciones bancarias se beneficiaron inicialmente, y todas alcanzaron un máximo el 7 de julio. El mercado en general alcanzó su punto máximo dos días después y ha bajado solo un 3,5% desde la cima. Pero los precios de las acciones de estos grandes bancos han caído.

Los reguladores chinos han estado limpiando las actividades bancarias en la sombra y reformando el mercado de productos de gestión patrimonial (WMP), al que los bancos están expuestos a un equivalente estimado de 3,3 billones de dólares. Esta no solo ha sido una actividad comercial inmensamente importante para ellos, sino que los bancos han brindado garantías explícitas e implícitas a los inversores que eximen del riesgo a la propiedad de WMP. Según una nota de Moody's publicada el 7 de agosto, las garantías implícitas ascienden a más de la mitad de estos WMP.

El problema para el regulador es que los bancos están asumiendo el riesgo de cambios en los valores de los activos subyacentes en lugar de los inversores. Es comprensible que hayan tratado de cambiar lo que se ha convertido en un problema sistémico de gran importancia. ¿Era esto lo que estaba detrás de la recomendación “oficial” de que los inversores se apilaran en acciones, dado que antes del repunte del mercado de valores, las garantías implícitas a los tenedores de WMP amenazaban con socavar a los bancos y necesitaban un respiro?

Probablemente nunca sepamos la verdad, pero recientemente los reguladores decidieron extender el plazo para la transferencia de riesgo de los bancos a los propietarios de WMP por un año. La señal del desempeño de las acciones de los bancos chinos en las últimas semanas, particularmente cuando se compara con el desempeño del resto de los mercados de valores chinos, es que las percepciones de riesgo para los accionistas de los bancos se han vuelto significativamente elevadas.

Luego está la geopolítica. Los flujos de inversión hacia el interior a través de la conexión Hong Kong-Shanghai han sido efectivamente detenidos por las sanciones estadounidenses. Como se señaló anteriormente, es probable que los bancos como HSBC sean el próximo objetivo de la administración estadounidense, extendiendo el riesgo sistémico adicional al sistema bancario chino a través de sus relaciones bancarias.

El último banco con un precio de las acciones cerca de sus mínimos es Wells Fargo, que se muestra en la Figura 6.

En enero, las acciones de Wells Fargo cotizaban a 54 dólares, reduciéndose a la mitad entre ese momento y el 23 de marzo, cuando todo cambió en el mundo de las finanzas. Quizás una comparación desafortunada, pero el desempeño posterior de WFC se hace eco del de Société Générale que se muestra en la Figura 3, que, como señalamos anteriormente, es como un boxeador en el suelo que lucha por levantarse de la lona. De los G-SIB de América del Norte, se destaca con el mayor descuento al valor en libros, lo que le otorga un apalancamiento de activo total a capitalización de mercado de 18,6 veces. Su relación entre el balance y el capital social es de apenas 10,4 veces, que se compara con la de JPM Chase en 10,3. Sin duda, los reguladores bancarios estadounidenses no ven ningún problema aquí, aunque los mercados nos están contando otra historia.

En conclusión, a través de nuestro enfoque basado en el mercado, hemos identificado algunos de los posibles puntos débiles en el sistema bancario global: otros existirán en bancos que no están en la lista G-SIB, de los cuales Commerzbank citado anteriormente es un ejemplo. El hallazgo sorprendente, quizás, es la amenaza sistémica de los grandes bancos de China combinada con dos G-SIB británicos que operan en Hong Kong y el Lejano Oriente. Si el estado profundo de EE. UU. Considera que el sistema financiero de China es digno de un mayor ataque, podría ser responsable del colapso del sistema bancario mundial.

Los rescates incuestionables por parte del estado serían el resultado más optimista en un mundo del G-20 que ha aprobado regulaciones para permitir rescates. Cualquier jurisdicción que siga la ruta del rescate probablemente empeorará las cosas al trasladar la quiebra a los hombros de los tenedores de bonos bancarios y grandes depositantes, creando corridas desordenadas en otros bancos considerados en riesgo. Nuestra suposición debe ser que cuando cualquiera de estas fichas de dominó se derrumbe, las autoridades pertinentes las rescatarán sin dudarlo.

Las consecuencias de una quiebra bancaria global

Si un G-SIB falla, entonces parece lógico que otros bancos menores también fracasen. Por lo tanto, cualquier estado que tenga una falla de G-SIB debe estar preparado desde el principio para respaldar todo su sistema bancario. Lo más probable es que se convierta en un problema más amplio con el resultado de que el sistema bancario mundial caerá en manos de los principales gobiernos.

Inicialmente, las implicaciones inflacionarias solo se pueden adivinar. La forma en que la crisis afecta las perspectivas económicas y socava los activos financieros alimentará esas conjeturas. Pero cuando los bancos son propiedad y están controlados por el estado, el impedimento del ciclo crediticio bancario a los factores inflacionarios será reemplazado por la dirección de los banqueros centrales y los ministros del Tesoro. La inflación monetaria mundial para contrarrestar una recesión que se avecina se convertirá en un obstáculo y sin precedentes.

El efecto de una crisis bancaria en activos financieros más amplios es un análisis que aún no se ha realizado. Hemos visto cómo el 23 de marzo se convirtió en el punto de inflexión para los mercados, que giraban en torno a expectativas ajustadas de seis peniques desde la deflación crediticia hasta la inflación ilimitada de las monedas fiduciarias. También es el momento en que el reloj comenzó a correr para una crisis monetaria y de mercado completa y definitiva. Una consecuencia ha sido el inicio de la debilidad del dólar, que probablemente persista. Es probable que continúen o incluso se aceleren los flujos externos del dólar y los activos en dólares. Dado que los extranjeros son cada vez más vendedores netos de activos financieros estadounidenses, no solo seguirá sufriendo la tasa de cambio del dólar, sino que con la desinversión extranjera será cada vez más difícil para la Fed mantener la burbuja de activos financieros.

Que la Fed termine financiando al gobierno de Estados Unidos a través de intermediarios bajo el control del propio gobierno, acabará con la hoja de parra del financiamiento no inflacionario a través de QE. La inflación monetaria quedará al descubierto por lo que es, exigiendo una reevaluación del mercado de los rendimientos de los bonos del Tesoro estadounidense. En resumen, con un dólar debilitado, como sea que se mida, la Fed corre el riesgo de perder el control sobre los mercados de bonos del gobierno y, por lo tanto, también sobre los precios de otros activos financieros.

El éxito de la Fed en la reducción gradual de los costos de financiación del Tesoro de los Estados Unidos se ha basado en su supremacía indiscutible sobre los mercados: lo que dice la Fed, vale. Tras la crisis bancaria ahora inminente, es probable que esta confianza se vea gravemente dañada y las acciones de la Fed sean cuestionadas por un número cada vez mayor de escépticos del mercado. Amenaza con ser una repetición de los problemas que enfrentó el Banco de Inglaterra a principios de la década de 1970, cuando casi todas las acciones que tomó no lograron convencer a los mercados. Entre 1972 y 1975, el índice FT30 cayó un 73%, se produjo una crisis bancaria en noviembre de 1973, la inflación de precios se disparó y en 1976 se llamó al FMI para rescatar a Gran Bretaña.

Solo podemos concluir que una crisis sistémica que conduzca a quiebras bancarias generalizadas y su incorporación al sector público será vista, a su vez, tanto por el público en general como por los inversores como un fracaso de las políticas monetarias neokeynesianas de los bancos centrales. Una crisis bancaria más grave que la crisis de Lehman de 2008-2009 sería un trampolín hacia una crisis más amplia para los valores de los activos financieros, lo que llevaría a un ritmo cada vez mayor de pérdida de poder adquisitivo del dólar, cuyas fortunas ahora están estrechamente ligadas a la confianza. que se seguirá financiando el déficit presupuestario de Estados Unidos. Y del destino del dólar depende el futuro de todas las demás monedas de papel vinculadas a él.

Los puntos de vista y opiniones expresados en este artículo son los del autor (es) y no reflejan los de Goldmoney, a menos que se indique expresamente. El artículo es solo para fines de información general y no constituye ni a Goldmoney ni al autor (es) que le brindan asesoramiento legal, financiero, fiscal, de inversiones o contable. No debe actuar ni confiar en ninguna información contenida en el artículo sin antes buscar asesoramiento profesional independiente. Se ha tenido cuidado para asegurar que la información del artículo sea confiable; sin embargo, Goldmoney no declara que sea exacto, completo, actualizado y / o que deba tomarse como una indicación de resultados futuros y no se debe confiar en él como tal. Goldmoney no se hace responsable de ningún reclamo, pérdida, daño,

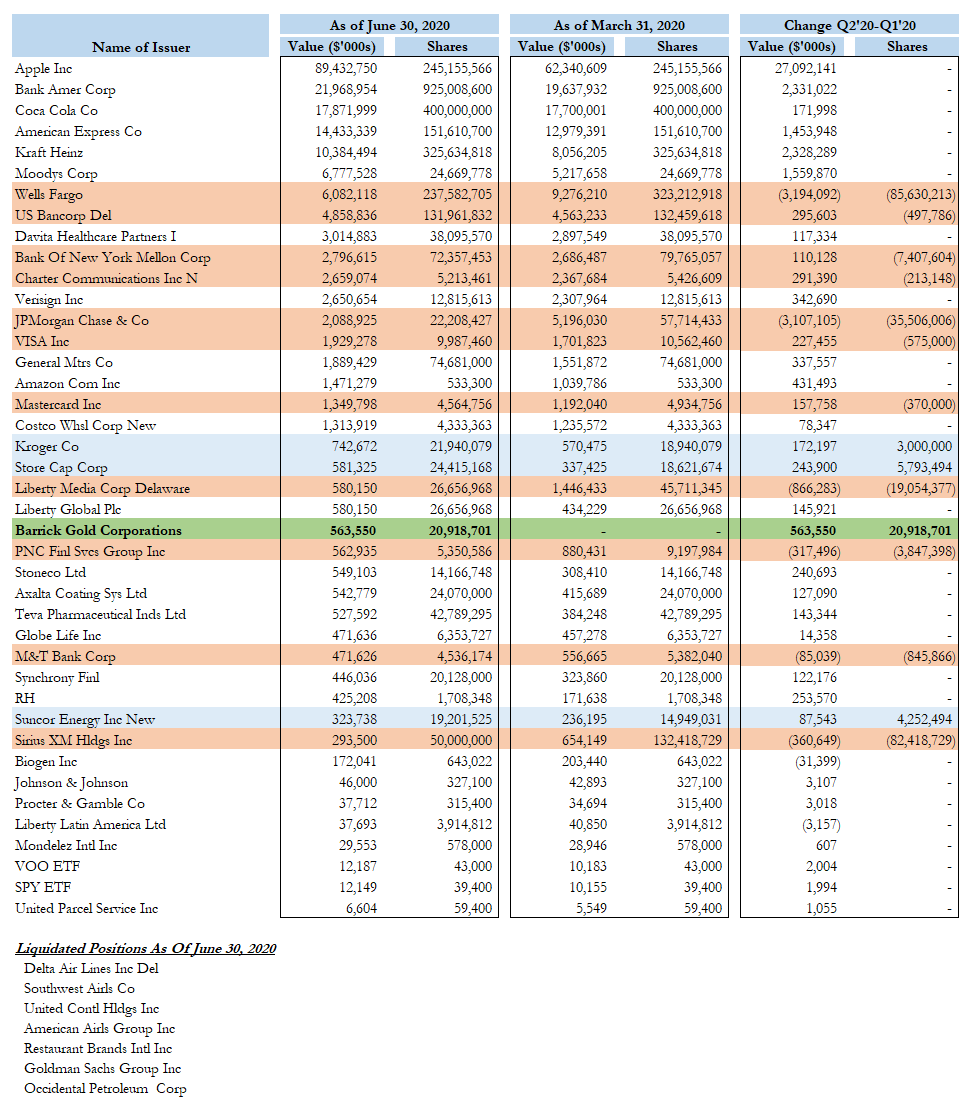

Después de ver este informe no puede extrañarnos los movimientos trimestrales realizados por la cartera de W.Buffett.

Después de muchos años invirtiendo en el sector bancario, las ventas masivas de su participación en Goldman. JP Morgan, Wells Fargo, nos indican que no solo las aerolíneas han entrado en su visor de ventas, sino que el sector bancario está herido de muerte como consecuencia de la política regresiva que siguen los BC.

Pero todavía hay un movimiento más inesperado, la entrada en Barrick Gold de W. Buffett, a pesar de haber estado denigrando el oro durante muchos años. Movimiento sorpresa por cuanto el oro está en máximos históricos y a WB le gusta comprar barato.

En Zero hedge han colgado este sorprendente artículo.

Esto se va a poner incómodo.

El último 13F de Berkshire Hathaway acaba de caer y contenido en su interior es una señal de que nada menos que el Oracle Of Omaha parece estar apostando silenciosamente contra Estados Unidos.

¿Por qué? Porque durante años, de hecho desde que podemos recordar, Warren Buffet ha denigrado el oro:

En un discurso pronunciado en Harvard en 1998, Buffett dijo:

“(El oro) se extrae de la tierra en África o en algún lugar. Luego lo derretimos, cavamos otro hoyo, lo enterramos de nuevo y pagamos a la gente para que lo vigile. No tiene ninguna utilidad. Cualquiera que mire desde Marte se estaría rascando la cabeza. "

Una vez dijo:

“El oro es una forma de vivir mucho en el miedo, y ha sido una forma bastante buena de pasar mucho tiempo en el miedo de vez en cuando. Pero realmente hay que esperar que la gente sienta más miedo en uno o dos años que ahora. Y si tienen más miedo, ganas dinero, si tienen menos miedo, pierdes dinero, pero el oro en sí no produce nada ".

En su carta de 2011 , Buffett señaló que por $ 9,6 billones se podía comprar "pila a" - todo el oro del mundo, o "pila b" - toda la tierra de cultivo de EE. UU. (400 millones de acres) más 16 ExxonMobil sy todavía tener otra Queda un billón de dólares.

"Es cierto que, cuando la gente dentro de un siglo tenga miedo, es probable que muchos todavía se apresuren hacia el oro", escribió. "Sin embargo, confío en que la valoración actual de 9,6 billones de dólares de la pila A se acumulará durante el siglo a una tasa muy inferior a la alcanzada por la pila B."

En 2013, Buffett incluso llegó a burlarse de los inversores que apostaban por el oro, diciendo que había mejores lugares para invertir su dinero.

“Lo que motiva a la mayoría de los compradores de oro es su creencia de que las filas de los temerosos crecerán”, escribió Buffett en 2012. “Durante la última década esa creencia ha demostrado ser correcta. Más allá de eso, el aumento del precio ha generado por sí solo un entusiasmo de compra adicional, atrayendo a compradores que ven el aumento como validando una tesis de inversión. A medida que los inversores 'vanguardistas' se unen a cualquier partido, crean su propia verdad, durante un tiempo ".

En la reunión anual de Berkshire de 2018 , Buffett comparó $ 10,000 invertidos en acciones y oro en 1942 (el primer año que invirtió en acciones):

"... por cada dólar que podría haber ganado en los negocios estadounidenses, tendría menos de un centavo de ganancia comprando en un almacén de valor al que la gente le dice que corra cada vez que se asusta con los titulares".

Y en su carta de 2019 reiteró:

"El metal mágico no era rival para el temple estadounidense".

Todo lo cual hace que lo siguiente sea aún más impresionante ...

Según el último 13F, Berkshire Hathaway de Howard Buffett no solo abandonó todas sus aerolíneas, como supimos anteriormente 0, sino que también ha liquidado grandes cantidades de su exposición a los bancos estadounidenses (saliendo de Goldman Sachs por completo).

- La participación de JPMorgan de Berkshire bajó 62% a 22,2 millones de shrs

- La participación de Wells Fargo en Berkshire cae un 26% a 238 millones de shrs

- Berkshire recortó su apuesta por PNC Financial y M&T Bank, así como por Bank of New York Mellon Corp., Mastercard y Visa.

- Berkshire abandona la participación de Goldman por completo

Y aunque aumentó modestamente sus posiciones en Kroger, Store Cap y Suncor Energy, las únicas acciones nuevas que compró en el segundo trimestre fueron ... la minera de oro (anteriormente más grande) del mundo:

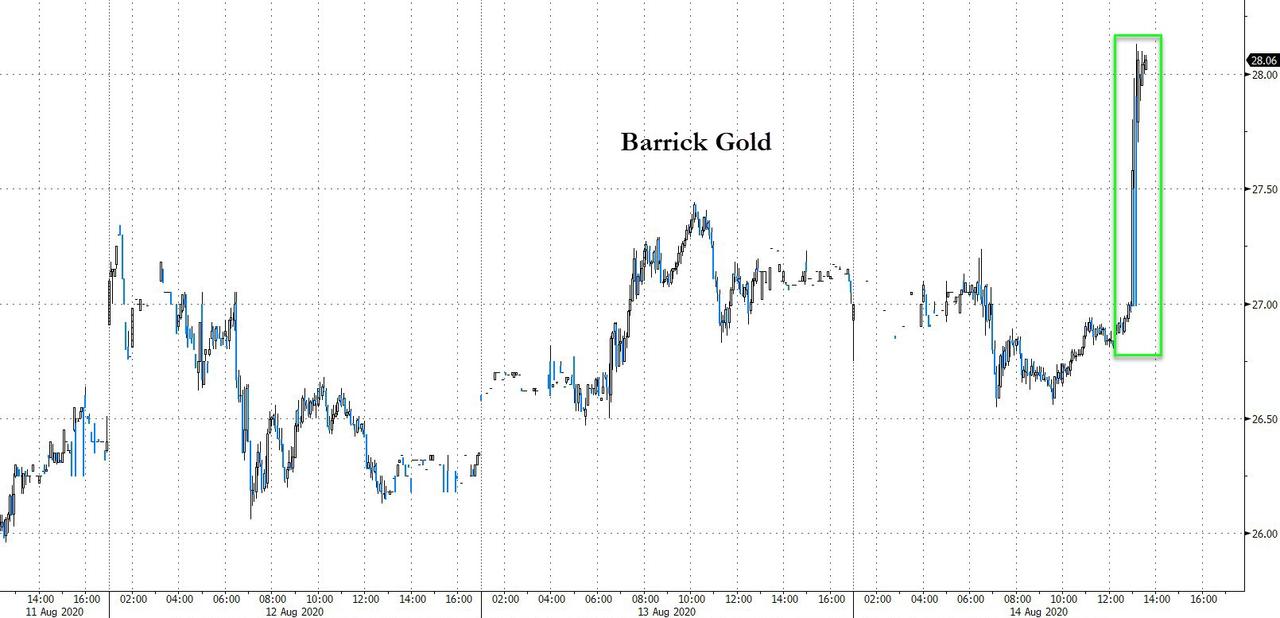

- Berkshire adquirió una nueva participación (20,9 millones de acciones) en Barrick Gold, una participación que estaba valorada en unos 564 millones de dólares al final de ese período .

Barrick Gold ha subido alrededor de un 6% después de horas ...

Por supuesto, notamos que esta presentación 13F refleja las selecciones de acciones de Buffett, así como sus ayudantes de mucho tiempo, Todd Combs y Ted Weschler. Por lo tanto, no está claro exactamente quién puso dinero a trabajar en Barrick.

Entonces, el famoso inversionista anti-oro ha abandonado los bancos , 'la columna vertebral de la economía impulsada por el crédito de Estados Unidos, en favor de una minera de oro (que era la más grande del mundo hasta el año pasado cuando Newmont compró Goldcorp).

¿Buffett está apostando contra Estados Unidos con una posición apalancada en metales preciosos?

Lo más irónico de todo esto es que el padre de Warren, Howard Buffett, se encuentra entre los grandes bichos del oro de todos los tiempos.

Como señalamos en 2010 , un ensayo de lectura obligada de Howard Buffett, padre del inversor "legendario" que inicialmente estaba tan en contra de los derivados y luego cambió rápidamente de opinión, analiza el dinero fiduciario y el oro, y concluye que " la libertad humana se basa en el oro dinero canjeable ".

En este análisis sorprendentemente simple, directo e impecable, el padre de Buffett enfatiza la relación entre dinero y libertad y sostiene que sin una moneda redimible, la libertad de un individuo y el acceso a la propiedad dependen de la buena voluntad de los políticos.

Buffett también dice que los sistemas de papel moneda generalmente colapsan y resultan en un caos económico. Continúa observando que un patrón oro restringiría el gasto público y daría a las personas un mayor poder sobre el erario público. Por último, allá por 1948, Howard Buffett, dijo que el "presente" es el momento adecuado para restaurar el patrón oro. Por desgracia, 60 años después, su consejo todavía ha sido ignorado en gran medida y, como resultado, tenemos una economía global que se encuentra al borde del incumplimiento global con déficits presupuestarios desbocados en todo el mundo desarrollado. Citas clave:

¿Existe una conexión entre la libertad humana y un dinero canjeable de oro? A primera vista, parecería que el dinero pertenece al mundo de la economía y la libertad humana a la esfera política.

Pero cuando recuerda que uno de los primeros movimientos de Lenin, Mussolini y Hitler fue prohibir la propiedad individual del oro, comienza a sentir que puede haber alguna conexión entre el dinero, canjeable en oro, y el raro premio conocido como libertad humana. Además, cuando descubres que Lenin declaró y demostró que una manera segura de cambiar el orden social existente y lograr el comunismo era mediante la imprenta de papel moneda, de nuevo te impresiona la posibilidad de una relación entre un dinero respaldado en oro y un dinero humano. libertad. "

Su conclusión es inquietantemente profética con lo que está sucediendo con la sociedad estadounidense actualmente:

" Te advierto que los políticos de ambos partidos se opondrán a la restauración del oro, aunque aparentemente pueden favorecerlo. A menos que estés dispuesto a entregar a tus hijos y a tu país a la inflación galopante, la guerra y la esclavitud, entonces esta causa exige tu apoyo. Porque si la libertad humana ha de sobrevivir en Estados Unidos, debemos ganar la batalla para restaurar el dinero honesto " .

Y, por supuesto, señala que la Reserva Federal está a la vanguardia de aquellos que harán todo lo que esté a su alcance para evitar el regreso del patrón oro:

La mayoría de los opositores a la libre acuñación de oro admiten que la restauración es esencial, pero afirman que el momento no es propicio. Algunos argumentan que habría una lucha por el oro y que pronto se agotarían nuestras enormes reservas de oro.

En realidad, este argumento simplemente señala el caso. Si hay tan poca confianza en nuestra moneda que la restauración de la moneda de oro haría que nuestras reservas de oro desaparecieran, entonces debemos actuar con prontitud.

El peligro fue destacado recientemente por Allan Sproul, presidente del Banco de la Reserva Federal de Nueva York, quien dijo:

"Sin nuestro apoyo (el Sistema de la Reserva Federal), en las condiciones actuales, es probable que casi cualquier venta de bonos del gobierno, realizada con cualquier propósito, loable o no, encuentre un mercado casi sin fondo el primer día en que se retire el apoyo".

Nuestras finanzas nunca se pondrán en orden hasta que el Congreso se vea obligado a hacerlo. Hacer que nuestro dinero sea redimible en oro creará esta compulsión.

El ensayo completo está a continuación, que estamos seguros de que nunca fue leído por el hijo "oracular" de Howard ... hasta quizás muy recientemente ...

¿Realmente le tomó hasta los 90 años darse cuenta de que su padre tenía razón después de todo?

Entonces, ¿qué pasa después? ¿Munger y Buffett compran bitcoins?

Como se puede ver, parece que por fin WB sigue en parte las instrucciones de Alisdair (aunque solo sea una pequeñísima parte de su cartera).

Saludos.