Las empresas de inversión están recaudando miles de millones de dólares para comprar participaciones en nuevas empresas tecnológicas respaldadas por capital de riesgo, mientras una larga sequía en adquisiciones y ofertas públicas iniciales obliga a los primeros inversores a deshacerse de sus acciones con descuentos.

El mercado secundario de startups, donde inversores y empleados compran y venden acciones de empresas privadas por valor de decenas de miles de millones de dólares, se está convirtiendo en un lugar de negociación cada vez más importante, ante la ausencia de métodos tradicionales de liquidación y dada la desaceleración de la actividad financiación inicial.

Los compradores secundarios de empresas de riesgo se preparan para un año ocupado, ya que los empleados de las empresas emergentes buscan una manera de vender sus acciones y los inversores buscan devolver el capital a sus propios patrocinadores o reasignarlo a otra parte.

Lexington Partners, especialista en mercados secundarios, anunció la semana pasada un nuevo fondo de 23.000 millones de dólares para comprar participaciones de “inversores a gran escala”. Lexington originalmente había apuntado a recaudar 15 mil millones de dólares, pero aumentó su objetivo debido a la alta demanda y dijo que estaba “en las primeras etapas de una oportunidad de compra secundaria generacional” que podría durar años.

El fondo comprará predominantemente acciones de fondos de capital privado, pero también espera invertir hasta 5 mil millones de dólares en secundarias de capital de riesgo , dijo un portavoz.

"Estamos viendo cantidades enormes de [inversores socios limitados] que están en dificultades y necesitan aligerar su carga de riesgo", dijo el director de una firma de capital de riesgo de 2.000 millones de dólares.

El último fondo de Lexington "habla de la pura demanda" de los LP que se sienten "sobreasignados" al capital privado, incluidas las empresas de nueva creación, dijeron.

Otras firmas especializadas como Pinegrove Capital Partners , un vehículo conjunto creado por Brookfield Asset Management y Sequoia Heritage, y StepStone también han estado recaudando fondos multimillonarios para apuntar a empresas secundarias.

StepStone ha recaudado 1.250 millones de dólares iniciales para su último fondo, según presentaciones de la Comisión de Bolsa y Valores y transcripciones de ganancias, y apunta a un aumento total de más del doble, dijo una persona con conocimiento del acuerdo.

Según los inversores, las grandes sumas de capital nuevo apuntan a un retorno a altos niveles de negociación después de dos años de crisis.

El mercado secundario ha crecido enormemente durante la última década, y los grandes bancos, administradores de activos y empresas comerciales han invertido en diversas plataformas comerciales. También se ha convertido en una válvula de escape fundamental para los empleados de empresas emergentes que no han podido realizar el valor de sus acciones debido a la falta de OPI. En el último año, empresas como OpenAI y SpaceX de Elon Musk han organizado la venta de acciones de los empleados a través del mercado secundario.

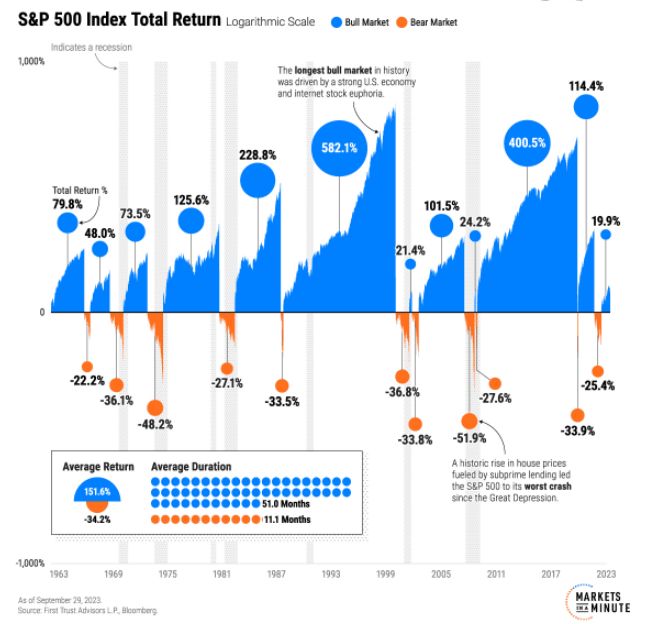

"La principal salida para los capitalistas de riesgo son principalmente las OPI y [fusiones y adquisiciones], y ninguna de esas cosas está ocurriendo", dijo Tom Callahan, director ejecutivo de Nasdaq Private Market, un centro de negociación. “Crea esta inmensa presión. . . [y] oportunidades increíbles para los inversores que entran y compran empresas con grandes descuentos”.

Sin embargo, todavía está menos regulado, es más opaco y mucho menos líquido que los mercados públicos. Un inversor de riesgo lo describió como “un mercado atrasado y desordenado dominado por intermediarios que hablan por teléfono”.

Carta, una empresa de software de 7.400 millones de dólares respaldada por inversores como Goldman Sachs, Andreessen Horowitz y Silver Lake, dijo la semana pasada que cerraría su plataforma secundaria centrada en los empleados tras las acusaciones de que había intentado negociar acciones de los clientes sin su consentimiento.

Se espera que la actividad de OPI se recupere a finales de este año, pero aún es probable que sean necesarios varios meses para que los volúmenes se normalicen.

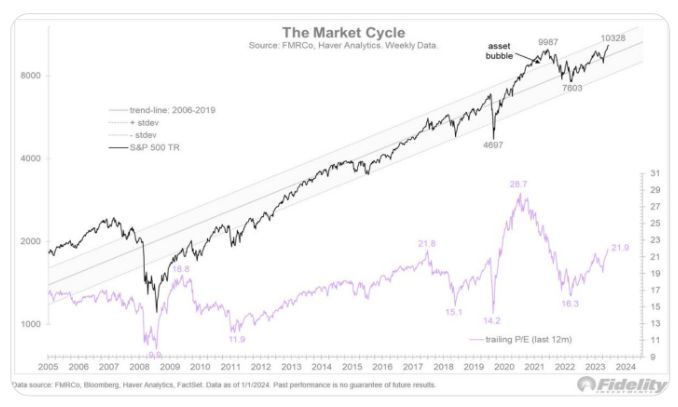

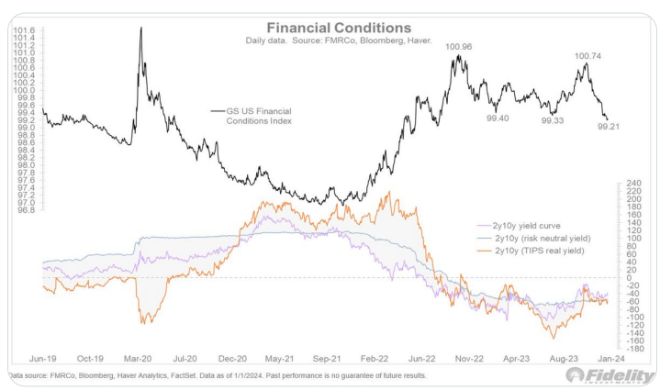

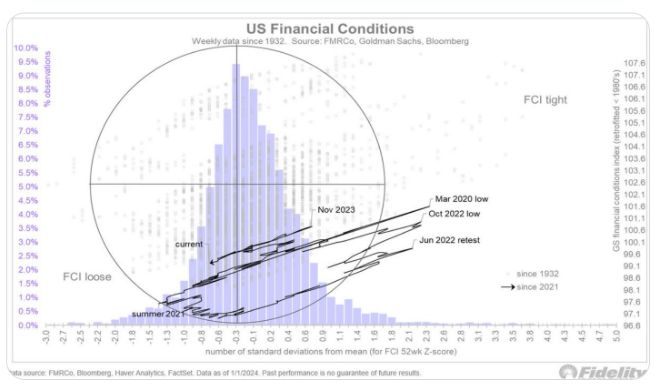

El comercio de productos secundarios se estancó en 2022, ya que las valoraciones de las empresas emergentes se vieron afectadas tardíamente por el aumento de las tasas de interés. Callahan, de Nasdaq Private Market, dijo que en algunos momentos de los últimos dos años, las empresas de capital de riesgo exigían precios un 30 por ciento más altos de lo que los compradores potenciales estaban dispuestos a pagar.

Marcus New, director ejecutivo de la plataforma comercial InvestX, dijo que las brechas de valoración habían comenzado a reducirse a medida que las empresas de capital de riesgo estaban "cada vez más en dificultades", lo que llevó a un aumento en la oferta de acciones para la venta. Sin embargo, tanto él como Callahan dijeron que los fondos de cobertura y los inversores institucionales se han mantenido cautelosos a la hora de comprar acciones de todas las empresas privadas, excepto de las más grandes y conocidas.

Los inversores y las plataformas comerciales esperan que la llegada de compradores secundarios especializados con miles de millones de dólares para gastar compense eso y aumente los volúmenes.

"Los valores se ajustarán a la baja este trimestre", dijo Hans Swildens, inversor secundario y fundador de Industry Ventures. “Habrá una rebaja en todo el mercado. Si eso sucede, entonces el volumen [de comercio] comenzará a dispararse”.

Forge Global, una bolsa secundaria de acciones privadas que cotiza en bolsa, informó un aumento inter trimestral de más del 50 por ciento en los volúmenes de negociación en el tercer trimestre de 2023, y la directora ejecutiva Kelly Rodriques dijo al Financial Times que "esa tendencia continuará".

En promedio, las ventas recientes de acciones en Forge tuvieron un precio de aproximadamente un 50 por ciento de descuento sobre la recaudación de fondos primaria más reciente de cada empresa. New de InvestX dijo que aquellos que estén dispuestos a desafiar el mercado antes de que se recupere el mercado más amplio de OPI podrían conseguir gangas.

"Hemos tenido éxito en presentar ofertas a bajo precio [donde] somos la única persona en el mercado", dijo. "Creo que los próximos meses serán el mejor momento para ser comprador de este tipo de valores en la última media década".