Muchos me preguntáis qué empresas veo más interesantes para invertir en el sector.

Por ejemplo, llevo mucho tiempo hablando de Grenergy (desde finales de 2018, mucho antes de saltar al continuo), también estuve invertido en Greenalia, Solaria o Audax, así como diversas empresas internacionales en la que aun sigo, además diversos ETFs que han ofrecido históricamente grandes rendimientos.

Fuera de estas inversiones, a las cuales dedicaré artículos más específicos (así como empresas con más prospectiva de crecimiento a futuro) creo que es importante entender los drivers del valor presente y futuro de estas empresas. En última instancia, es la base de mi análisis en cuanto a lo que se refiere a inversiones. En otras palabras, entender por qué y cómo crece el enterprise y el equity value de estas empresas. Cómo han generado valor a sus accionistas y cómo ha crecido su valor en bolsa.

Unas pinceladas sobre la creación de valor y la competitividad "ex-post"

Crear valor. Se trata de una cuestión básica pero también una caja negra para muchos inversores. ¿Cómo se incrementa realmente el valor de una empresa, y, en última instancia, su valor en bolsa? La idea detrás es muy sencilla: La empresa invierte una serie de recursos (recursos financieros a través de sus diferentes formas: inversiones mobiliarias, inmobiliarias, de tiempo a través de recursos humanos, etc) y genera algún resultado bien a corto, a medio o largo plazo, cuyo valor de MERCADO es mayor a la suma de los recursos invertidos en generarlo (descontados por el tiempo). ¿Os suena algo lo de "valor añadido"? Pues esto es precisamente de lo que hablamos.

Si compramos un terreno y este se revaloriza a una tasa mayor que nuestra tasa de descuento (tasa a la que descontamos el valor futuro para traernoslos a valor presente - recordad que el dinero mañana vale menos que el dinero de hoy) Si creamos una herramienta de gestión que nos permite reducir a largo plazo un 50% los empleados de un área y su coste ha sido el equivalente un 10%. Si invertimos en I+D y producimos de forma más eficiente. Si invertimos I+D y generamos un nuevo producto que nos permite tener mayores márgenes o mayor cuota de mercado. Si gastamos tiempo de nuestros empleados en crear procesos que dan mayor calidad o menores costes. Todo eso es generar valor, que no es otra cosa que la búsqueda una ventaja competitiva.

Ser competitivo, sería, a su vez, contar con una capacidad mayor de creación de valor que otras empresas. Esta creación de valor, en definitiva, permitiría unos mejores resultados empresariales a largo plazo, a nivel de utilización de recursos, siempre de manera relativa a distintas variables, como el tamaño, activos etc (nivel de ROE, ROA, FCF, Margen bruto/neto, así como el crecimiento y evolución de dichas variables...)

Bajo esta premisa, se puede ser muy competitivo y ser una empresa pequeña como comentaré en el siguiente párrafo. De acuerdo a esta visión, nos centramos en lo que se llama la competitividad "ex-post". No miramos por tanto cómo va alguien a enfrentarse al mercado (productividad) sino a lo que llega finalmente, un enfoque en mi opinión mucho más absoluto. Todos diríamos que una empresa que tiene un RoE muy superior al de su sector año a año es una empresa competitiva. Por supuesto, podemos usar indicadores de nivel o de evolución en lo que se refiere a otras variables importantes como la cifra de negocio. Si alguien tiene una cifra de negocio muy elevada (cifra de nivel), siendo una empresa grande en su sector, podemos inferir que tuvo una gran capacidad de crecimiento en el pasado (indicador de evolución) Personalmente, me fijo en los de evolución cuando trato de identificar inversiones atractivas, especialmente en las midcap. Por supuesto, el tamaño y la estructura de mercado afectan, ya lo decía Porter. Pero en este sector, el de las renovables, existen nichos y no hay altas barreras de entrada. Lo hemos visto con la eclosión de muchas desarrolladoras pequeñas en España.

Por lo tanto, diríamos que una empresa tiene una ventaja competitiva absoluta cuando tiene mayores indicadores de evolución que el resto de empresas comparables, y el crecimiento de dichas variables hace pensar que va a seguir manteniendo unos niveles por encima del resto de empresas de su mercado. Podemos fijarnos en Amazon, como una empresa grande que tiene ventaja competitiva absoluta. Es necesario remarcar el hecho que uno puede contar con una ventaja competitiva de este tipo y no ser líder de mercado en cuanto a ingresos, empleados o tamaño, como comentabamos. Lo que se infiere del propio análisis, es que si la empresa es capaz de obtener mejores resultados y mejores prospectivas de crecimiento en cuanto a las variables relacionadas, esa "caja negra" de creación de valor, definida como los procesos internos, organización, cultura y tantos otros intangibles, esta funcionando de manera muy satisfactoria (de nuevo definimos la competitidad ex-post - no medimos el coste que le supone a la empresa colocar un producto en el mercado sino los márgenes finales que obtiene y los resultados con el mismo) Esta es la esencia de la competitividad ex-post.

Esta caja negra está afectada por factores externos (teorías de Bain y las cinco fuerzas de Porter), internos (modelos VRIN/VRIO de Barney), relacionales (considerados a menudo factores mixtos). Todos ellos, junto a los factores PEST. conforman una estrategia y acaban formando una configuración factorial que se enfrenta al mercado. De nuevo, inferimos que si somos capaces de conseguir mejores ratios que la competencia, algo estaremos haciendo bien, en otras palabras, estamos usando una configuración factorial correcta en función de las circunstancias externas e internas a la empresa.

Sin embargo, hace falta bajar "al barro" para detectar que empresas pueden tener intangibles que le permitan alcanzarla. Por ello, en los siguientes párrafos analizo como crea valor una compañía de renovables de manera teórica.

¿Cómo crea valor una compañía de renovables?

Lo primero es saber qué tipo de empresa estamos analizando. ¿Se trata de una empresa productora, una desarrolladora, una constructora de proyectos? ¿Fabrica componentes? ¿Integra diversas actividades? Podéis recordar los distintos tipos de empresa que hay en este artículo:

Siguiendo el ciclo de vida de un proyecto renovable, que ya expliqué en anteriores artículos, analizo la creación de valor de tipos de empresa:

Desarrolladora

- Conseguir terrenos adecuados a la instalación renovables que se planea construir, ya sea a través de su compra a un precio razonable, o a través de derechos de reserva sobre terrenos en forma de alquiler

- Conseguir punto de conexión. Esencial.

- Conseguir autorizaciones administrativas y permisos, o haber realizado los preestudios necesarios

- Completar gran cantidad de documentación administrativa / medioambiental

- Comprar cualquiera de los dos primeros elementos por si solo (o juntos) o derechos sobre ellos por debajo de precio de mercado,

- Alcanzar varios hitos de manera conjunta o llegar al estado Ready-to-Build (RTD .- listo para construirse) Este es el más importante.

- Desarrollar un portfolio de plantas medianas/grandes (>50MW), en zonas de gran recurso (mucho sol, tipo Andalucia - mucho viento en la zona que corresponda, etc) que se encuentren cerca unas de otras (esto abarata mucho costes a largo plazo), cerca de línea de evacuación de alta tensión (este sería el escenario de desarrollo más favorable - por el contrario plantas pequeñas separadas, en zonas de bajo recurso con líneas de evacuación distantes y alejadas entre ellas generarían valor)

En definitiva, lo que se paga como valor en esta fase (como en la de construcción) es lo que se llama "de-risking" o "eliminación de riesgos" en lo que sería el proceso completo para tener una planta renovable. Cuanto más riesgo asume uno en actividades como esta, la del desarrollo, más valor crea o retorno obtiene. Por lo tanto, el hecho de desarrollar varios proyectos exitosos implica muy probablemente que otros no han salido y eso se tiene que pagar. Hay empresas que por su conexión con las administraciones (digamoslo de manera suave) consiguen desarrollar de manera mucho más exitosa que otras.

La compañía desarrolladora ideal tendría una gran capacidad de identificación de terrenos apropiados para la construcción de una planta, capacidad para cerrar bien compra de dichos terrenos o contratos de alquiler a largo plazo, mucha capilaridad a nivel Administraciones Públicas (municipios, comunidades, Estado, pero también REE) y con empresas distribuidoras (Endesa, Iberdrola,...) para conseguir permisos y puntos de conexión, y además lo haría pagando salarios por debajo de mercado (nótese la dificultad de conseguir todo lo anterior con malos profesionales o buenos y mal pagados que durarán poco en la compañía)

Por lo general, las empresas desarrolladoras a menudo venden proyectos sin construir (Develop to Sell Strategy) en un estado de desarrollo medio, avanzado o incluso cuando las plantas ya están listas para construir. si bien a menudo integran también la etapa de construcción en lo que se llama "proyectos llave en mano". Siempre de cara a eliminar riesgos.

En general, de nuevo, muchas empresas de este ramo han creado mucho valor en los últimos años. Algunas, como Forestalia, invirtieron pocos recursos para conseguir proyectos potentes, creando de la nada proyectos generadores de flujo de caja recurrentes con buenas tasas de rendimiento. Cuestiones exógenas como la baja de tipos de interés y el abaratamiento de precio de construcción solo la han hecho crear más valor.

¿Qué empresas cotizadas han creado mucho valor de esta manera? Cualquiera que tenga un proceso de desarrollo interno, tipo Solaria, Grenergy, Greenalia. La mayor parte de la apreciación de estas compañías se debe a la creación de valor a través de un incremento de MWs en sus portfolios. Son empresas que hace 3-4 años su valor en bolsa era irrisorio.

Constructora

Aquí es mucho más sencillo. ¿La esencia? Construir con el mejor esquema posible para maximizar la producción dadas las limitaciones de terreno, línea, existente (esto normalmente ya viene bastante cerrado de la parte de desarrollo) y ser capaz de ejecutar rápido y barato, realizar compras de equipos con buenas garantías y a un precio bajo. Esto es más estándar siempre que tengas los profesionales adecuados, y las diferencias menores.

Como constructor, si vamos a vender el proyecto a un tercero, siempre interesará dar las menores garantías posibles a ese tercero que pueden resultar en un coste.

De nuevo, parte del valor añadido también se basa en que vamos eliminando riesgo de la ecuación para un productor final. La construcción también tiene riesgos inherentes (sobrecostes, cambios en el proyecto inicial, retrasos...) Eso es parte del margen que obtiene el constructor si vende el proyecto.

Algunas compañías integradas en el sector, como Grenergy, consiguen añadir valor controlando esta fase internamente. De esta manera, a un tercero le quitan riesgos de ambas fases, desarrollo y construcción.

Productora

Aquí tendríamos un cambio en la esencia de valor. ¿Cómo dar valor a un proyecto que tiene una perspectiva de 25-30 años? Pues yendo a lo básico, intentando reducir los costes proyectados a largo plazo, pero sobre todo, mejorar los ingresos.

Esto se hace con mejores contratos de compraventa de energia (PPA - es posible que tenemos comercializadora interna o un portfolio considerable podamos obtener algo de escala) o mejorando la producción esperada (o mantenerla)

En la perspectiva de costes, hay que tener mucho cuidado. Que una empresa haga un mantenimiento con menor coste no siempre es bueno, hay que checkear el scope del mismo. A veces un recorte de costes en los primeros años puede suponer un coste mucho mayor en el futuro. En general, se deben reducir cualquier coste optimizable mediante la negociación de contratos que aporten calidad al proyecto a un coste controlable, apostando por economías de escala y un pool de proveedores. Reducir y fusionar sociedades, por lo general, permite reducir considerables costes administrativos a largo plazo.

Omitimos, como de costumbre, la parte de comercialización, ya que normalmente esta se subcontrata

Consideraciones generales

Lógicamente hay una gran serie de cuestiones exógenas, de mercado, que nada tienen que ver con el desempeño de las empresas y que en gran medida afectan a sus resultados.

"Los negocios están sujetos a precios de mercado que fluctuan en gran medida sobre los bienes que éstos producen, lo cual afecta al interés que estos generan"

Al final, como en cualquier mercado, hay que percibir el proyecto como un producto que se vende en el mercado y que supone un influjo de caja constante a largo plazo. Igual que una petrolera quiere producir por 10 y vender por 20, los proyectos son iguales. La diferencia es que esos 20 se generan en muchos años y deben tener en cuenta variables como la inflación. Lo que es igual es que ese precio de 20 lo determina el mercado con su apetito por el bien que vendemos. Y ese riesgo (u oportunidad) es difícil de anticipar.

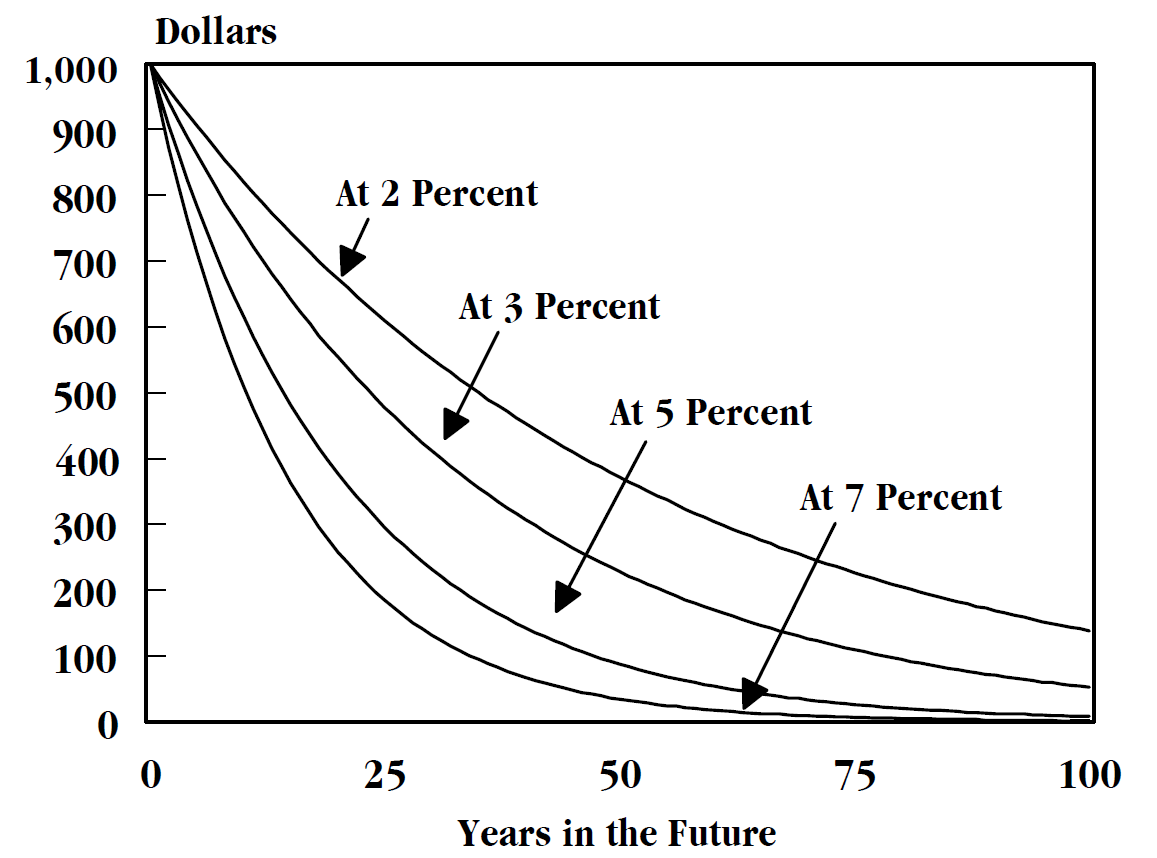

Por lo general, cada 100€ invertidos, obtendremos a lo largo de 30 años una suma aproximada neta de 200-350€ dependiendo de como compremos en este tipo de proyectos. Pero claro, todos sabemos que el valor del dinero de dentro de 30 años al valor del dinero ahora, la inflación! Esos 350€ no equivalen a 350€ hoy, pensad en los salarios de hace 30 años y cuál sería su poder adquisitivo hoy. El "time value of money" es la clave de este negocio.

La tasa de descuento y la WACC

"El valor del dinero que podemos obtener en el futuro como fruto de una inversión está directamente afectado por los tipos de interés existentes y, en especial, por nuestra estructura de capital y deuda y sus costes asociados, que usaremos como tasa de descuento

Pero entonces, ¿cómo sabemos cuál es nuestra rentabilidad real si el dinero que ganamos mañana no podemos saber cuánto valdrá? Pues lo que hacemos es modelizarlo y aplicar una tasa de descuento (teórica) teniendo en cuenta este hecho. Sí, este negocio está totalmente basado en modelos. No hay proyecto sin modelo detrás. La tasa de descuento toma la forma de 1/(1+i)^t siendo i la tasa de descuento y t el número de años. ¿Qué quiere decir esta fórmula? Que si usamos un i de un 5%, para el año tendríamos tendríamos que 1/1,05 = 0,952, es decir, que nuestro flujo de caja debería ser multiplicado por este factor para tener en cuenta el (menor) valor futuro del dinero. Para el año 10, tendríamos que 1/1,05^10 = 1/1,62 = 0,61 // Tendríamos que aplicar el 0,61 al flujo de caja del año para traerlo a valor presente. Por ello, si tenemos un coste grande, preferimos aplazarlo ya que ese flujo de caja en contra del proyecto valdrá "menos" (Time Value of Money) El siguiente gráfico puede servir de ejemplo. Cuánto valdrían 1000 dolares en el futuro según la tasa de descuento que apliquemos?

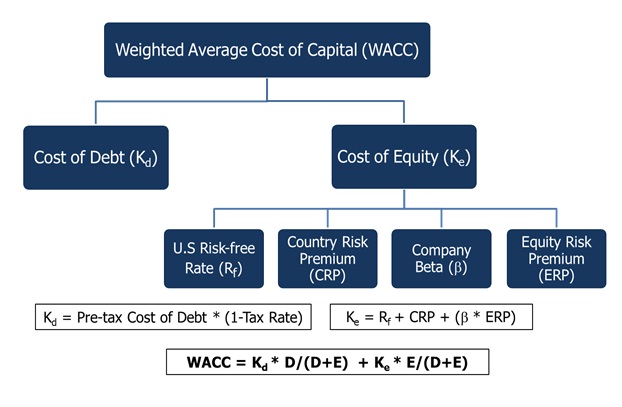

Ahora viene la gran pregunta... ¿y a qué tasa descontamos? Esta es la clave de todo modelo. Por lo general, se suele usar la WACC (Working Average Cost of Capital) ¿Y esto qué es lo que es? Pues básicamente nuestro coste de financiar un proyecto en función de la estructura de capital que usemos. Podemos usar recursos propios (que habría que retribuir al accionista con una tasa de dividendo) o deuda. En general, diriamos que es el tipo de interés al que se financia la empresa en su conjunto, teniendo en cuenta sus recursos propios. De manera sencilla, para calcularla seguiremos estos pasos:

WACC = iE * [E/(E+D)] + iD * (1-T) * [D/(E+D)]

Donde:

- E: Valor de nuestro Equity o Capital en términos absolutos (fondos propios)

- D: Valor de la deuda a corto y largo plazo

- iD: tipo interés deuda (%)

- iE: tipo de interés capital (%) --> calcular esto es más complicado, y requiere tener en cuenta el "risk free rate", asi como otros riesgos

- T es la tasa impositiva, que grava el beneficio de la empresa. En este caso la usamos ya que el coste de la deuda no viene solo representado por su tipo de interés. Dado que causa pérdidas nos da un escudo fiscal, por lo que su coste para la empresa es menor del tipo de interés en sí

Teniendo en cuenta que las tasas de intereses llevan tiempo hundidas como consecuencia de los programas de los bancos centrales, las tasas de financiación media de las empresas han bajado mucho (sobre todo aquellas más apalancadas), por lo general, en muchas empresas la WACC se ha hundido. ¿Cuál es su efecto? Que los flujos de caja de mañana valgan más a valor presente, ya que los descontamos a una menor tasa. Lo explicaba en uno de mis primeros artículos. Si hacemos ese descuento de cada uno de los flujos de caja del proyecto y le sumaramos el valor presente del valor de liquidación al final de su vida útil, obtendríamos la valoración del proyecto, que como decía se ha incrementado por razones directamente relacionadas a la bajada de intereses. Por ello, si sube la WACC, dado la "larga vida" de estos proyectos, los proyectos valdrán menos. ¿Por qué subiría la WACC? Porque suban los tipos de interés. Si suben, esto tiene un efecto en el flujo de caja futuro, que aun siendo el mismo en términos absolutos, vale menos.

Por todo ello, si vamos a una puja de proyectos, seremos más competitivos en dicha puja cuando más baja sea nuestra WACC. En última instancia, esto lo determina el accionista con la tasa de retorno del capital principalmente. Cuánto más retorno espere, más difícil será encontrar proyectos que puedan ofrecerlo, por lo general. Por otro lado, desde el sentido más estricto de la competividad absoluta ex-post comentado anteriormente, tener una menor WACC está correlacionado con el retorno final del accionista. Por un parte, porque da un objetivo de retorno. Por otro, porque lo afecta directamente.

Por lo tanto, si vemos los proyectos renovables de manera drástica como proyectos que garantizan un influjo de caja constante, los proyectos ganan mucho valor ya por sí mismos debido a las bajadas del WACC que hemos visto. Pero es que además, como consecuencia de las bajadas de intereses, el dinero queme en las manos ya que los depósitos y otros productos conservadores no pueden ser una alternativa. Es por ello que proyectos como estos, con retornos no muy altos y riesgos muy contenidos, se vuelven doblemente atractivos. Esta sería la parte más indirecta, no derivada de un incremento de la valoración per se (compra por valor intrínseco)

Por otra parte, como detallaba en otros artículos, tendríamos las "compras estratégicas" de grandes players de otros sectores que quieren entrar a toda costa en el mercado. Aquí ellos estarían realizando una compra estratégica, y dispuestos a pagar más por ello.

Si sumamos estos dos efectos, más los ya comentados en mis primeros artículos, tenemos los grandes culpables de la fiebre en las renovables.

El ejemplo de Grenergy

¿Por qué considero que una empresa como Grenergy es competitiva, capaz de crear valor a futuro? Matriz Dafo al canto.

En primer lugar, porque ya lo ha hecho. Ahí está el crecimiento del pipeline y MW. Pero además, siguiendo lo que hemos ido viendo en este artículo:

Debilidades

- falta pulmón financiero vs. big players, falta capital

- limite endeudamiento

- expuesto a diversas regulaciones, riesgo moneda

- mucha exposición a solar

- algún retraso en construcción

- falta de comercializadora, por lo que puede tener problemas para colocar PPAs a buen nivel

Amenazas

- canibalización precio solar (necesidad de baterias y más CAPEX)

- en general, poca entrada de coche electrico e hidrogeno y no crecimiento demanda energía, bajada de precios

- otras tecnologías no incorporadas en el portfolio sean más competitivas

- entrada de big players de otros sectores

- subidas de tipo de interés y costes de financiación

Fortalezas

- es capaz de mitigar diversos riesgos internalizando diversas actividades, principalmente desarrollo y construcción, pero también operación (+ valor, - riesgo) Como lo hace para terceros y lo vende, sabemos que es así.

- tiene las capacidades internas necesarias para pilotar estas actividades de manera correcta

- capaz de desarrollar proyectos de envergadura, que consiguen economías de escala en su gestión

- rotación de activos

- al desarrollar para terceros y para si mismo, puede quedarse con los mejores proyectos si quiere

- un portfolio muy diversificado a nivel país vs. otros players de mercado

- conocimiento del sector, internalización de otras actividades clave como financiación de proyectos, PPAs y Asset Management

- no reparte dividendo, lo cual crea menores necesidades de financiación

- tamaño crítico, pero no gran compañía lenta en gestión y con excesiva burocracia, agilidad y tamaño necesario para ejecutar transacciones relevantes

- en caso de que vengan mal dadas, portfolio "goloso" para big players y posibilidad de venta a un precio razonable

y la típica:

- cuenta con un management alineado, con "skin in the game", capaz de aportar alto crecimiento. Reinversión de ganancias en la compañía

Oportunidades

- entrada a nivel desarrollo de proyectos en nuevos países e incremento sensible de pipeline

- fondos europeos, apoyo gubernamental

- uso nuevas tecnologías como hidrógeno y almacenamiento

- alcanzar cierta escala a nivel productor para optimizar más OPEX

- convertirse en un EPCista con cifra de negocio relevante a nivel nacional, dada lo que realiza para terceros

- proveedor de servicios de AM a terceros

Por todo ello, creo que el valor de Grenergy está claro ya que mitiga numerosos riesgos, los que sufre son riesgos propios del mercado y presenta numerosas fortalezas y oportunidades.

Por supuesto, este análisis es complementario al análisis de flujos de caja. Puede servirnos para ver la situación teórica en la que se haya la compañía, pero la mejor guía que tenemos son los resultados, donde lleva sorprendiéndonos varios años. Por supuesto también, Grenergy se ha beneficiado como el resto del sector de la enorme bajada del WACC.

Por último, es necesario decir que siempre estaremos "desinformados" respecto a un insider. No sabemos si esos MW en early stage o desarrollo avanzado son MW reales. Por ello hay que aplicar hipótesis conservadoras y examinar si el plan de negocio es creíble. En este caso, este es el mayor riesgo con estas compañías. Que esos MW sean "humo". A la vista tenemos Solaria, donde el mercado hace tiempo que no se cree el plan estratégico. Para analizar el plan hace falta ser crítico con diversos elementos, en particular la capacidad de generación de nuevos MW en un entorno cada vez más competitivo, así como la capacidad financiera y humana para lograrlos y construirlos.

Por lo tanto, es evidente que muchas de las hipótesis que se utilizan en estos modelos son muy arbitrarias y se basan en elementos subjetivos. Por eso se dice que la valoración de empresas tiene parte de ciencia y parte de arte. Es cierto, de cualquier forma, que en última instancia esta matriz que comentabamos tiene ese efecto cualitativo en dichos modelos. ¿Será la compañía capaz de generar nuevos proyectos y pipeline? ¿De llevar a cabo sus proyectos? ¿De financiarlos? ¿De cerrar PPAs? Esas preguntas normalmente las responden el pasado y la matriz DAFO. Por ejemplo, en Grenergy nos encontramos valoraciones que van desde los 27€ hasta los 60€ a 1 año vista. En última instancia, lo que determina esa enorme variación son aproximaciones de lo que puede conseguir la compañía este año. ¿Cuánto crecerá? No lo sabemos. ¿Cuánto construirá? Esta suele ser más sencilla. Lo que también es cierto es que ahora mismo cotiza cara, y esa es una variable que no podemos obviar incluso cuando hacemos un análisis como este.

Conclusiones

Para examinar compañías a nivel de proyección bursátil es esencial conocer como éstas producen valor.

En el caso de las renovables, hemos visto que la creación de valor en los últimos años se ha centrado en el desarrollo de proyectos. En otras palabras, en ser capaz de generar "máquinas de generar flujos de caja estables" en un entorno de tipos de interés muy bajos. Las grandes historias en bolsa en cuanto a renovables siempre han partido de una gran capacidad de desarrollo de proyectos. Si bien, es cierto, que se puede generar valor si se integra verticalmente de manera ágil, usando las palancas de construcción y asset management.

Hemos visto también que esta creación de valor ha sido en gran parte exógena. El enorme descenso en la inversión de capital para acometer estos proyectos, la maduración de la tecnología y, sobre todo, la bajada de tipos de interés han hecho posible que los que han tenido buen "timing" en cuanto a desarrollar esos proyectos hayan podido crear mucho valor y alcanzar retornos millonarios,

La bajada de la WACC es una de las esencias que han permitido esta fiebre en renovables. Bajo esta estructura, siempre intentaremos apalancar muy fuertemente los proyectos para optimizar los recursos propios, mientras limitamos los riesgos a nivel proyecto. Y, en cualquier caso, siempre buscaremos optimizar los proyectos con todas las palancas que podamos.

Hemos usado el ejemplo de Grenergy para explicar lo que podría ser, bajo este análisis, una compañía que ha demostrado competitividad y que en base a lo que podemos ver desde fuera aparenta poder tener una evolución envidiable. Este análisis teórico es el marco donde debemos basar el análisis de descuento de flujos de caja, que es lo que nos servirá para determinar su valoración.

En definitiva, bajo este prisma de visión es esencial entender cómo se genera el valor para poder analizar quién puede ser más competitivo, o quién tiene las capacidades para serlo. En un entorno cambiante es importante realizar este análisis de manera continua, ya que en última instancia nos ayuda a saber cómo puede evolucionar una determinada compañía a futuro. Este análisis no suele ser absoluto, aunque hay casos, ya que en la mayoría de sectores no es la misma empresa la que tiene la mayoría de capacidades.

Disclaimer: sigo invertido en Grenergy, por lo que puede existir un sesgo a su favor. Mis artículos y post nunca pueden ni deben ser considerados recomendaciones de inversión, únicamente opiniones personales.