2021 se nos va... a pocos días de empezar un nuevo año, 2022, ¿qué podemos esperar del año que viene? Hagan sus apuestas

2020 fue quizás el año mas raro que podamos vivir o hayamos ya vivido, quien podría decir que un ser microscópico fuera capaz de poner jaque a toda la humanidad, alguien se imagina que hubiera ocurrido sino hubieran aparecido las vacunas?

Aún así con ese año tan malo en lo que podría haber sido un autentico drama para la humanidad las bolsas por lo menos la americana aguantaron de forma increíble y recuperaron casi de inmediato antes de incluso aparecer las vacunas.

En abril del 2020 cuando todavía estábamos empezando con el virus, ya habían tocado suelo y estaban empezando a recuperar y terminar el año 2020 incluso por encima del nivel que lo empezó una auténtica locura, cuando en marzo del 2020 todavía no se sabía la magnitud no solo ya en vidas perdidas lo mas importante, sino en lo económico, cuando se iba totalmente a ciegas en un túnel que parecía no tener salida.

Esto conviene recordarlo, por que parece algo increíble que ocurriera, y puede ilustrar el futuro que nos espera, por que mirando al pasado podemos intuir como irá el futuro.

Si con el mundo parado totalmente, con la economía machacada, cierre de bares, restaurantes, cines, con casi todo el planeta CONFINADO, como pudo mantenerse las bolsas sobre todo la americana, como pudo encontrar esa fuerza para seguir subiendo, que motivos tenían para subir? , la explicación puede ser o debe ser una, por el apoyo de los bancos centrales?

Y lo digo en forma de interrogación que no de afirmación pues en estas cosas solo se puede preguntar y el que crea conocer las respuestas deberá buscar otras por que esas no son...seguro.

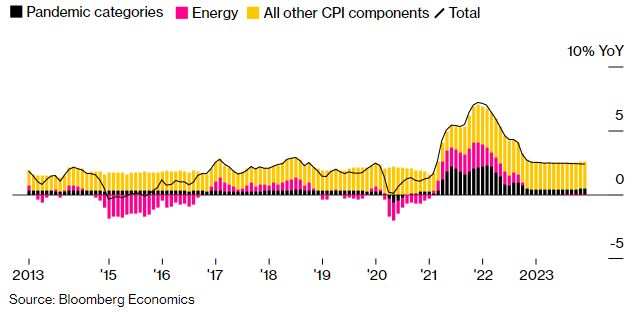

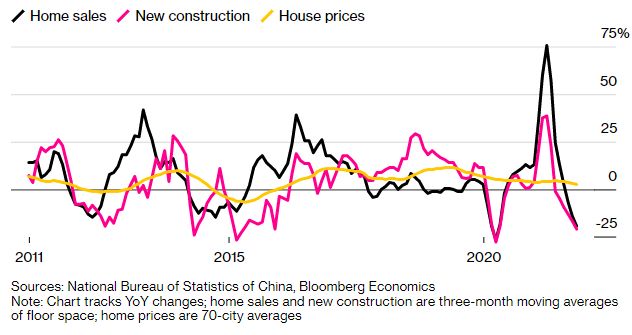

Y luego tuvimos el 2021, que lejos de corregir las subidas del 2020, se han incrementado mas (excepto España pero ese es otro tema), eso aunque todavía la economía sigue medio dormida por que sigue habiendo confinamientos y la actividad no es la que debiera encima agravada por la falta de chip, por la falta de mano de obra, parece se ha puesto de moda en todos los países del mundo que nadie quiere trabajar, no hay mano de obra en EEUU, Reino Unido, y se extiende ya por Italia, España, y agravado mas por el tema de la inflación, y los cortes de la cadena de suministros.

Unamos todo eso, y obtenemos que las bolsas pese a todo eso siguen subiendo en 2021.....

Que esta pasando?, algo no encaja.

Que tenemos cientos de burbujas los sabemos entre acciones sobre valoradas que parece crecen hasta el cielo, las criptomonedas que algunos se creen se creen que son valor refugio!! y que protege de la inflación!! cosa que aparentemente es todo lo contrario, puesto que en cuanto se siembre una duda sobre las criptomonedas y la pirámide se venga abajo dejara millones de personas que perderán todos sus ahorros o gran parte de ellos, por que un mercado tan calentado guiado por "ballenas" que yo llamaría mas bien tiburones viven de la sangre de muchos, y abandonaran el barco antes de que se hunda y quienes asumirán las perdidas serán los de siempre los desinformados los que llegan tarde a las fiestas.

Y viene 2022... y ahora que?

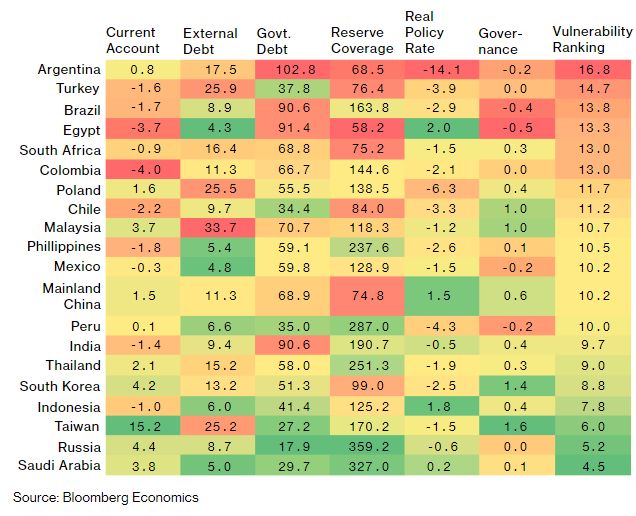

Nadie es un gurú ni puede saber que ocurrirá podemos solo hablar de probabilidades, solo podemos hacer escenarios y a mi me salen dos:

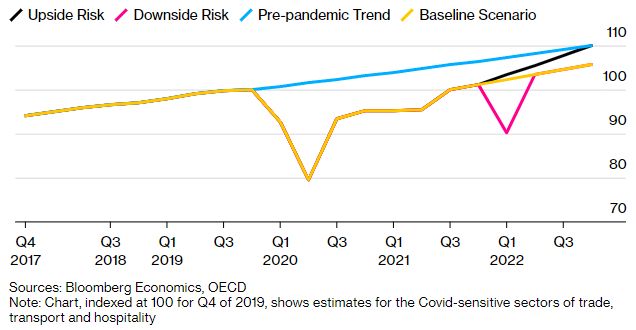

- 1: Si las bolsas han sobrevivido a un virus que nos ha paralizado por completo cuando todo iba mal, en lo social, en lo económico, en lo mental, por que no podemos olvidar como nos ha cambiado la vida este bicho, si las bolsas han tenido fuerzas para seguir alcistas con un escenario tan malo, tan destructivo, por que no van a seguir subiendo cuando la economía mundial este reactivada?... hay miles de millones de dólares de euros que se van a gastar en crear infraestructuras, que se van a meter en el sistema para que este no se pare, esto no será suficiente para que el árbol siga creciendo?, que se puede temer si hemos sobrevivido al peor escenario posiblemente que se pueda dar?.. si ya todo irá "bien".

-2: Y si... y si ese escenario que vivimos fue irreal?... si las subidas que vivimos fue por la impresión de dinero, de deuda, fue un espejismo donde nos hicieron creer que todo iba bien hicieron que la gente metiera sus ahorros en la bolsa, en las criptomonedas... y ahora cuando están a punto "de dejar caer la bola", de dejar de alimentar con la impresión de miles de millones de billetes y los estados pasen la factura de todas esa impresión de dinero, de toda esa deuda creada, y lo hagan de forma de inflación que no deja de ser un impuesto mas, y arrolle de nuevo a quienes llegaron tarde a la fiesta y les hagan pagar con sus perdidas parte de todo ese dinero emitido de toda esa deuda generada, al tiempo de que a quienes no fueron a la fiesta de comprar acciones o criptomonedas le devoren sus ahorros con ese impuesto silencioso que es la inflación que devora el dinero ahorrado para pagar la fiesta de quienes con dinero prestado ganaron miles de millones durante precisamente esa fiesta "secreta", prohibida, donde todo iba mal, donde al principio solo ellos compraron los informados y después se unieron tarde los menos informados los que tenían miedo y no solo no compraron en la caída sino que eran los que vendían con grandes perdidas en la caída vertical de primeros del 2020.

Esta claro que el año que viene traerá cosas, quien sabe si buenas o malas, nadie sabe puede pasar los gurús siempre hablan de burbujas, llevan décadas haciéndolo, y otras tantas les quedarán... algún día aciertan y se hablará de su acierto, pero no se hablará de todas las veces que fallaron en sus "avisos" o visiones del futuro...

El futuro ya esta asomando, ya se ve al 2022 a punto de entrar por la puerta, otro año, otro desafío... si cuando todo iba mal las bolsas subieron con tal fuerza.... que pasara cuando todo vaya "bien", se retiren estímulos por completo y se suban los tipos de interés?

Saludos.

No importa lo fuerte que pegues, lo importante es mantenerse en pie.