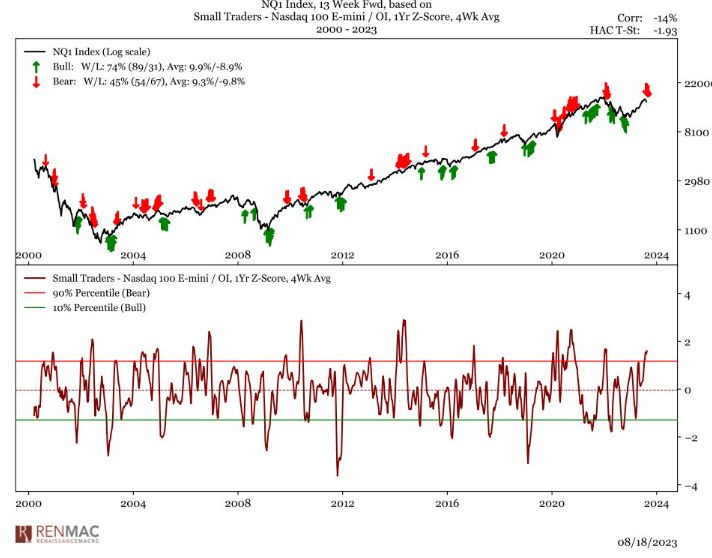

Algunos en Wall Street temen que los inversores se dejen llevar por la exageración de la inteligencia artificial, pero tres de las principales firmas de inversión están cada vez más seguras de que la IA realmente estará a la altura de sus elevadas expectativas.

Bank of America, Morgan Stanley y UBS son más optimistas sobre las acciones de IA después de que cada uno expresara sus dudas a principios de este año, ya que las acciones de las empresas vinculadas a la tecnología se dispararon al alza. En notas separadas, las empresas compartieron por qué ahora se sienten más cómodas con la IA.

"No creemos que la IA sea una burbuja dados los casos de uso claros y la sólida visibilidad a largo plazo", escribió Solita Marcelli, directora de inversiones para América del brazo de gestión de riqueza global de UBS, en una nota.

Ese voto de confianza se produjo después de que el colega de Marcelli, Art Cashin, comparara el crecimiento de la IA con una "miniversión" de la burbuja de las puntocom.

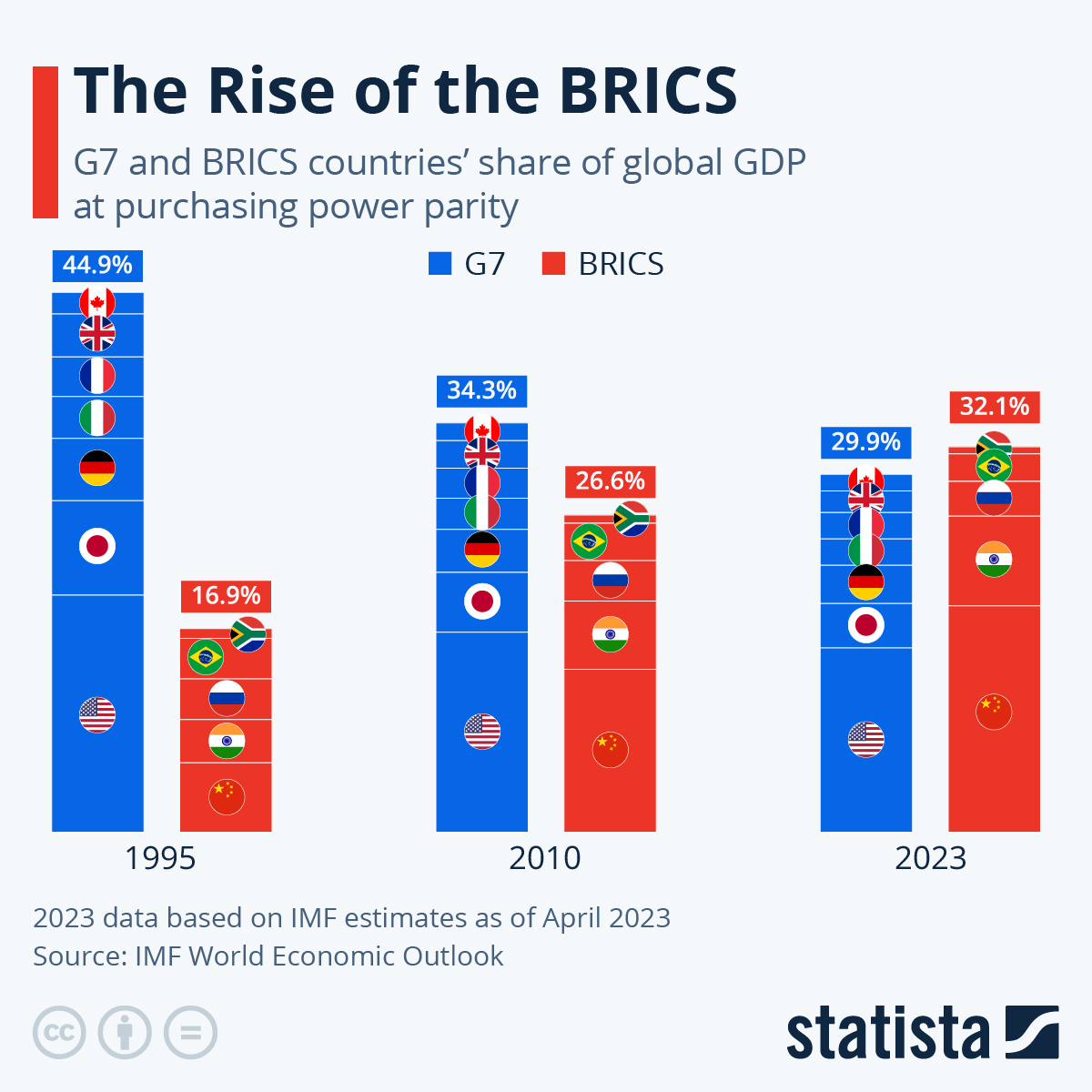

Pero UBS ahora espera que la demanda global de IA se multiplique por más de diez, de $ 28 mil millones en 2022 a $ 300 mil millones en 2027, escribió Marcelli. Mientras que la empresa originalmente pronosticó que la tasa de crecimiento anual compuesta para la demanda de IA aumentaría en un 20% entre 2020 y 2025, UBS ahora proyecta una tasa de crecimiento anual compuesta explosiva del 61% entre 2022 y 2027.

Bank of America es aún más optimista sobre la IA y predijo en marzo que la tecnología sería un mercado global de $ 900 mil millones para 2026. Pero al igual que UBS, no todos en la empresa creen. El jefe de estrategia de inversión de BofA, Michael Hartnett, dijo en mayo que AI estaba en una "burbuja de bebé", aunque gran parte de su preocupación era sobre los aumentos de las tasas de interés que deberían terminar pronto.

Por el contrario, Morgan Stanley ha descartado las preocupaciones de que las acciones de IA estén en una burbuja.

"Inevitablemente, el mercado comparará la IA con el boom de las puntocom", escribió Shawn Kim, analista de Morgan Stanley, en un informe. "Sin embargo, las principales empresas de inteligencia artificial de hoy en día están bien establecidas con buenas características de flujo de efectivo (en su mayor parte), a diferencia de muchas de las empresas más pequeñas eliminadas durante el colapso de las puntocom que carecían de un caso comercial viable".

En cambio, la cautela de la empresa sobre la IA estaba relacionada con su impacto a corto plazo en las ganancias empresariales, especialmente si el crecimiento económico se desacelera. Aunque la inversión en IA está aumentando, una encuesta de Morgan Stanley encontró que solo el 4% de los directores de información dicen que están gastando mucho en nuevos proyectos de IA generativa.

"Si bien compartimos ese entusiasmo, también creemos que es prematuro extrapolar dichos beneficios a toda la economía y las ganancias de la compañía para este año, particularmente dado que todavía enfrentamos un riesgo creciente de vientos en contra cíclicos, ya que los datos sugieren que el ciclo económico está cada vez más en riesgo de desaceleración", escribió Mike Wilson, jefe de estrategia de acciones de Morgan Stanley en Estados Unidos.

- 9 formas de invertir en IA ahora mismo

Los inversores que también estén convencidos de que la IA es mucho más que una moda pasajera deberían considerar nueve inversiones descritas por Bank of America, Morgan Stanley y UBS en sus notas recientes.

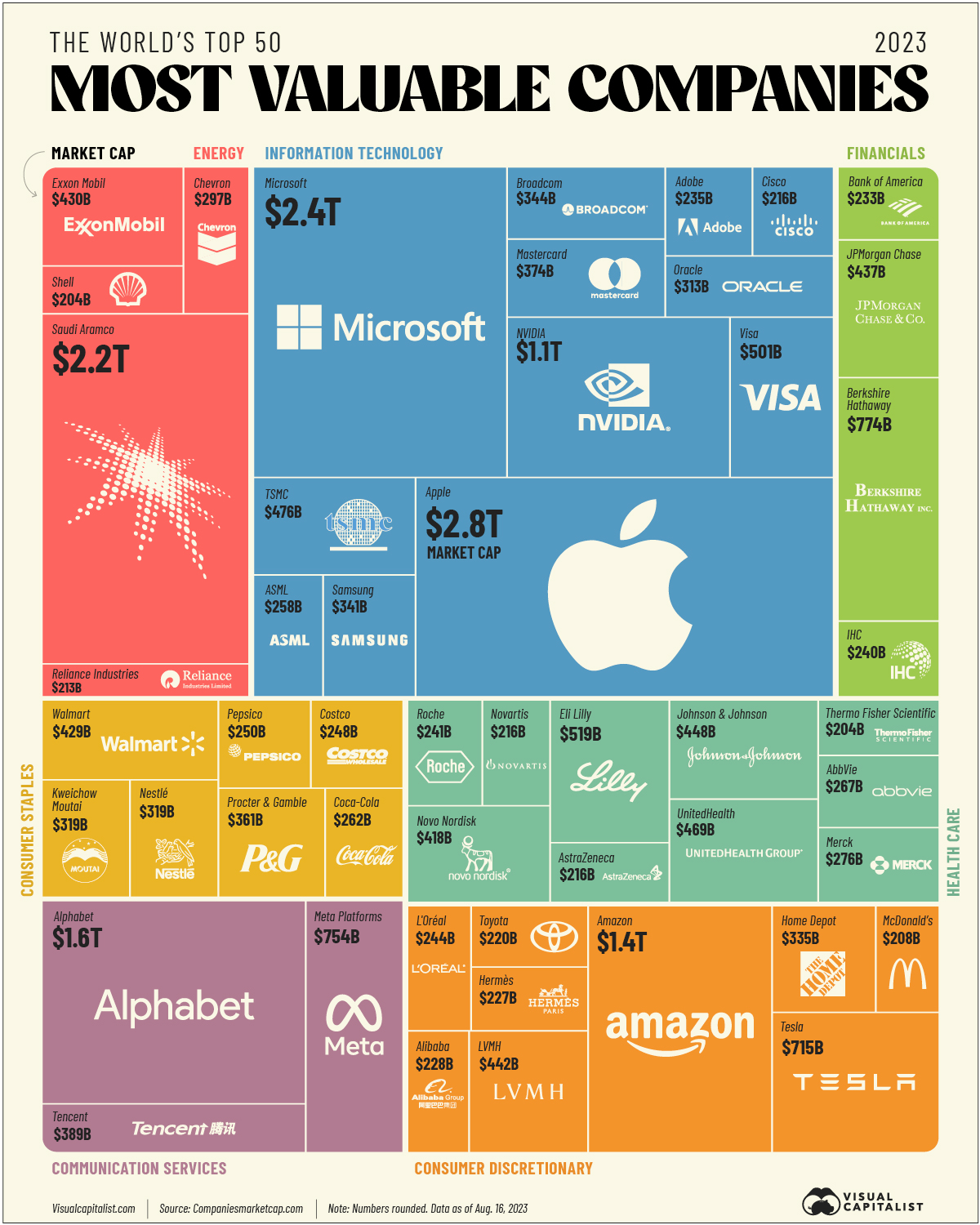

Bank of America enumeró seis empresas relacionadas con semiconductores que serán las principales beneficiarias de IA: Nvidia (NVDA), Marvell Technology (MRVL), Broadcom (AVGO), Synopsys (SNPS), Cadence Design Systems (CDNS) y Camtek (CAMT).

Sin embargo, la firma advirtió que el aumento de las inversiones en IA podría simplemente compensar la disminución del gasto en la informática tradicional. Se espera que el gasto de capital en computación en la nube caiga por debajo del 10% anual hasta 2024, según Bank of America. Hasta ese momento, los gigantes tecnológicos Alphabet y Meta Platforms informaron cada uno de ellos un gasto de capital inferior al previsto el último trimestre.

"Seguimos viendo beneficios para los semis a medida que aumenta la inversión en IA, pero será prudente que los hiperescaladores muestren la rentabilidad de los proyectos de IA, lo que podría conducir a patrones de gasto de capital de centro de datos cautelosos", escribieron analistas de investigación dirigidos por Vivek Arya en una nota.

De las selecciones de acciones de IA de Bank of America, la que más destaca es Nvidia, que es el nombre con mejor desempeño en el S&P 500 este año. El fabricante de chips con sede en California está a la vanguardia del boom y tiene asociaciones con empresas como ServiceNow, Accenture, Snowflake y Microsoft.

Tanto Nvidia como Microsoft (MSFT) fueron destacados por Morgan Stanley como los "claros ganadores" de la revolución de la IA. El gigante del software fue uno de los primeros inversores en OpenAI, que es pionero en el espacio gracias a herramientas revolucionarias como ChatGPT y el generador de imágenes DALL-E. Microsoft ahora está utilizando esa relación para integrar funciones de IA en productos de software como Microsoft Office.

En cuanto a los fabricantes de chips, Morgan Stanley acordó con Bank of America que el camino a seguir, está bifurcado. Aunque la demanda de chips de IA es alta, solo está reemplazando parcialmente la fuerte caída de las ventas de chips que no son de IA en el líder Taiwan Semiconductor Manufacturing Company, escribió Wilson.

Las empresas centradas en el consumidor pueden disfrutar de ahorros significativos en costos laborales con IA y automatización, aunque Wilson cree que puede ser demasiado pronto para comprar empresas únicamente por ese motivo. De manera similar, la adopción de IA en las empresas está en su infancia y es posible que no se traduzca en ingresos hasta el próximo año.

UBS también recomienda adoptar un enfoque selectivo para invertir en IA después del gran repunte de este año.

"Dadas las valiosas valoraciones, estamos esperando un retroceso para volver a ser positivo en el segmento", escribió Marcelli.

Sin embargo, la firma ve un potencial alcista en las empresas de ciclo medio, que incluye las empresas de Internet y las de la industria del software y excluye a los fabricantes de hardware como las empresas de semiconductores.

"Esperamos una ampliación del mercado de IA desde la capa de infraestructura centrada en hardware y semiconductores hasta la capa de modelos de datos y aplicaciones basadas en software y en Internet", escribió Marcelli.

Si bien las acciones de infraestructura de IA ya tienen un fuerte crecimiento descontado, UBS cree que las empresas de software tienen una atractiva configuración de riesgo-recompensa a medida que aumenta la demanda de IA y continúa la integración en los productos cotidianos.

De hecho, UBS predijo que el segmento de modelos de datos y aplicaciones de IA generará $ 170 mil millones en 2027 en comparación con $ 130 mil millones para su contraparte de infraestructura de hardware. Para ponerse al día, la industria deberá crecer más de tres veces la tasa anual, impulsando las acciones vinculadas a ella.