Buenas tardes.

Ya hemos comentado en estos días que la subida de los bonos de semanas recientes se daba por causas muy complejas. Como reacciones por los problemas en los mercados de liquidez, donde hay mucho exceso, por rotaciones de los grandes fondos de pensiones, porque la FED compra más bonos de los que se emiten en los últimos meses.

Todo esto ya lo tenemos claro. No están dando los bonos una información correcta.

Pero en las últimas 48 horas los bonos han llevado a cabo otra reacción que en este caso nos manda una información muy valiosa y que la mayoría de inversores están pasando por alto.

Bloomberg

La reacción importante a la que me refiero, es al fuerte aplanamiento de la curva de tipos tras ver la nueva actitud del mercado. Este fenómeno tan violento, no puede pasarnos desapercibido.

Y para entender que nos están diciendo los bonos, lo primero que tenemos que definir es que es el tipo de interés neutral en una economía. Hace algunos años El Economista, lo definía de manera sencilla y fácil de entender así:

Así se apoda al tipo de interés a corto plazo ajustado a la inflación que comulga con el uso de todos los recursos económicos manteniendo los precios dentro de la meta del 2% del banco central. Una política monetaria que ni frena ni estimula la actividad económica. El cálculo de esta cifra varía según las estimaciones y factores, por lo que esta tasa sigue siendo un concepto algo abstracto.

Pues bien. Según un paper de Deutsche BanK el mensaje que nos mandan los bonos con este aplanamiento es que los bonos a pesar de lo que dice la FED o precisamente por ello, están pasando a ser muy negativos sobre el tipo neutral. En suma que ven una posibilidad de subida de tipos muy al contrario de lo que pudiera parecer a primera vista, muy limitada, antes de que la FED rompiera el equilibrio económico.

Vean lo que dice Deutsche Bank.

El mercado ha sufrido un notable giro de aplanamiento en las últimas 48 horas. Esto es extremadamente inusual dado que la Fed ni siquiera ha empezado a subir los tipos. Los precios del mercado para las subidas en 2023 y 2024 han subido, pero los rendimientos más allá de eso han bajado (gráfico 3). Esto también ha coincidido con una notable caída de las expectativas de inflación; de hecho, ayer señalamos que la Reserva Federal ha mostrado un pivote de halcones incluso antes de que los puntos de equilibrio del mercado hayan alcanzado su rango normal anterior a 2014. Lo que todo lo anterior nos dice es que el mercado está adoptando una visión extremadamente pesimista sobre los tipos neutros reales, o r*. Si la Fed decide adelantarse, el mercado está diciendo que no podrá ir muy lejos

A este tipo se le llama también r* y aparece en la famosa fórmula de Taylor:

r = r* + [ 0.5 · (PIBe – PIBt) + 0.5 · (ie – it) ]

Donde:

r = tipo de interés objetivo

r* = tipo de interés neutral (normalmente 2%)

PIBe = PIB esperado

PIBt = Tendencia del PIB a largo plazo

ie = tasa de inflación esperada

it = tasa de inflación neutral (normalmente 2%)

Fuente Economipedia.

Pues bien ese r* o tipo neutral, donde la economía funciona perfecta, está bajando a toda velocidad para los operadores en bonos, que son los más finos analizando porque aquí no hay robinhoods montando películas de ciencia ficción, este es un mercado de manos fuertes.

Dos citas más muy valiosas del trabajo de Deutsche Bank. Y ojo porque en la primera nos da la explicación de algo que yo mismo comenté en el vídeo de las 4 claves de la semana y en el de cierre del vieres como que no entendía: la subida de la tecnología. Vean, es realmente interesante:

En otras palabras, una r* global baja (recordemos que el resto del mundo sigue teniendo enormes superávits por cuenta corriente, o exceso de ahorro) hace que la r* estadounidense sea también más baja. En segundo lugar, una r* baja es coherente con la continua resistencia de la renta variable, especialmente en los valores de crecimiento que dependen en gran medida de un tipo de descuento bajo a medio plazo. El hecho de que el repunte de la renta variable de ayer estuviera liderado por una enorme rotación relativa del Russell al NASDAQ no debería ser una sorpresa. Se trata del precio del estancamiento secular 2010-19, versión 2.

La acción del precio de un día no hace una tendencia, pero el mercado está enviando algunas señales peculiares que deben ser monitoreadas. En las últimas semanas hemos insistido en que la transición de la parte de la recuperación en forma de V al nuevo estado estacionario posterior a la COVID empezará a plantear todo tipo de cuestiones incómodas, como el daño estructural que la COVID ha dejado en las tasas de ahorro del sector privado, así como el nuevo nivel de los tipos reales de equilibrio. La evidencia histórica ha mostrado un enorme impacto negativo de las pandemias en r*, por ejemplo. Para que se produzca un gran ciclo alcista del dólar, la Fed tiene que ser capaz de llegar muy lejos. El mercado no está tan seguro.

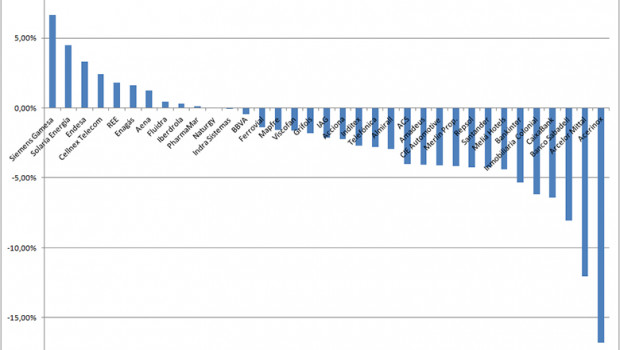

Muy muy interesante. Podríamos resumir todo, en que los bonos nos mandan un mensaje. No se creen que la FED tenga capacidad de subir los tipos de interés gran cosa, si es que pueden., Y cuando hablan los bonos hay que escuchar, de momento tienen un track record del 100% de aciertos, cuando por ejemplo tras una inversión de curvas al cabo de unos meses aparecen siempre las recesiones en EEUU. Ahora las curvas nos dicen que no se creen nada de subidas de tipos importantes:

Luego los bonos suben

Luego los que dependen de los tipos como la tecnología suben

Y el dólar no parece tener mucho futuro en su subida.

Seguiremos de cerca este tema.

Si quieren profundizar más en este apasionante tema, les recomiendo que se lean este artículo de Zerohedge.com

En el artículo son muy duros y advierten que la FED podría estar a punto de cometer un error que ya cometió y documentaron muy bien en su momento. Vean esta cita:

Como concluimos entonces, «este es el escenario de error de política importante porque incluso una trayectoria muy superficial de subidas de tipos podría impulsar la tasa de los fondos reales muy por encima de la tasa real de equilibrio a corto plazo, deprimiendo aún más la demanda. Entonces es plausible que la economía entraría en recesión, y la Fed se vería rápidamente obligada a abortar el ciclo de subida. Como acotación al margen, tal error de política podría reforzarse al causar un daño estructural que ejerza una presión adicional a la baja sobre la tasa real de equilibrio. En este caso, la se aplanaría significativamente, al menos hasta que la Fed realmente revirtiera el rumbo recortando las tasas «.

O esta:

Y en una repetición del ciclo de alzas abortado de 2015-2019, mientras que los precios del mercado para los aumentos en 2023 y 2024 han subido, los rendimientos más allá de eso han bajado

También citan en el artículo, el paper del que hemos hablado antes del Deutsche Bank.

Como para ponerse a pensar…la situación es mucho más compleja de lo que parece.

tomen nota de este símbolo, que lo podemos nombrar mucho en el futuro. Situación diabólica la que tiene la FED por delante, una deuda de veinte pares de narices que también influye en que tipo es el neutral para la economía, una inflación alta y las manos muy atadas para tomar medidas. Veremos que sale de todo esto. ¡Houston tenemos un problema!

Un saludo!