El Grupo Unicaja registró un beneficio neto de 158 millones de euros en el primer trimestre del año, lo que supone un incremento del 43% respecto al mismo periodo del ejercicio anterior, cuando ganó 111 millones de euros, según ha informado en un comunicado remitido a la Comisión Nacional del Mercado de Valores (CNMV).

Sobre el gravamen específico para el sector bancario, Unicaja ha explicado que el nuevo diseño ha convertido esta figura en un impuesto propiamente dicho por lo que se ha dejado de contabilizar en la partida de 'Otros ingresos y cargas de explotación' para computarse en el apartado de impuestos sobre beneficios.

El gravamen tampoco se contabiliza ya solo en el primer trimestre, sino que se devenga de forma trimestral. Así, únicamente para el periodo de enero a marzo, el banco ha contabilizado un pago de alrededor de cinco millones de euros.

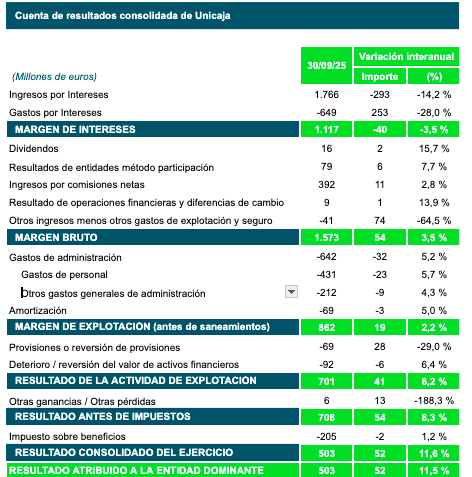

Siguiendo con la cuenta de resultados, la entidad destaca el crecimiento a doble dígito del margen bruto, un 11,5% hasta los 515 millones de euros, a pesar de que el margen de intereses se redujo un 5,6%, hasta los 369 millones de euros, en un entorno de reducción de tipos de interés.

Las comisiones netas avanzaron un 1,6%, hasta los 132 millones de euros. El banco resalta la "buena dinámica comercial" que ha permitido un aumento de los activos bajo gestión, especialmente en fondos de inversión, cuyas comisiones netas se incrementaron un 17% interanual.

En cuanto a las comisiones de seguros, también evolucionaron positivamente, con un crecimiento de un 6,1% con respecto al mismo periodo del ejercicio anterior.

Los gastos de administración aumentaron un 4,7% en tasa interanual del 4,7%, aunque el mayor crecimiento del margen bruto permitió mejorar la ratio de eficiencia en 3,1 puntos porcentuales, situándose en el 45,6%. El margen de explotación (antes de saneamientos) se incrementó un 18,2% hasta los 280 millones.

Los saneamientos de crédito aumentaron un 3,8%, situando el coste del riesgo trimestral en 27 puntos básicos, mientras que la tasa de morosidad se redujo en 13 puntos básicos en el trimestre, hasta el 2,58%.

El volumen de activos improductivos (NPAs) continuó su tendencia de descenso, con una caída interanual del 22,1%, debido a la disminución del stock de adjudicados, del 29,9%, y de los activos dudosos, del 15,7%.

El banco resalta también la evolución de las entradas de dusosos, que se redujeron en 37,7% interanual --correspondiendo cerca de la mitad a dudosos sin impagos o con impagos inferiores a 90 día--, y con salidas por encima de los 100 millones de euros.

Asimismo, la tasa de cobertura de los activos improductivos alcanzó el 72,7%; la de activos dudosos, el 70,4%, en tanto que la de activos adjudicados, en el 76,1%. La reducción de NPAs y el incremento de las coberturas se tradujo en la caída interanual de los NPAs netos del 30,1%.

El resultado de la actividad de explotación fue de 227 millones de euros, al tiempo que el beneficio consolidado antes de impuestos ascendió a 227 millones. La ratio de rentabilidad sobre capital tangible (RoTE) mejoró en 4,3 puntos porcentuales respecto a marzo de 2024 y en 0,7 puntos frente a diciembre, alcanzando el 9,7% a cierre de marzo del presente ejercicio.

Sobre su solvencia, el banco ha informado de que alcanzó un nivel de capital CET1 'phase in' del 15,5%, una ratio de capital nivel 1 del 17,4% y una ratio de capital total del 19,5%, métricas que superan "con holgura" los niveles requeridos a la entidad en 7,3 puntos porcentuales en CET 1 y de 6,9 puntos en capital total.

En términos 'fully loaded', la entidad presentaba un nivel de CET 1 del 15,4%, una ratio de capital nivel 1 del 17,3% y una ratio de capital total del 19,4%. El CET 1 'fully loaded' aumentó 88 puntos básicos en los últimos doce meses, gracias a la generación de manera orgánica de resultados. De este modo, la entidad presenta 2.067 millones de exceso sobre requisitos regulatorios.

La entidad cerró el primer trimestre con una ratio 'loan to deposit' del 69,2% --que mide la financiación del crédito con depósitos minoristas-- una ratio de liquidez a corto plazo (LCR), del 270%, y en la ratio de disponibilidad de recursos estables (NSFR), del 162%.

BALANCE

Por otro lado, los recursos administrados por Unicaja, incluidos los mayoristas, registraron una evolución positiva, con un incremento del 4,9% en los últimos doce meses, hasta situarse en 105.105 millones de euros, con un peso sustancial de los recursos de particulares, muy estables y de elevada granularidad.

Los correspondientes a minoristas alcanzaron los 92.424 millones, con un incremento interanual del 4,9%, donde los recursos de fuera de balance y seguros, registraron un crecimiento del 9,4%, hasta alcanzar los 23.436 millones.

En el primer trimestre, y entre los productos de ahorro, Unicaja destaca especialmente el comportamiento de los fondos de inversión que lograron un incremento interanual del 22% y del 6,6% respecto del cuarto trimestre de 2024). Las suscripciones netas se triplicaron, hasta los 958 millones de euros, lo que supone un nuevo máximo histórico, así como un incremento de la cuota de mercado hasta el 9,1%, según datos de Inverco. El patrimonio acumulado de estos fondos se situó en 14.426 millones.

El saldo de la inversión crediticia performing (no dudosa) aumentó un 0,3% en el primer trimestre, hasta los 46.511 millones de euros, retomando así la senda de crecimiento con un "bajo perfil de riesgo".

Unicaja recuerda que su plan estratégico 2025-2027 tiene como objetivo clave crecer en crédito a empresas y a consumo con el objetivo de diversificar sus ingresos, una apuesta que ya muestra "resultados tangibles": ambos negocios aumentaron un 0,7% y un 1,4% respectivamente en el primer trimestre.

En términos interanuales, el crédito al consumo registra un crecimiento del 5,8%, con un peso elevado de los préstamos preconcedidos y los procedentes de canales digitales, que suponen el 40% y el 43%, respectivamente, del total formalizado en el primer trimestre.

A marzo de 2025, la entidad concedió 2.595 millones de euros en nuevos préstamos y créditos, de los que 714 millones fueron hipotecas a particulares, lo que supone el 27,5% del total. La cuota de mercado en formalizaciones hipotecarias ascendió al 5% del total nacional