Es sorprendente como el ser humano siempre espera lo mejor, pero no se prepara para lo peor.

En estos últimos años hemos constatado una serie de hechos que nos advierten sobre la llegada del cenit de la civilización. Esa tendencia alcista en el crecimiento económico, que parecía imparable y además no iba a terminar nunca, de repente, parece que ya no es imparable y no solo ha terminado sino que ya ha comenzado la tendencia contraria, el decrecimiento.

Resulta chocante que la mayoría de la población es consciente de que nunca hemos vivido mejor y a la vez observa como los problemas se acumulan, pero no tiene miedo de que las cosas puedan empeorar. Todo el mundo asume la existencia de ciclos y espera que después de siete años de vacas gordas vengan uno o dos de vacas flacas, para volver a repetir el proceso eternamente.

Cuando se plantea el problema aludiendo a la irresolubilidad de algún apartado concreto, la respuesta invariablemente suele ser del tipo, "algo encontrarán" o la tecnología conseguirá superar todos los inconvenientes.

Estamos transitando un periodo que comenzó hace 50 años, cuando el sistema fiat mundial fue puesto en marcha para resolver un problema de financiación. Había que pagar los gastos de la guerra de Vietnam y cubrir el déficit comercial. Como no se podía fabricar dinero de la nada, porque cada dólar estaba respaldado por oro y las deudas había que pagarlas, en última instancia con oro (los franceses exigieron cambiar sus dolares por oro porque no se fiaban de los americanos), el gobierno americano estaba en aprietos.

La decisión de desligar el dólar del oro y anclarlo al petróleo, fue una jugada maestra que ha funcionado 50 años, pero está dando los últimos coletazos.

Ahora tenemos gran cantidad de inestabilidad en el sistema, que históricamente ha precedido a hundimientos de las civilizaciones, siendo el más parecido, la caída del imperio romano.

Cuando un sistema como el actual, basado en el crecimiento, encuentra graves problemas para seguir creciendo, busca alargar el funcionamiento del sistema hasta que no puede evitar la explosión final. Para ello utiliza todos los resortes de los que dispone, hasta que el último conejo de la chistera se ha terminado. Tal parece el caso de nuestra civilización.

En Collapse, Jared Diamond estudió que características tenían las sociedades antiguas cuando su propia civilización colapsó y encontró una serie de factores que se repetían.

- La deforestación y la destrucción del hábitat.

- Los problemas de suelo (erosión, salinización y pérdidas de fertilidad del suelo).

- Los problemas de manejo de agua (escasez de agua, contaminación hídrica y tratamiento de aguas residuales).

- La caza excesiva.

- La pesca excesiva.

- Las consecuencias de introducir especies que suelen ser especies invasoras.

- El crecimiento poblacional humano.

- El aumento del impacto per cápita en el medio ambiente (huella ecológica).

Igualmente identificó otros factores que podían contribuir a hundir civilizaciones más modernas, entre los que encontró:

- Los cambios climáticos ocasionado por el hombre (Influencia antropogénica sobre el clima).

- La acumulación de sustancias químicas tóxicas en el medio ambiente (contaminación).

- La escasez de energía (pronosticada por la teoría del pico de Hubbert y gran consumo y recursos energéticos a nivel mundial).

- El uso humano de toda la capacidad fotosintética de la Tierra.

Está claro que todos estos factores están presentes en la actualidad, además de otros adicionales.

Un repaso a los más importantes, junto con alguna de sus consecuencias, nos da una idea de porque el crecimiento ha llegado a su fin, después de "prolongar el sufrimiento" cincuenta años.

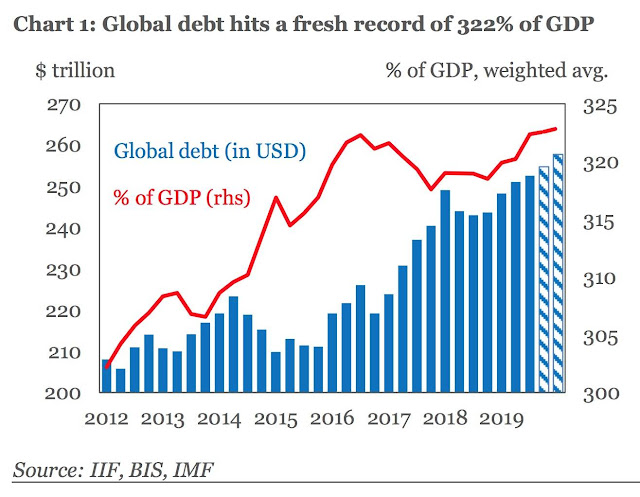

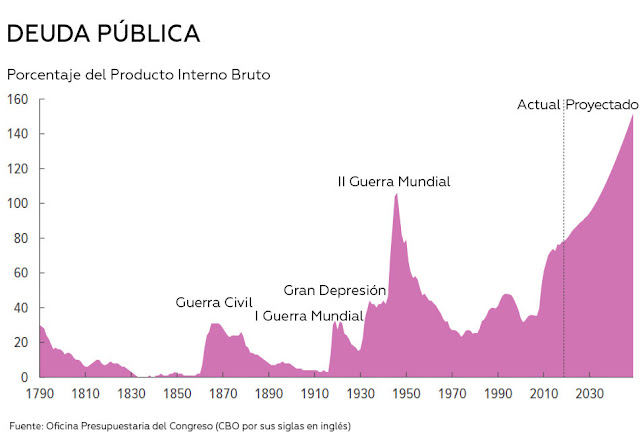

1º). Hemos vivido por encima de nuestras posibilidades durante muchos años. La consecuencia de ello ha sido un incremento de la deuda, que ha alcanzado cifras exponenciales. Ahora de una forma tácita, todo el mundo asume con normalidad que las deudas no se podrán pagar nunca.

2º). Como consecuencia del primer punto, los Bancos Centrales han intervenido la economía. No solo inyectan cantidades enormes de dinero de forma continua, para financiar estados y corporaciones, sino que para evitar que el pago de intereses puede anegar la economía estatal y empresarial, se han visto obligados a reducir los tipos de interés a cero o negativo, algo que por otra parte, nunca había sucedido. Por ejemplo en USA.

En Europa no hemos intentado aumentar los tipos de interés desde que cayeron a negativo, pero en USA lo intentaron con pequeñas subidas, para tras una caída abrupta de la bolsa , retroceder y volver a bajar tipos. Como se aprecia en el gráfico, cada crisis desde 1980 ha sido seguida de fuertes descensos en los tipos para recuperar la economía. Asi tenemos los casos de, crisis petróleo 1980, crisis petróleo 1990 (guerra Irán-Iraq), crisis punto.com 2000 y crisis 2008 sub-prime, con el reporte adicional del fallido intento de 2018. Ahora no se puede continuar con el descenso y ya tenemos la siguiente crisis (coronavirus).

La posibilidad de mantener los tipos en cero o negativo durante un largo periodo de tiempo es muy elevada. Si además unimos las continuas emisiones de dinero por parte de los BC y combinamos estos puntos con el 4º), obtenemos una temprana confirmación del punto 12º).

3º). La supresión de los tipos de interés ha llevado al límite a dos mercados muy importantes. El mercado de derivados y los grandes fondos de pensiones. Está claro que con rentabilidades mínimas, lo gestores han ideado formas de incrementar sus resultados. Una de ellas es utilizar el mercado de derivados, para mediante el apalancamiento máximo, obtener rentabilidades aceptables a partir de rentabilidades mínimas, a costa de un gran riesgo. Cualquier vuelta en el subyacente ocasionaría pérdidas monstruosas en un mercado que ha alcanzado un tamaño de 600 billones de dólares o mucho más, según otras fuentes. Igualmente, los fondos de pensiones se basaban en la renta fija, cuando los tipos de interés eran bastante más altos. La reducción a tipos cero o negativos a obligado a los gestores a buscar mercados más rentables aunque con más riesgo, como son los bursátiles. La caída de Marzo ha puesto sobre el tapete, los riesgos que se corre en estas inversiones.

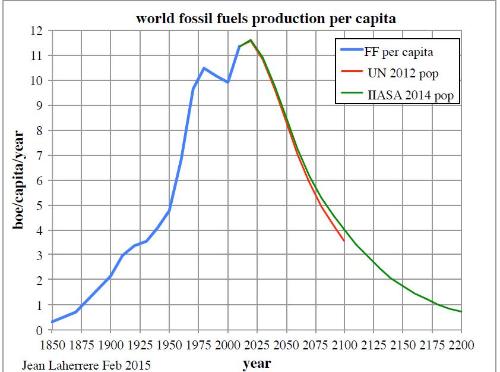

4º). La dinámica mundial de buscar el crecimiento a toda costa, ha conducido a llevar al límite el consumo de recursos. Este movimiento ha ocasionado la llegada de varios picos en la producción de elementos imprescindibles. Los dos recursos con más usos en todo el mundo, el petróleo y la plata, han sufrido los excesos y estamos ante el pico del petróleo y el de la plata, al mismo tiempo.

http://multiplicarunainversionpor10.blogspot.com/2020/06/el-colapso-en-la-produccion-de-petroleo.html

http://multiplicarunainversionpor10.blogspot.com/2019/01/el-pico-de-la-plata.html

La importancia de este punto es crucial para el devenir de la humanidad. Lo grave no es que el precio del petróleo esté muy caro, sino que la cantidad de petróleo neto que se entrega al sistema tiende a disminuir con rapidez, tras alcanzar el pico. El esfuerzo supremo de las empresas petroleras por mantener la producción lo más alta posible, concluirá en un abrupto descenso, por agotamiento rápido de los yacimientos sobreexplotados, mientras la falta de inversión en los últimos años, va a suponer una ausencia casi total de reposición del petróleo que desaparece al declinar los pozos. Con frecuencia olvidamos nuestra dependencia absoluta del petróleo para cualquier actividad. Solo cuando la escasez haga acto de presencia seremos plenamente conscientes de su importancia.

Gráfico 1. La energía neta disponible para la economía es la energía bruta extraída menos el costo energético de la reinversión en la extracción de las siguientes unidades de energía. Este gráfico supone una presión exponencial en el crecimiento de la extracción. La realidad de un recurso finito convierte esto en una curva de tipo logístico.

https://questioneverything.typepad.com/question_everything/2009/12/economic-dynamics-and-the-real-danger.html

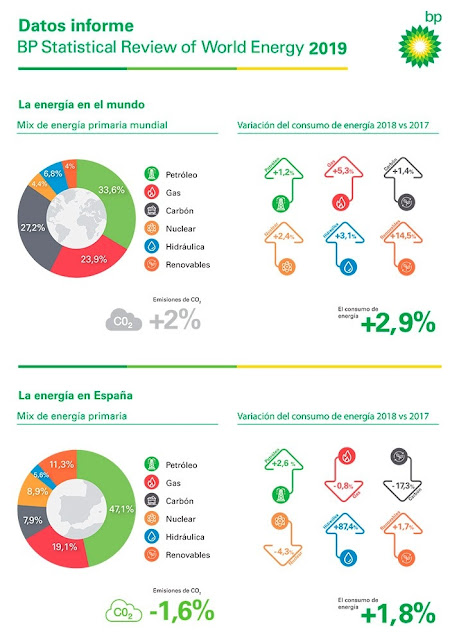

5º). La consecuencia del punto anterior, es el inicio del decrecimiento. No se puede crecer cuando la sangre del sistema tiende a disminuir. Se pueden buscar alternativas, para aminorar la caída y en este punto, es imprescindible la transición energética, pero asumiendo que no existe la posibilidad de alcanzar el 100% de efectividad en la sustitución, ni siquiera un 50%.

No obstante, hay opiniones enfrentadas, con muchas opciones que defienden la posibilidad de una transición 100% renovable.

https://revistardenergia.com/el-100-de-energia-renovable-para-todo-el-mundo-no-solo-es-posible-sino-tambien-mas-rentable/

Lo que está claro es que la transición necesitaría al menos 30 años y no disponemos de tanto tiempo. De hecho, acudiendo a los datos contrastados, después de 20 años de crecimiento en las energías renovables (solar y eólica), estas solo constituyen el 4% del total de la energía primaria. Si el petróleo ha alcanzado su pico, no podemos esperar 30 años para sustituirlo.

El agotamiento de los recursos también influye en la transición energética. Este artículo de Alicia Valero lo explica bien.

https://eltopo.org/limites-minerales-de-la-transicion-energetica/

Al agotamiento de las minas hay que añadirle otro factor importante. Si las menas más ricas se agotan, van quedando las menos concentradas para las que se necesita más energía por unidad de material extraído. En la figura 5 se muestra el aumento de energía consumida en función de la concentración de cobre en un centenar de minas de todo el mundo. Aquí de nuevo entra en juego el segundo principio de la termodinámica. A medida que las minas van agotándose, la energía de extracción aumenta exponencialmente. Como ocurre en el reciclado, cuanto más diluido está el metal, mayor es la energía de separación. Es cierto que, gracias a mejoras tecnológicas, somos capaces de extraer más eficientemente los recursos minerales de la tierra. Lamentablemente las mejoras tecnológicas deben ir a la par de las reducciones en leyes de mina y este no es el caso. Así que, con el aumento de energía, también hay asociado un aumento en el impacto ambiental. Además de los inmensos “agujeros” que se hacen en la corteza en la minería de cielo abierto, las emisiones de CO2 se disparan, ya que gran parte de la energía empleada en la minería hoy en día es en forma de diésel para transportar los miles de toneladas de roca extraída. Si actualmente la minería es responsable según la Agencia Internacional de la Energía, de entre un 8 y un 10% del consumo de energía primario mundial y emisiones de CO2, es probable que, en el futuro, esta tasa aumente considerablemente.

Figura 5. Consumo energético global de cobre frente a la concentración media en la mina. Fuente: Calvo, Mudd, Valero and Valero (2016). Resources 5(4), 36; https://www.mdpi.com/2079-9276/5/4/36

6º). La esperanza de vida ha dejado de crecer en Occidente y ha comenzado a caer. Por supuesto, parece una consecuencia lógica del punto anterior. Y ha comenzado incluso antes de la pandemia.

https://www.finanzas.com/intereses/la-esperanza-de-vida-cae-en-eeuu-por-primera-vez-desde-la-crisis-del-sida_13534211_102.html

El abuso de los antibióticos y la aparición de superbacterias es otro ejemplo de los límites sobrepasados.

7º). Los gobiernos se han convertido en el "Gran Hermano". En la fase final de un sistema maduro, aparecen desequilibrios que afectan más a una parte de la población. La vigilancia, el control, los impuestos, han llegado a tal grado, que no podemos hacer vida normal, al menos no con la libertad de antaño. La revolución social, que tiene sus primeros pasos en los chalecos amarillos o las revueltas sociales en EE.UU., fomentará el uso indiscriminado de medios de control, con la excusa de restablecer el orden social.

8º). La pandemia ha cambiado los hábitos de vida y de comportamiento. Las mascarillas, los guantes forman y formarán parte de nuestra vida, como hace treinta años que forman parte de la vida en Asia (japón, Corea). El decrecimiento y la pandemia han supuesto un cambio brutal en algunos aspectos de nuestras vidas. El teletrabajo, el turismo , la forma de relacionarnos ha cambiado o mejor, va a cambiar radicalmente. Seguramente, la escasez de recursos y la contaminación, hubiera obligado a adoptar cambios en el mismo sentido.

9º). La tendencia al crecimiento de grandes urbes ha llegado a su fin. Esto es mas bien una consecuencia y no un factor en si mismo. Después de la pandemia, habrá una tendencia natural en volver al campo, escapando de las cárceles que suponen las grandes ciudades. El decrecimiento supone menores recursos, empezando por alimentos, que ya no llegan tan fácilmente como antes. Se buscará la posibilidad de vivir en el campo, para evitar el enjaulamiento.

Un ejemplo que se puede generalizar, tras mantener un paro permanente y elevado.

https://www.theatlantic.com/health/archive/2020/06/pandemic-food-banks-hunger/613036/

10º). La imposibilidad de viajar y transportar mercancías y pasajeros, como en el pasado, conducirá primero a la desglobalización (ya estamos en ello) y a medida que los recursos escaseen, a la autarquía , buscando el autoabastecemiento de productos locales.

11º). La productividad mundial se ha estancado. Desde 2008, incluso antes, no conseguimos mejorar la productividad medida a nivel global. La deuda y las inyecciones de dinero no se han dirigido a invertir en la mejora de la productividad o a I+D, sino que han sido canalizadas a elevar los activos, para beneficio de unos pocos.

https://www.eldiario.es/economia/productividad-mundial-mantiene-estancada-incertidumbre_0_950854910.html

12º). La combinación de muchos de estos factores, terminará por romper el sistema financiero basado en las monedas fiat. El abuso de la impresión de papel moneda, unido a la escasez de petróleo y otros elementos, forman una mala combinación. Como ocurrió al final del imperio romano, la destrucción del sistema financiero es un consecuencia del abuso de las autoridades, cuando para prolongar la bonanza, devalúan el dinero con la esperanza de ganar tiempo para que las cosas se resuelvan. El resultado sigue siendo el mismo. Si la única respuesta de los Bancos Centrales a la crisis, consiste en comprarlo todo, como parecen dispuestos a hacer, el resultado final es un proceso hiperinflacionario, cuando la confianza de la gente en el sistema fiat, termina por desvanecerse. A diferencia de la inflación habitual, el proceso de la hiperinflación es imparable. Comienza cuando el individuo común aprecia que los precios de los productos suben con rapidez y opta por la decisión de desprenderse rápidamente de su dinero, para comprar mercancías que mañana estarán más caras.

13º). Si el sistema fiduciario llega a su fin, el mantenimiento el estado del bienestar saltará por los aires. Los gobiernos llevan muchos años acostumbrados a financiarse sin problemas debido al apoyo de los BC, y el final de este sistema, lleva implícito el final del estado del bienestar tal y como lo conocemos. El pago de pensiones dejaría de estar asegurado, junto con otros beneficios sociales como la sanidad pública gratuita. La deriva de los estados autoritarios para evitar las revueltas sociales implica un fuerte aumento de impuestos par sufragar los gastos, lo que empeora todavía más el problema.

14º). Una característica de las crisis es la retroalimentación de las variables negativas, convirtiendo el proceso en un círculo vicioso, una vez la crisis ha comenzado. En este momento de la historia, con la cantidad de variables negativas a considerar, este punto es especialmente peligroso y puede producir una grave aceleración ante los primeros síntomas. Las revueltas sociales, la dificultad para alimentarse por falta de recursos, son síntomas de que la crisis ya está impactando en la población.

15º). Hay un efecto que podíamos denominar "efecto Matrix" que consiste en aparentar que la situación y los mercados son totalmente normales. Sobre todo tiene presente, la alienación de la mayor parte de la sociedad, que vive en un mundo que no es real. Si los hábitos de consumo deben mantenerse, es fundamental tener engañado al conjunto de la sociedad. Si en algún momento, una parte importante de la población fuera consciente de la realidad, el sistema se desmoronaría inmediatamente. El mejor ejemplo es la distorsión de los mercados bursátiles más importantes. La coincidencia en el tiempo, de máximos históricos junto a desempleo también histórico y fuertes caídas de los beneficios empresariales es absolutamente contradictoria. Dentro del sector financiero, me sigue asombrando, la cantidad de analistas que siguen evaluando las ventas y beneficios de las empresas como si el entorno fuera lo más natural del mundo. De sus decisiones y análisis dependen inversiones por valor de billones y forman parte fundamental en el objetivo de mantener vigente el sistema. A todos estos analistas, les plantearía una pregunta, ¿Si los BC desapareciesen mañana, las cuentas de las empresas seguirían siendo las mismas?, con la idea de demostrar lo manipulado que está el sistema.

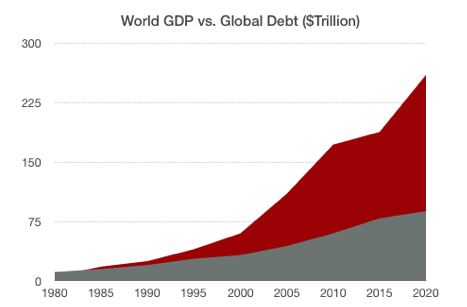

Un gráfico resume todo lo dicho hasta ahora. Refleja como nos hemos alejado de nuestra capacidad de consumir, utilizando mediante deuda, los recursos del futuro. Llegado el momento, nos hemos quedado sin recursos pero con la impagable deuda.

Es evidente que cada vez necesitamos más deuda por unidad de PIB. Y el proceso ha entrado en fase de aceleración exponencial, con el coronavirus y sus consecuencias.

El gobierno americano, a través de la oficina de presupuestos, reconoce que la tendencia al endeudamiento es imparable.

Los gobiernos y los BC, pretenden que sigamos con este proceso eternamente. Un ejemplo de la tendencia sería calcular lo que sucede con la deuda y el PIB hasta 2050.

Frente al deseo manifiesto de nuestros gobernantes, para seguir con la patada hacia delante, los recursos como el petróleo presentan este otro gráfico, que desbarata totalmente sus intenciones.

Cada vez tendremos menos barriles per cápita, mientras la población sigue aumentando..

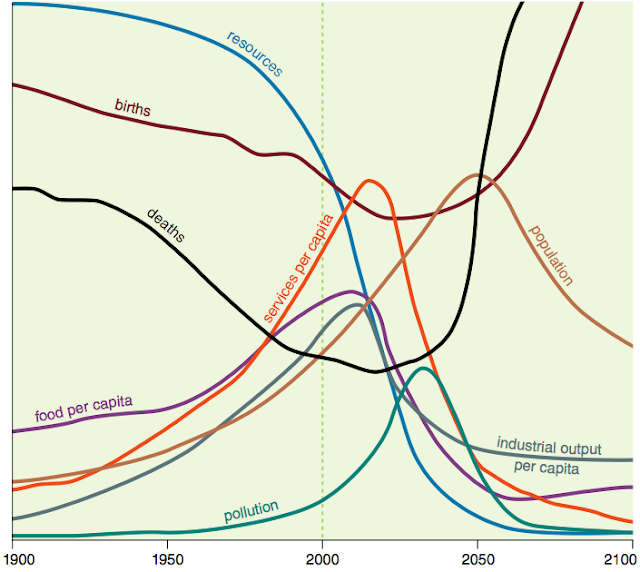

El resultado final está resumido en el gráfico central de los límites del crecimiento. Entonces era una previsión, ahora es casi una certeza. No vendría mal, volver a repasar el libro. Las últimas revisiones nos dicen que la predicción de su escenario central, cuadra casi al 100% con lo que ha ocurrido en la realidad.

Como dice Emilio Santiago Muiño en su artículo,

https://dedona.wordpress.com/2017/01/24/cuatro-decadas-perdidas-los-limites-del-crecimiento-la-crisis-socioecologica-y-sus-escenarios-de-futuro-emilio-santiago-muino-revista-de-occidente/

"Curiosamente, y sin pretenderlo, podemos afirmar retrospectivamente que el nivel de predictibilidad de Los Límites del Crecimiento ha sido sorprendentemente bueno, y resiste muy bien la comparativa frente a la gran mayoría de los estudios económicos convencionales. Autores como Turner (2014) han constatado que la evolución real de los sistemas industriales en los últimos cuarenta años ha resultado altamente coincidente con una de las simulaciones manejadas por el estudio: el escenario estándar. Solo cabe destacar un pequeño desvío en materia de contaminación global: Los límites del crecimiento esperaba un nivel algo más elevado que el actual."

Saludos.

PD. Para los que piensan que la tecnología nos salvará, convendría leer este artículo.

https://www.elmundo.es/papel/futuro/2017/01/03/5863bf3046163f58378b4573.html

O este otro más sorprendente por el autor.

https://www.apertura.com/lifestyle/-Bill-Gates-La-tecnologia-no-salvara-al-mundo-20131126-0002.html