Hora de comprar piso en España. La burbuja está en otra parte.

A raíz del siguiente artículo empiezo a considerar que la vivienda en España tanto para comprar como para alquilar ofrece posibilidades de ser un negocio rentable.

No creo que los titulares de un periódico salmón afirmando sobre una revalorización del 6% para el próximo año. hayan influido pero

a) Con préstamos hipotecarios al 1,5 -1,75 % a treinta años.

b) Incremento de los precios de las nuevas viviendas en construcción por escasez de materiales.

c) Bonificaciones y ayudas para reformas de fachadas, ascensores a cuota cero, eficiencia energética , tanto existentes ya como los fondos de reconstrucción Europeo.

d) Tratamiento fiscal en el IRPF de los rendimientos de capital inmobiliario para alquiler con una reducción del 60%.

¿Creéis que la vivienda en España ,batirá al MSCI World?.

A raíz del siguiente artículo empiezo a considerar que la vivienda en España tanto para comprar como para alquilar ofrece posibilidades de ser un negocio rentable.

No creo que los titulares de un periódico salmón afirmando sobre una revalorización del 6% para el próximo año. hayan influido pero

a) Con préstamos hipotecarios al 1,5 -1,75 % a treinta años.

b) Incremento de los precios de las nuevas viviendas en construcción por escasez de materiales.

c) Bonificaciones y ayudas para reformas de fachadas, ascensores a cuota cero, eficiencia energética , tanto existentes ya como los fondos de reconstrucción Europeo.

d) Tratamiento fiscal en el IRPF de los rendimientos de capital inmobiliario para alquiler con una reducción del 60%.

¿Creéis que la vivienda en España ,batirá al MSCI World?.

Es muy divertido ver a los bancos centrales negar que hay burbujas inmobiliarias, e incluso si las hubiera, negar que se pudieran ver, e incluso si se pudieran ver, negar que las políticas monetarias son responsables de ellas, e incluso si las políticas monetarias son responsables de ellas, negar que las políticas monetarias podrían usarse para desinflarlas o prevenirlas en primer lugar.

Los bancos centrales dicen esto después de pasar años reprimiendo las tasas de interés a corto plazo a través de sus tasas de política monetaria –a menudo ahora en negativo– y reprimiendo las tasas de interés a largo plazo a través de compras de activos, incluidas las compras de bonos inmobiliarios, como MBS, y con lo tanto reduciendo las tasas hipotecarias, que luego desencadenan enormes aumentos de precios y pronto burbujas inmobiliarias.

Este es un gran logro de los bancos centrales para lograrlo – negando que las burbujas existen y luego negando, después de que ya no se puede negar su existencia, que las políticas monetarias del banco central las causaron, y luego negando que las políticas monetarias del banco central podrían arreglar esas burbujas (aumentando las tasas y desenrollando sus tenencias de valores).

Esta vez, todo el asunto de las políticas monetarias del banco central se remató con cantidades históricas de gasto gubernamental en iniciativas de estímulo en muchos países de todo el mundo, que luego fue rematado por personas que trabajan en casa y buscan casas para comprar para mudarse a un lugar más grande, que luego se vio coronado por los mercados de valores en auge que hicieron que algunas personas se sintieran más ricas y más dispuestas a derrochar en una casa sin importa cuál sea el precio.

Entonces, ¿dónde estamos hoy con esto, para los países de la OCDE?

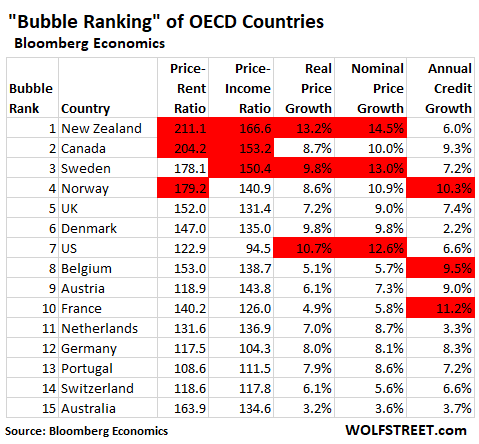

Bloomberg Economics tiene un "Ranking de burbujas", basado en datos de la OCDE. No todos los candidatos a las burbujas inmobiliarias más espléndidas son miembros de la OCDE, como China. Así que esta lista no incluye a China y otros miembros que no son miembros de la OCDE.

La mayoría de los datos de la OCDE son hasta el 1T 2021, por lo que se han perdido los picos de precios de los últimos dos meses. Pero lo hará.

Cinco indicadores entran en el Ranking de Burbujas,según Bloomberg Economics . Además de dos medidas de crecimiento de los precios (ganancias de los precios de las viviendas ajustadas y no ajustadas por inflación), utiliza dos medidas (precio a alquiler y precio a ingreso) para evaluar si estas ganancias de precios son sostenibles:

- Relación precio-alquiler

- Relación precio-ingreso

- Crecimiento de los precios reales (crecimiento interanual de los precios ajustado por inflación)

- Crecimiento de los precios nominales (crecimiento interanual de los precios no ajustado por inflación)

- Crecimiento anual del crédito.

Según este método, Nueva Zelanda y Canadá ocupan los dos primeros lugares del "Bubble Ranking". Y hace tiempo que no hay ninguna duda al respecto.

Estados Unidos está en el 7º lugar, ya que las relaciones precio-alquiler y precio-ingreso no están tan al rojo vivo como en algunos de los otros países. Pero Estados Unidos está #2 en el crecimiento de los precios reales, sólo por detrás de Nueva Zelanda, y #3 en el crecimiento de los precios nominales, detrás de Nueva Zelanda y Suecia, pero por delante de Canadá.

Estas son las 15 burbujas inmobiliarias más espléndidas de la OCDE, según el ranking de burbujas de Bloomberg Economics. Los campos rojos muestran los tres primeros por indicador:

Algunos banqueros centrales individuales, incluso en Estados Unidos, ahora han salido y se han referido al mercado inmobiliario como una "burbuja", o se han referido a que otros lo llaman burbuja, y han dejado de negarlo.

Ahora también hay un movimiento en cascada en marcha para que los bancos centrales eliminen el alojamiento de los mercados. Algunos ya han comenzado a subir las tasas, otros han anunciado que subirán las tasas, otros han recortado sus compras de activos, incluidos el Banco de Canadá y el Banco de Inglaterra. La Fed está preparando con cautela a los mercados para lo mismo al gritar sin cesar al respecto con mensajes contradictorios.

Pero incluso cuando los bancos centrales están empezando a retroceder, no esperen que asuman la responsabilidad de las burbujas que han creado a propósito.

Y para su diversión, la burbuja inmobiliaria más espléndida de Estados Unidos y, por supuesto, las burbujas inmobiliarias más espléndidas de Canadá