¿Nunca has pensado en tener una cartera de valores, que corran los tiempo que corran, pudieras estar relativamente tranquilo?, ¿Algo que te ofreciera cierto umbral de rentabilidad -y más con los tiempos inflacionarios que corren-, pero primando el conservadurismo financiero, de proteger el patrimonio conseguido a lo largo de los años?

Pues eso es lo que debió de pensar el creador de la estrategia que os voy a presentar en este artículo: La cartera permanente de Harry Browne.

¿Quién es Harry Browne?

Harry Browne, reconocido por su visión financiera y estrategia inversora, fue una figura única en el mundo de las finanzas e inversiones.

Nació en 1933, y aunque no tuvo una educación formal en finanzas, demostró un agudo entendimiento de los mercados y la economía desde temprana edad.

.jpg?1689935330)

En la década de 1960, Browne se destacó al prever el fin del patrón oro (visión que en su día fue juzgada como radical y antisistema), un sistema monetario en el que el valor del dólar estadounidense estaba directamente vinculado al valor del oro. Y lo que son las cosas, su pronóstico resultó ser acertado cuando en 1.971 el presidente Richard Nixon finalmente puso fin a la convertibilidad del dólar al oro.

De esta forma, Browne no solo predijo este cambio monumental en la política monetaria, sino que también logró capitalizarlo. Comprendió que el fin del patrón oro, llevaría a un apetito insaciable de los políticos por imprimir dinero e “inflacionar” la moneda para pagar todos sus desmanes, hechos que desembocarían en una elevada inflación durante esa misma década, y por ende, en un aumento del precio del oro.

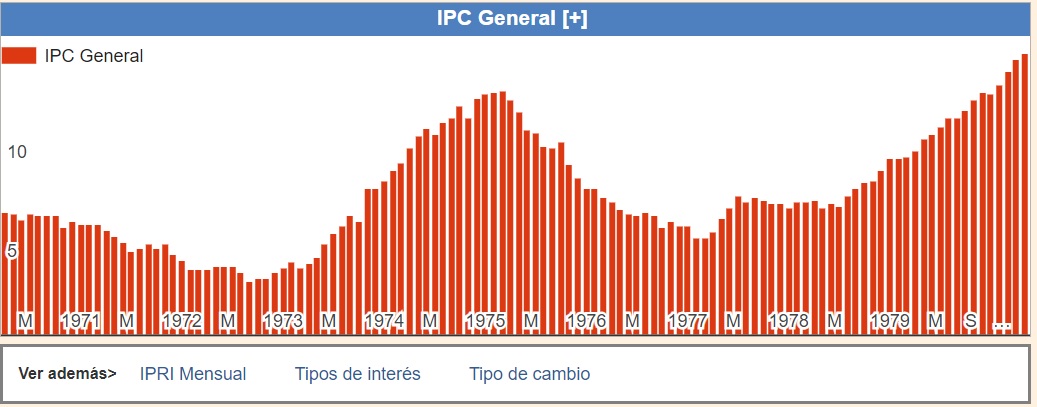

Y como podemos observar, no se equivocó el hombre, fijaos en la tasa de inflación de EEUU durante la década de los ´70, hasta en dos ocasiones llegó a sobrepasar el 10%.

Así que lo que hizo fue sencillo, invirtió en este metal precioso antes del anuncio de Nixon. Como resultado, logró una considerable fortuna cuando el valor del oro se disparó.

Y por cierto, como curiosidad, fue candidato presidencial por el Partido Libertario en dos ocasiones, en 1996 y 2000 (la tercera fuerza más votada de EEUU). Por aquellos años, otro ferviente militante del mencionado partido era Clint Eastwood, el director de cine.

Pero más allá de su éxito en la predicción y capitalización de eventos económicos, Browne es mejor conocido por su enfoque conservador y protector hacia las inversiones. Su filosofía inversora se centró en la protección del patrimonio sobre la búsqueda de rendimientos extraordinarios. Para Browne, la inversión no se trataba de hacerse rico rápidamente, sino de asegurar la riqueza a largo plazo y contra cualquier adversidad económica.

Esta filosofía quedó plasmada en su "Cartera Permanente". Veamos que es.

Cartera permanente: ¿Qué es?

La Cartera Permanente fue una estrategia de inversión a largo plazo, creada por el propio Browne, con el objetivo de proporcionar tanto crecimiento del capital como protección contra los diversos ciclos económicos. Podríamos decir, que se basa en la idea de buscar una cartera equilibrada para reducir el riesgo y la volatilidad mediante la diversificación en diferentes clases de activos que se desempeñan de manera diferente en distintas condiciones económicas.

¿Cómo funciona la cartera permanente?

En consecuencia, la Cartera Permanente se divide equitativamente en cuatro categorías de activos:

- Acciones

- Bonos de largo plazo

- Oro

- Dinero en efectivo

Cada una de estas cuatro categorías de activos financieros, debería ocupar tan solo el 25% de nuestra cartera, para que unas con otras se complementen, y balanceen nuestra cartera, ante los diferentes escenarios económicos ante los que podemos estar expuestos.

La idea detrás de esta estrategia es que, sin importar qué ciclo económico esté en curso (prosperidad, inflación, deflación o recesión), al menos una parte de la cartera esté prosperando. De esta manera, Browne pretendía que la Cartera Permanente proporcionara a los inversores una especie de póliza de seguro contra la incertidumbre económica, ayudando a proteger su patrimonio.

Las etapas del ciclo económico según Browne

Las etapas del ciclo económico, según Browne, se dividen en cuatro fases, por ende, estando invertido en estos cuatro tipos de activos a la vez equilibraremos cualquier escenario del ciclo, fuera cual fuera esta. Veámoslas:

Escenario 1: Prosperidad

En este escenario la economía florece, los tipos de interés son reducidos -a veces incluso cero- y no hay desempleo, con todo, existe mucha efervescencia y es el momento de aprovechar las oportunidades.

Enfoca tu atención en la bolsa de valores, donde las ganancias abundan. Los bonos también pueden llegar a ofrecer buenos rendimientos.

Por otro lado, el oro, pero sobre todo, el dinero en liquidez, serán los activos que ponderarán tu cartera hacia la estabilidad.

Escenario 2: Inflación

Y bueno, lo estamos viendo, siempre que hay burbujas, tarde o temprano, acabará llegando la inflación. Pero no temas, en este escenario el oro será tu salvavidas.

Y no en vano, desde que la inflación se empezará a desatar allá por abril-mayo de 2021, el precio de la onza del metal precioso por excelencia, se ha revalorizado más de un 20%, hasta superar en ciertas ocasiones los 1.800 euros/onza.

Por otro lado, y debido a la propia situación de inflación tu dinero en liquidez, mermará y equilibrará tu cartera, mientras que la renta variable, si se prevén subidas de tipos en el corto plazo, podrían empezar a sufrir.

Escenario 3: Escasez de dinero

Los bancos centrales empezarán a subir tipos, el crédito tarde o temprano escaseará, y se frenará la actividad económica, incluso podría llegar a darse una recesión, si el frenazo es muy brusco.

En este escenario, cuando el dinero escasea y la recesión amenaza, la liquidez será tu mejor aliada. Te mantendrá alerta ante cualquier circunstancia que pueda ocurrir, y te permitirá comprar a precios muy bajos oro, o renta variable, si es que se produce un crash o cierta capitulación.

Otra opción también podría ser invertir en activos muy líquidos como Letras del Tesoro, o depósitos bancarios (aprovechando las subidas de tipos de banca central).

Escenario 4: Deflación

La caída en el consumo, producto de la recesión, lleva a una deflación. Es el momento en el que los bancos centrales empiezan a bajar tipos para estimular nuevamente la economía, pero sin que en el inmediato plazo, haya aún alegría.

En este escenario, los bonos a medio plazo en el mercado secundario serán tus mejores aliados. Si los tipos caen a cero, la rentabilidad de los nuevos bonos emitidos será menor, por lo que el precio de los bonos antiguos en el mercado secundario subirá, permitiéndote venderlos a buen precio.

👉 Si no entiendes esta relación inversa entre el precio y la rentabilidad del bono, te recomiendo que visites nuestro siguiente artículo donde se explica más detalladamente: Bono soberano - ¿Qué es y cómo funciona?

¿Qué tan rentable se ha mostrado la cartera permanente a lo largo de los años?

O mejor dicho, ¿De verdad esta estrategia tan conservadora ha llegado a ser rentable a lo largo de los años? La verdad es que sí y mucho.

La clave está en la idea de partida y las expectativas. Recordemos que la idea básica reside en la gestión patrimonial, más que en la búsqueda de una rentabilidad. Y no en vano, Harry Browne se fijó una rentabilidad objetivo, una vez batida la inflación, del 4%-5%.

Y lo cierto es que según un estudio de Icaria Capital, entre 1972 y 2022, la cartera permanente de Harry Browne tuvo un CAGR (rentabilidad media anualizada) del 7% - 9%. No está nada mal, teniendo en cuenta el perfil extremadamente conservador, y que aproximadamente para el mismo periodo, el mejor inversor value, Warren Buffet -quien evidentemente toma mayores riesgos- obtuvo una rentabilidad media del 20%

No obstante, esta tabla tiene truco debido a que se realiza sobre una cartera gestionada en dólares, sin riesgo de cambio de divisa.

Pero como siempre me gusta ir un pasito más allá, veamos el siguiente punto

Entonces, ¿Cómo configurar mi cartera permanente de forma práctica?

La gran pregunta, ¿no? Bueno, en realidad no es extremadamente difícil. Para empezar, recuerda que solo tienes que combinar con 4 tipos de activos. Además, para facilitarlo, lo haremos sobre activos europeos para evitar el riesgo de divisa.

Liquidez

Para ser extremadamente conservador, en este apartado solo deberás invertir en:

- Depósitos bancarios con el mayor interés posible: Entre un 2% y un 3%

- Letras del Tesoro

- Deuda corporativa o gubernamental de la máxima calidad crediticia posible a corto plazo (por ejemplo, en Europa de países como Alemania, Austria u Holanda)

Renta fija

Igual que en el apartado anterior, solo que en lugar de ser a corto plazo, debe de ser deuda gubernamental a largo plazo. Por ejemplo, bonos a 10 años de países de máxima calidad crediticia. Nuevamente podríamos hablar de bonos de países como Alemania, que es el país contra el que el resto de países miden su prima de riesgo.

Pero también recuerda que puedes invertir en ETFs o fondos de inversión sobre este tipo de activos, si te parece más cómodo.

Renta variable

Tienes dos opciones:

-

Realizar stock picking sobre algunas de las empresas europeas más sólidas de los últimos 50 años. Por ejemplo, empresas como Nestlé, Lindt, Danone o LVMH, con las que no solo obtendrás cierta rentabilidad a lo largo de los años, debido a su crecimiento paulatino, pero firme, sino que también podrás rentabilizarlas en el corto plazo, gracias a los dividendos.

- O contratar un fondo indexado sobre empresas value

Oro

Las formas opciones más cómodas son:

- La opción más conservadora sería comprar onzas o monedas de oro y almacenarlas en casa, caja fuerte, banco...

- Pero si dicha opción no te cuadra, otra opción sería invertir en ETCs respaldados con oro físico, que además son muchísimo más líquidos.

Y por último, recordarte que cada uno de estos activos debe pesar un 25%, pero si por una de aquellas, quieres darle un poco más de brío a tu cartera, siempre puedes sobreponderar aquellos activos que se portan mejor, en función del momento del ciclo económico.

Por ejemplo, si estamos en el escenario 3 de escasez de dinero. En lugar de destinar un 25% a acciones, y un 25% a depósitos. Puedes balancear tus posiciones más hacia depósitos remunerados hasta llegar a un 35%, reduciendo tu exposición a renta variable a un 15%.

En fin, a partir de aquí ya se te abre un mundo de posibilidades, que dejo que investigues, ya que tampoco me quiero extender mucho más.

Ejemplos de ETFs

Y ya que más arriba te he dejado algunas acciones, en esta ocasión voy a enlazar con algunos de los ETFs que he ido describiendo a lo largo de la news:

Lyxor US Treasury 10+Y (DR) UCITS ETF - Dist

- Tipo de ETF: Bono a largo plazo

- ISIN: LU1407890620

iShares Germany Government Bond UCITS ETF (Dist)

- Tipo de ETF: Bono a largo plazo

- ISIN: IE00B5V94313

- Tipo de ETF: Oro físico

- ISIN: JE00B1VS3770

Xtrackers EURO STOXX Quality Dividend UCITS ETF 1D

- Tipo de ETF: Empresas value de dividendos

- ISIN: LU0292095535

👉 Por aquí te dejo un ejemplo simulado en tiempo real de la cartera permanente de Harry Browne en nuestra plataforma MyPortfolio, para que veas qué rendimiento ha tenido en los últimos meses (también puedes crear la tuya propia si lo deseas): Cartera Permanente en MyPortfolio

👉 No obstante, si deseas valorar más opciones para comprar estos u otros ETFs similares, puedes consultar nuestro siguiente artículo: Mejor broker para ETFs

Todo lo necesario para aprender qué son y cómo invertir en ETFs en un PDF y de forma gratuita.

En definitiva, la cartera permanente es basa en una estrategia conservadora, adapta al ciclo para capear cualquier tipo de situación. Y ahora cuéntame, ¿Qué te parece?, ¿Eres partidario de esta estrategia de inversión?, ¿La adaptas a tu manera? Te leo en los comentarios.