EL NASDAQ Y EL S&P 500 BUSCAN MÁXIMOS

El Dow Jones se sacude el miedo a la Fed y sube más de 200 puntos

Tras una apertura en rojo, los principales índices de Wall Street se dan la vuelta y se decantan por las subidas. El Dow Jones, que ayer fue el único en cerrar en negativo, intenta sacudirse los miedos a las subidas de tipos, mientras el Nasdaq y el S&P 500 buscan nuevos máximos.

El

DOW JONES sube ya a media mañana un 0,64% o 217 puntos hasta los 34.197 puntos, recuperándose de las caídas iniciales. El

S&P 500 se anota un 0,47%, en 4.393 puntos, y el

NASDAQ 100 avanza un 0,36% hasta los 13.678 puntos.

En la jornada de ayer miércoles, el S&P 500 y el Nasdaq Composite alcanzaron sus niveles más altos desde abril de 2022 después de una volatilidad importante durante la última hora. El S&P 500 cerró la sesión con una subida del 0,08%, completando su quinta sesión positiva consecutiva y su racha ganadora más larga desde noviembre de 2021. El Nasdaq subió un 0,39%, mientras que el Dow cayó un 0,68%.

Hoy el mercado seguirá digiriendo la intervención anoche del presidente de la Fed, Jerome Powell, en la rueda de prensa posterior a la reunión que el Comité Federal de Mercado Abierto. La Fed mantuvo sin cambios los tipos, en un rango entre el 5,0% y el 5,25%, tal y como se esperaba, pero su presidente abrió la puerta a más subidas en las próximas reuniones. De hecho, las orientaciones publicadas junto con la decisión de tipos parecen indicar que los funcionarios esperan dos subidas más este año.

"La Reserva Federal sorprendió a los mercados [el miércoles], no porque subiera los tipos (porque los mantuvo constantes, como se esperaba), sino porque se mostró mucho más agresiva de lo esperado en su lenguaje y en sus previsiones económicas”, explica Chris Zaccarelli, director de inversiones de Independent Advisor Alliance.

“Si bien esta decisión política indica que la Fed ha pasado de la fase de escalada del ciclo de tipos a la fase de calibración, no cabe duda de que la Fed está totalmente preparada para subir más los tipos en el futuro si es necesario”, abunda Marty Green, director de Polunsky Beitel Green. “Pero deberíamos esperar que sus movimientos a partir de aquí sean más intermitentes y en incrementos más pequeños de un cuarto de punto, basados en datos que indiquen que se justifica una postura más restrictiva de los tipos”, añade.

En la renta fija, siempre muy sensible a los cambios en la política monetaria, los rendimientos de los treasuries suben ligeramente este jueves mientras los inversores siguen calibrando los mensajes de la Fed. El bono de deuda de referencia a diez años ofrece una rentabilidad en el mercado secundario de un 3,8232%, una subida de dos puntos. También dos puntos sube la rentabilidad del bono a dos años, hasta el 4,7267%.

En la jornada de este jueves los inversores (y los responsables de la Fed) tienen además nuevas referencias sobre la evolución del mercado laboral y del gasto de los consumidores. Poco antes de la apertura se ha conocido, por ejemplo, que las solicitudes iniciales de subsidio por desempleo se situaron en 262.000 en la última semana, por encima de las 245.000 que habían anticipado los analistas. Mientras, las ventas minoristas subieron un 0,3% en mayo, cuando el mercado esperaba un descenso del 0,2%. Los precios de importación bajaron un 0,6%, frente al -0,5% estimado, mientras que el Empire State Manufacturero de junio sube a 6,6, frente a los -16 previstos.

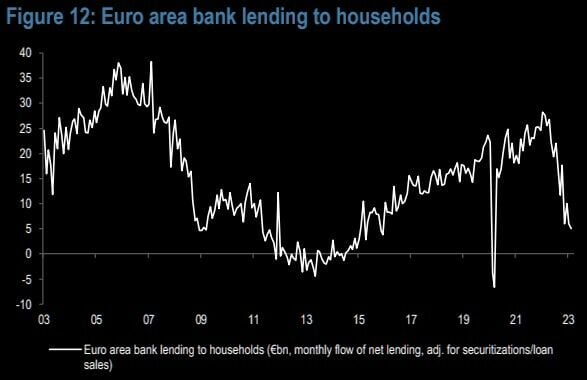

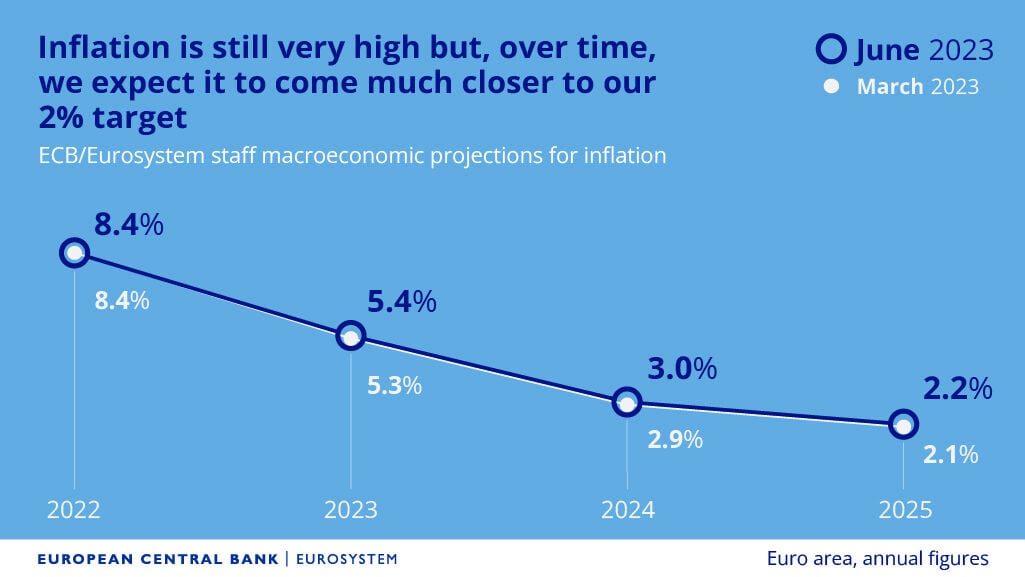

Además, al otro lado del Atlántico, hoy el BCE ha vuelto a subir 25 puntos los tipos de interés de referencia , la octava subida consecutiva de la institución que dirige Christine Lagarde.

En el ámbito empresarial, una de las protagonistas del mercado es

Lennar, que sube un 2,8% en la apertura tras batir las expectativas del mercado con sus ingresos trimestrales. La compañía anunció una fuerte caída del beneficio por acción, que pasó de 3,01 a 1,32 dólares, mientras que los ingresos cayeron un 4,0% interanual, hasta 8.050 millones de dólares. El consenso del mercado había esperado unas ganancias de 2,33 dólares por acción y unos ingresos de 7.220 millones de dólares. Las entregas aumentaron un 3%, hasta 17.074, también por encima de las estimaciones.

Wall Street también estará pendiente de un puñado de resultados empresariales este jueves, entre los que destacarán los de

Adobe. No obstante, los inversores tendrán que esperar hasta después del cierre.

Mientras,

Autozone ha revelado la autorización de recompra de acciones por valor de 2.000 millones de dólares adicionales en relación con su programa en curso. “Los sólidos resultados financieros de AutoZone nos permiten hacer crecer nuestro negocio, devolver cantidades significativas de efectivo a nuestros accionistas y mantener nuestra calificación crediticia de grado de inversión”, ha señalado Jamere Jackson, Director Financiero de la compañía.

American Express cae cerca de un 2% después de que

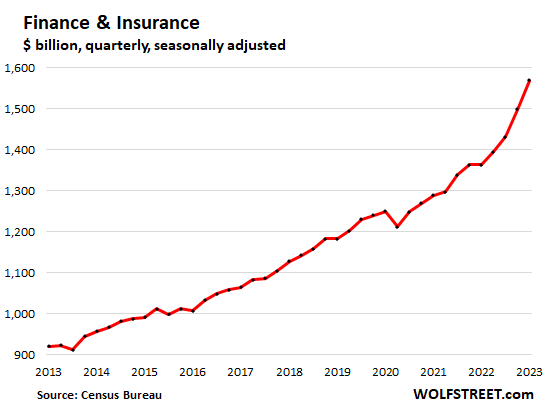

Citi hay advertido de que las tendencias de gasto con tarjetas de crédito se han ralentizado. Citi ha abierto una vigilancia catalizadora negativa para American Express, advirtiendo de que las categorías de viajes y ocio se están ralentizando de forma más acusada que otras categorías.

La plataforma de criptomonedas

Coinbase registra caídas de un 4,5% después de que Mizuho haya cuestionado si los operadores se estaban trasladando a Robinhood. El bróker japonés ha reiterado su recomendación de ‘infraponderar’.

Mejores noticias para

Domino's Pizza, después de que Stifel haya elevado su consejo a ‘comprar’ desde ‘mantener’. La firma asegura que las ventas a domicilio seguirán estabilizándose, mientras que las ventas de comida para llevar crecerán en los próximos 12 meses.

La minorista

Target ha elevado su dividendo trimestral un 1,9%, hasta 1,10 dólares por acción desde 1,08 dólares.

Los inversores tienen que tener en cuenta hoy también que hoy comenzará a cotizar en Wall Street la cadena de restaurantes Cava. La compañía ha fijado el precio de su oferta pública inicial en 22 dólares por acción, por encima del rango establecido previamente, según anunció ayer

Cava vendió 14,4 millones de acciones, que a un precio de 22 dólares por acción, se traducen en una recaudación de casi 318 millones de dólares. A 22 dólares por acción, la empresa está valorada en unos 2.450 millones de dólares, sobre la base de un número de acciones en circulación de más de 111 millones.

El año pasado, Cava registró unas ventas netas de 564,1 millones de dólares, un 12,8% más que el año anterior. Sin embargo, registró una pérdida neta de 59 millones de dólares, superior a la pérdida de 37,1 millones de dólares de 2021.

En los mercados de materias primas, los precios del petróleo suben ligeramente tras la previsión de la AIE de que el crecimiento de la demanda mundial de petróleo alcanzará su punto máximo antes del final de la década.

El crecimiento anual de la demanda se ralentizará desde los niveles actuales de 2,4 millones de barriles diarios a 400.000 barriles diarios en 2028, según indicó el miércoles la AIE, que atribuyó el recorte al cambio hacia una economía de energías limpias. También habrá una capacidad de oferta excedentaria de 4,1 millones de barriles diarios, estimó además la agencia.

Los futuros del petróleo West Texas suben un 0,61%, en 69,33 dólares por barril, mientras que el crudo Brent de referencia en Europa avanza un 0,68%, en 74,31 dólares.

El euro sube un 0,49% frente al dólar hasta establecer un tipo de cambio de 1,0889 dólares por cada moneda comunitaria.

Fuente.- Estrategias de Inversión