Cómo afrontar el dilema de la inflación

Los mercados están muy pendientes del impacto de las presiones desinflacionarias, como la caída de los precios de los alimentos y de los insumos de fabricación y la moderación del crecimiento salarial. Pero, por otro lado, muchos participantes en el mercado coinciden en que veremos una inflación estructuralmente más alta a largo plazo. Este contraste entre las perspectivas de inflación a corto y largo plazo plantea grandes retos para la asignación de activos en 2024. Sobre todo ello argumenta en este artículo John Mullins, director de inversiones en Wellington Management

Como es costumbre en esta época del año, he dedicado parte de mi tiempo a hablar con clientes e inversores sobre las perspectivas para 2024. En las charlas predominaron los temas habituales. Los clientes, al igual que nosotros, se preguntan cuáles serán las perspectivas de crecimiento y la política de los bancos centrales. ¿Qué clase de activos conviene elegir? ¿Son las valoraciones de la renta variable demasiado elevadas? Y, quizá lo más importante, ¿ha tocado ya techo la inflación?

Lo que más me llamó la atención fue la pregunta sobre la inflación. Los mercados están muy pendientes del impacto de las presiones desinflacionarias, como la caída de los precios de los alimentos y de los insumos de fabricación y la moderación del crecimiento salarial. Pero, por otro lado, muchos participantes en el mercado coinciden en que veremos una inflación estructuralmente más alta a largo plazo. Este contraste entre las perspectivas de inflación a corto y largo plazo plantea grandes retos para la asignación de activos en 2024.

La situación reviste especial importancia cuando los gestores proceden a su tradicional reevaluación de la combinación de asignación de activos a principios de año. Las dudas en torno a la inflación siguen condicionando la asignación de activos de renta fija. A primera vista, la tesis de inversión en renta fija es sólida. El crecimiento económico es más débil, aunque muestra una importante dispersión regional. La inflación en los mercados desarrollados continúa su acusado descenso. Desde una perspectiva de valoración, los rendimientos iniciales en el espectro del riesgo son atractivos y, aunque los diferenciales de crédito se mantienen ajustados, los rendimientos totales deberían aportar un importante colchón frente a un aumento de los diferenciales en el futuro.

Sin embargo, a pesar de este contexto favorable, la mayoría de los inversores siguen sin estar convencidos. ¿Por qué?

En nuestra opinión, concurren tres factores clave:

- El perjuicio que la elevada inflación ocasionó a las carteras multiactivo en 2022 no se olvidará fácilmente. Creo que, en los próximos años, la susceptibilidad —justificada o no— a la inflación seguirá siendo elevada. Los inversores suelen mostrarse sensibles a hechos recientes, como pudimos comprobar en el periodo posterior a la crisis financiera mundial, en el que los inversores se mantuvieron muy recelosos ante el riesgo de sufrir otra crisis crediticia.

- A corto plazo, no parece que el trayecto hasta alcanzar los objetivos de inflación de los bancos centrales vaya a estar libre de contratiempos. Por ello, es posible que muchos inversores mantengan su sobreponderacón en duración a la espera de que mejoren los niveles de entrada.

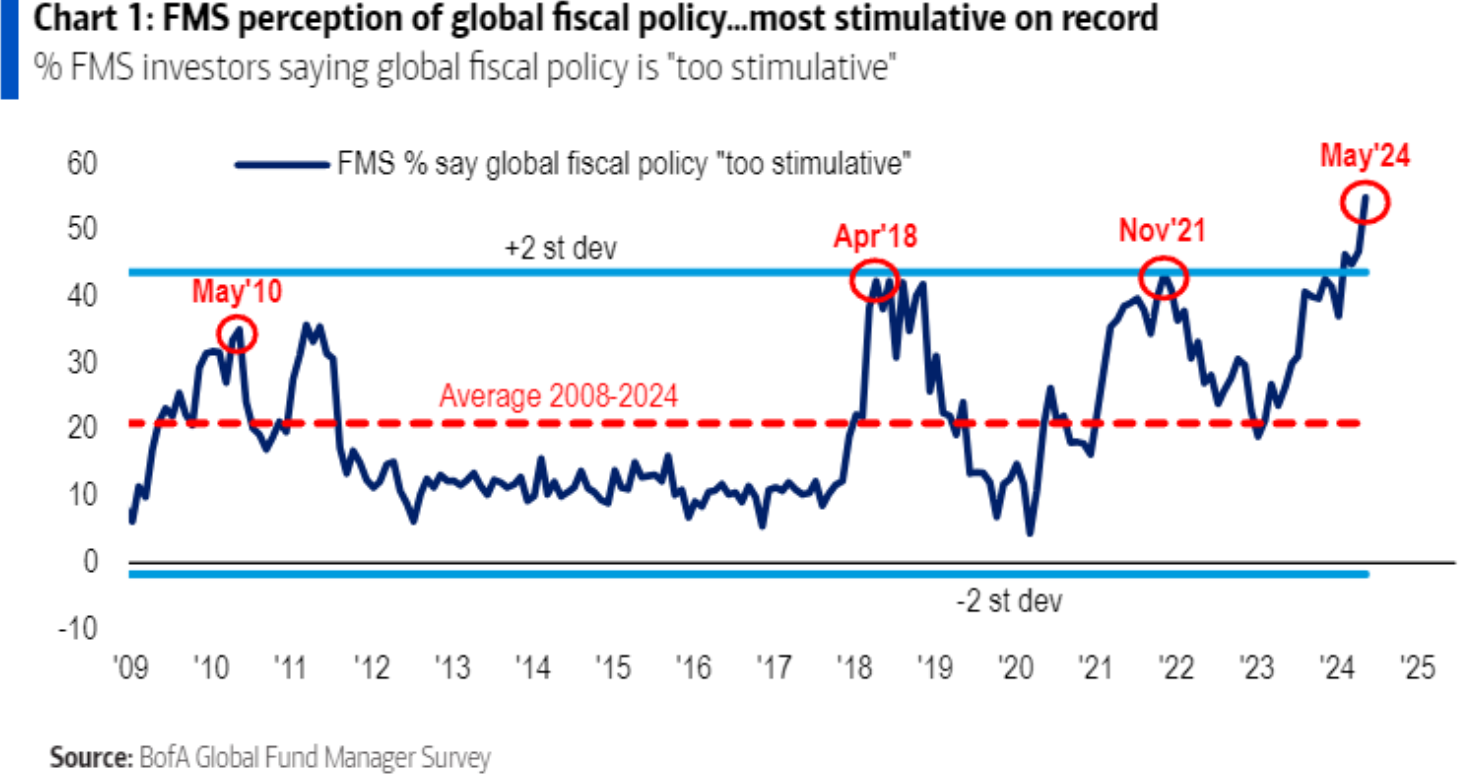

- La evolución secular de la inflación sigue siendo incierta. Son muchos los que sostienen que las fuerzas que mantuvieron a raya la inflación en las últimas décadas han sido sustituidas por un nuevo conjunto de fuerzas seculares que harán que la inflación continúe al alza y sea más volátil en los próximos años.

La inflación, ¿se ha ido o permanecerá más alta durante más tiempo?

La tesis de «más alta durante más tiempo» no parece que encaje bien con el hecho de que la inflación haya descendido mucho más rápido de lo esperado, arrastrada en gran medida por la caída de los precios de los bienes y la energía. Creemos que esta tendencia desinflacionaria proseguirá en los próximos trimestres, a medida que la política de los bancos centrales se mantenga restrictiva, el crecimiento se ralentice y el mercado laboral se debilite. Aunque la inflación de los servicios permanece estable, el crecimiento de los salarios se está frenando y los precios de la vivienda, principalmente de los alquileres, muestran signos de moderación. Sin embargo, existen razones de peso que apuntan a que la inflación podría ser más alta y volátil en el futuro.

La tendencia geopolítica secular nos lleva a prever un desplazamiento de la globalización hacia la regionalización, lo que probablemente reducirá la eficiencia de las cadenas de suministro y elevará los costes. La transición energética ha dejado ya su impronta en la dinámica de la oferta y la demanda en los mercados de materias primas y, aunque el ritmo de la descarbonización y el impacto mitigador de la tecnología siguen siendo inciertos, la trayectoria de los precios de las materias primas debería ser, como mínimo, más volátil en el futuro. El problema para la asignación de activos radica en que, sin un claro catalizador a corto plazo o la posibilidad de cuantificar estos riesgos seculares, es difícil incorporar una perspectiva de mayor inflación secular al plan de asignación de activos a corto plazo en un contexto de importantes presiones desinflacionarias cíclicas.

Las fuerzas desinflacionarias seguirán imponiéndose en los próximos trimestres y, salvo que se produzca algún tipo de acontecimiento geopolítico imprevisto o una reaceleración de las presiones inflacionarias subyacentes, la inflación de los mercados desarrollados continuará a la baja hasta finales de año, incluso si la inflación subyacente se sitúa por encima de los objetivos de los bancos centrales durante algún tiempo. En mi opinión, una cifra que se mantuviera de forma sostenible por debajo del 3 % del IPC subyacente bastaría para eliminar parte de la incertidumbre y la volatilidad de los tipos sin riesgo que ha perseguido a los gestores de activos durante los dos últimos años. Este es un contexto en el que es posible que se imponga una relación de correspondencia más normal entre la renta variable y la renta fija, si bien dicha relación será probablemente más débil que en el ciclo anterior debido al mayor riesgo de inflación.

Consecuencias para la asignación de activos

El cash protagonizó un reinado eficiente pero efímero entre las clases de activos. Ante la rotación de los inversores en multiactivos en 2022 y el probable descenso de los tipos de interés a corto plazo durante el próximo año (salvo que se produzca alguna sorpresa en relación con la inflación), el panorama de los activos de riesgo frente al cash para los inversores a largo plazo es positivo.

Un enfoque activo en la asignación de activos puede ayudar a los inversores a allanar el camino hacia la rentabilidad. Aunque los inversores deberían asumir un mayor o menor riesgo en la asignación de activos en función de su tolerancia al mismo y su horizonte temporal, realizar una asignación gradual de efectivo a clases de activos tradicionales —como la renta fija y la renta variable— durante los periodos de volatilidad del mercado puede ayudarles a gestionar el riesgo al tiempo que movilizan el efectivo. Unos rendimientos iniciales elevados significan que los inversores no tendrán que volverse demasiado creativos a la hora de obtener rentabilidad de los activos defensivos de las carteras. En cuanto a la categoría Growth, si bien hay sectores del mercado bien valorados, la renta variable global no resulta excesivamente cara.

Lo cual no quiere decir que los inversores deban ignorar la existencia de fuerzas estructurales potencialmente disruptivas. Hay muchas probabilidades de que la inflación vuelva a hacer acto de presencia en los próximos años. En ausencia de catalizadores y fechas concretas, considero que los inversores deberían abordar estos riesgos con asignaciones estratégicas de magnitud moderada a sectores como los activos reales y a segmentos del mercado de renta variable sensibles a la inflación, ya que pueden ayudar a capear la volatilidad generada por la inflación.

Cómo afrontar el dilema de la inflación

Para la mayoría de los inversores, estar en el mercado es mejor que tratar de entrar y salir en el momento adecuado. Quienes aguarden a que la inflación llegue a su fin podrían tener que esperar mucho tiempo o desaprovechar la oportunidad, ya que los mercados se ajustan con rapidez. La diversificación como parte de la asignación estratégica de activos permite a los inversores hacer frente al dilema de la inflación con una cartera bien diversificada, en lugar de esperar al punto de entrada perfecto, que quizá nunca llegue.

Fuente.- Estrategias de Inversión