Los ETFs apalancados pueden ser una buena alternativa frente a instrumentos derivados (futuros, opciones, CFDs) para captar tendencias y obtener plusvalías superiores a los índices sin la necesidad de cuentas de margen apalancadas. Se puede especular con ellos en el lado largo como el corto, este último sin la necesidad de abrir ventas en corto directamente.

Pero hay que aclarar desde un principio que es un producto sofisticado destinado a los inversores más experimentados ya que existe un mayor numero de riesgos en comparación con los ETFs tradicionales de replica física.

ETFs apalancados, un instrumento sofisticado

Los ETFs Apalancados tienen el objetivo diario de incrementar los movimientos del índice que siguen. Este incremento llamado también apalancamiento, suele ser 1x, 2x o 3x tanto al alza como a la baja en los ETFs inversos (-1x, -2x o -3x). Los hay para Renta Variable y para Renta Fija.

A diferencia de los ETFs de réplica física, los ETFs apalancados utilizan una serie de derivados en su pancita para poder conseguir esos objetivos apalancados diarios.

Poder ganar 2 o 3 veces el retorno del índice sin la necesidad de una cuenta de margen o la compra de contratos de derivados hacen que este tipo de instrumentos sean una trampa fácil para quienes apenas están comenzando y se quieren hacer ricos rápidamente. Y de hecho también ha sido una trampa para quienes ya llevan tiempo en los Mercados, pero no los han estudiado lo suficiente

¿Quién no quiere ganar el doble de lo que gana el índice cuando está subiendo y el doble también cuando está bajando? El diablo, como todo en la Bolsa, está en los detalles. Estos productos pueden demoler el patrimonio de un inversor si no se usan correctamente y se entienden sus matices y limitantes.

Los ETFs Apalancados realmente fueron diseñados para traders activos y sofisticados, no para inversores pasivos y/o principiantes debido a sus mayores riesgos, tal y como lo señala muy bien sus prospectos.

Hay una serie de características que debemos tener en cuenta a la hora de invertir/especular en estos productos.

Los retornos de los ETFs Apalancados

Un inversor podría pensar que si un índice tiene un rendimiento del 10% en un año, entonces al invertir en un ETF apalancado 2x se hubiera obtenido un 20% para ese mismo año. Esto no es así por diferentes razones que explicaré a continuación:

1. Las matemáticas de los Rendimientos

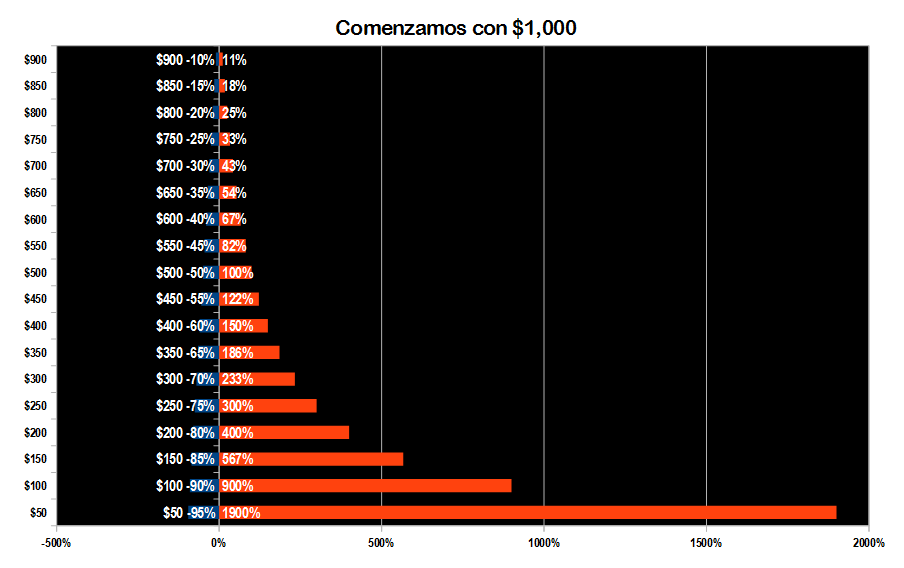

En la siguiente imagen lo que trato de mostrar es que cada vez que tenemos una pérdida, entonces el porcentaje que necesitamos para recuperarla siempre será mayor para poder volver a al nivel inicial. Esto es así debido a la base es cada vez más pequeña.

Por lo tanto, si perdemos 30% necesitaremos 43% para volver a quedar tablas. Y ni siquiera estoy tomando el efecto del apalancamiento.

2. El efecto del apalancamiento

Ya que tenemos claro el efecto que tienen las pérdidas, ahora vamos a añadirle diferentes niveles de apalancamiento, tanto largos como cortos (o inversos).

En la siguiente tabla se muestran diferentes ejemplos con ganancias y pérdidas del 10% y -10% respectivamente, sin apalancamiento y con apalancamientos de 2x, 3x, -2x y -3x.

Se puede ver claramente que cuando usamos apalancamiento y tenemos pérdidas, entonces el retorno que necesitamos para regresar al nivel inicial es cada vez mayor.

Esto también hace que el tiempo necesario para recuperarnos sea cada vez mayor.

3. La Volatilidad

Ahora vamos añadirle un poco mas de sal a esto: la Volatilidad.

En todos los prospectos que he leído de ETFs apalancados (y han sido muchos) siempre viene la advertencia de que en mercados muy volátiles estos instrumentos no funcionan bien y hasta podrían generar pérdidas. O incluso algunos emisores deciden dejar de dar los retornos o suspender momentáneamente el ETF si la volatilidad supera cierto nivel.

Lo que la tabla anterior, sacada del prospecto de un ETF apalancado, nos quiere decir es que cuando la volatilidad del índice supera ciertos niveles, entonces la probabilidad de perder dinero aumenta. Esto es así por las dos razones mencionadas anteriormente, pero ahora con esteroides debido a los fuertes bandazos del precio.

4. La falta de una tendencia clara

Y ahora vamos con la última característica para entenderlos un poquitico mejor.

En los mismos prospectos también se aclara que si no existe una tendencia clara, entonces también estos ETFs apalancados podrían tener altas probabilidades de pérdidas.

La tabla anterior nos muestra precisamente que en los mercados llamados dientes de sierra o zigzag, un instrumento sin apalancamiento usualmente termina perdiendo. Si a esto le añadimos los 3 puntos anteriores, entonces tenemos la receta perfecta para perder dinero fácil y rápido.

Pero todo lo anterior no es para satanizar a estos instrumentos. Es simplemente para entenderlos mejor y escoger la estrategia correcta para operarlos.

El paso del tiempo incrementa las diferencias

Si a los 3 puntos anteriores le sumamos el tiempo, entonces el efecto se amplifica. Aquí un ejemplo con del Ibex 35:

ETF normal ETF doble apalancado

A mayor plazo temporal hay una mayor diferencia entre ambas rentabilidades. Vemos que pese a tener un rendimiento positivo en todos los plazos temporales, a 3 años el rendimiento del ETF Apalancado es inferior al ETF normal y en varios momentos difiere mucho del teórico doble que se podría esperar. Por tanto, debemos tener claro que si invertimos en estos productos a plazos más largos pueden existir grandes diferencias entre ambos rendimientos, llegando a ser negativo el rendimiento del Apalancado pese a tener un rendimiento positivo el índice.

A más apalancamiento, más distorsión

El nivel de apalancamiento también afectará a las diferencias entre ambos rendimientos. Como podemos ver en el primer apartado, el efecto palanca de las pérdidas se incrementa en el ETF x3. A la hora de invertir en estos productos debemos saber que un nivel de apalancamiento elevado generará grandes diferencias a cierres diferentes. A cierre diario en rendimiento será exactamente el que marque el ETF (x2 o x3) pero si lo mantenemos en el tiempo las diferencias se amplifican.

Conclusiones

Los ETFs apalancados tiene varias características que el inversor debe conocer antes de lanzarse a comprar estos productos. Las distorsiones entre los rendimientos del índice y los productos apalancados pueden ser muy grandes, llevando a importantes pérdidas de capital. Se recomienda que solo los inversores más experimentados adquieran este tipo de productos y con partes pequeñas de la cartera por ser un producto de alto riesgo.

_col.jpg?1765395465)