Siempre he querido compartir una tesis sobre Google dado que aún recuerdo en el año 2000-2001, desde el aula de informática de mi colegio, donde apenas contábamos con dos ordenadores, era un momento en que el Internet aún se sentía como un territorio inexplorado para muchos, y en ese pequeño espacio, bajo la guía de un profesor entusiasta, di mis primeros pasos en el mundo digital creando una página web acerca de reptiles hablando sobre las iguanas (sin código obviamente), recuerdo que se posicionó en Google en cierto grado porque estaba en catalán y apenas había contenido en ese tiempo.

Este temprano encuentro con Google no solo despertó mi curiosidad, sino que sembró la semilla de una fascinación duradera por cómo la tecnología puede conectar mundos, ideas y personas. Lamentablemente, no despertó tanta curiosidad para invertir en ella en ese momento (debería tener 10 años aproximadamente).

1. Entendiendo el Negocio - ¿Cómo Gana Dinero GOOGLE?

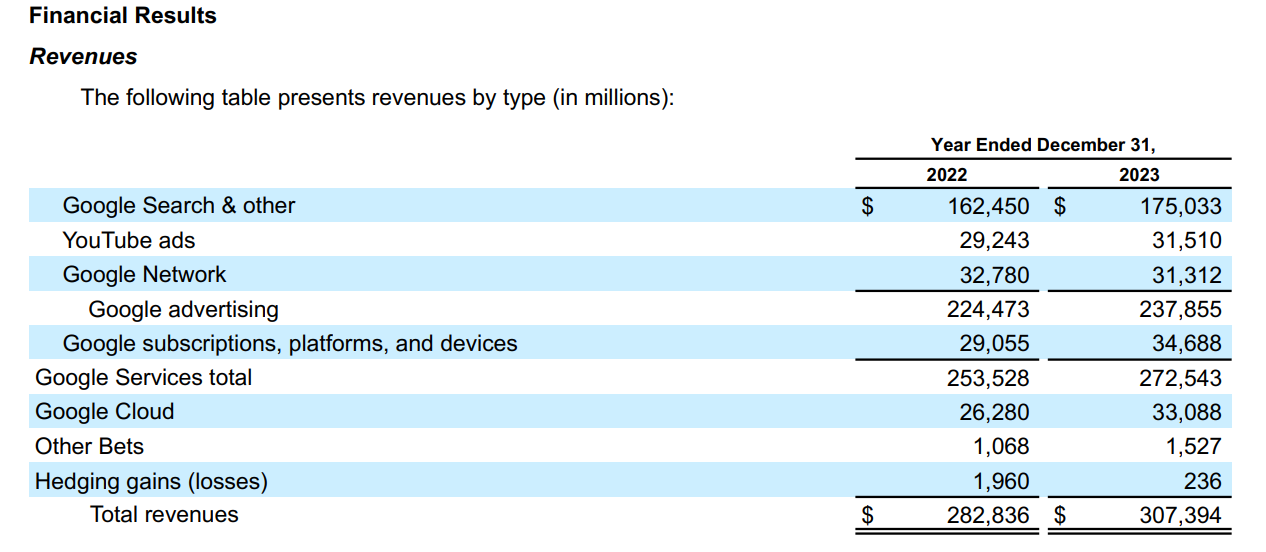

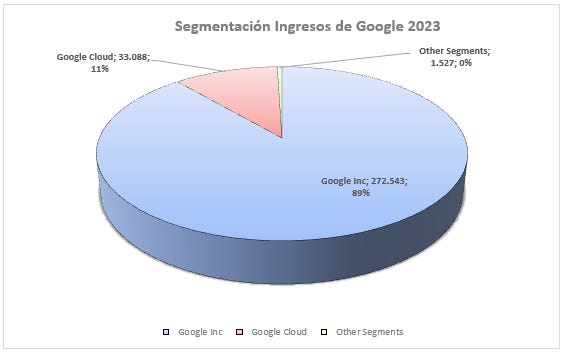

Alphabet Inc. ha diversificado significativamente sus fuentes de ingresos a través de una amplia gama de líneas de negocio y subsidiarias.

Las principales áreas son las tres siguientes, vamos a estudiarlas a continuación con más detalle:

1.1 Búsqueda y Publicidad digital

Incluye ingresos de Google Ads, Google AdSense, y YouTube Ads. La publicidad sigue siendo la fuente de ingresos dominante de Alphabet, con empresas y marcas pagando para aparecer en los resultados de búsqueda, en contenidos de terceros a través de AdSense, y en videos de YouTube.

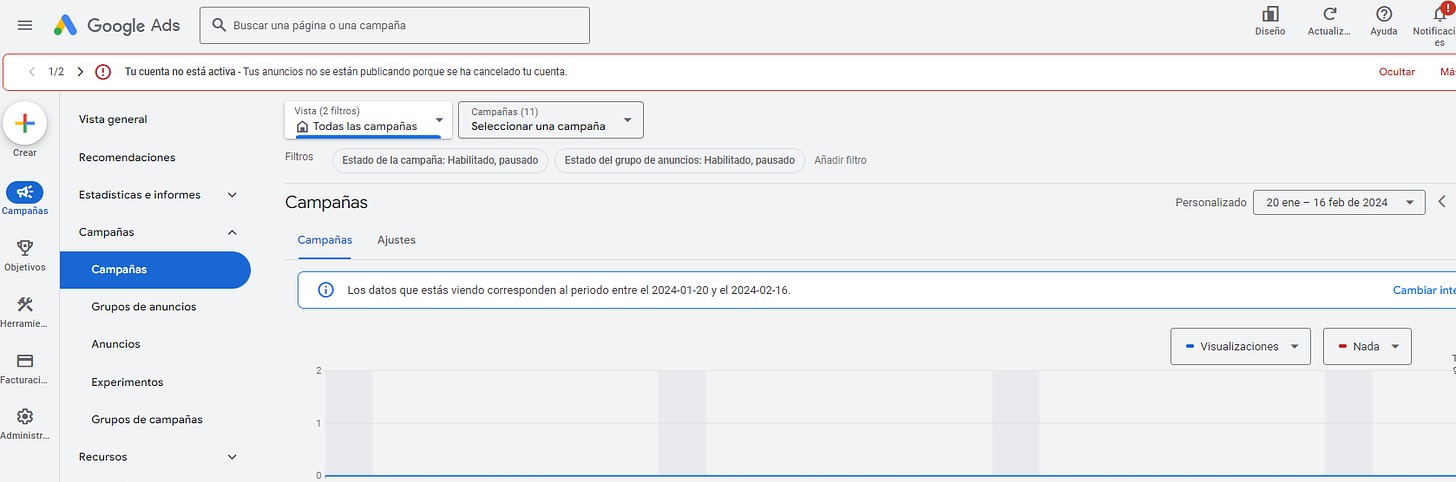

- Google Ads: Anteriormente conocido como AdWords, permite a las empresas mostrar anuncios en el motor de búsqueda de Google y en otros sitios web de Google. Los anunciantes pagan por clic (PPC) o por impresiones (CPM). Un ejemplo de cómo se ve la plataforma Google Ads es el siguiente:

- Google AdSense: Permite a los editores de sitios web ganar dinero colocando anuncios de Google en sus sitios. Los ingresos se comparten entre Google y los editores.

- YouTube Ads: Los anuncios en vídeos de YouTube, incluyendo anuncios pre-roll, banners y anuncios in-stream, son otra fuente importante de ingresos publicitarios.

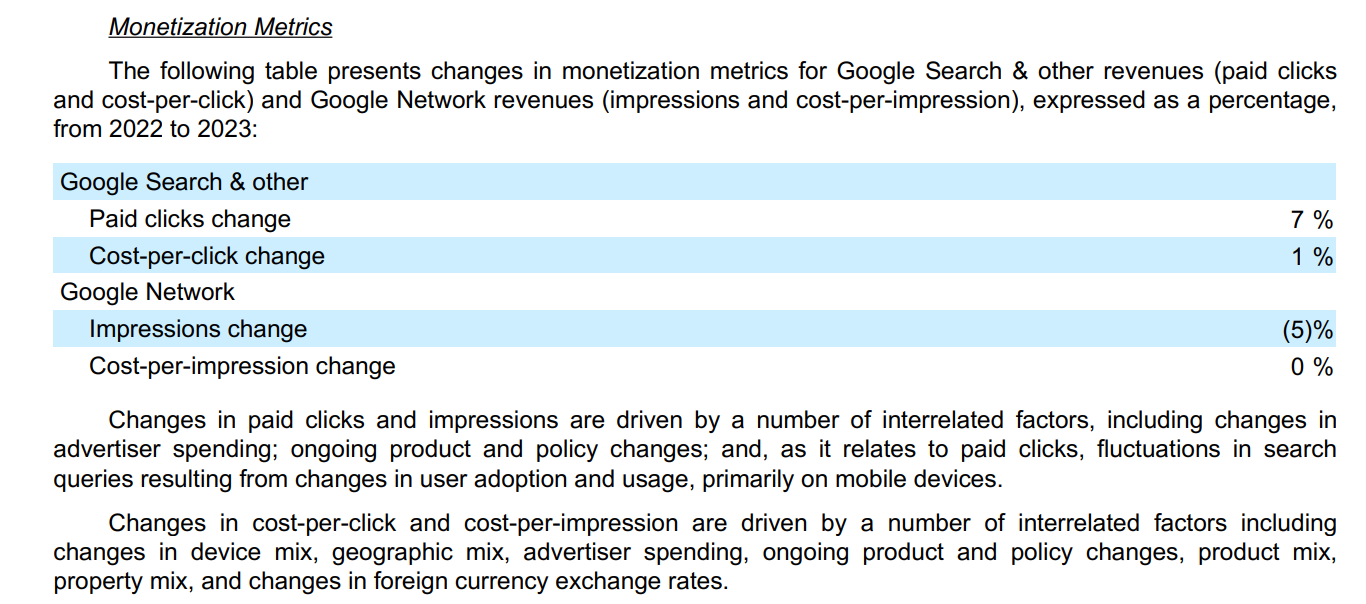

Si nos fijamos en su último informe de Q4 mencionan los cambios en cada una de estas métricas que hablaremos a continuación:

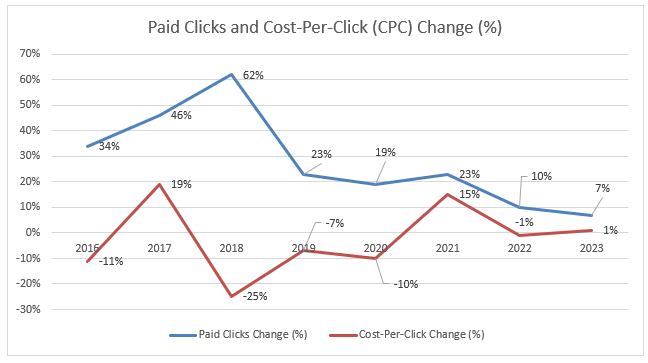

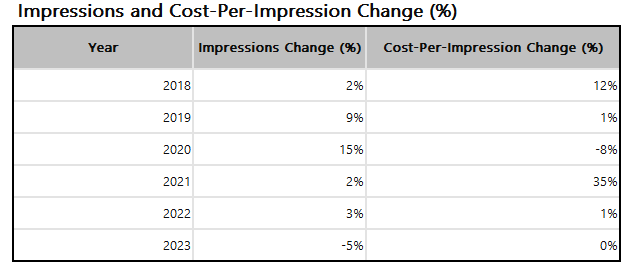

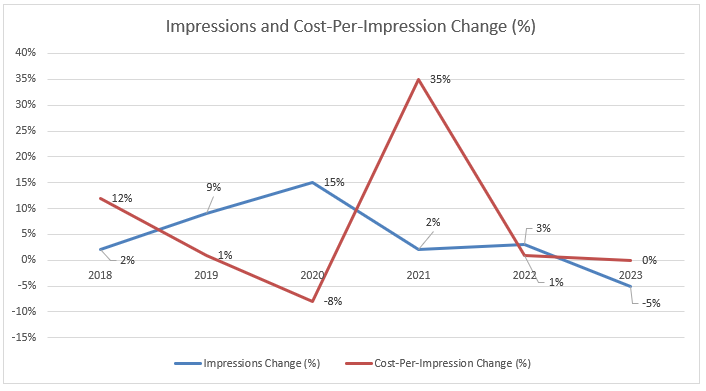

Me he tomado la molestia de analizar desde 2017 hasta 2023 el cambio en cada una de las métricas “Paid Clicks and Cost-Per-Click (CPC) Change (%)” y “Impressions and Cost-Per-Impression Change (%)”, en las siguientes tablas y gráficos vemos la evolución de las mismas:

- Para los Clics Pagados (Paid Clicks): Un aumento generalmente es bueno. Más clics significan que más personas están interesadas en los anuncios.

- Para el Costo Por Clic (Cost Per Click): Esto es más complicado de decir. Si eres Google, te podría gustar que el costo aumente porque ganas más dinero por cada clic. Pero si tú eres alguien que paga por anuncios, podrías querer que el costo baje para poder ahorrar dinero.

Para Alphabet, un CPC estable o ligeramente creciente es lo ideal: refleja un equilibrio saludable donde los anunciantes están dispuestos a pagar más por clic con el tiempo, posiblemente debido a un mejor enfoque o un mayor valor obtenido de los clics, sin disuadir el volumen total de clics pagados.

A lo largo de los años, Alphabet ha experimentado cambios fluctuantes pero generalmente positivos en los clics pagados, lo que sugiere estrategias efectivas para aumentar la interacción del usuario con los anuncios.

Los cambios variados en el CPC indican la capacidad de Alphabet para adaptar su estrategia de precios en respuesta a las condiciones del mercado, la competencia y las expectativas de los anunciantes.

Hay que tener en cuenta que este tipo de publicidad es diferente a la de META (Facebook Ads), y pondré un ejemplo: cuando buscas cualquier cosa en google ya estás buscando algo en específico, y el anuncio que te aparece ya es relativo a tu búsqueda, si buscas “gimnasios cerca de XXXX” o “comprar coche en XXXX” dichos anuncios ya tienen una influencia diferente a los anuncios que te pueden aparecer en Instagram, que este basa en tus preferencias singulares (no lo has buscado, solamente te puede llegar a interesar, por lo que es más difícil que hagas click en ellos).

A modo resumen y haciendo cuatro números rápidos Alphabet ha aumentado anualmente a una tasa del 26% sus clicks pagados pero disminuido su CPC a -3.3% anualmente (tiene muchos más anunaciantes pero cobra menos por click) desde 2016. Por lo contrario, a nivel de impresiones ha compuesto a un +4.15% desde 2018 y su coste por impresión ha aumentado un +6.01% anualmente desde 2018.

1.2 Google Cloud

Plataforma y servicios en la nube: Ofrece infraestructura de computación en la nube, servicios de almacenamiento y bases de datos, machine learning, y herramientas de análisis empresarial. Google Cloud compite directamente con Amazon Web Services, Microsoft Azure, entre otros.

1.3 Hardware

Google también genera ingresos a través de la venta de dispositivos hardware, incluyendo:

- Smartphones Pixel

- Dispositivos Google Nest (termostatos inteligentes, cámaras de seguridad, timbres con cámara)

- Google Home (altavoces inteligentes)

- Chromecast (dispositivos de streaming)

Dentro del diversificado portafolio de Alphabet, la línea de hardware ocupa un lugar estratégico, sirviendo como puerta de entrada a su ecosistema de servicios. La venta de dispositivos como los smartphones Pixel, dispositivos para el hogar inteligente de la línea Google Nest, altavoces inteligentes Google Home y soluciones de streaming Chromecast, representan más que una simple fuente de ingresos; son un medio para fomentar un entorno donde los servicios basados en la nube y la inteligencia artificial de Alphabet pueden ser plenamente explotados.

- Smartphones Pixel: Estos dispositivos actúan como el estandarte de la integración de Android, mostrando las capacidades más recientes del sistema operativo y alentando la adopción de tecnologías como Google Assistant. Los smartphones Pixel, con su avanzada tecnología de cámara y optimización de software, no solo generan ingresos por ventas directas, sino que también facilitan una mayor recolección de datos y retroalimentan los algoritmos de aprendizaje automático de Alphabet.

- Google Nest: La gama de productos Nest, que incluye termostatos inteligentes, cámaras de seguridad y timbres con cámara, contribuye a la visión de Alphabet de un hogar conectado y consciente. Estos dispositivos, que se integran sin problemas con el Asistente de Google, ofrecen a Alphabet una penetración invaluable en el mercado del Internet de las Cosas (IoT), ampliando el alcance de su red de datos y reforzando su competencia en el análisis del comportamiento del consumidor.

- Google Home y Chromecast: Estos dispositivos no son solo puntos de venta, sino también interfaces cruciales para servicios de suscripción como YouTube Premium y YouTube Music. Al proveer una plataforma para contenido audiovisual y de entretenimiento, Alphabet puede capitalizar el creciente mercado de streaming y publicidad digital, además de recopilar preferencias y tendencias de consumo que perfeccionan sus modelos publicitarios y recomendaciones.

La venta de hardware, por lo tanto, no es un fin en sí misma para Alphabet, sino un componente clave en una estrategia más amplia para aumentar la adopción de sus servicios. Al incentivar a los usuarios a permanecer dentro del ecosistema de Google, Alphabet no solo asegura una corriente de ingresos recurrente, sino que también fortalece su posición en el mercado ante competidores que buscan dominar la experiencia digital del usuario. La integración vertical de hardware y servicios confiere a Alphabet una ventaja competitiva sostenible, transformando cada dispositivo vendido en un nodo más de su extensa red de datos e innovación.

1.4 Google Play

Contenidos digitales y aplicaciones: Google Play ofrece aplicaciones, juegos, música, libros, y películas. Alphabet gana dinero a través de comisiones sobre las ventas y suscripciones en la plataforma.

1.5 YouTube

Servicios de suscripción y publicidad: A través de YouTube Premium y YouTube Music, que ofrecen streaming de música y videos sin anuncios, además de los ingresos publicitarios generados a través de la plataforma de videos.

Algunos datos de YouTube son:

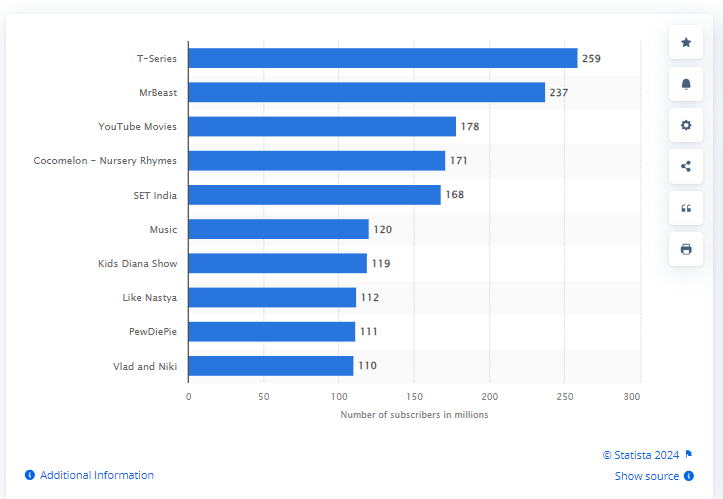

Algo que me ha llamado mucho la atención realizando esta tesis es cómo una persona como Mr.Beast (personalmente nunca he visto un vídeo suyo pero si que había oído hablar de él), puede captar un enorme público en estos tiempos (nunca esto había pasado). Canales más populares a enero de 2024:

En esta línea de negocio, nos interesa entender el número de usuarios activos de la red social y si este seguirá aumentando en el futuro (sustituyendo la televisión tradicional).

1.6 Google Workspace

Productividad y colaboración empresarial: Suite de herramientas de productividad y colaboración como Gmail, Docs, Drive, y Meet ofrecidas principalmente a empresas e instituciones educativas a través de suscripciones. Google cobra por estas suscripciones a estos servicios.

1.7 Otros Proyectos de Alphabet (Other Bets):

Alphabet también invierte en una variedad de proyectos y empresas en etapas tempranas a través de sus "Other Bets", que buscan explorar nuevos mercados y tecnologías. Algunos de estos incluyen:

- Waymo: Dedicada al desarrollo de tecnología de vehículos autónomos.

- Verily: Enfocada en ciencias de la vida y proyectos relacionados con la salud. Con proyectos que van desde la gestión de la diabetes hasta la investigación quirúrgica robótica, Verily está a la vanguardia de la medicina del mañana.

- Wing: Un proyecto que desarrolla tecnología de entrega mediante drones. Este proyecto no solo promete revolucionar la logística sino también contribuir a un futuro más verde y eficiente.

- Loon (ahora cerrado): Buscaba proporcionar conectividad a Internet en áreas remotas a través de globos estratosféricos.

- Fiber: Ofrece servicios de Internet de alta velocidad en ciertas áreas de EE. UU.

- Calico: Centrada en la investigación y desarrollo en el ámbito de la longevidad y la salud. Su investigación podría dar paso a avances significativos en la calidad y esperanza de vida.

Estas inversiones en "Other Bets" representan una apuesta por el futuro, buscando diversificar las fuentes de ingreso de Alphabet más allá de sus negocios principales y explorar nuevas oportunidades de crecimiento en mercados emergentes y tecnologías de vanguardia.

A través de estas múltiples líneas de negocio, Alphabet ha construido un imperio tecnológico que no solo domina el espacio de la publicidad en línea y la búsqueda, sino que también compite en mercados clave como el cloud computing, el hardware, los servicios de suscripción, y la innovación tecnológica de próxima generación. Esto refleja la estrategia de Alphabet de diversificación e inversión en áreas de crecimiento a largo plazo, manteniendo su liderazgo y relevancia en la industria tecnológica global.

2 ¿Es un Sector en Crecimiento?

Búsqueda y Publicidad Digital

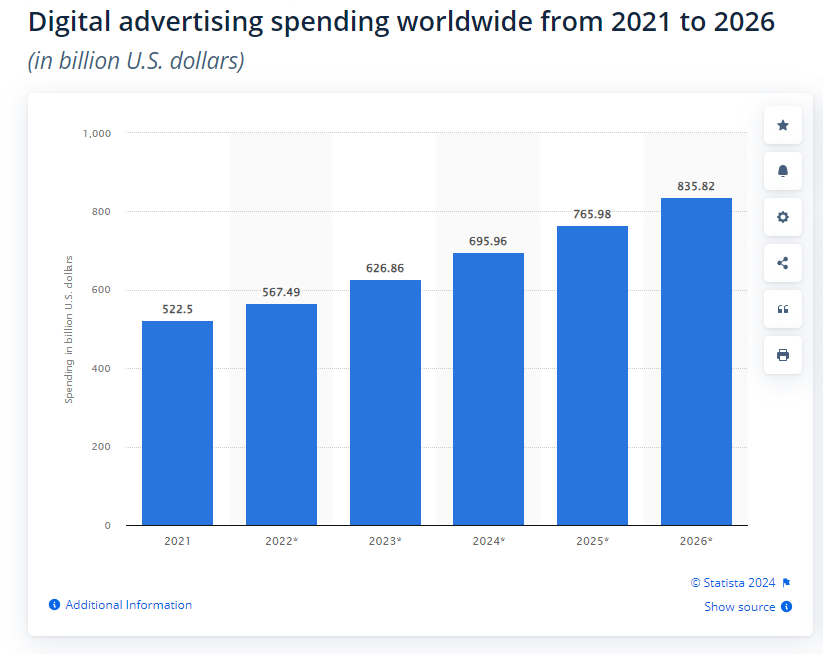

La publicidad digital representa la mayoría de los ingresos de Alphabet, dominada por los ingresos generados a través de su motor de búsqueda y YouTube. El mercado global de publicidad digital estaba valorado en aproximadamente $455 mil millones en 2021 y se espera que crezca a más de $645 mil millones para 2024, según Statista.

Se proyecta que el mercado de publicidad digital crecerá a una tasa compuesta anual (CAGR) de alrededor del 9% hasta 2030. Esto sugiere un mercado potencial de aproximadamente $1 trillón para finales de la década, reflejando la continua digitalización de la publicidad desde medios tradicionales.

Si miramos el gasto de la publicidad digital a nivel mundial, Statista nos ofrece la siguiente información, donde vemos que se estima que componga a un +8.14% anualizado:

Por lo que el TAM es masivo y se acerca al trillón de dólares.

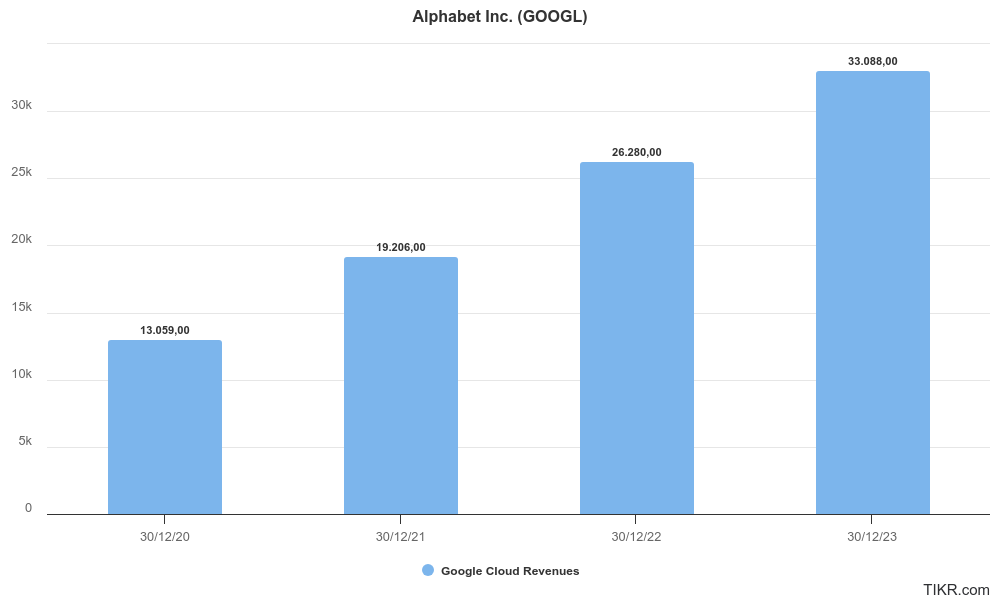

Google Cloud

El mercado global de servicios de cloud computing está en rápido crecimiento, impulsado por la adopción digital en empresas de todos los tamaños. Este mercado estaba valorado en cerca de $371 mil millones en 2020 y se proyecta que alcance los $832 mil millones para 2025, según un informe de Research and Markets.

Google Cloud compite en este espacio con gigantes como Amazon Web Services (AWS) y Microsoft Azure. Se espera que el segmento de cloud computing crezca a una CAGR de aproximadamente 17% hasta 2030, potencialmente elevando el mercado a más de $1.5 trillones, con Google Cloud posicionándose para capturar una parte significativa de este crecimiento.

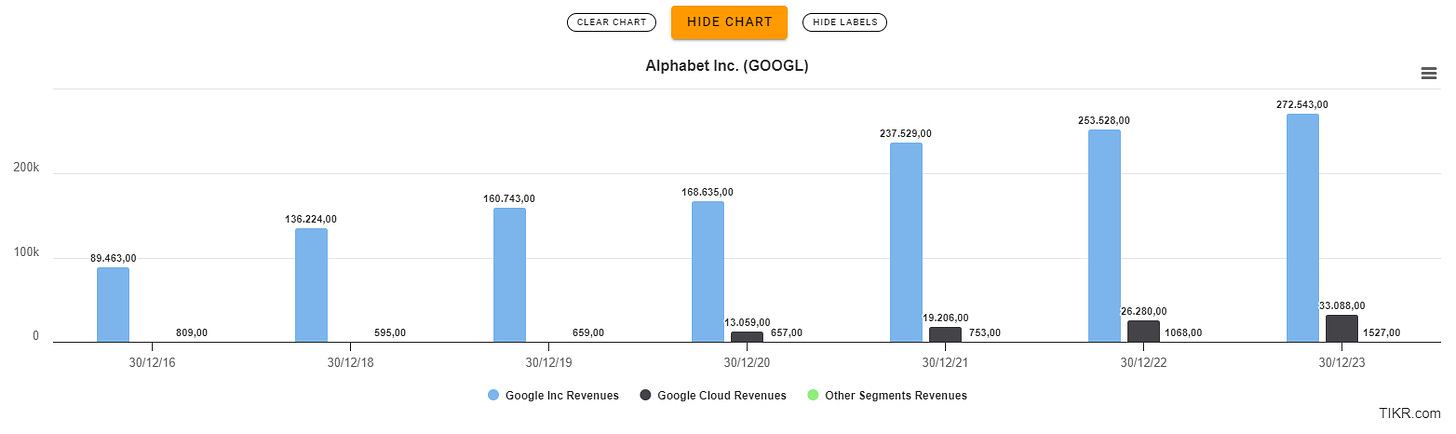

Alphabet en 2020 tenía unos ingresos por el Cloud de $13.059 B y en 2023 de $ 33.088 B, lo que supone un crecimiento del 34.25%.

YouTube

YouTube ha experimentado un crecimiento significativo como plataforma de contenido y publicidad. El mercado de video en línea estaba valorado en $40 mil millones en 2019 y se espera que crezca a más de $70 mil millones para 2024, según datos de Statista.

Con una CAGR esperada en el mercado de video en línea de alrededor del 10% hasta 2030, YouTube está bien posicionado para beneficiarse de este crecimiento, capturando una porción sustancial de este mercado en expansión.

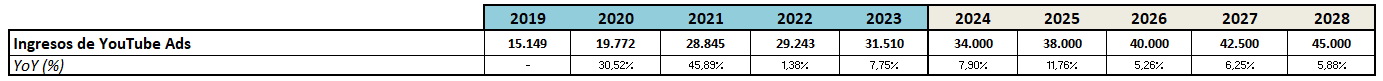

Los ingresos de Youtube Ads han crecido de la siguiente manera (déjadme compartir una proyección personal para 2028):

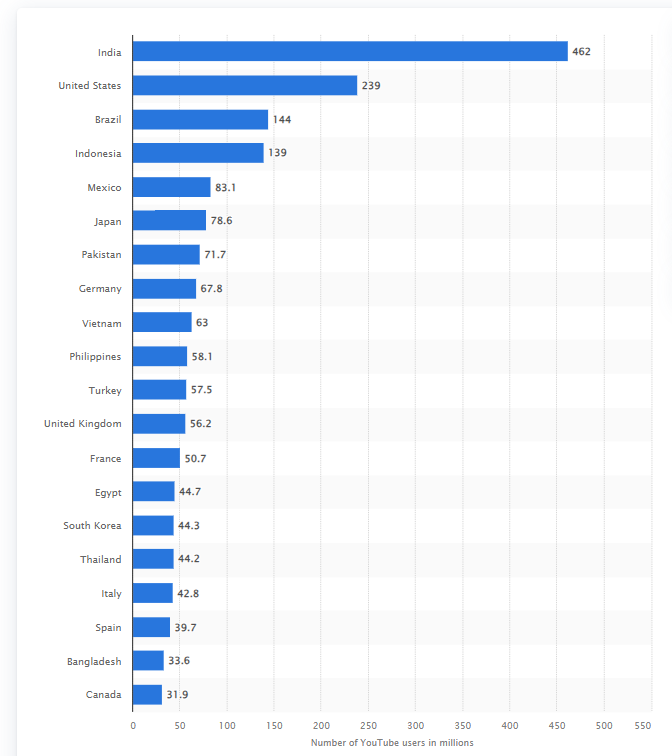

Países líderes en tamaño de audiencia de YouTube a partir de enero de 2024 según Statista:

Otros Segmentos (Waymo, Verily, etc.)

Los "Other Bets" de Alphabet incluyen una variedad de empresas en etapas iniciales en sectores como la tecnología de vehículos autónomos y la salud. Estos mercados tienen un alto grado de incertidumbre, pero también un potencial de crecimiento significativo.

Es difícil proyectar con precisión el TAM para estas apuestas debido a la naturaleza emergente de muchos de estos mercados. Sin embargo, se espera que el mercado de vehículos autónomos alcance los $556 mil millones para 2026 (MarketsandMarkets), y el mercado de soluciones de salud digital se proyecta que crezca a un CAGR de aproximadamente 15% durante la próxima década.

Podemos concluir que, todas las líneas de negocio de Alphabet, apuntan a un crecimiento por encima de otros sectores en general pero es muy díficil estimar la magnitud del mismo por la cantidad de variables que influyen.

3. Análisis Porter

Vamosa profundizar un poco más gracias a las Cinco Fuerzas de Porter:

1. Amenaza de Nuevos Entrantes

Las barreras para entrar en los mercados en los que Alphabet opera son excepcionalmente altas, debido principalmente a:

Efecto de red y datos: Google Search procesa miles de millones de consultas al día, lo que le permite mejorar constantemente su algoritmo mediante machine learning. Este volumen de datos actúa como una barrera significativa, ya que los nuevos entrantes no pueden igualar fácilmente esta capacidad de perfeccionamiento.

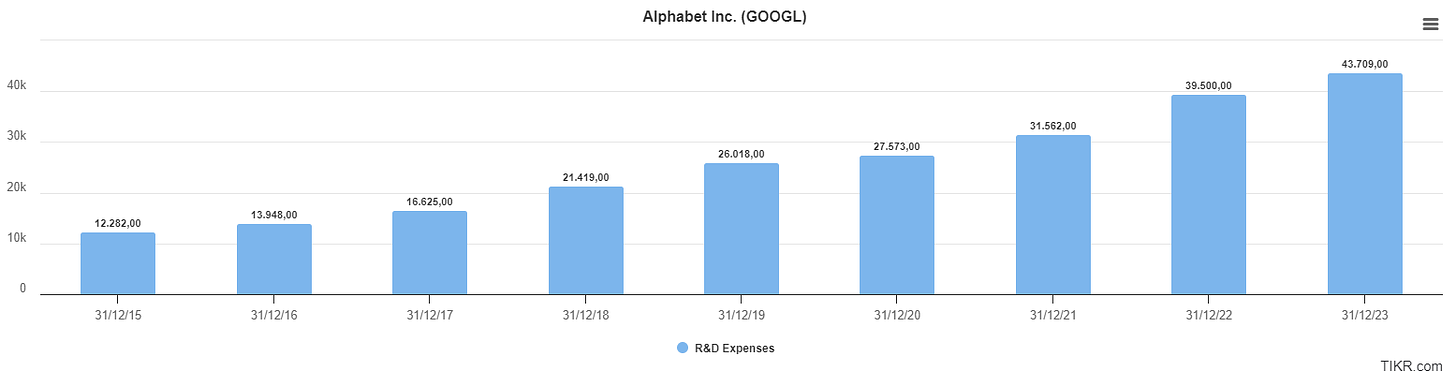

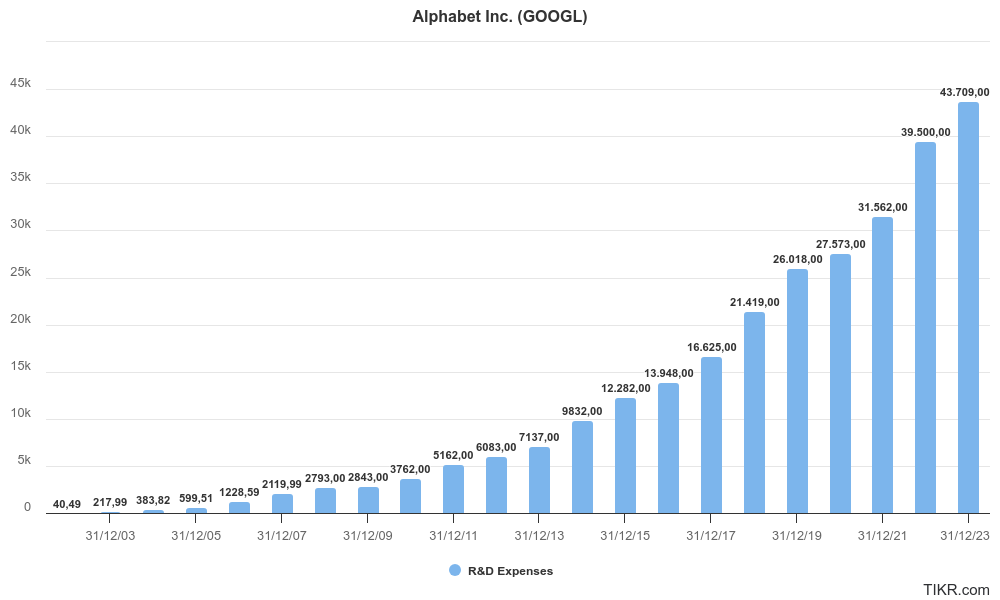

Inversión en I+D: Alphabet invierte un 15% sobre las ventas en I+D lo que es un reflejo de su compromiso con la innovación, poniendo muy díficil a nuevos competidores entrar en su negocio.

2. Poder de Negociación de los Proveedores

Alphabet ha trabajado intensamente para minimizar su dependencia de proveedores externos mediante:

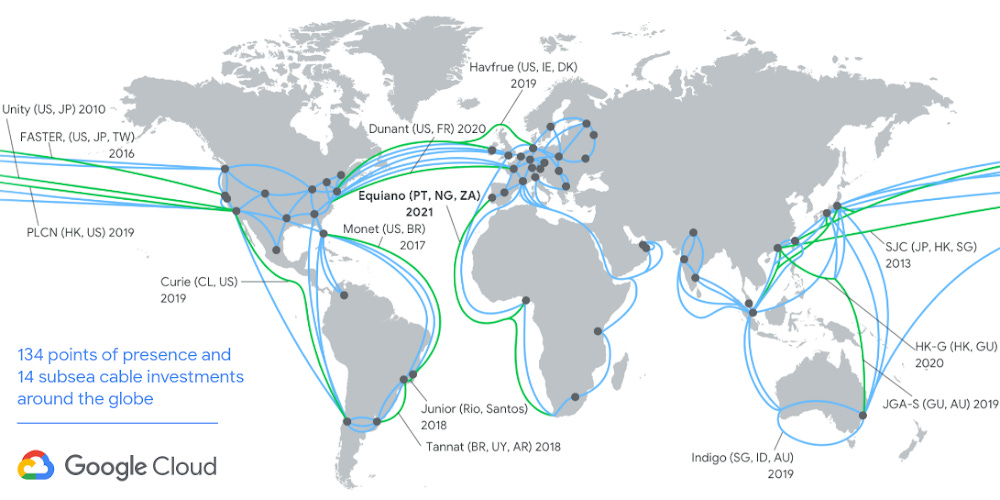

Desarrollo de infraestructura propia: Alphabet ha construido una de las redes de servidores y cables submarinos más grandes y avanzadas del mundo (aunque la de META es mayor), lo que reduce su dependencia de proveedores de infraestructura de red.

Adquisiciones estratégicas: Por ejemplo, la adquisición de empresas como DeepMind mejora sus capacidades de IA sin depender de terceros.

3. Poder de Negociación de los Compradores

Aunque los grandes anunciantes tienen cierto poder de negociación debido a sus importantes presupuestos de publicidad, Alphabet mitiga este riesgo mediante:

- Amplia gama de productos: Ofrece desde publicidad digital hasta servicios en la nube y hardware, dispersando así su base de clientes.

- Innovación en modelos de publicidad: Introduce constantemente nuevos formatos publicitarios y plataformas como YouTube Shorts, que atraen tanto a usuarios como a anunciantes.

4. Amenaza de Productos o Servicios Sustitutos

Alphabet enfrenta amenazas de sustitución en varias áreas, pero mantiene su liderazgo a través de:

- Búsqueda y publicidad: Competidores como Microsoft Bing, Amazon Advertising y redes sociales como Facebook (META) ofrecen alternativas en publicidad digital. Sin embargo, la eficacia de búsqueda de Google y el alcance de YouTube mantienen su atractivo.

- Cloud Computing: Azure de Microsoft y AWS de Amazon son los principales competidores en el espacio de la nube. Alphabet continúa innovando en Google Cloud para diferenciarse, por ejemplo, a través de sus capacidades avanzadas en machine learning y análisis de datos.

5. Rivalidad entre Competidores Existentes

Encontramos competencia Intensa en Todos los Frentes:

- Búsqueda y publicidad: Facebook (Meta) y Amazon son competidores significativos en publicidad digital. Amazon es particularmente formidable en publicidad de productos debido a su plataforma de comercio electrónico.

- Cloud Computing: Amazon Web Services y Microsoft Azure son los líderes del mercado, presionando a Google Cloud para que continúe innovando y ofreciendo soluciones únicas, como sus servicios de inteligencia artificial y machine learning.

- Hardware y Sistema Operativo Móvil: En hardware, Alphabet compite con Apple y Samsung, especialmente en el mercado de smartphones con sus dispositivos Pixel. En sistemas operativos móviles, aunque Android es líder, iOS de Apple es un competidor directo que limita su dominio en ciertos segmentos del mercado.

No obstante, esta semana de Marzo de 2024 hemos recibido una noticia muy interesante para Google:

Veremos en que acaba las negociaciones, ya que esto supondría que Apple utilizaría la tecnología de Google para sus dispositivos Iphone.

4. ¿Qué Ventaja Competitiva tiene GOOGLE?

Google cuenta con varias ventajas competitivas que se pueden ver fácilmente en la vida real. Algunas las podemos medir, otras no, por ejemplo:

Si vas de viaje, ya no usamos mapas en papel, directamente abrimos Google Maps, incluso antes de ir a cualquier lugar, miraremos las reviews en google para confirmar la fiabilidad del lugar (como un restaurante).

Si vas a realizar una búsqueda en Internet, directamente ya no decimos 'lo buscaré en Internet', sino 'lo buscaré en Google'. Para llegar a este punto, hay varios factores clave que le han permitido mantener su posición dominante y continuar su crecimiento en diversas industrias:

4.1 Efecto de Red y Escala

Google se beneficia de un poderoso efecto de red: cuanto más se utiliza su motor de búsqueda, más datos recopila, lo que a su vez mejora la relevancia de los resultados de búsqueda y la eficacia de su plataforma publicitaria.

Esta recopilación de datos es auto-reforzante y crea una barrera de entrada significativa para los competidores potenciales. Alphabet tiene presencia en muchos países, dejo algunas de las compañías del grupo Alphabet:

- Google Ireland Holdings Unlimited Co.

- Google India Pvt Ltd.

- Tuike Finland Oy

- Google International LLC

- Google Payment India Pvt Ltd.

- Google Cloud India Pvt Ltd.

- Cuardaithe Designated Activity Co.

- Google India Digital Services Pvt Ltd.

- Google Connect Services India Pvt Ltd.

- Google Information Services India Pvt Ltd.

- Google Capital Advisors India Pvt Ltd.

- GOC Services India Pvt Ltd.

- Raiden Infotech India Pvt Ltd.

- Google IT Services India Pvt Ltd.

4.2 Infraestructura de Datos Masiva

La infraestructura tecnológica de Google es una de las más avanzadas del mundo. Invierte continuamente en centros de datos y servidores para procesar y almacenar cantidades masivas de información, lo que le permite manejar volúmenes enormes de búsquedas y otros servicios digitales con rapidez y fiabilidad.

Para ponerlo en una imágen, estamos hablando de una red como la que dejo a continuación:

4.3 Inversión en I+D

Google invierte intensivamente en investigación y desarrollo. Esta inversión ha llevado a avances significativos en inteligencia artificial, machine learning, computación cuántica, y otras áreas de la tecnología de punta, permitiéndole ofrecer productos innovadores y mejorar continuamente sus servicios existentes.

Tenemos que tener en cuenta que es un negocio que empezó invirtiendo 40 Millones de USD y actualmente está invirtiendo 43.7 Billones de USD en I+D (disculpad por repetirlo, pero quería ponerlo en perspectiva).

4.4 Diversificación de Productos y Servicios

La cartera de Google incluye una gama diversificada de productos y servicios que abarcan desde su motor de búsqueda y publicidad hasta soluciones de software y hardware, tales como Android, Chrome OS, Google Cloud, y dispositivos de la marca Google. Esta diversificación permite a Google capitalizar múltiples fuentes de ingresos y reducir su dependencia de cualquier corriente individual.

4.5 Modelo de Negocio de Publicidad

La principal fuente de ingresos de Google proviene de la publicidad. Su modelo de negocio está diseñado para maximizar los ingresos publicitarios a través de sus plataformas, aprovechando su amplia base de usuarios y su capacidad para ofrecer publicidad dirigida de manera efectiva.

4.6 Marca y Reputación

Google ha establecido una de las marcas más reconocibles del mundo. La frase "Google it", como he mencionado antes, se ha convertido en sinónimo de búsqueda en línea, lo que indica un nivel de penetración en la cultura y la confianza del consumidor que pocas empresas pueden igualar.

4.7 Talento y Cultura Corporativa

Google ha sido consistentemente clasificado como uno de los mejores lugares para trabajar. Su capacidad para atraer y retener talento de primer nivel es crucial para su innovación y éxito continuos. La cultura corporativa de Google promueve la creatividad, la innovación y el emprendimiento.

4.8 Acuerdos Estratégicos y Adquisiciones

A lo largo de los años, Google ha realizado adquisiciones estratégicas que han fortalecido su cartera de productos y eliminado a competidores potenciales. Ejemplos incluyen la adquisición de YouTube, Android y DoubleClick, que han sido fundamentales para su crecimiento y diversificación.

Podríamos mencionar algunas más pero a modo resumen, estamos señalado su poder de marca, de escala y el efecto red generado mayormente en YouTube.

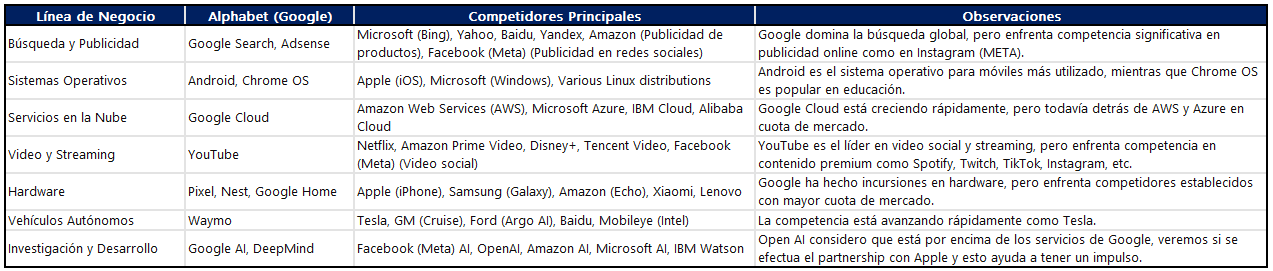

5. Competidores

Para realizar un análisis comparativo de Google y sus competidores, debemos considerar varias líneas de negocio clave y los principales competidores en cada una de ellas.

La tabla que se presenta a continuación ofrece una visión simplificada de cómo Google (Alphabet) se compara con sus competidores en diferentes segmentos.

Estos competidores representan los principales desafíos para Alphabet en sus respectivas áreas, pero la tabla no abarca todas las posibles empresas competidoras ni las dinámicas complejas de cada mercado. Además, hay que tener en cuenta que la posición en el mercado no es estática y las cuotas de mercado pueden cambiar debido a innovaciones, cambios en la regulación, y evoluciones en el comportamiento del consumidor. Podríamos resumir que Alphabet tiene 4 grandes competidores:

- Meta (Facebook).

- Apple.

- Microsoft.

- Baidu.

- Otros como: Pinterest, Tencent o IBM podrían considerarse perfectamente también competidores directos.

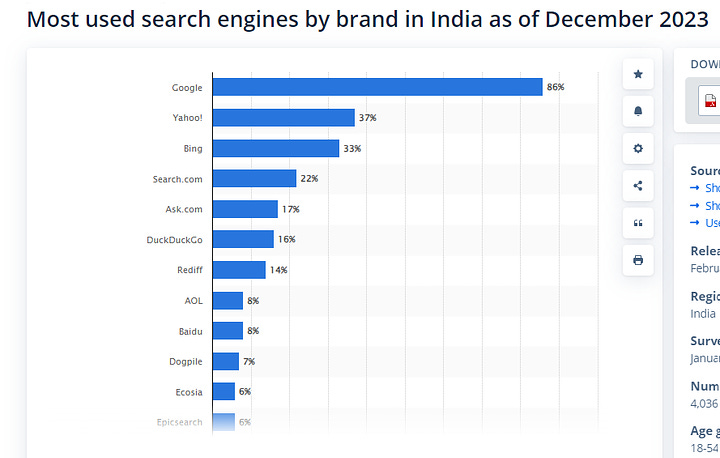

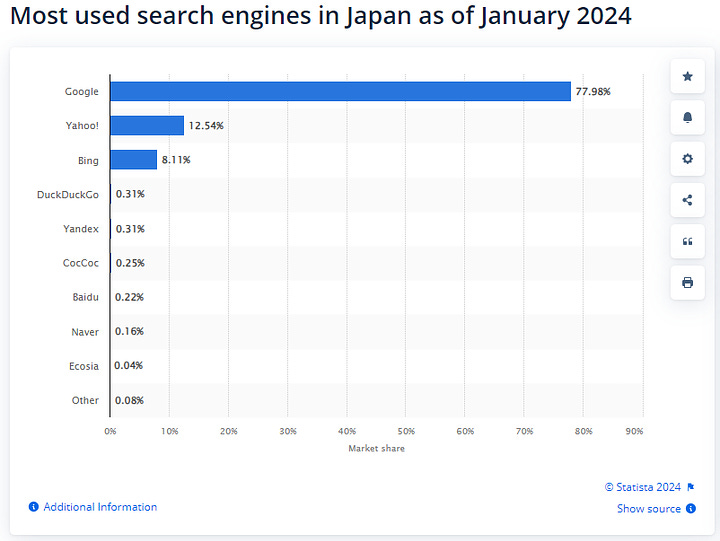

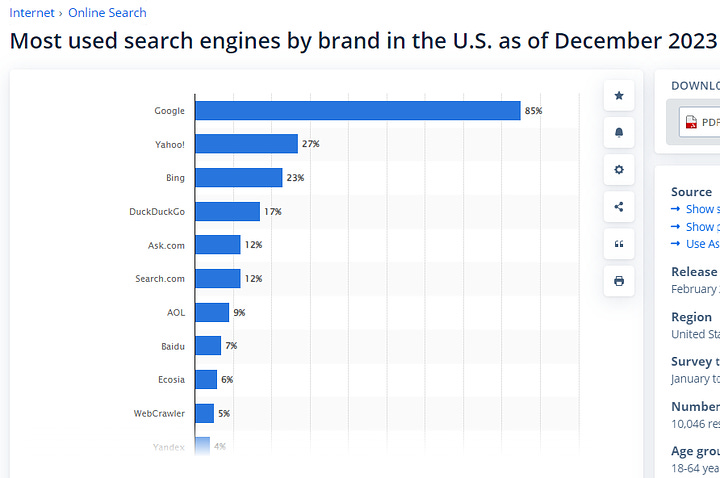

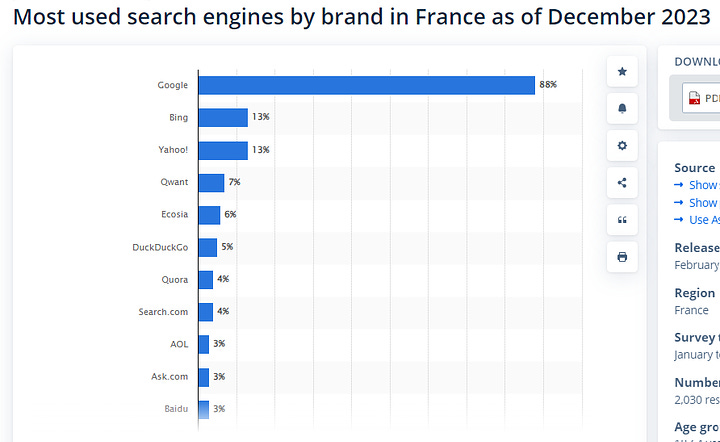

Veamos algunos datos acerca de la competencia en lo que respecta a los buscadores de Internet por países obtenidos de Statista, donde que Google es el principal dominante en todas las áreas geográficas:

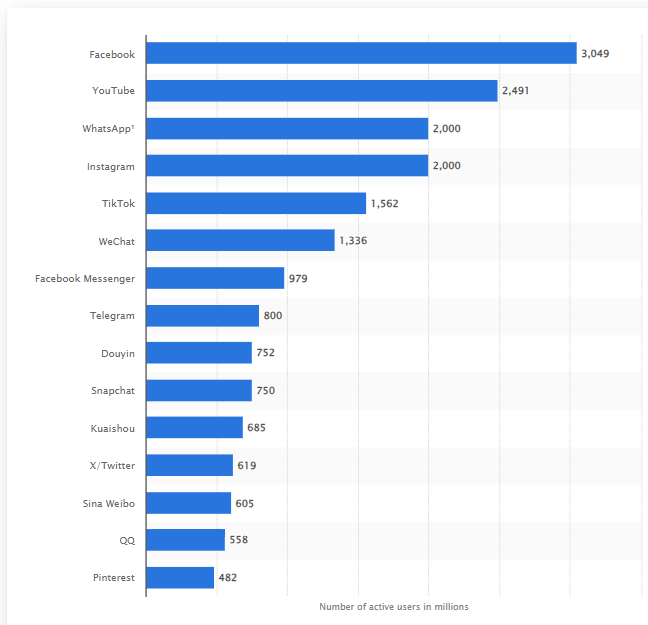

Redes sociales más populares a nivel mundial a partir de enero de 2024, clasificadas por número de usuarios activos mensuales.

En términos de si Alphabet está "por encima o por debajo" de sus competidores, en muchos de estos campos Alphabet lidera o está entre los líderes (como en búsqueda y publicidad, sistemas operativos móviles, y servicios de video). En otros, como servicios en la nube y hardware, Alphabet enfrenta competidores fuertes y está trabajando para aumentar su participación en el mercado. La inversión en I+D es crucial para Alphabet, permitiéndole mantener su ventaja competitiva en campos en rápido cambio como la inteligencia artificial y el aprendizaje automático.

6. ¿Cómo se comporta GOOGLE en las Crisis?

El comportamiento de Google durante las crisis económicas es un reflejo de la robustez y la adaptabilidad de su modelo de negocio, así como de su sólida posición en el mercado.

Si miramos atrás vamos a analizar dos momentos clave en los últimos 24 años:

- Como resurgió de la burbuja tecnológica de los 2000.

- Crisis financiera de 2008.

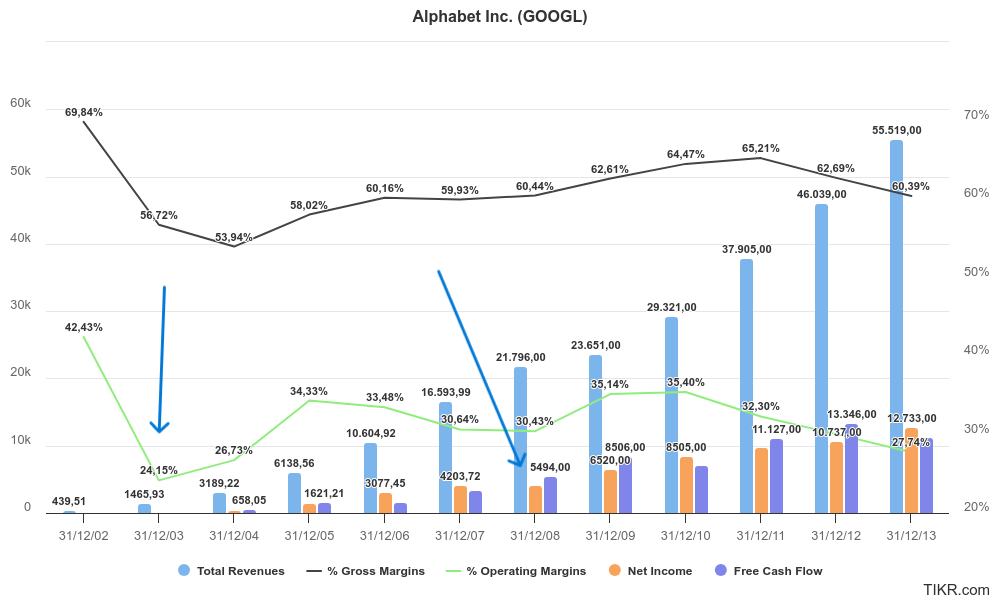

Veamos ambos períodos graficando los ingresos, los márgenes brutos, los márgenes operativos (EBIT), el Beneficio Neto y el Free Cash Flow:

Como podemos ver, todos los años ha sido rentable en términos de beneficio neto y free cash flow.

Los márgenes brutos se comprimieron unos 13 puntos básicos en 2003 y también unos 20 puntos en el márgen EBIT, a pesar de ello, la compañía pudo ser rentable.

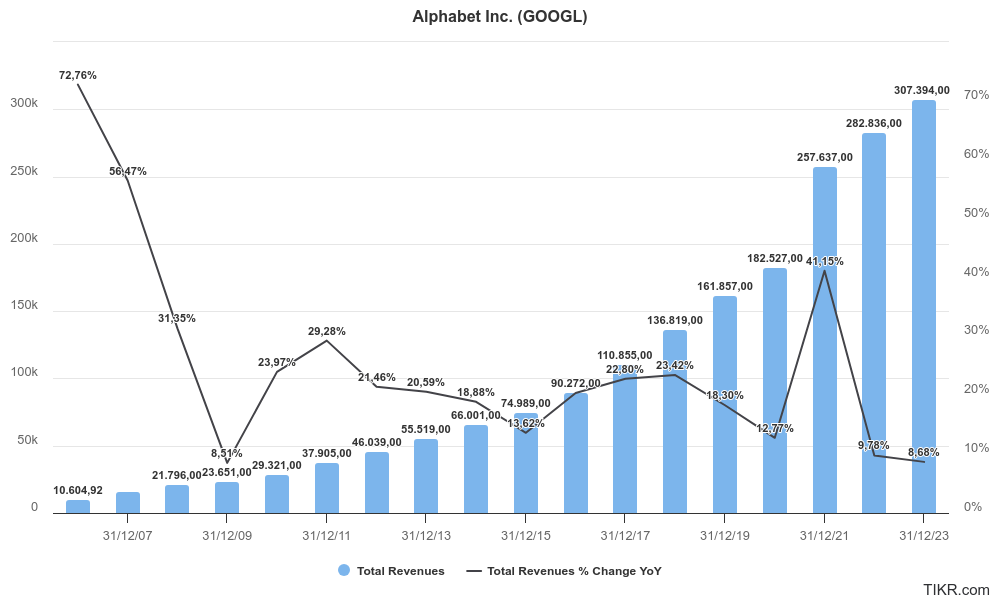

Durante la recesión de 2008, mientras muchas empresas luchaban por mantenerse a flote, Google continuó experimentando un crecimiento, aunque a un ritmo más lento. Esto se debió en gran parte a la naturaleza esencial de sus servicios de búsqueda y publicidad para las empresas que buscaban maneras coste-efectivas de alcanzar a sus clientes. Vemos como los márgenes no incrementaron pero se mantuvieron, los ingresos, no obstante, aumentaron un +8.51% en 2009:

La diversificación de Alphabet en servicios y productos, desde Google Cloud y Android hasta YouTube y su hardware, le otorga cierta protección contra las turbulencias del mercado. Mientras algunos segmentos pueden experimentar una disminución temporal en la demanda, otros, especialmente aquellos asociados con servicios digitales y de infraestructura en la nube, pueden ver un incremento debido a los cambios en los patrones de consumo y trabajo, como se observó durante la crisis de la COVID-19.

Si analizamos la crisis de 2020, en realidad, para Alphabet fue una crisis que la benefició. El hecho de que todo el mundo realizara confinamientos provocó que muchos usuarios mirasen YouTube y que los negocios físicos pudieran trasladarse más rápidamente al mundo digital (invirtiendo en publicidad), por ejemplo, todos aquellos cursos físicos se trasladaron a cursos online.

Enfrentar una nueva crisis económica, Google podría verse impactado de varias maneras. A corto plazo, podría experimentar una disminución en los ingresos publicitarios a medida que las empresas reduzcan gastos. No obstante, su dominio en la publicidad digital y la continua digitalización de la economía global sugieren que cualquier desaceleración sería menos pronunciada y más corta en comparación con otros sectores.

A largo plazo, la capacidad de Google para adaptarse a las nuevas realidades del mercado puede incluso permitirle salir fortalecido de una crisis.

Esto no quiere decir que Alphabet sea una compañía “ant-crisis”, ya que está ligada al consumo (a mayor consumo, mayor publicidad y mayores ingresos para Alphabet).

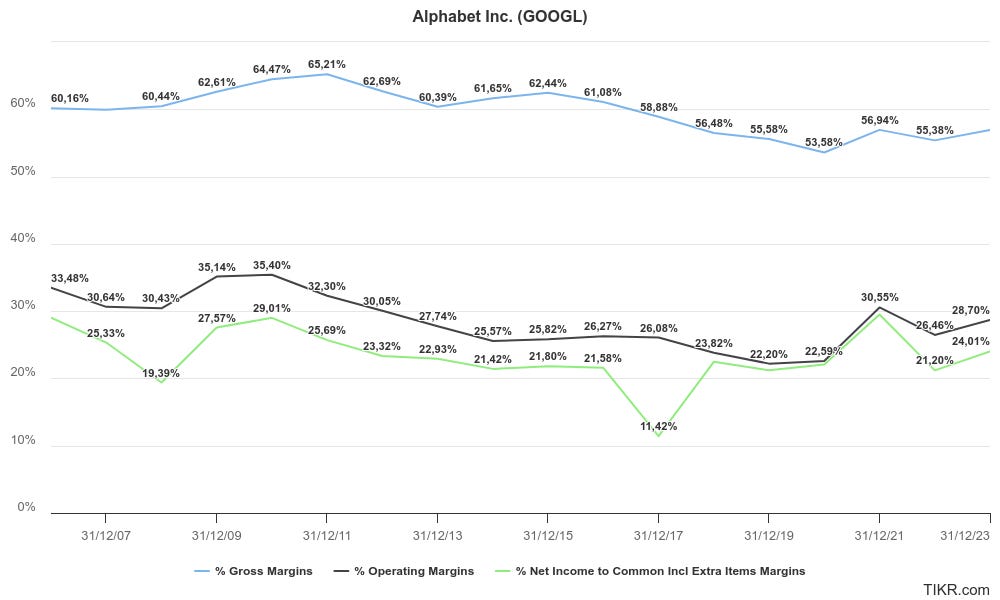

7. Histórico de Márgenes

Alphabet ha mantenido históricamente márgenes robustos, reflejo de su liderazgo en el mercado y su modelo de negocio eficiente. A lo largo de los años, los márgenes brutos, operativos y netos de la compañía han ofrecido una perspectiva sobre su salud financiera y operativa.

El margen bruto de Alphabet, que refleja la rentabilidad de sus ventas después de los costos de los bienes vendidos, generalmente ha sido fuerte, subrayando la eficiencia de su modelo basado en servicios digitales, el cual tiene costos directos relativamente bajos. No obstante, puede haber fluctuaciones debidas a la inversión en infraestructura de data centers y costos asociados al tráfico de adquisición (TAC). Un aumento en estos costos puede comprimir el margen bruto si no se ve compensado por un crecimiento equivalente en los ingresos. La ligera disminución en el margen bruto desde aproximadamente 2017 puede atribuirse a múltiples factores, incluyendo la creciente diversificación de los ingresos hacia sectores con costos directos más altos, como el hardware y los servicios en la nube.

El margen operativo puede verse afectado por la inversión en I+D y por gastos en ventas y marketing.Alphabet ha demostrado un control notable sobre estos gastos, pero las inversiones estratégicas en nuevas tecnologías o la expansión en nuevos mercados pueden llevar a una compresión temporal de este margen a pesar de que tiene muy controlado dicho gasto.

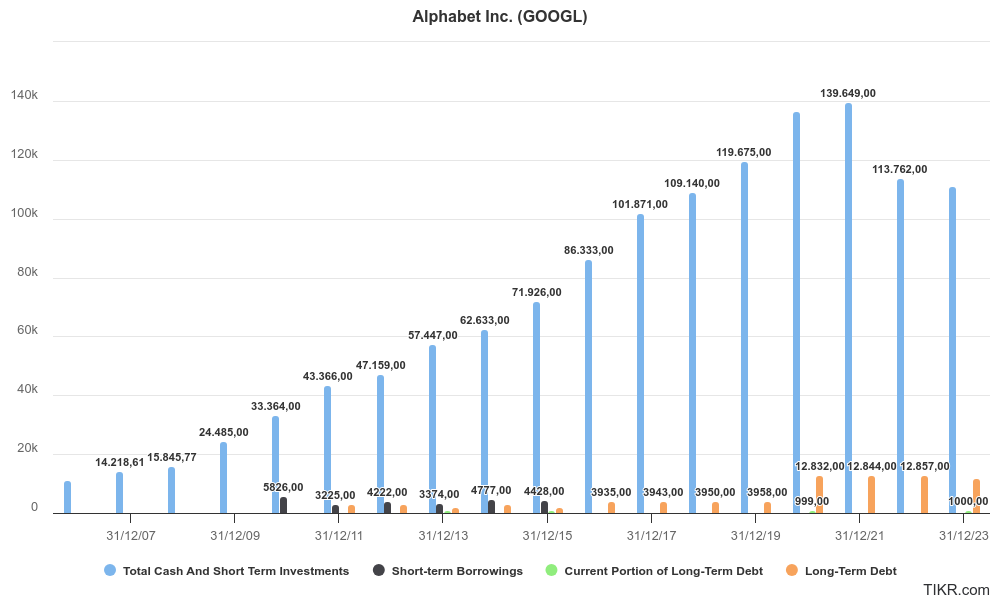

8. Deuda y Caja

La trayectoria financiera de Alphabet Inc. reflejada en el gráfico a continuación indica una gestión financiera sólida y prudente. La posición de caja y las inversiones a corto plazo de la compañía han mostrado un crecimiento sustancial a lo largo de los años.

Esta liquidez robusta posiciona a Alphabet favorablemente para invertir en oportunidades estratégicas, financiar sus operaciones cotidianas y manejar sus deudas sin estrés financiero significativo.

La deuda a corto plazo de Alphabet ha permanecido relativamente baja en comparación con su caja, lo que sugiere que la compañía tiene suficiente liquidez para cumplir con sus obligaciones de deuda inmediatas sin problemas. Esta baja deuda a corto plazo refleja una gestión de riesgo conservadora y una planificación financiera estratégica.

A pesar de que la deuda a largo plazo ha aumentado con el tiempo, este endeudamiento parece haber sido manejado estratégicamente para aprovechar las condiciones favorables del mercado, como las bajas tasas de interés, para financiar actividades de crecimiento y posiblemente repurchasing de acciones, más que por una necesidad de financiación debido a déficits de efectivo.

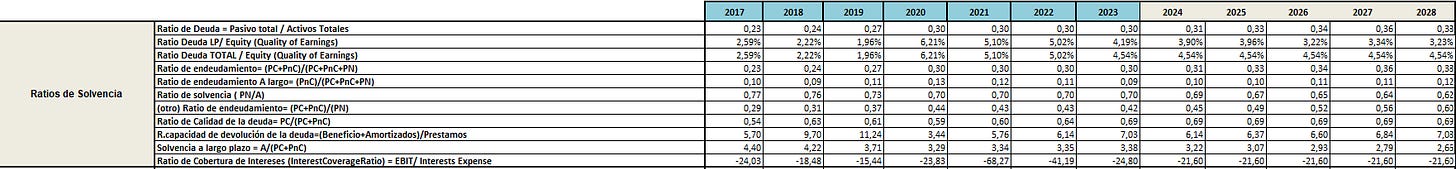

Os dejo algunos ratios de Solvencia calculados, pero como podréis imaginar tiene un balance muy saneado y no hay ningún factor que sea relevante:

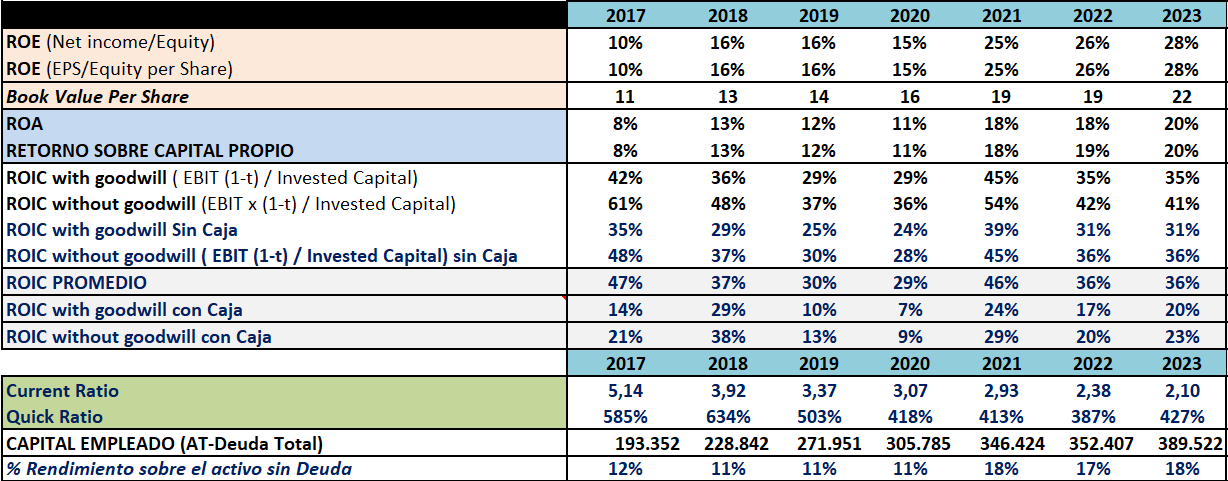

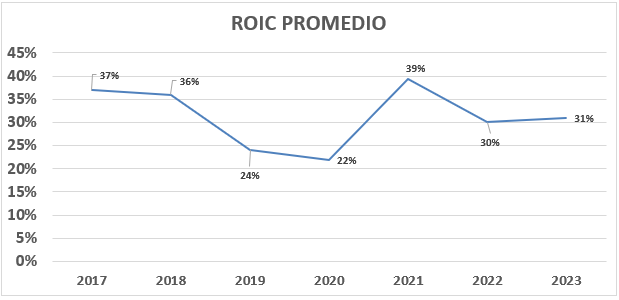

9. ROIC

Personalmente me gusta calcular el ROIC de una empresa incluyendo/excluyendo la caja y el impacto del Goodwill, por lo que en este caso no va a ser diferente:

ROIC Incluyendo Caja y Goodwill

El ROIC de Alphabet, cuando se incluyen la caja y el goodwill, muestra una compañía que genera una rentabilidad saludable sobre el capital invertido. Esto refleja la sólida generación de ingresos operativos de la empresa en relación con el capital invertido en su negocio. Aunque un goodwill alto puede sugerir un sobreprecio en adquisiciones pasadas, en el caso de Alphabet, parece reflejar activos intangibles valiosos que están generando rentabilidad.

ROIC Excluyendo Caja

Al calcular el ROIC excluyendo la caja, se observa un aumento en esta métrica. Esto indica que Alphabet mantiene una posición de caja significativa que no está directamente empleada en la generación de ingresos operativos ($24 B).

ROIC Excluyendo Caja y Goodwill

Excluyendo tanto la caja como el goodwill, el ROIC tiende a aumentar aún más, lo que destaca la efectividad de Alphabet en la generación de beneficios a partir del capital estrictamente operativo, un ROIC del 41%. Este enfoque muestra la rentabilidad generada por los activos que están directamente involucrados en la operación principal del negocio, obviando los elementos financieros y adquisitivos.

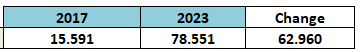

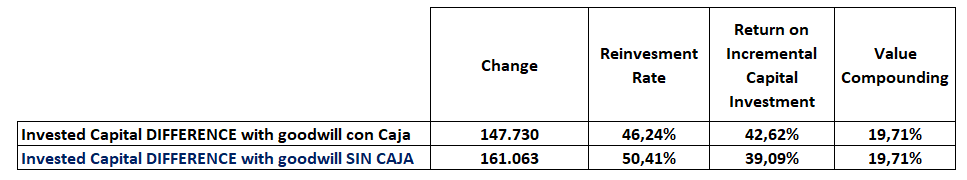

Por otro lado, me gustaría mostraros un cálculo en el cual podemos observar a qué tasa ha ido componiendo Alphabet estos últimos años:

El beneficio neto de 2017 a 2023 ha sido el siguiente:

El Beneficio acumulado entre 2017 y 2023 ha sido de $ 319.477 Billion.

Si calculamos el cambio capital invertido entre 2017 y 2023 y lo dividimos entre los $ 319.477 B, la tasa de reinversión nos da un 46.24% y 50.41% respectivamente.

Si dividimos los $ 62.960 B (cambio en el beneficio neto entre 2023 y 2017) entre los $ 147.730 B (cambio en el capital invertido entre 2017 y 2023) obtenemos el Return on Incremental Capital Investment, que es del 42.62% y 39.09% y si lo multiplicamos por la tasa de reinversión de 46,24% obtenemos el valor a que ha compuesto Alphabet 19.71% entre el período 2017 y 2023:

Casualmente, es la misma tasa que ha compuesto el precio de la acción:

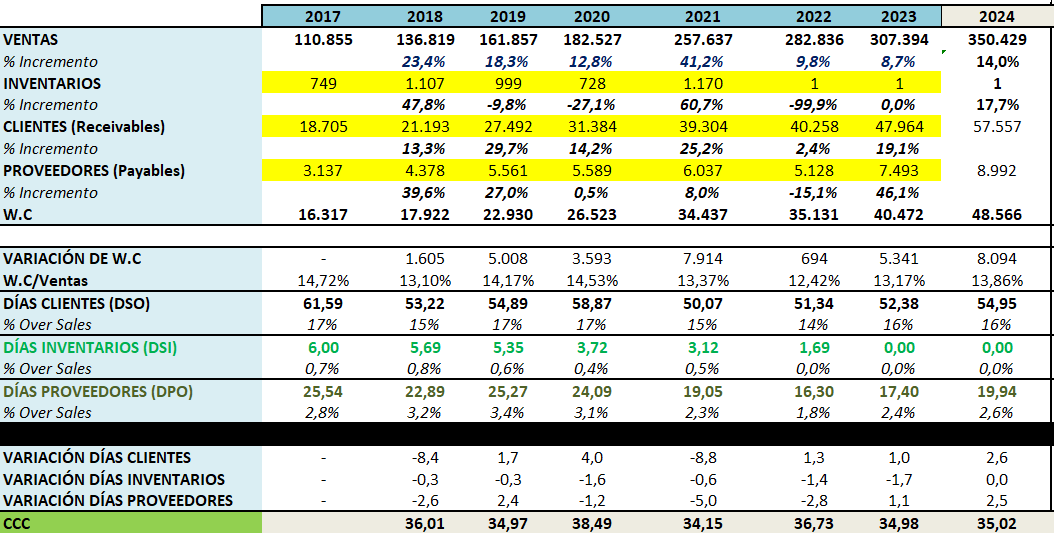

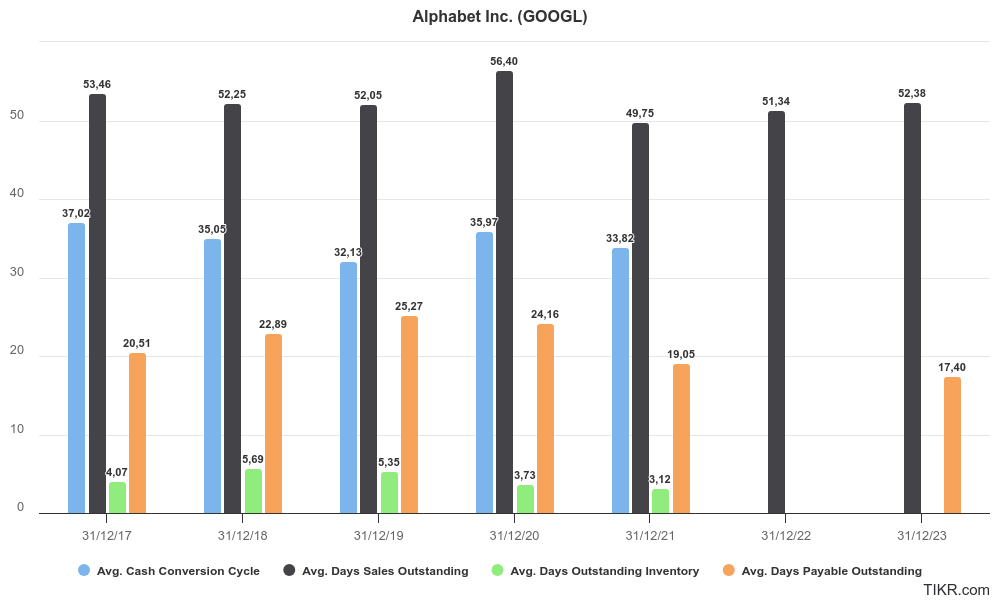

10. Working Capital

Si nos fijamos en el Working Capital, vemos que es positivo debido a su nivel de inventarios (casi 0) y por que Alphabet suele cobrar más tarde de lo que paga:

Es esencial destacar que, a pesar del aumento significativo en los ingresos, Alphabet ha mantenido una gestión equilibrada de su capital de trabajo, lo que habla de la fuerza de sus operaciones y de su posición en el mercado. La empresa se beneficia de una amplia base de clientes y proveedores, lo que le permite negociar términos favorables y gestionar efectivamente sus ciclos de cobro y pago.

El Working Capital sobre ventas se ha mantenido constante entorno el 14%.

Para Alphabet, que opera principalmente en el ámbito digital con bajos niveles de inventario físico, el enfoque estaría más en la gestión de recepciones y pagos. La optimización de estos ciclos puede mejorar aún más la liquidez y la rentabilidad.

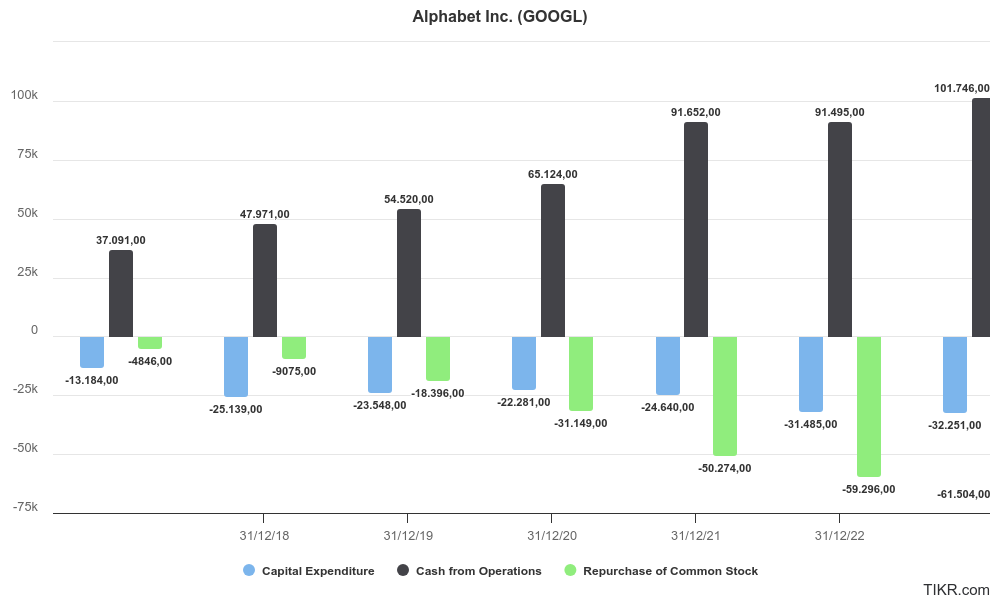

11. CAPEX, Recompras y FCF

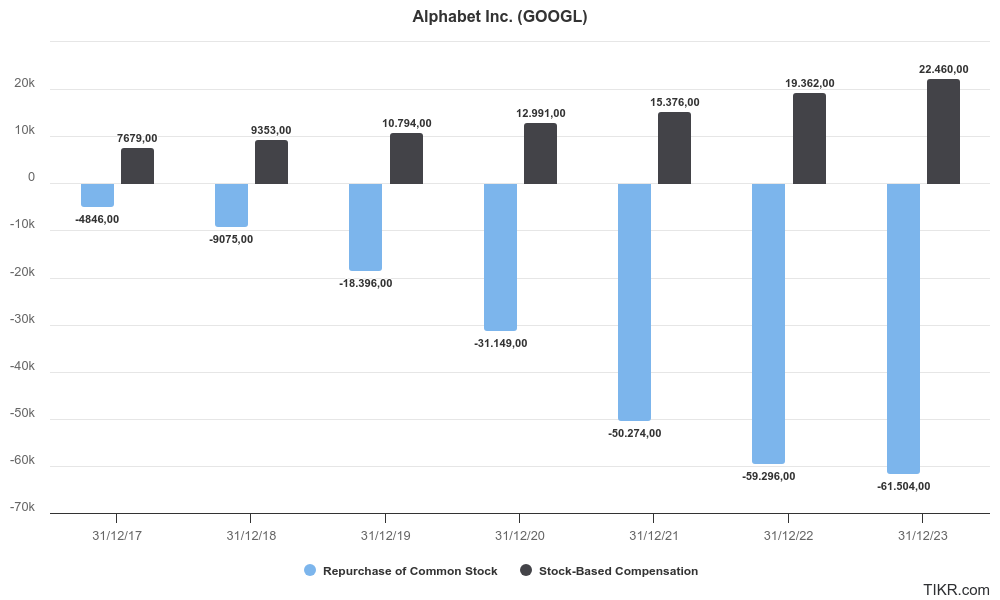

Si nos fijamos en algunas partidas interesantes de Alphabet como el CAPEX y sus recompras, vemos un una fuerte inversión, a continuación os dejo el % que representa cada partida sobre el Efectivo de las Operaciones, vemos que en 2023 fue de 31.70% y 60.45% respectivamente:

Déjadme expresarlo de manera más visual:

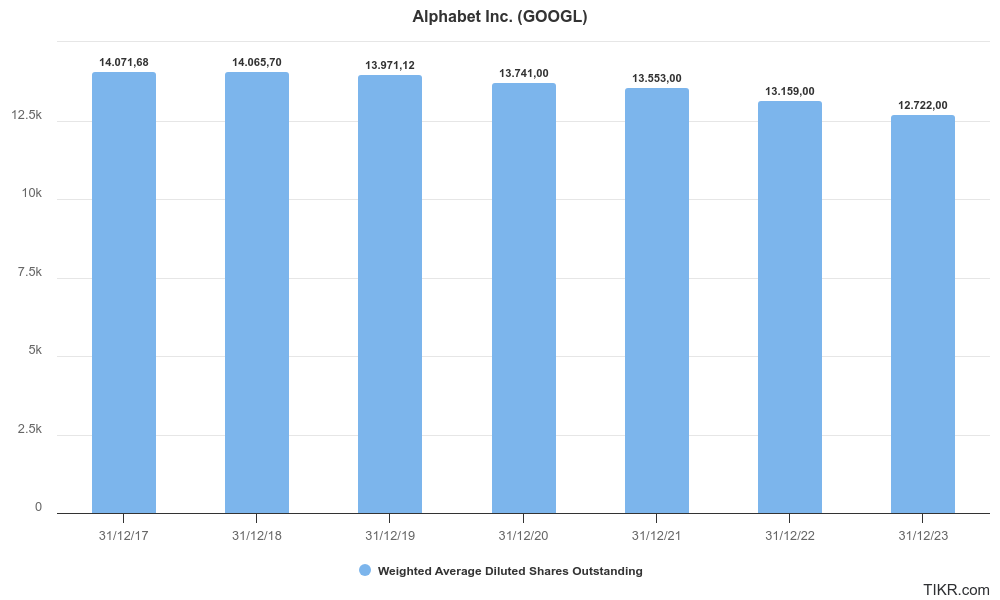

Esto quiere decir que Alhpabet, recomprando por valor de $ 234 B desde 2017 ha retirado del mercado unas 1.34 B de acciones:

No obstante, tenemos que ver el impacto de las Stock Options, que a pesar de representar de media un 7% sobre las ventas totales, Alphabet compensa con sus recompras:

Si hacemos una aproximación al Capex de Mantenimiento vemos que este suele representar de media un 5.7% sobre las ventas:

Alphabet ha demostrado un enfoque constante en el crecimiento y la expansión a través de inversiones significativas en CAPEX (gastos de capital). Estas inversiones abarcan infraestructura técnica, que incluye servidores, equipos de red y la construcción de centros de datos, así como el desarrollo de proyectos de instalaciones de oficinas y mejoras relacionadas. Durante los años concluidos el 31 de diciembre de 2020 y 2021, Alphabet invirtió $22.3 mil millones y $24.6 mil millones en CAPEX, respectivamente. En el año siguiente, esta tendencia ascendente continuó con una inversión de $31.5 mil millones en 2022 . Para el año concluido el 31 de diciembre de 2023, las inversiones en CAPEX ascendieron a $32.3 mil millones, lo que refleja un compromiso continuo con la expansión de su infraestructura técnica para soportar el crecimiento del negocio y las iniciativas a largo plazo, especialmente en apoyo de productos y servicios de IA.

En cuanto a la expansión frente al mantenimiento de CAPEX, Alphabet se centra principalmente en construir y mantener su infraestructura técnica para respaldar sus actividades comerciales en curso, incluida la inteligencia artificial, así como en desarrollar y mejorar las instalaciones de oficinas. Estas categorías de gastos subrayan el enfoque de Alphabet en sostener y expandir su liderazgo tecnológico y su capacidad para innovar y escalar sus servicios.

Los gastos de depreciación de Alphabet, que comienzan una vez que se completa el despliegue de tales activos y están listos para su uso previsto, ascendieron a $12.9 mil millones y $11.6 mil millones para los años que terminaron el 31 de diciembre de 2020 y 2021, respectivamente. En 2022, este gasto aumentó a $15.3 mil millones, lo que refleja la continua puesta en marcha de activos para apoyar la expansión y el crecimiento de Alphabet. Para 2023, el gasto de depreciación sobre la propiedad y el equipo fue de $13.5 mil millones y $11.9 mil millones, respectivamente.

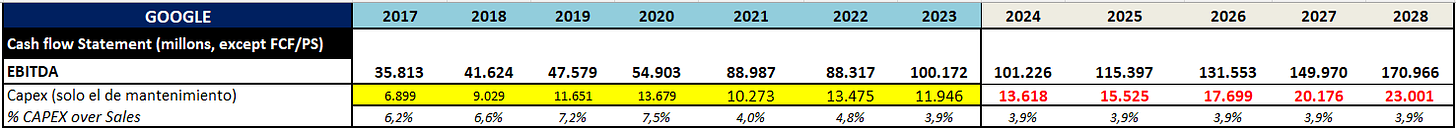

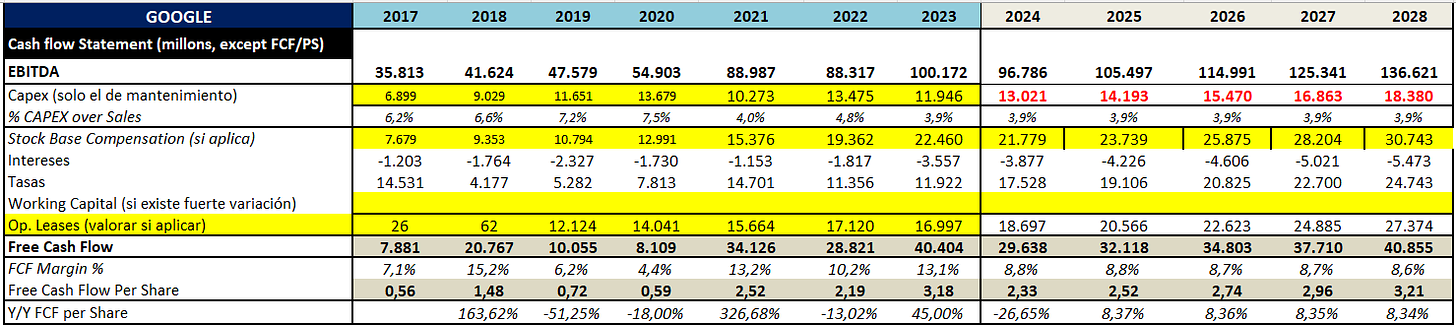

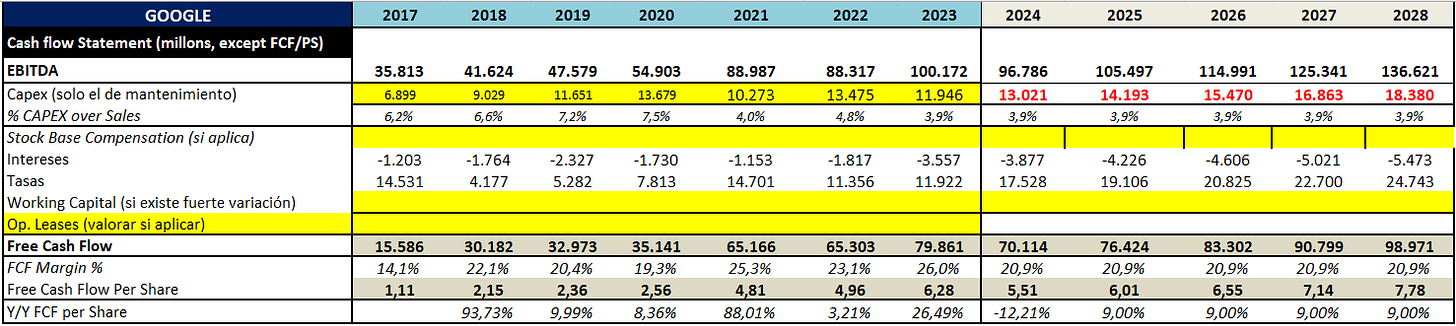

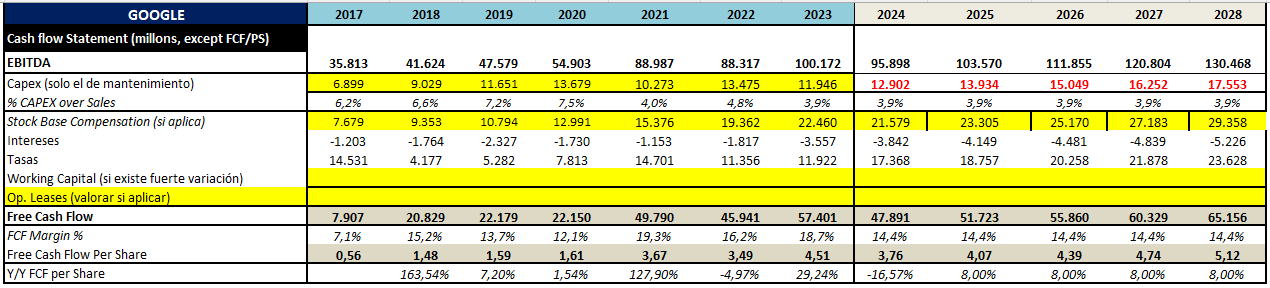

Teniendo en cuenta que la inversión a futuro debido a la IA será necesaria, calcularemos el FCF de varias formas para tener varios escenarios sobre la Alphabet (asumiendo un crecimiento del +9% en los ingresos, como ejemplo).

Free Cash Flow teniendo en cuenta las SBC y Op. Leases

Free Cash Flow excluyendo las SBC, Op. Leases

Me gusta ser restrictivo con los análisis y por ello incluiría las SBC en el cálculo, para ser puristas deberíamos tener en cuenta el efecto de las recompras también. En el apartado de valoración hablaremos más al detalle sobre el FCF.

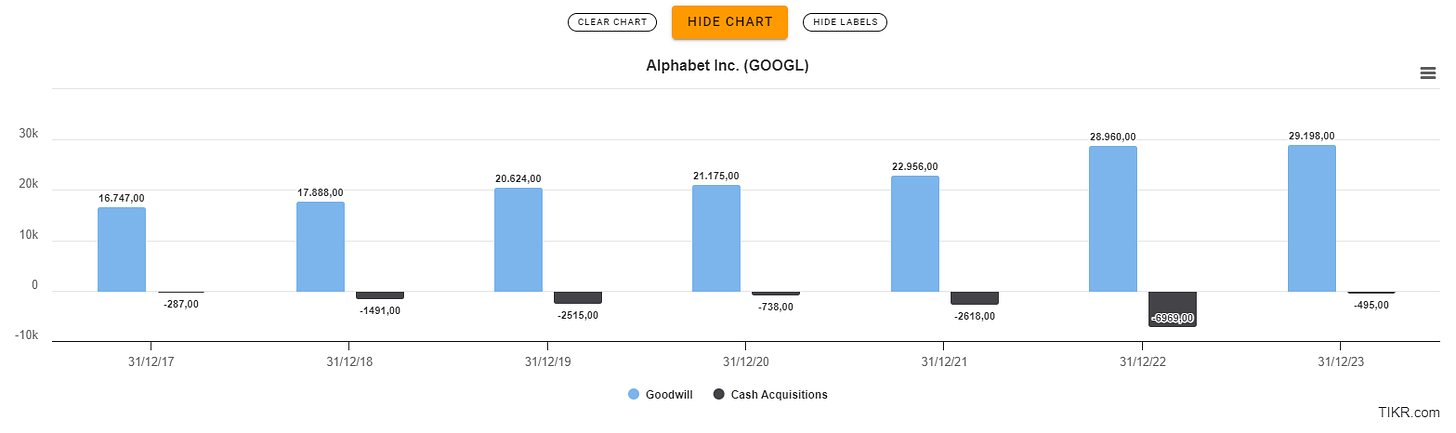

12. Adquisiciones y Goodwill

Adquisiciones de Alphabet

Alphabet ha realizado varias adquisiciones significativas a lo largo de los años, destinadas a fortalecer su cartera de productos y servicios y a impulsar su crecimiento a largo plazo. Por ejemplo, en 2021, Alphabet adquirió Fitbit por $2.1 mil millones, un movimiento que se espera estimule la innovación en dispositivos portátiles. En 2022, Alphabet completó la adquisición de Mandiant por $6.1 mil millones, lo cual se espera que mejore las ofertas de seguridad de Google Cloud.

Goodwill

El goodwill generado por estas adquisiciones se atribuye principalmente a las sinergias esperadas después de las adquisiciones y a la expectativa de beneficios futuros derivados de estas integraciones. Por ejemplo, el goodwill registrado por la adquisición de Fitbit ascendió a $1.2 mil millones y se registró en el segmento de Servicios de Google, no esperándose que sea deducible para propósitos fiscales.

Para la adquisición de Mandiant, el goodwill ascendió a $4.772 mil millones.

- Crecimiento del Goodwill: La cantidad total de goodwill de Alphabet ha aumentado sustancialmente con sus adquisiciones. Por ejemplo, de 2021 a 2022, el balance total de goodwill aumentó de aproximadamente $22.956 mil millones a $28.960 mil millones, reflejando las adquisiciones realizadas durante ese periodo.

- Impacto de las Adquisiciones: Las adquisiciones estratégicas de Alphabet, como Fitbit y Mandiant, no solo amplían la cartera de productos y servicios de Alphabet sino que también fortalecen su posición en mercados clave, como el de la salud y la seguridad en la nube, respectivamente.

- Deductibilidad Fiscal del Goodwill: El goodwill generado por estas adquisiciones generalmente no es deducible para fines fiscales, lo que afecta la planificación fiscal y la estructuración financiera de Alphabet.

- Análisis del Goodwill: Alphabet evalúa periódicamente el goodwill para determinar si hay indicaciones de deterioro. Hasta la fecha, los deterioros del goodwill no han sido significativos para el período presentado, lo que sugiere que Alphabet ha sido efectivo en la selección de sus adquisiciones y en la integración posterior.

Aunque el aumento en el goodwill y las inversiones significativas en adquisiciones llevan riesgos inherentes, incluyendo el riesgo de deterioro, Alphabet ha demostrado una gestión prudente de sus adquisiciones, apuntando a sinergias a largo plazo y al fortalecimiento de su posición competitiva en el mercado.

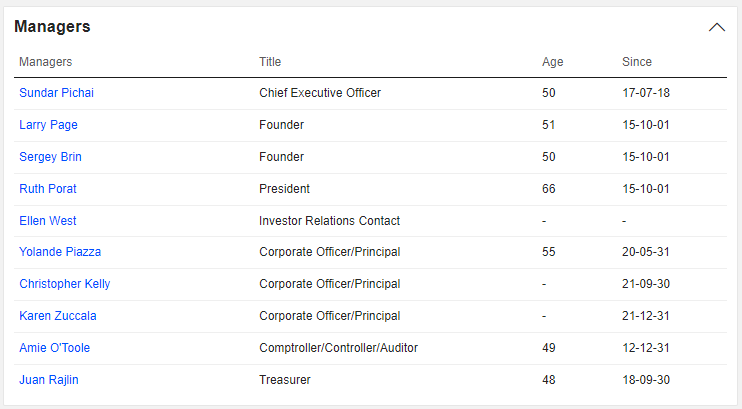

13. Equipo Directivo

El equipo directivo de Alphabet es reconocido por su excelencia en la innovación y la gestión corporativa. Encabezado por el CEO Sundar Pichai, el equipo ha dirigido a la compañía hacia nuevos horizontes de crecimiento, diversificando sus ingresos más allá del núcleo tradicional de la publicidad en línea. Este equipo combina experiencia en tecnología, operaciones y liderazgo estratégico, lo cual es esencial en la dinámica industria tecnológica.

Los miembros del equipo ejecutivo, muchos de los cuales han estado con Alphabet (anteriormente Google) desde sus inicios o han unido sus fuerzas durante fases clave de expansión, están comprometidos con la visión a largo plazo de la empresa. Sus compensaciones, que incluyen salario, bonificaciones y, notablemente, una porción significativa de compensación basada en acciones, aseguran que sus intereses estén alineados con los de los accionistas.

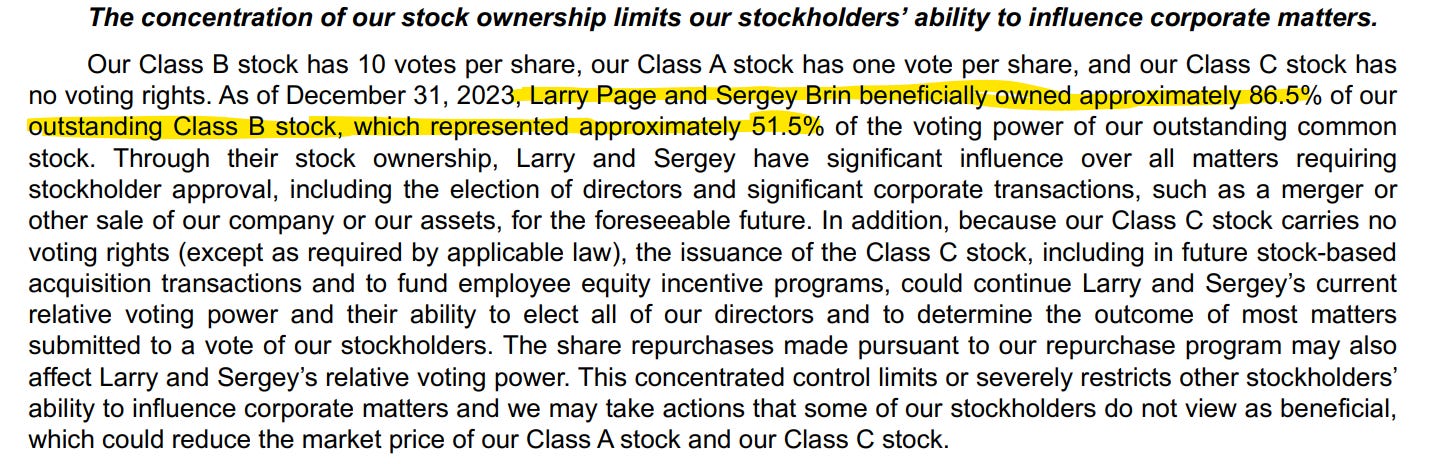

Los Fundadores de Alphabet

Larry Page y Sergey Brin fundaron Google, la compañía que se convertiría en Alphabet, en 1998 mientras eran estudiantes de doctorado en Stanford. Su innovador enfoque para el análisis de la información en la web revolucionó la búsqueda en Internet y dio lugar a una de las empresas más influyentes del siglo XXI. A través de sus posiciones en el consejo y como accionistas, Page y Brin han mantenido una influencia significativa en la dirección estratégica de la empresa.

Con una notable participación accionaria en la compañía, los fundadores siguen estando profundamente invertidos en el éxito de Alphabet. Su propiedad de acciones les proporciona tanto una voz considerable en las decisiones corporativas importantes como un incentivo financiero directo para seguir impulsando el crecimiento y la innovación dentro de la empresa.

Los principales accionistas individuales con información privilegiada de Google son Larry Page (389.05 millones de acciones de Alphabet Class B, representando un 44% de las acciones en circulación), Sergey Brin (368.71 millones de acciones de Alphabet clase B, representando un 42%) y Sundar Pichai (227,560 acciones de Alphabet Clase A, representando menos del 0.01% de las acciones en circulación), y los principales accionistas institucionales son Vanguard Group Inc. y BlackRock Inc.

14. ¿Están Baratas las Acciones?

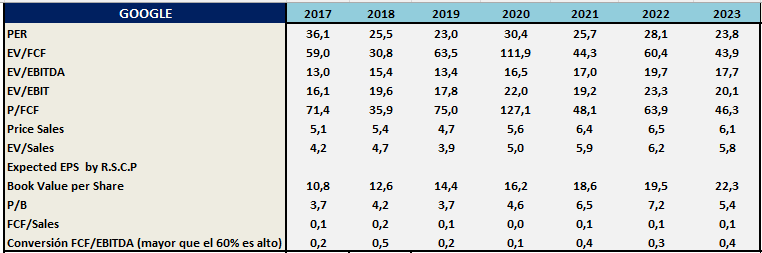

Veamos a los diferentes múltiplos que cotiza Alphabet para determinar si está cotizando a una valoración exigente:

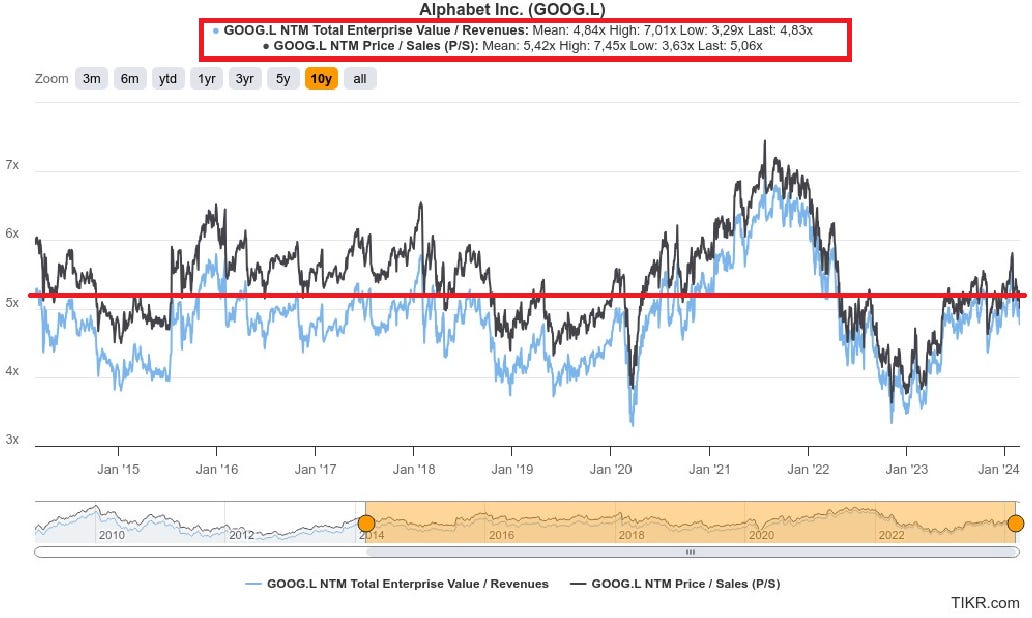

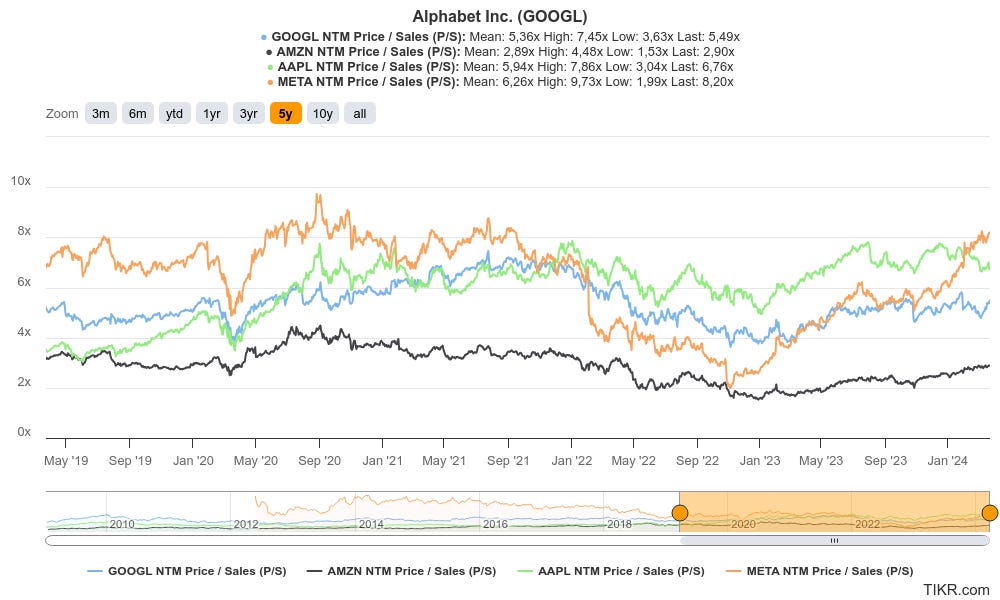

NTM EV/ Sales y P/Sales

Vemos que Google cotiza en línea su media histórica en términos de ventas a unas 4.8x EV/S y 5x P/S:

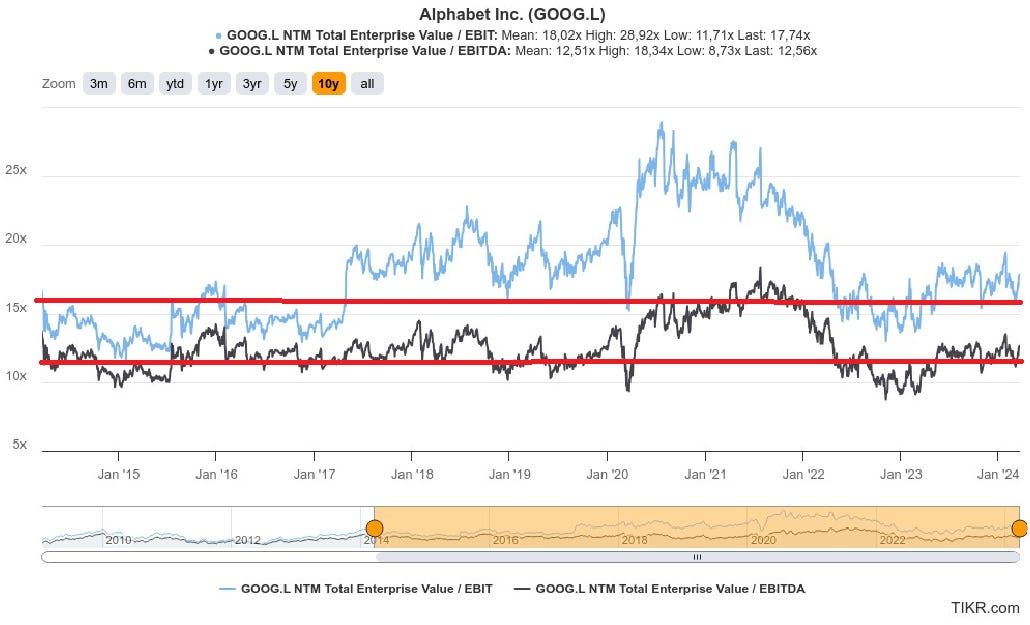

EV/EBIT y EV/EBITDA

Cotizando a su media histórica en ambas métricas 18x EV/EBIT y 12x EV/EBITDA (no cotiza que sea una valoración exigente).

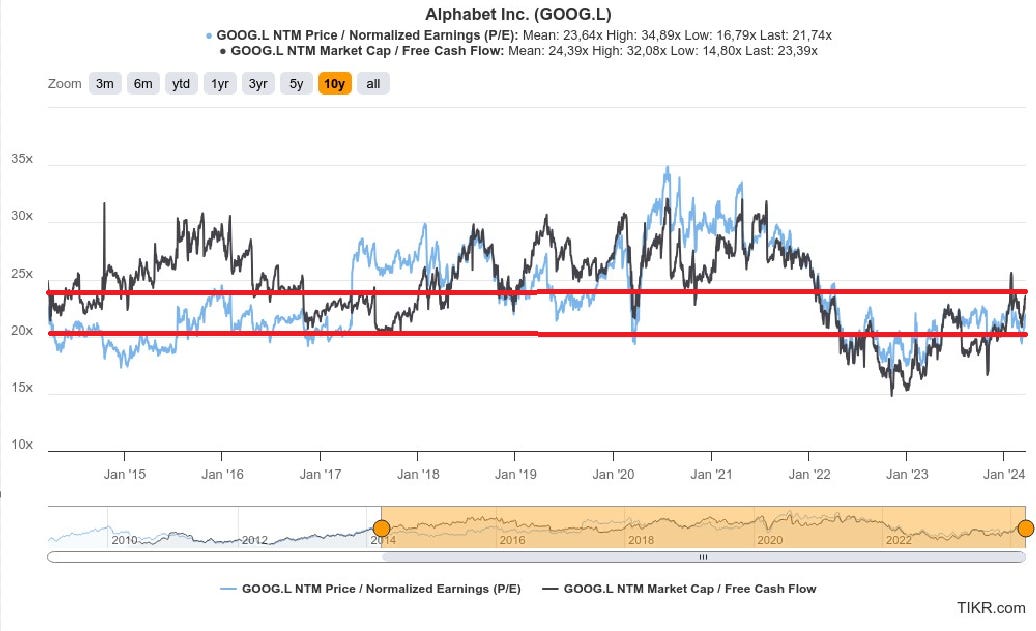

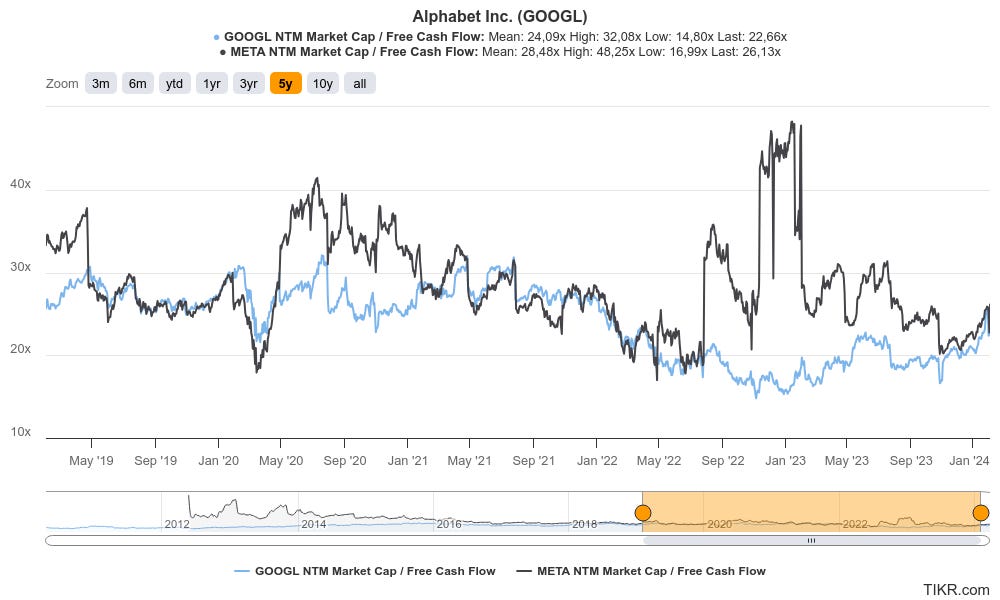

PER y EV/FCF

Por lo que respecta al PER y EV/FCF son las dos métricas que ligeramente está cotizando por debajo de su media aunque no estamos en el mismo escenario que los años anteriores a 2022 (política de tipos negativos).

Actualmente está cotizando a 21x PER cuando su media ha sido de 23x y 23x P/FCF cuando su media ha sido 24x.

Os dejo mis cáculos personales (el FCF lo he penalizado mucho incluyendo Op. Leases y CAPEX), en la valoración veremos que no valoraremos a 60x EV/FCF ni mucho menos:

Podemos concluir que Alphabet no está cotizando con margen de seguridad, es una compañía con increíbles ventajas competitivas y su posición de caja y capacidad de inversión hace que tenga muchas opciones. Además, debemos añadirle que siempre está en el TOP 5 en casi cualquiera de sus líneas de negocio y eso hace que la valoración nunca parezca atractiva y cotize a múltiplos exigentes dado que es una compañía de altísima calidad.

15. Valoración

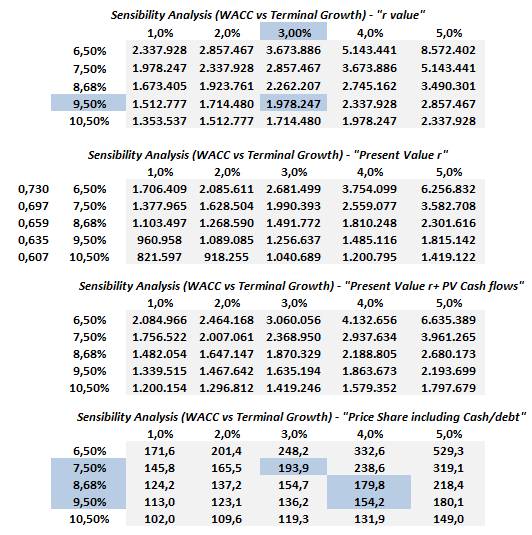

Llegamos al apartado de valoración, la realizaremos en dos partes, la primera, estimando con un poco de suerte los flujos de caja futuros y realizando un análisis de sensibilidad. Y la segunda, por múltiplos.

15.1 Descuento por Flujo de Caja

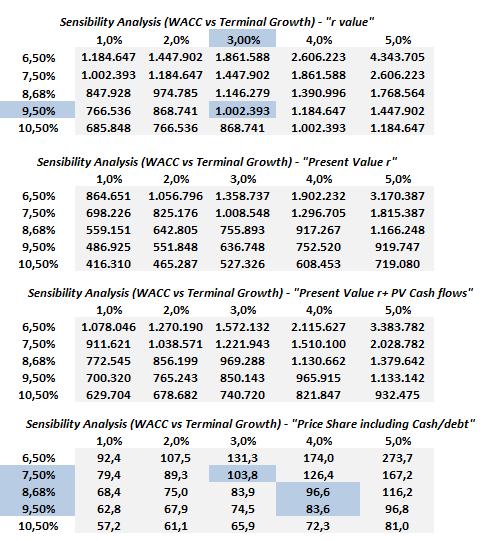

Escenario 1

En este escenario vamos a incluir las SBC, considerando un crecimiento del 8% (en línea con el sector), y un márgen EBIT del 25%., además de un Tax rate del 20%.

Podríamos estimar un FCF de $65 a $70 B para 2028.

Si realizamos un análisis de sensibilidad vemos que con un crecimiento del 8% tan solo y siendo restrictivos con el FCF, actualmente no existe margen de seguridad, otorgando una estimación de 100 $ por acción con este método a 2026 (penalizando mucho a la compañía):

Si excluimos las SBC, la imagen cambia, dando lugar a un FCF para 2026 de $ 95 B aproximadamente, que con un WACC entre el 8 al 9% y una g del 3%, la valoración estaría entre 120 y 150 $ por acción (actualmente cotiza a ese nivel).

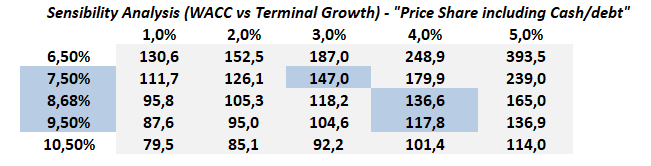

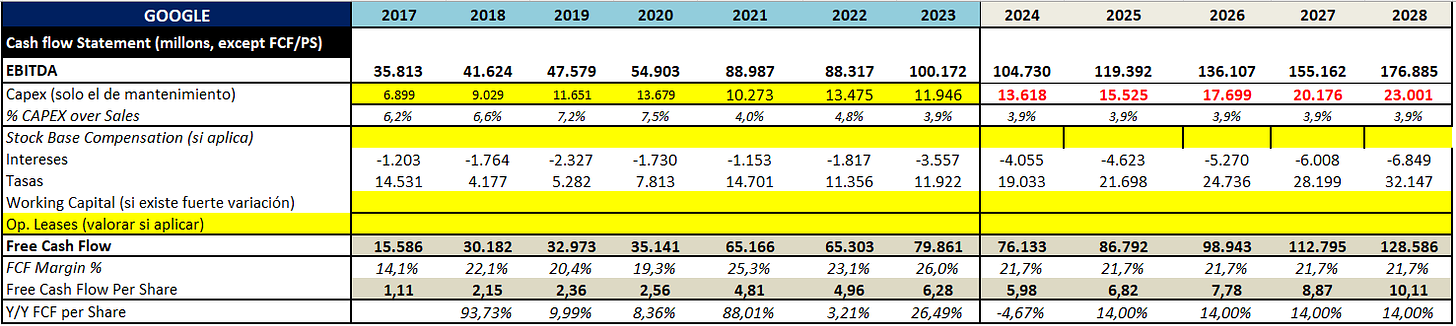

Escenario 2

Suponemos que Alphabet crece a un ritmo del 14% estos próximos años (viene creciendo un +19%) y mantiene un márgen EBIT del 26% (promedio).

Sin incluir las SBC, hablamos que la compañía sería capaz de generar entorno $100 - $120 Billones de FCF.

En este caso la valoración estimada estaría entre 190 y 150 $ por acción.

No obstante, si incluimos las SBC, reprimimos el FCF dando lugar a un FCF entorno a $ 90 B y por lo tanto situando a Alphabet en una valoración cercana a 130 - 140 $ por acción (sin tener en cuenta el efecto de las recompras).

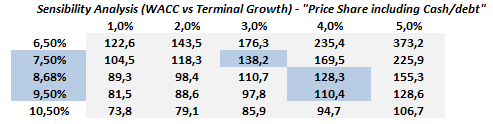

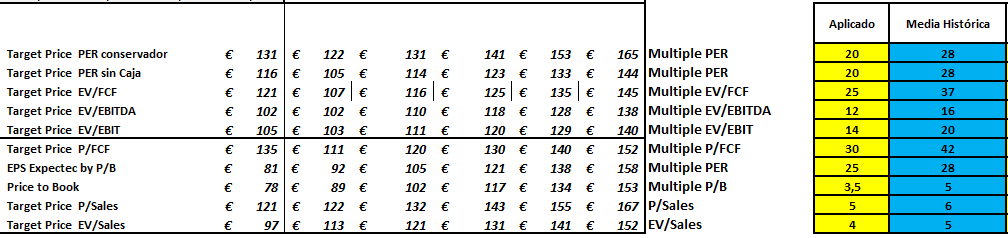

15.2 Valoración por múltiplos

Escenario 1

Teniendo en cuenta los mismos datos anteriores de crecimiento al +8% e incluyendo las SBC, el precio promedio oscila entre los 150 $ por acción:

Me gustaría incluir algunas comparativas con algunos de los principales líderes mundiales:

Vemos como Alphabet cotiza a múltiplos ligeramente inferiores que META en términos de EV/FCF.

A pesar de que todos tienen modelos de negocio diferentes, Amazon por ejemplo tiene su segmento AWS que compite con Google Cloud, del cual también se espera un gran crecimiento. En térmninos de P/Sales Alphabet se posiciona en tercer lugar:

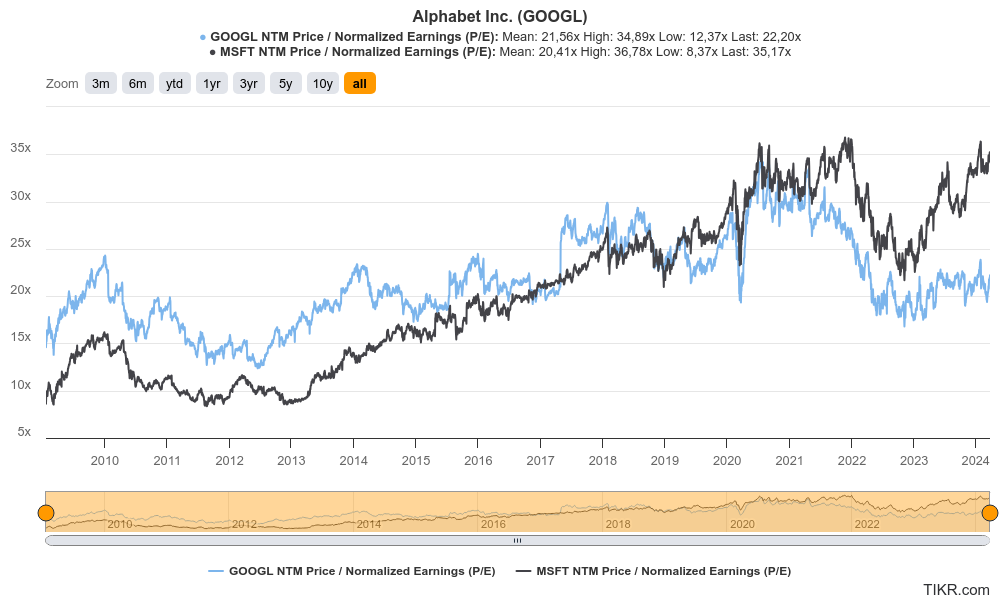

Finalmente, en términos PER comparando con MSFT vemos como MSFT cotiza a un múltiplo mayor que Alphabet (al igual que en EV/FCF), siendo estos uno de los mayores en los últimos 10 años:

Escenario 2

Finalmente, excluyendo las SBC y valorando a 25x (muy exigente pero en su línea), Alphabet podría alcanzar una valoración de 220 -230 $ por acción en el caso más optimista, suponiendo una empresa de casi 3 Trillones, lo que supondría un retorno anualizado del +9% aproximadamente.

Normalmente realizo un caso pesimista, pero el caso pesimista, como os podréis imaginar, es que Alphabet no pueda aumentar sus ventas a más de un ritmo del 10% y que no sea capaz de al menos mantener sus márgenes como ha hecho hasta ahora. En caso de que ese ocurra, la compañía ser vería penalizada a corto plazo (como le pasó a META en 2022 y 2023).

Además, como hemos observado en el apartado 1, Alphabet controla muy bien su CPC (coste por click), y es una de tantas variables que afectan a los ingresos principales de Alphabet. Los usuarios de YouTube cada vez son más y los hábitos de la generación Z van ligados a consumir YouTube en vez de la televisión tradicional, por lo que eso apunta que por ahora, sería díficil de creer los ingresos de Alphabet se vean afectados en los próximos 5 años.

Desde mi punto de vista, Alphabet cotiza a un precio exigente pero justificado, dejando poco margen de seguridad. Dependiendo de lo optimistas que seamos con el crecimiento de la IA, YouTube, dispositivos Android, publicidad online y los hábitos de las nuevas generaciones, veremos a Google generando esos $120 B de Free Cash Flow en unos años (o no).

Si eso ocurriera dentro de esta década hasta 2030, no me cabe la menor duda de que Alphabet se convertiría en una empresa de 3 trillones, ya que reúne las cualidades necesarias para ello. Pero no olvidemos que en los tiempos actuales todo sucede muy rápido y nada es inquebrantable (¿quién iba a decir que en menos de 10 años una empresa como TikTok haría competencia a Instagram?, ¿Puede suceder lo mismo con YouTube/Twitch?).

También pienso en cómo el entorno regulatorio, cada vez más vigilante, podría plantear desafíos significativos. Las leyes sobre privacidad y competencia se están endureciendo, y Google, con su vasto imperio digital, sin duda estará en el punto de mira.

16. Riesgos

Toda empresa tiene sus riesgos y, una vez más, Alphabet no se libra de ellos. A continuación, expongo algunos de los más habituales para una empresa con esta envergadura:

- Riesgos del mercado publicitario: Alphabet depende en gran medida de los ingresos por publicidad, lo que la expone a riesgos relacionados con la demanda del mercado publicitario. Cambios en las tendencias de gasto publicitario, la competencia en el mercado o la evolución de los hábitos de los consumidores podrían afectar negativamente los ingresos de Alphabet.

- Riesgos regulatorios: La empresa opera en industrias altamente reguladas, como la publicidad en línea y la recopilación de datos personales. Cambios en la legislación y regulaciones relacionadas con la privacidad de los datos, la competencia, los impuestos o la neutralidad en la red podrían tener un impacto significativo en las operaciones y resultados financieros de Alphabet.

- Riesgos tecnológicos: La innovación tecnológica es fundamental para el éxito de Alphabet, pero también conlleva riesgos inherentes. Problemas técnicos, fallos de seguridad, vulnerabilidades cibernéticas o interrupciones en los servicios en la nube podrían afectar la reputación de la empresa y sus operaciones.

- Riesgos de competencia: Alphabet compite en múltiples frentes con empresas tecnológicas y de medios de comunicación establecidas, así como con nuevas empresas emergentes. La competencia intensa podría afectar la participación en el mercado, los márgenes de beneficio y la capacidad de Alphabet para innovar y mantener su posición competitiva.

- Riesgos de adquisición: Alphabet ha realizado numerosas adquisiciones en el pasado y podría seguir haciéndolo en el futuro como parte de su estrategia de crecimiento. Sin embargo, las adquisiciones exitosas pueden ser difíciles de integrar y podrían resultar en costos inesperados, disputas legales o problemas culturales.

- Riesgos macroeconómicos: Factores macroeconómicos como las recesiones económicas, la volatilidad de los mercados financieros o los cambios en las tasas de interés podrían afectar la demanda de servicios de Alphabet, así como su capacidad para acceder a financiamiento en los mercados de capital.

- Riesgos de seguridad y privacidad: Dado el gran volumen de datos que maneja Alphabet, existe el riesgo de brechas de seguridad o violaciones de la privacidad que podrían resultar en daños reputacionales, sanciones regulatorias o demandas legales.

La travesía hacia un valor de mercado de 3 billones de dólares está lejos de ser un camino recto y sin obstáculos. Estará llena de oportunidades, sí, pero también de pruebas que exigirán adaptación, innovación continua y, sobre todo, la humildad para reconocer que en el mundo de la tecnología, el mañana puede ser radicalmente diferente del hoy.

Si te ha gustado la tesis házmelo saber en mi Substack.

______________________________________________________________________________________________

Si te ha gustado la tesis házmelo saber en mi Substack.

______________________________________________________________________________________________

ATENCIÓN: consulta siempre con un profesional cuando vayas a invertir dinero. Estos documento es para un fin educativo. No se brinda asesoramiento financiero oficial. Cualquier tipo de información u opinión emitida en este documento no se constituye recomendación alguna de inversión. Cualquier inversión realizada será bajo su responsabilidad. Esta newsletter es un portal de información y formación.

_col.jpg?1739261179)

![¿Cómo comprar acciones de Google en España [2026]? ¿Cómo comprar acciones de Google en España [2026]?](https://d31dn7nfpuwjnm.cloudfront.net/images/valoraciones/0060/0145/Diseño_sin_título_-_2024-02-21T134236.699_col.jpg?1708519552)