Endor (E2N) es un holding cotizado en Múnich, que su único activo es Fanatec. Fanatec es una marca premium de accesorios de simracing como pueden ser volantes y pedales para consolas y ordenadores. También venden simuladores para autoescuelas.

Venden sus productos bajo la marca Fanatec a través de su página web para clientes de Europa, EEUU, Canadá, Australia y Japón.

Actualmente capitaliza unos 230M de euros y es una empresa de alto crecimiento con un 50% anualizado a nivel de ingresos los últimos 10 años.

Sector

El mercado global de los videojuegos aumentó un 7,2% en 2019 y se espera un crecimiento anual superior al 12% para los próximos 4-5 años.

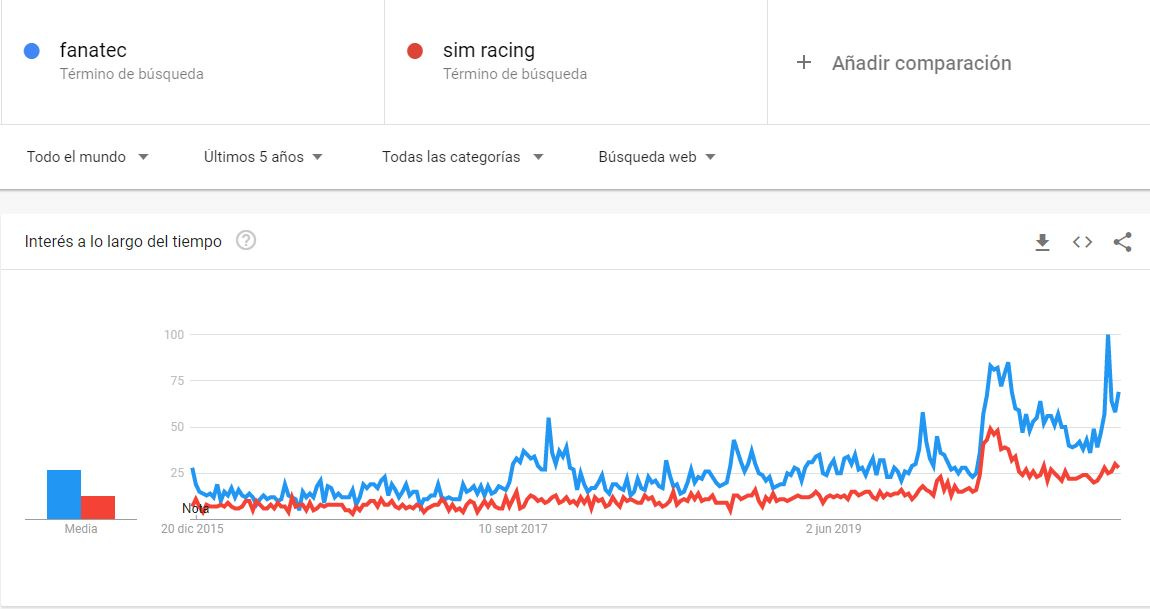

En términos de popularidad, Fanatec está muy presente en el mercado del simracing (Fuente: Google Trends) considerada con diferencia la mejor marca del sector.

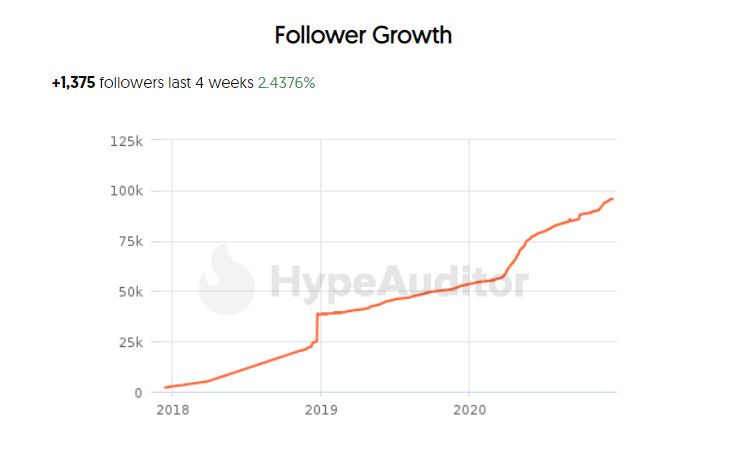

Crecimiento de Fanatec en redes sociales (Instagram), se ha visto a Charles Leclerc, George Russell, Valtteri Bottas y muchos más jugando con accesorios de la marca.

Modelo de negocio

Se han posicionado como una marca premium y el conocimiento de la marca se ha intensificado gracias al auge del simracing. Además, están presentes en las grandes competiciones mediante acuerdos de licencia con la Formula 1, NASCAR, WRC… también tienen acuerdos de licencia con fabricantes como BMW, McLaren y Porsche. Actualmente están muy bien posicionados en el marco actual.

El modelo de negocio no tiene mucha complicación. Endor tan sólo tiene un canal de distribución, su página web. Esto les permite generar diferentes ventajas como:

- Soporte técnico y detección de defectos más rápido y eficiente.

- Reducción de los tiempos logísticos

- Eliminan margen del distribuidor

- Si realizan un buen análisis de las ventas y la demanda, pueden planificar la producción y optimizar las existencias.

- Marketing directo con la base de datos interna de clientes

Los materiales usados por la marca son de alta calidad ya que el feedback que debe recibir el piloto es lo más importante para tener una buena experiencia en el juego.

No tienen sus propias plantas de producción, pues la mayor parte de su producción proviene de Asia.

También destacar que el modelo de negocio ofrece un tipo de productos que generan recurrencia ya que se venden por módulos, esto produce que muchas veces el usuario quiera cambiar una pieza de su setting por una nueva o una de mayor calidad.

Fundamentales

El crecimiento se ha mantenido estable y durante este año de pandemia se ha acelerado reportando unos crecimientos superiores al 120% YoY en el Q2 y Q3.

Los márgenes brutos son muy buenos (50%) para tratarse de hardware y esto debido a que el precio de sus productos son elevados. Fanatec tiene la cuota mental de los clientes y es la marca nº1 en el sector sin lugar a dudas, pues la gente que compra un producto de esta marca lo hace con total conocimiento de qué tipo de producto es.

La empresa ha ido creciendo y con el margen operativo se ha expandido a medida que ha ido ganando volumen, debería seguir mejorando. A pesar de esto, la fuerte expansión ha provocado un aumento de la plantilla del 81% y la inversión en el desarrollo de nuevos productos también es una coste a tener en cuenta ya que en 2019 fueron de 2.3M, un 7% de los costes totales.

El balance está saneado, no cuentan con deuda y no presentan las partidas de Flujos de Caja en los informes anuales.

Todo el crecimiento se ha financiado sin necesidad de emitir acciones a mercado, algo que muestra la alta calidad del negocio y lo poco intensiva que es en capital.

El ROE es superior al 40%.

Directiva

Dirigida por su fundador, tiene un 40% de las acciones.

La directiva es muy poco comunicativa. Todos los informes son en alemán, sólo dan un pequeño report trimestral, no dan los estados de flujo de caja y cotizan en un mercado secundario como es el de Múnich.

Tampoco reportan ni de dónde provienen los ingresos a nivel geográfico ni que productos venden

Ventajas competitivas

-

Coste de cambio. Los settings se compran por piezas, por módulos, y una vez se ha realizado la inversión inicial (alto coste) se tiende a cambiar ciertas piezas antes que cambiarlo todo por otra marca.

- Además, el paso natural es empezar con Logitech o Truthmaster, y al final comprar Fanatec.

- Cuota mental: Marca diferencial en el sector, la gente relaciona simracing con Fanatec y su target de clientes están dispuestos a pagar altos precios por sus productos.

Situación actual y futuro.

A nivel de resultados, este año 2020 ha sido espectacular para la empresa:

- Q1: 11,6 M (93% YoY)

- Q2: 24,4 M (128% YoY)

- Q3: 24,6 M (156% YoY)

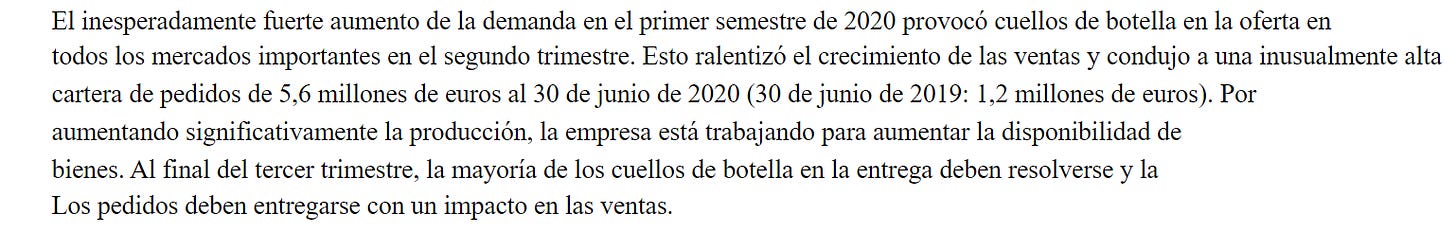

En el Q2 la empresa se vio desbordada por el aumento de la demanda provocando cuellos de botella en la oferta y trasladando una cartera de pedidos 5,6M para el Q3.

El Q4 se puede esperar que sea bueno gracias al Black Friday. El año pasado registraron 26 veces más de pedidos que en un día promedio de las semanas anteriores y sin realizar descuento alguno. Según he podido ver, este año presentaron buenas ofertas y sólo durante 12 horas.

Actualmente posee un 80% de la cuota de mercado en los artículos premium de simracing.

Debido al alto crecimiento en ventas, la directiva informa que espera un aumento de márgenes de beneficio neto para este 2020.

Riesgos

- Riesgo de competencia. Logitech y Thrustmaster podrían generar competencia en el tipo de producto si deciden entran en los accesorios premium. Por el momento parece que no están entrando ya que no es tan fácil como parece. Recrear un buen force feedback no es cuestión de días, sino que hay un alto desarrollo tanto de software como de hardware.

- Dependencia de proveedores. Puede repetirse lo sucedido en el segundo trimestre y no llegar satisfacer a toda la demanda generada.

- Dependencia de las licencias. Los costes de las licencias son fijos y una bajada de ventas de los productos con dicha licencia, podría provocar márgenes inferiores en este producto.

- Pérdida de altos ejecutivos. Han crecido con las mismas personas y perder a ciertos ejecutivos podría suponer un problema en el corto plazo.

Valoración final

Escenario conservador

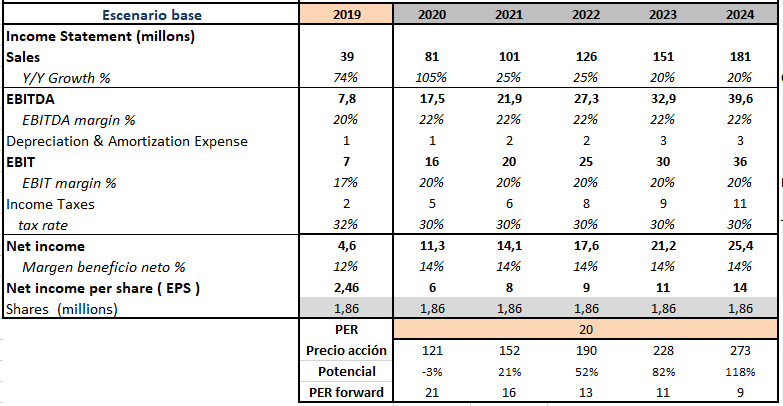

Ya conocidos los resultados trimestrales (Q1,Q2,Q3), he estimado un crecimiento en el Q4 de 50% YoY, mucho menor de lo reportado en los anteriores trimestres.

Margen EBIT ha aumentado 3 puntos (17% a 20%) ya que han reportado que los márgenes se han expandido este año.

Aplicando un PER conservador de 20 veces salen retornos superiores al 20% anual.

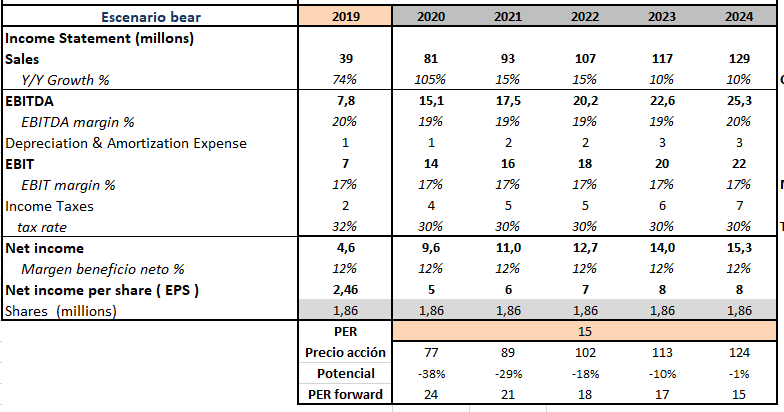

Escenario bear

Siempre me gusta hacer un escenario en que todo salga mal, estresando el crecimiento y los márgenes hasta el punto en que no perderíamos dinero en un plazo de tiempo de 3-4 años y con reducción de múltiplos.

Un escenario tan negativo cómo este me cuesta mucho de visualizarlo.

Conclusión

Inversión a lo Peter Lynch, soy un gran apasionado del motorsport, conozco el sector y no me había dado por estudiar la empresa hasta este momento.

A primera vista puede parecer muy cara y es fácil descartarla por su fuerte revalorización en este 2020 (+300%) y además, según los beneficios del año anterior sale a un PER muy elevado.

Pero haciendo el estudio necesario y si ajustamos por lo resultados actuales podemos concluir que la acción no está cara (~20 veces beneficios). Al final, lo único que importa es el momento actual y las opciones de futuro. Hay que eliminar el sesgo de que ya ha subido mucho.

La empresa es sólida y opera en un sector con buenas predicciones de futuro siendo la líder del mercado. Alto crecimiento y rentable desde hace muchos años, sin problemas de financiación y con un balance muy saneado ya que no posee deuda. Grandes ventajas competitivas a nivel de efecto red y cuota mental que generan un ROE superior al 40%! Y todo esto con el fundador dirigiendo la empresa con una alta participación (44%).

Endor tiene la parte buena de ser poco intensiva en capital, hecho que podría suponer una vía libre para los competidores pero los productos no son tarea fácil de replicar, cómo he dicho antes, hay mucho desarrollo de software y hardware.

Endor es una empresa no cubierta por analistas, con muy poca comunicación con los accionistas y con un volumen medio de 70.000 euros. Creo que mi escenario base ha sido muy conservador, pueden seguir creciendo a ritmos del 30% durante muchos años lo que provocaría un retorno muy superior.

Puedes suscribirte a mi blog en https://jordinoguera.substack.com/

Puedes suscribirte a mi blog en https://jordinoguera.substack.com/